14万字,近200页!《2024中国购物中心年度发展报告》来了

纸质版报告原价5999元

5月31日前预订,享早鸟价1999元! (送电子版)

如需订购,扫文末二维码联系

大浪淘沙的2023,商业地产市场重新迈向了有序发展的运行轨道。但作为疫情过后的第一年,线下消费场景的复苏也出现了一些新的变量。

于行业而言,年度最重大的事件是公募REITs落地。国内商业地产真正打通“投融管退”全链条,与美国、新加坡、日本等成熟市场接轨。

成熟市场数十年的经验表明,REITs是最适合经营性不动产的金融工具。赢商研究中心在过往的行业研究中亦反复强调,REITs于商业地产头部企业、标杆项目是个难得的变现机遇,可盘活投资能力,激励专业的资产管理人。

从资本端再到企业端、商场端、品牌端,面对行业指标的回暖,各有所感。它们从不同维度,不同敏感度,给我们提供读懂行业的立体视角。

2023年,商场客流经历多次震荡、回调后,步入常态化增长阶段;全国重点24城购物中心平均空置率9.06%,同比降了近2个百分点;开关店比1.11,呈现回暖态势。

企业更关注行业底层变化,主动适应时代。以公募REITs为锚点,提升资管能力;放弃速度论、规模论,追求有质量的增长;积极转型,争取更多的轻资产业务;精细管理,深度运营,提升招商能力,提供更匹配的商业内容。

看向2024,上述大趋势未有根本转向,但发展路径、程度不一。找到重点,踩准节点,步步为营,方为上策。

基于此,赢商研究中心即将发布《2024中国购物中心年度发展报告》,以鉴行业。按照不同内容模块,此份报告分为4大篇章,共198页,近14万字。主要包括:

Part 1丨行业·赢商观察

Part 2丨企业·长风破浪

Part 3丨商场·顺潮而上

Part 4丨品牌·造浪奔涌

1

行业·赢商观察

实体商业的景气,除了自身努力,更取决于消费需求和供给。我们观察客流量、空置率、开关店、资产证券化、大宗交易、品牌融资等具备风向标意义的行业指标,从供需两侧解读行业趋势。

长期视角之下,我们看到了中国线下消费市场所展现的韧性,活力及持久的生命力。

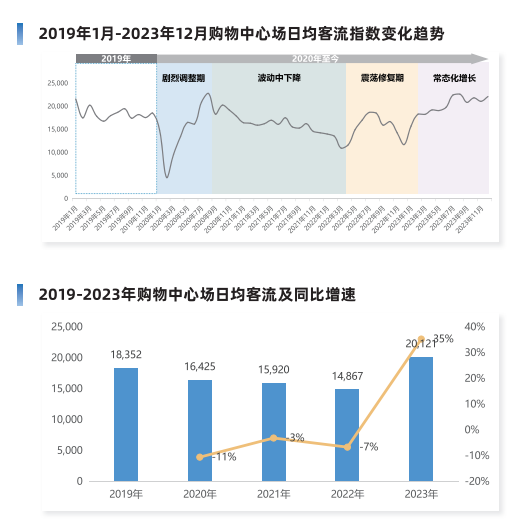

客流量:2023年购物中心客流远超疫前水平,回归常态化增长

2023年,商业地产圈的“流量争夺战”呈现出新变化:挤满“特种兵游客”的新一代网红之城,从边缘地带走到聚光灯下。城市之中,那些曾是小透明的商场,被推着卷入了流量池,接住了一波意料之外的泼天富贵。

城市之间,各有争夺。而在城市之中,非标商场、奥莱小镇、网红街区……加入流量混战的它们,改变了“地段决定客流”的绝对标尺,用创意、用诚意创造了一个个另类的流量故事。

当然,有些内核坚硬的商场,不随波而动,守住基本盘,就已经是个大赢家。一如,站在顶奢之端的北京SKP、南京德基广场、深圳万象城们,总是热闹而喧嚣。

据赢商大数据监测,2023年,全国购物中心场日均客流2万人,同比上年大幅增长35%,且超过疫前水平,同比2019年增长10%。

分项目看,2023年,小体量商业客流表现更为亮眼。据赢商大数据统计,年内5万㎡及以下的小体量购物中心,客流密度0.48人/㎡,较往年大幅增长,涨幅高于其他更大体量的购物中心。

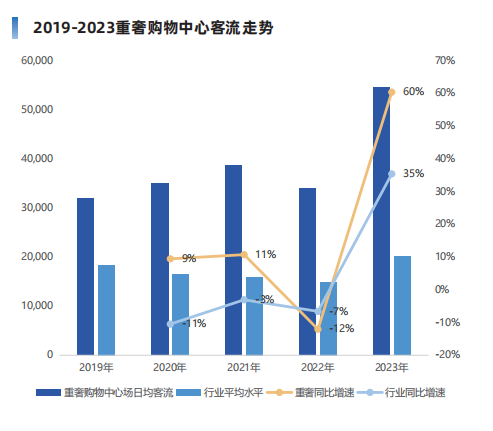

再看项目档次,2023年行业马太效应更为明显,高稀缺性、高壁垒的项目对消费者更具吸引力。例如,重奢购物中心2023年场日均客流超5.4万人,同比暴增60%。

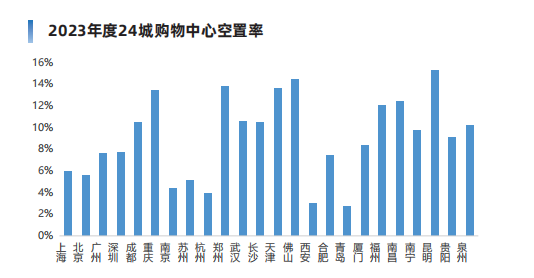

空置率:2023年购物中心空置率降至9.06%,为近四年最好成绩

2023年,全国重点24城购物中心平均空置率9.06%,同比2022年下降近2个百分点。拉开五年时间轴,2020年到达高点后,拐头波动下行,去年降至近4年新低。

其中,出租率超95%的购物中心占比近五成,约3成购物中心空置率超10%。经济与就业持续改善,居民消费信心逐步提升,品牌商承租力回血。

分城市线级来看,2023年一线城市整体优异,平均空置率为6.71%,远低于二线城市的9.53%。但具体到城市,二线城市中的青岛、西安、杭州、南京出租率领跑,空置率低于5%。

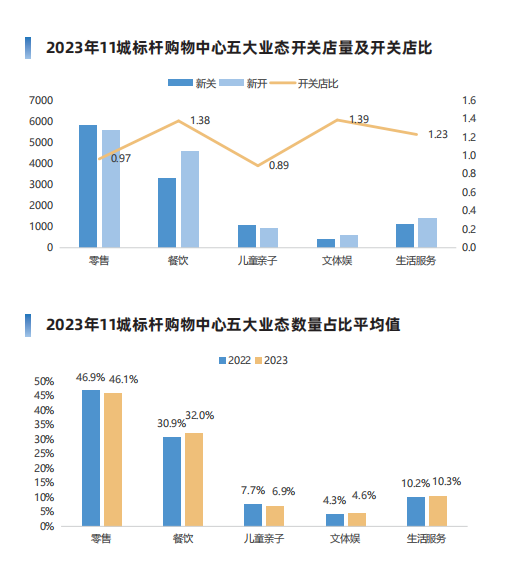

开关店:2023年购物中心开关店比“止跌回正”

据赢商大数据监测,2023年11城约200个标杆购物中心,调了近2.5万家店,其中新开店超1.3万家、新关店近1.2万家,开关店比1.11,呈现回暖态势。

五大业态中,餐饮、文体娱、生活服务开关店比均超过1,发展向好;零售开关店比接近1,小幅收缩;儿童亲子表现疲软。

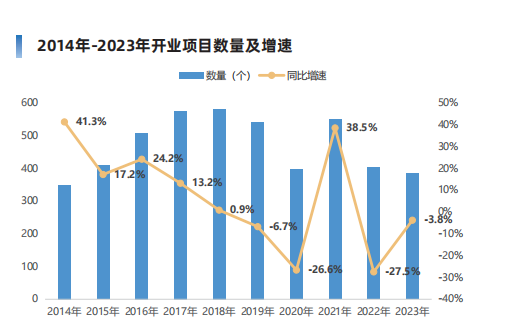

开业量:2023年开了394个商场,小体量、非标商业大热

据赢商大数据,2023年全年新开业商业项目394个,体量3413.45万平方米,其中购物中心384个,独立百货10个。虽然数量、体量同比2022年均小幅下降约3%,但下降幅度较上年明显收窄。

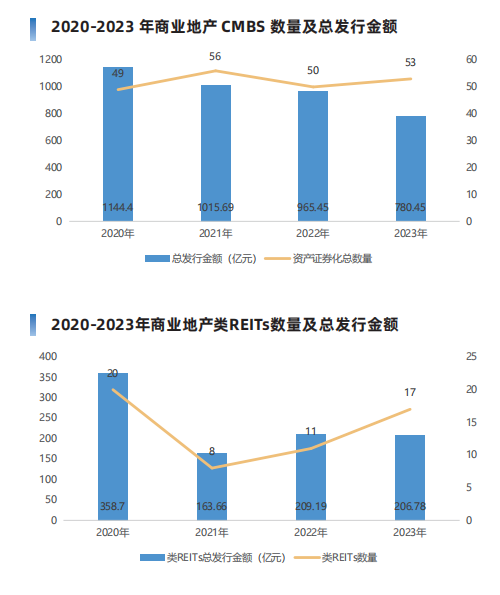

资产证券化:总发行金额987.23亿元,超八成来自非民营企业

2023年,国内商业地产领域CMBS+类REITs(仅统计零售物业、办公物业、酒店、混合类)共70宗,总发行金额987.23亿元。其中CMBS为53宗,总发行金额780.45亿元;类REITs为17宗,总发行金额206.78亿元。

值得一提的是,2022年的商业地产资产证券化有明显的主题:国央企占比极高,碳中和主题成新风向。而到了2023年,这两个主题持续的同时,又有了新变化:

非民营企业发行金额占比超8成;

绿色主题延续政策优势仍然是风向;

港资企业拓展境内融资渠道,实现创新尝试。

2

企业·长风破浪

2023年,部分企业凭借较高的投资研判水平与优秀的项目运营能力领先市场,亦有企业流动性承压,主动或被动地战略的深化与升级。

但从市场来看,企业在产品端上各有优势,运营模式各异,均需要全面提升资产管理的能力,穿越周期。

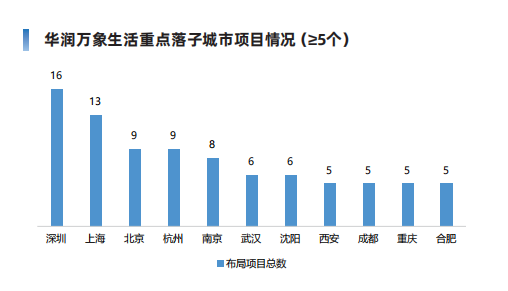

从布局的项目类型上看,目前,华润万象生活是唯一一个实现在重奢、中高端、非标项目领域均规模化布局的企业,且这种规模化布局在“轻重并举”发展模式之下,还在加速,不断提高竞争壁垒。

从本质上来说,轻资产的核心商业逻辑是运营价值与区位价值的重新匹配。购物中心作为场,提供的是消费场景,吸引更多更好的货——优质的商业内容,才能虹吸更多的人——有效的忠诚的消费者。因此,在品牌租户中越有认知度的企业,越是靠着产品力不断扩大管理半径的企业,轻资产布局更加游刃有余。

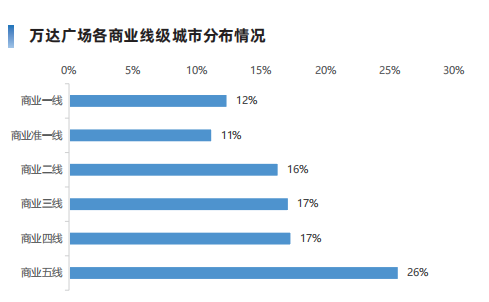

万达在区域纵深布局呈现出不同的选址特征,且在越下沉的区域,越拥有强势话语权。另一方面,存量时代下,购物中心经营逻辑发生转变,由规模化扩展转向高质量的内生增长,品牌招商提质提效是关键。

当下,龙湖的购物中心布局与其开发业务的城市线级基本一致,聚焦一线及强二线城市。据赢商大数据统计,龙湖目前已开业的88座商场,91%以上都在一线、强二线城市。而在区域聚焦上明显集中于长三角及中西部。

商业市场对高质量的商业运营管理服务具有较大需求,而龙湖商业已经具备足够的商业管理能力来满足此需求,从而可以更快速扩大自身的商业版图及商业收入。截至目前,龙湖商业已累计获取超30多个轻资产项目。

恒隆地产高奢坐镇,内地租赁业务收入占比三连跳;太古地产业绩小幅波动,优化资产配置稳增长;九龙仓内地商业增量放缓,IFS系列仍是业绩压舱石。

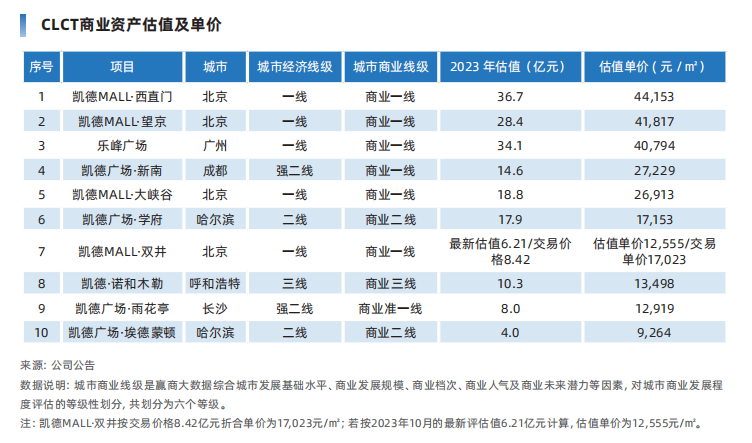

凯德零售版图持续换仓,灵活应对周期变化;领展进阶3.0时代,形成公募私募“双基金”模式;越秀房产基金“坚守资产价值最大化的初心”。

3

商场·顺潮而上

2023年,零售商业领域出现了许多行业性、结构性、趋势性的变化。公募REITs、轻资产、TOD等继续成为行业趋势,在更长的时间尺度里,改变着商业的各个方面。

公募REITs正式落地,打通“投融管退”全链条。当然,门槛颇高的资本市场通行证,不仅需要时代运气,更需要来自企业端、项目端的实力与底气。当喧嚣声落下,大家开始理性思考:什么样的资产能够入围公募REITs?

曾被众星热捧的轻资产,被公募REITs抢了风头。但平稳发展,并不意味着不再流行。据赢商研究中心统计,2021-2023年,国内每年新增的轻资产商业项目近140个。不过是,随着行业复苏、玩家力量、策略导向等因素之变,这些上新的轻资产项目亦出现不同以往的一些新特征。

奥莱被认为是购物中心行业最好的细分业态。费主力军呈现出明显的多元化、年轻化趋势。他们不以收入高低给自己定标签,他们追求个性独立,更愿意在自身的兴趣爱好上花钱,他们在奥莱淘潮牌、运动鞋服“尖货”,奢侈名品并非首选。

非标商业不按常规“套路”出牌,以非凡想象打破“千Mall一面”,全新的规划设计、招商落位逻辑,是“非标”商业最大的吸引力。漫游在这些独特的商业体中,消费者能够寻得身份认同和个性表达,获得内在满足和情感共振的体验。

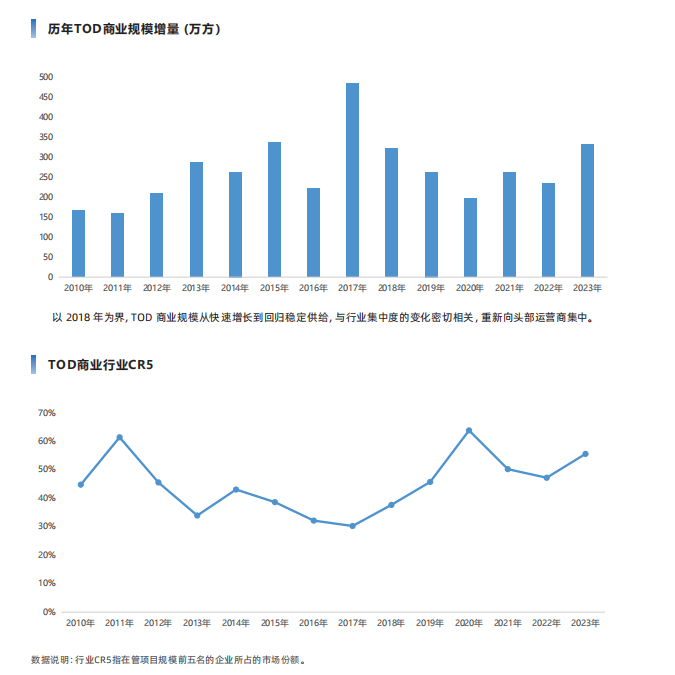

TOD行业的自我修正。抢地的火热,少有上演,理性为王;开发的节奏,以稳为主,不见狂热。新玩家带着更强的场景、品牌与活动组合,争奇斗艳;另一方面,加密的地铁线、站点,改变了一些原有玩家的竞争磁场与定位逻辑,有人笑了,有人哭了。

4

品牌·造浪奔涌

从2023的“消费提振年”到2024的“消费促进年,国内消费市场加速回温,零售商业市场再次“热起来”,零售品牌整活不断:品牌首店爆发式增长,主理人品牌蹿红不止,中国品牌集体出海掘金......

如今,“消费分层”趋势明显,理性消费成主流。行业洗牌加剧,“内卷”升级,品牌方们也要在新阶段寻找新的出路。

2023首店又有一波爆发。据赢商大数据不完全统计,2023年度,全国80城有5165家新首店登场,同比增长31.19%,创近三年新高。其中,餐饮业态更活跃,餐饮上新数量及占比首次超过零售,首店占比43.27%。

此外,作为首店贡献大头,2023年新开的餐饮、零售首店数量均高于前两年,潜力不断被挖掘。

“野蛮生长”的主理人品牌为老旧街区商业带来新鲜活力,跳出常规的商业运作逻辑,一步一店,一步一惊喜。这种惊喜,同样触动了商场,开始将“主理人品牌”视为品牌组合中不可或缺的一环。

中国消费品牌长风破浪,闯出一个“生而全球born to be global”的时代。

随着中国用户的消费力越发旺盛,海外品牌正加速进入中国市场。面对越来越卷的本土市场,拥有全球视野的中国本土品牌也开始谋划出海之路,进行“反向输出”。

……

如您希望阅读

《2024中国购物中心年度发展报告》全文,

可扫描二维码 ,

留下联系方式进行订购

纸质版报告原价5999元

5月31日前预订,享早鸟价1999元! (送电子版)