苏宁易购收深交所年报问询函,违约应付款、家乐福资产减值等八大问题遭追问

5月16日,深圳证券交易所向苏宁易购集团股份有限公司(以下简称“苏宁易购”)发布年报问询函。

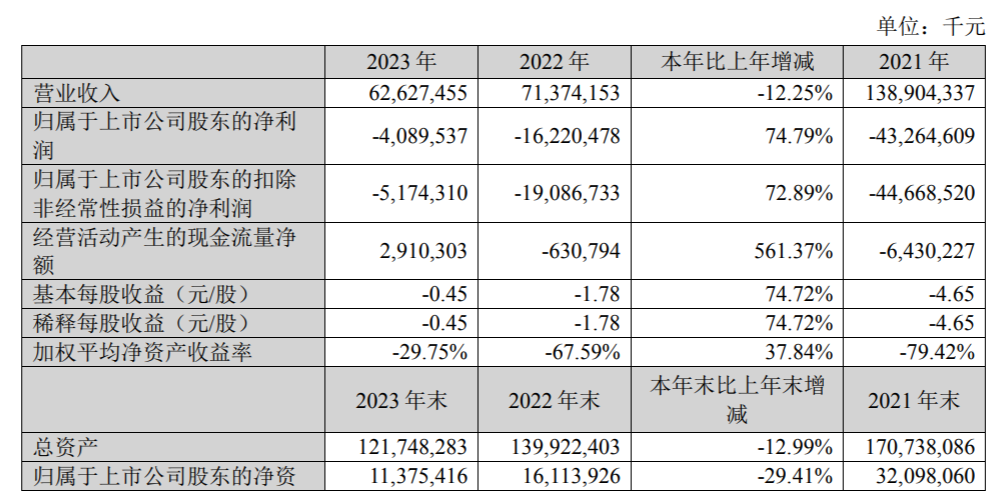

关于持续经营。报告期内,苏宁易购实现营业收入626.27亿元,较上年减少12.25%,实现归属于上市公司股东的净利润-40.89亿元,较上年减亏62.51%,实现扣除非经常性损益的净利润-190.87亿元,较上年增加74.79%;同时,截至报告期末,公司流动负债超出流动资产430.14亿元,现金及现金等价物余额仅为38.15亿元。

深交所要求苏宁易购:结合报告期内公司业务的开展情况、行业竞争状况以及报告期内毛利率、期间费用等因素的变化情况,按销售模式分类,分析说明苏宁易购营业收入连续四年下滑、亏损幅度较大的具体原因,说明苏宁易购对提高持续经营能力已采取的措施和实施效果。

同时,结合苏宁易购资金筹集渠道、流动负债到期及偿还安排等,说明苏宁易购应对流动性风险的措施;请普华永道中天会计师事务所(特殊普通合伙)(以下简称“普华永道”)核查并发表专项意见。

关于经营活动现金流。报告期内,苏宁易购经营活动产生的现金流量净额为29.10亿元,较上年扭负为正,增长35.4亿元,而苏宁易购营业收入较上年减少87.47亿元。

深交所要求苏宁易购结合公司销售模式、采购模式、结算模式、回款情况等的变化情况,说明苏宁易购营业收入减少的情况下,经营活动产生的现金流量净额增加的原因和合理性。

结合苏宁易购近五年营业收入、营业成本、扣除非经常性损益的净利润变动情况,说明是否存在与经营活动产生的现金流量净额变动趋势不一致的情形,如是,分析说明原因和合理性,同时,核查说明是否存在跨期调节营业收入和营业成本的情形。

关于违约应付款。年报显示,由于未能履行若干银行借款协议中的约定条款而触发了部分银行借款合同中的违约或交叉违约条款(以下合称“违约事项”),截至2023年12月31日,该等违约及提前还款事项导致相关银行及其他金融机构有权要求苏宁易购提前偿还共计人民币191.38亿元的银行借款本金及利息,较期初减少5.13亿元,同时,截至2023年12月31日,苏宁易购部分应付款项共约人民币329.44亿元亦已逾期未支付,较期初增加1.03亿元。

深交所要求苏宁易购:具体列示截至目前,苏宁易购已触发违约的借款具体情况,包括银行借款发生的时间、合同签署日期、借款用途、出借方、借款利率、抵押物情况、借款期限、到期时间、逾期金额、逾期利率,同时,说明苏宁易购报告期内借款偿还情况,说明苏宁易购触发违约或交叉违约条款后相关抵押物是否已经或存在被强制执行的风险,是否影响苏宁易购正常经营;

具体列示截至目前,苏宁易购已逾期未支付的应付款项具体情况,包括应付款项的形成时间、原因、金额、交易对象、付款约定、报告期内的支付情况等,同时,说明相关事项是否已涉诉,如是,说明是否存在相关资产被强制执行的风险,并充分揭示相关风险;

结合苏宁易购期初和期末已触发违约的借款和已逾期未支付的应付款项变化情况,分析说明苏宁易购报告期内已采取措施的效果和拟采取的改善措施,并充分揭示相应违约风险;请普华永道核查并发表专项意见。

关于应付票据。截至报告期末,苏宁易购应付票据余额为50.78亿元,其中,商业承兑汇票余额为48.48亿元,同时,应付票据累计到期未能偿还的金额46.54亿元。

请苏宁易购:按业务类别说明商业承兑汇票开具的背景,结合苏宁易购采购付款流程、结算方式、信用政策以及同行业情况等,说明苏宁易购采用商业承兑汇票开展相关业务的原因。

说明商业承兑汇票期末余额涉及事项是否均与公司生产经营有关,是否存在为控股股东及其关联方开具商业承兑汇票的情况,是否存在开具无真实交易背景票据的情形。

具体列示截至目前,苏宁易购已逾期未支付的应付票据具体情况,包括应付票据的形成时间、原因、金额、交易对象、付款约定、截至目前的支付进展等,同时,说明相关事项是否已涉诉,如是,说明是否存在相关资产被强制执行的风险,并充分揭示相关风险。

关于客户和供应商。报告期内,苏宁易购向前五名客户合计销售金额占年度销售总额比例为2.66%,供应商合计采购金额占年度采购总额比例为31.45%。

请苏宁易购:详细列示近三年前五大客户和供应商的名称、成立时间、交易产品类别、合作历史,说明前五大客户和供应商的变动情况、变动原因及合理性。说明相关采购和销售行为是否履行必要的审批程序和信息披露义务。

补充说明苏宁易购近三年前二十大客户和前二十大供应商之间是否存在直接或间接的关联关系,是否存在客户和供应商重叠的情形,如是,请说明相关交易的具体情况以及原因和合理性。

关于存货。截至报告期末,苏宁易购存货余额为670,522.2万元,较期初减少249,551.2万元。

请苏宁易购:补充列表说明减少的存货具体情况,包括但不限于存货类别、金额、数量、存货成本、存货大幅减少的原因,说明是否会对苏宁易购经营业务产生重大影响。按产品类别列示报告期末库存商品的主要内容,包括但不限于名称、数量、库龄、存货成本和可变现净值等。同时,请普华永道结合本年度对公司报告期末存货真实性的核查程序和已获取的审计证据,说明公司是否存在存货真实性存疑的情况。

关于应收账款减值。截至报告期末,苏宁易购应收A类公司及其控股股东控制的子公司、B类公司及其控股股东控制的子公司、E类公司及其控股股东控制的子公司、F类公司及其控股股东控制的子公司、G公司、H公司及I公司款项共35.72亿元,由于该些公司发生重大财务困难,苏宁易购对该些公司应收账款计提坏账准备26.89亿元。同时,苏宁易购应收C类公司及D公司3.93亿元,由于这些公司已停止运营,该等应收款项逾期已久且经多次追讨仍无法收回,因此单独全额计提坏账准备。

请苏宁易购:列示说明上述客户与苏宁易购发生应收账款的交易背景,包括交易发生的时间、内容、金额、账龄、历史回款情况、与苏宁易购的关联关系、交易履行的信息披露义务和审议程序等。

结合上述客户报告期内的主要财务数据,以及苏宁易购参考历史信用损失经验、结合当前状况以及对未来经济状况的预测,对不同场景下可回收的现金流量的评估情况,分析说明上述信用风险显著增加的依据和发生时点,说明苏宁易购计提预期信用损失的依据和合理性。

关于家乐福资产减值。报告期内,由于苏宁易购对传统大型家乐福超市业务进行了逐步关停,对家乐福中国业务计提商誉减值准备8.95亿元。

请苏宁易购:结合苏宁易购对家乐福的具体投资情况,以及未来对家乐福业务的开展规划、同行业上市公司情况等,说明相关商誉本期减值测试过程、资产组的认定情况、减值测试关键假设、关键参数(包括但不限于预测期、收入增长率、费用率、利润率、折现率等)的选取依据及合理性、是否符合家乐福实际经营情况及行业发展趋势。

对比分析本期及上期商誉减值测试关键参数,说明是否存在重大差异、差异的原因及合理性,本期商誉减值准备计提是否审慎、合理,前期商誉减值准备计提是否充分。

苏宁易购2023年年度报告显示,2023年,苏宁易购营业收入实现营业收入626.27亿元,同比下降12.25%;归属于上市公司股东的净利润为-40.90亿元,同比增长74.79%;经营活动产生的现金流量净额为29.10亿元,同比增长561.37%。