资本困住了新茶饮

作者 | 唐飞

编辑 | 韦伯

2008年,在四川成都温江二中附近,一家夫妻档奶茶店成功开业。

谁能想到,16年后,这家以“蓝色熊猫”为品牌形象的奶茶店成功晋升国内新茶饮赛道第一梯队,并正式敲开港交所大门。

成功上市后,茶百道成为名副其实的“新茶饮第二股”。然而面对激烈的行业竞争,茶百道也无法避免地步上了奈雪的茶的后尘。4月23日,上市首日茶百道表现令人大跌眼镜,其股价刚开盘便下跌超10%,当日收报于12.80港元,跌幅26.86%。

截至5月22日,茶百道报收11.5港元/股,相较上市时的发行价累计下跌约34.3%,上市一个月市值已蒸发88亿港元。

三年前,2021年6月30日奈雪的茶在港交所上市,发行价为19.8港元/股,一个月后的7月30日股价只剩11.3港元/股,一个月的跌幅超过42%。如今更是仅剩下2.7港元/股(5月22日),上市不足三年,市值蒸发了293亿港元。

两家头部企业上市遇冷,并没有“浇灭”新茶饮品牌的上市热情。在茶百道身后,蜜雪冰城、古茗、沪上阿姨等一众新茶饮品牌正排着队等待上市。

甜蜜的茶饮生意,怎么就打动不了投资人了?

01

市场已进入存量竞争

为什么即便面对估值(市值)可能出现下跌的情况,一众新茶饮品牌还要挣扎上市?

这与行业的变革有很大关系,整个茶饮市场已从早期的增量角逐逐渐过渡到存量角力,为了最大限度的做出规模、做出利润,各品牌不约而同的将目光聚焦到下沉市场。

据灼识咨询数据,2017年至2022年,现制茶饮市场规模以19.6%的复合年增长率扩大,三线及以下城市市场复合年增长率达30.2%,从2017年的196亿元扩大至2022年的732亿元。未来,三线及以下城市仍是新茶饮企业的“主战场”,2023年三线及以下城市市场增速预计达31.4%,未来两年增速仍将保持在20%以上。

消费者的感知也和数据报告不谋而合。今年五一假期,在北京工作多年的梨梨回到吉林通化老家,发现印象中的这片“饮品荒漠”已经变了样。

过去,这里不但没有喜茶和奈雪的茶两大高端品牌,连沪上阿姨、茶百道等中端品牌也没有,除了一些小品牌和当地山寨品牌,只有Coco都可、一点点、蜜雪冰城等几个品牌可选。但这次回家,她惊奇地发现,老家商圈内的新茶饮生态正在发生改变,万达广场里喜茶、茶话弄、茶百道、沪上阿姨等几家店铺几乎紧挨在一起,气势完全不输北京的大型商场。

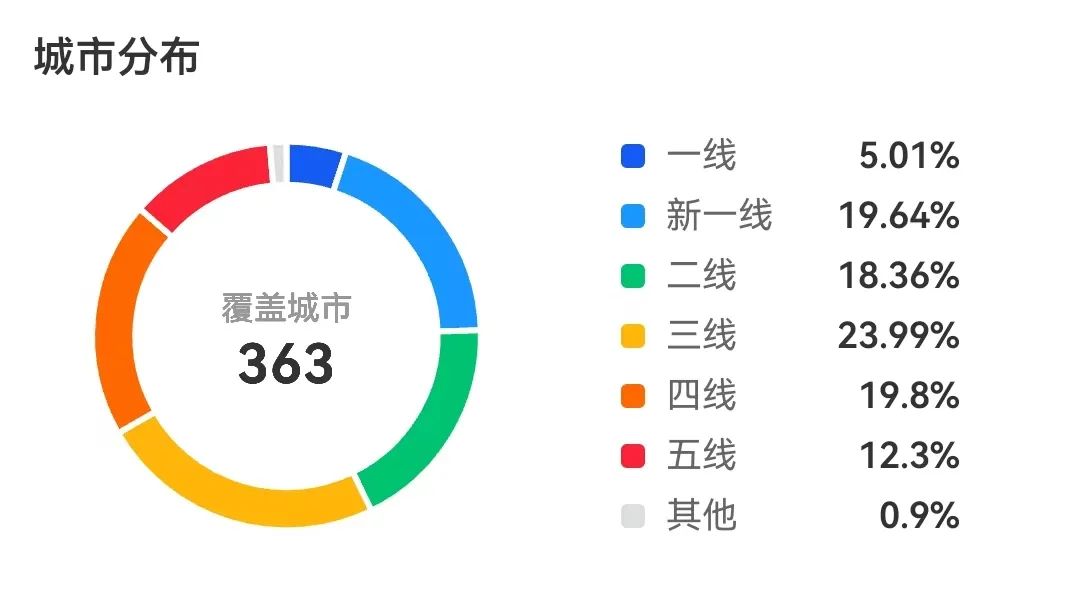

数据显示,过去一年新茶饮品牌加速下沉,积极在二三线城市布局门店网络。其中,下沉市场的“王者”蜜雪冰城在招股书里披露,截至2023年9月30日,蜜雪冰城门店网络已经遍布1700个县城和3100个乡镇,覆盖所有县级城市。据窄门餐眼数据,截至目前,蜜雪冰城有约57%的门店集中在三线及以下城市,其中三线城市占比最多,达到23.99%。

蜜雪冰城门店分布。图源:窄门餐眼

除了蜜雪冰城,喜茶、奈雪的茶等龙头企业纷纷降价贴近消费者,并放开二三线城市加盟。

以奈雪的茶为例,自2023年7月奈雪的茶正式宣布开放加盟业务以来,截至2024年2月底,仅有约200家加盟门店成功开业。为了扭转这一局面, 奈雪的茶于2月底对加盟政策进行了调整,下调了加盟费用,并公布了2024年的新加盟政策。根据新政策,单店投资预算从原先的98万元降低至58万元,同时,在上半年开店还给予6万元的营销补贴。

其余几家的布局也开始逐渐下沉,沪上阿姨三线及以下城市门店占比达到50.51%,茶百道三线及以下城市门店占比达41.43%。古茗的下沉策略更偏向布局乡镇门店,占比达33.5%。

随着越来越多品牌的下沉,原本承载着最多奶茶品牌、市场规模最大的终端价格带(15-20元)竞争变得异常激烈。

图源:民生证券

为了在激烈的竞争中生存下去,一部分企业开始寻求资本支持,向市场募集更多资金以加速发展、甩掉对手。另一部分企业开始报团取暖,此前喜茶收购了王柠和野萃山、奈雪收购了乐乐茶,这种“强强联合”的思路也成为企业抵御风险的选项之一。

02

下一阶段是“钱多者胜”

大举下沉开店,并非一蹴而就。而是牵一发动全身,考验的是企业的持续创新、爆品的持续打造、供应链体系的搭建、加盟商团队的管理和赋能,这些均需更多资金投入。

刚刚结束的4月,蜜雪冰城、古茗、茶百道、益禾堂、喜茶、霸王茶姬等多个品牌单月开店超过100家,其中蜜雪冰城(787家)、古茗(244家)、霸王茶姬(237家)分列前三名。

亮眼的数据背后,是实打实的“钞能力”。

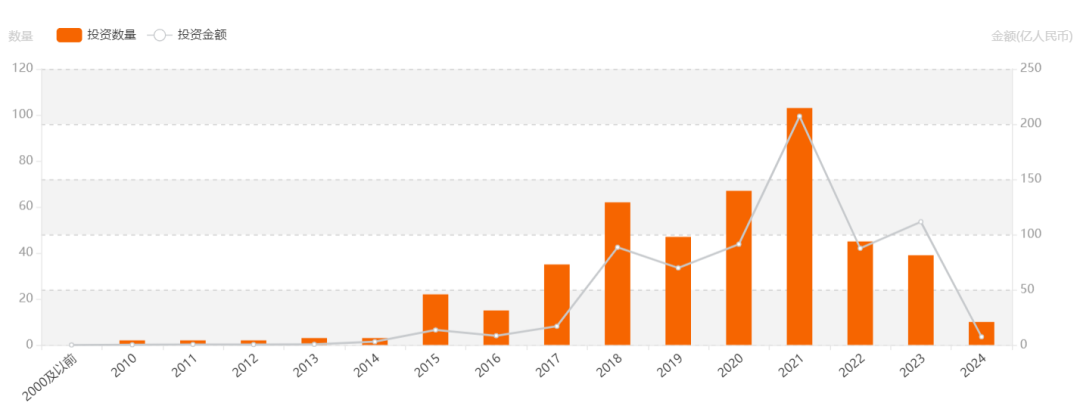

茶饮赛道投资数量级金额。图源:IT桔子

事实上因为过去几年一级市场融资趋冷,想从投资机构手里获得资金并不容易。IT桔子数据显示,2021年“茶饮赛道”融资笔数和金额来到历史高点,分别为103笔和207.7亿元,而2023年上述数据降为39笔和111.54亿元,这意味着想要通过融资获得资金越来越难了。

面对大量的资金需求,上市融资就成为一个必选项。“新茶饮第一股”奈雪的茶发行价19.8港元/股,达到招股区间上限,IPO总计募集资金净额48.42亿港元。而茶百道公告显示,公司全球发售1.48亿股,最终发售价每股股份17.50港元/股,所得款项净额约24.63亿港元。

这些资金将成为企业在未来一段时间里继续狂飙的“底气”。

反观那些没有融到资的品牌,有些已经遇到危机了。去年底,一点点奶茶被曝资金问题,随即引发关店潮。红餐大数据显示,2023年2月到2023年11月,一点点门店数从3459家减少到3019家。今年4月,圆真真奶茶的创始人谢瑶在社交媒体分享自己的“失败经”,诉苦自己因资金流转问题关店近300家。

根据投中网报道,茶百道也曾一度现金见底,截至2023年3月底,其现金及现金等价物仅为0.32亿元。好在当年6月,茶百道完成10亿人民币战略融资,资金困局才得以缓解。

在这场新茶饮“白刃战”里,能否获得资本助力,成为品牌“升咖”、“抢地盘”、“把控赛点局势”时的关键因素之一。

03

对排队上市茶饮品牌影响几何?

虽然茶百道上市破发,但似乎没有影响其他茶饮品牌上市的决心。

蜜雪冰城、古茗、沪上阿姨接连向港交所递表,茶颜悦色被传在准备赴港IPO事宜,而霸王茶姬则传闻拟于美股上市。

茶百道作为中国现制茶饮中市占率第三的企业,上市破发无疑会让投资者重新思考整个新茶饮行业的价值。

一方面随着市场饱和度的提高,消费者对于新茶饮的热情也在逐渐降温,产品同质化、食品安全问题、加盟乱象等问题频频曝出。另一方面,行业的毛利率和净利率普遍较低,这也让投资者开始怀疑新茶饮行业的盈利能力。

如今中国消费市场呈现三浦展提出的“第四消费时代”特征,即理性消费观繁荣。

消费者已经从追求品牌向追求个性、舒适、满足个人内心需求的性价比消费转变。尤其是以90后、00后为主的年轻消费人群,不再追求面子、不再购买浮华的商品,反而成为“性价比”的忠实拥护者。

所以近几年所谓的“平替风”越来越火,几乎到了万物皆可平替的地步。

在社交平台上以“平替”为关键词搜索发现,涉及彩妆、护肤品、零食、鞋服、数码等产品的“平替”测评和推荐视频随处可见。在小红书APP上,与“平替”相关的笔记有200多万篇,热度最高的笔记有近4万个点赞。

可见,大部分无法做出差异化的消费品类,难以建立长期稳固的高溢价,最终要回归社会平均利润率。典型的如高价坚果、雪糕“刺客”、高端补品等近些年都逐渐式微,有的品牌甚至已逐步退出市场竞争。

新茶饮作为年轻人喜爱的休闲消费品,并不是居民生活中的必需品,消费者对新茶饮的消费需求存在较大的需求弹性空间,这种不确定性也影响着行业的未来走势。

从资本角度来看,在上市以前这些新茶饮企业的估值就已经开始回落,也难怪上市后被资本“冷处理”。2020年-2021年新茶饮赛道融资达到高峰期,以沪上阿姨为例,2021年6月沪上阿姨获得来自苏州宜仲的A+轮融资,当时对应的公司估值已经达到28亿元,PE达到33.6倍。到了今年2月,沪上阿姨完成C轮融资后整体估值来到51.2亿元,但是PE只有11.9倍。

一位投资人称,这种一级市场的估值回落主要有两方面原因,一是整体投融资的活跃度在下降,二是投资机构已经由“投赛道”转变为“投公司”,筛选标准更加严格、花钱更加谨慎了。

这样的情绪从一级市场传导至二级市场后,股价的波动就成了必然。当然,仅“用股价论成败”是片面的,但股价反映出的担忧,不仅是对茶百道自身的警示,更是对整个新茶饮行业的警醒。

参考资料:

[1]《饮品江湖系列一:从Top 4品牌招股书看现制茶饮行业》,国金证券

[2]《2023新茶饮研究报告》,中国连锁经营协会