巴西美妆巨头Natura&Co负债累累频频卖子,“败局”是如何出现的?

文/勇

近日,巴西美妆巨头Natura&Co在经历了又一个亏损的季度后,将剥离雅芳再次提上日程。

财报显示,今年前三个月,Natura&Co净亏损扩大了40%以上,达到9.35亿雷亚尔(约合人民币12.9亿元)。在一季度的业绩报告上,Natura&Co CEO Fabio Barbosa表示仍在继续开展有关剥离雅芳的研究。

这意味着,这将是Natura&Co自去年4月开始,一年多时间内第三次欲剥离旗下资产。尽管Natura&Co仍全球美妆十强,排名却连续下降,如今不断剥离资产,Natura&Co是如何在与其它国际美妆巨头的竞争中逐步败退?

01

雅芳营收连续11个季度同比下跌

2020年初,Natura&Co完成收购雅芳,包括雅芳的债务在内,此次交易的总金额达到37亿美元(约266.49亿元)。

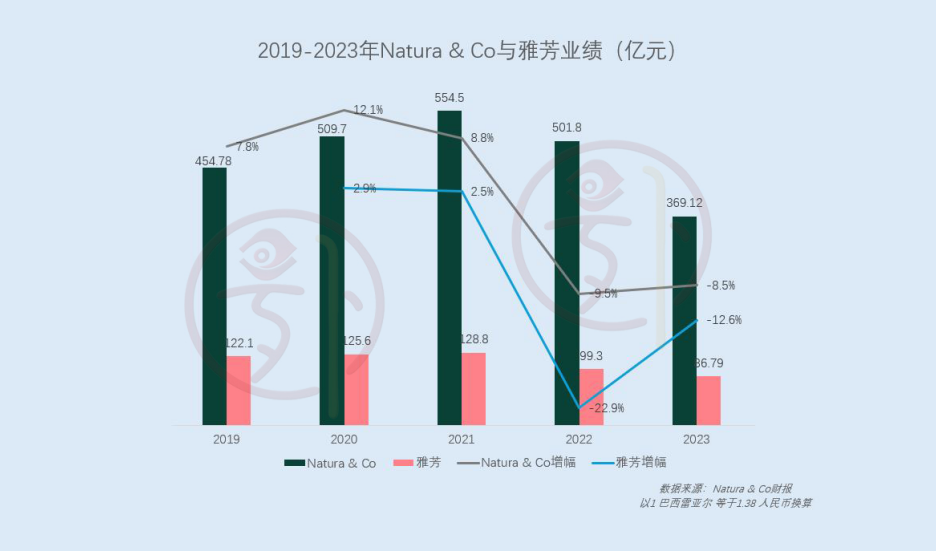

不过收购雅芳,并未给Natura&Co业绩带来很亮眼的表现。从最近的2023年年报来看,2023年雅芳净营收约为86.79亿元。而在Natura&Co收购的第一年,2020年雅芳净营收约为125.6亿元。自从被Natura&Co收购三年后,雅芳营收下跌幅度达31%。

从季度表现来看,雅芳业绩更是一落千丈。2021年前两个季度,雅芳净营收还能保持11.4%以及33.6%的同比增长。自此以后,直到2024年第一季度,连续11个季度,雅芳净营收同比都出现了下滑,并且其中9个季度同比下跌幅度达到了两位数,3个季度下跌幅度超过20%。

Natura&Co表示,雅芳的业绩下降,主要是因为全球经济形式恶化以及俄乌战争导致的供应链问题。不过在标准普尔全球评级的一份报告显示,Natura&Co从雅芳获得的利润随着时间的推移而下降。“自收购以来,雅芳在扭亏为盈的第三年中表现仍然不佳。商业、行政和系统协同效应的效益弱于预期,这引发了人们对雅芳品牌和商业模式的长期生存能力的担忧。”标普全球评级分析师Flavia M Bedran和Luciano D Gremone写道。

更为重要的是,被Natura&Co寄予厚望的雅芳,在被收购后并未给Natura&Co业绩带来积极转变。

2020年,Natura&Co净营收约为509.7亿元,同比增长12.1%。然而2023年,其净营收约为369.12亿元。在收购雅芳的四年内,Natura&Co净营收还下跌了27.59%。

同时,从2022年一季度开始,Natura&Co开始连续亏损,到2023年上半年,这家巴西美妆巨头连续6个季度出现亏损。2023年第三季度由于出售Aesop获得的25亿美元(约180亿元)现金,Natura&Co才在当季度实现盈利。然而,Natura&Co再次连续出现巨额亏损,去年四季度至今年一季度累计亏损高达约50.16亿元。

业绩持续下滑,出售Aesop带来的收益无法改善亏损,Natura&Co不得不再次将剥离雅芳提上日程。

实际上在去年12月,金融时报就爆出Natura&Co欲出售雅芳大部分业务。今年2月,Natura&Co表示正在考虑将雅芳分拆为一家独立的上市美容公司,“不能保证任何分离最终都会得到董事会的建议。完成分拆将取决于各种条件,其中包括董事会的最终批准和大多数股东的同意。”Natura&Co在一份声明中表示。今年一季度,由于亏损的扩大,Fabio Barbosa再次在业绩报告上重申继续考虑剥离雅芳。

02

负债累累 频频卖子

对于美妆行业来讲,并购是各大美妆巨头前期非常重要的业务扩展手段,因为单个品牌的市场份额以及业绩无法无限扩张,需要不同的品牌矩阵来拓宽市场。此外,并购可以获得品牌在当地的渠道,为企业在当地市场的布局提供便利。

Natura&Co也是如此。实际上,其此前的四个主要品牌中,Aesop、The Body Shop和雅芳都是通过并购获得。

2013年,Natura&Co收购Aesop,2017年又从欧莱雅手中收购了The Body Shop,2020年初,Natura&Co完成对雅芳的收购。

实际上,在其它巨头通过收购红利一步步地扩大影响力时,Natura&Co的业绩并未有所改善。

这三个收购标当中,只有Aesop的业绩在逐年增长。不过在被出售前的2022年,Aesop的营收在Natura&Co的总营收占比也仅为7.4%,无法给Natura&Co整体业绩带来转变。The Body Shop和雅芳业绩同样持续低迷。

此次爆出Natura&Co要出售雅芳国际业务,也是这家巴西美妆巨头在一年多的时间继出售Aesop以及The Body Shop之后,第三次寻求剥离旗下重要资产。而这一系列动作也是收购雅芳带来的债务问题的延续。

2022年一季度末,Natura&Co流动资产为203.54亿元,而流动负债则是197.15亿元,流动比率仅仅为1.03,短期的偿债压力陡增。到2023年6月,Natura&Co流动比率还是维持在1.36的低水平,短期偿债还是存在着不小的压力。直到2023年三季度完成出售Aesop后,Natura&Co当季度才实现盈利,但这并没有解决根本问题,很快Natura&Co又出现亏损。

Fabio Barbosa此前在一份声明中表示,出售Aesop和The Body Shop是Natura&Co新开发周期中释放重大价值的又一个重要步骤。经过重新调整重点、去杠杆化和精简后,Natura&Co现在将能够完全专注于其在拉丁美洲的核心业务。

03

“败局”是如何出现的?

那么,这家国际美妆巨头是如何在与其它美妆巨头的竞争中落败,从而“偏安一隅”在拉美和南美市场?

对于常年营收能够排进全球美妆集团TOP10的Natura&Co,逐渐衰落主要体现在三个方面:直销模式日渐式微、产品矩阵不完善以及市场布局的不合理。

对于十分依赖直销的Natura&Co,营收近年来不断萎缩是传统直销模式日渐式微的体现。

实际上,早在1974年,Natura&Co就开始采用直销作为销售模式。这也是Natura&Co收购雅芳的重要原因。但随着社交媒体以及数字化的兴起,雅芳已经将市场份额输给了更精明的竞争对手,新零售以及电商的兴起给了直销模式最重要的一击。

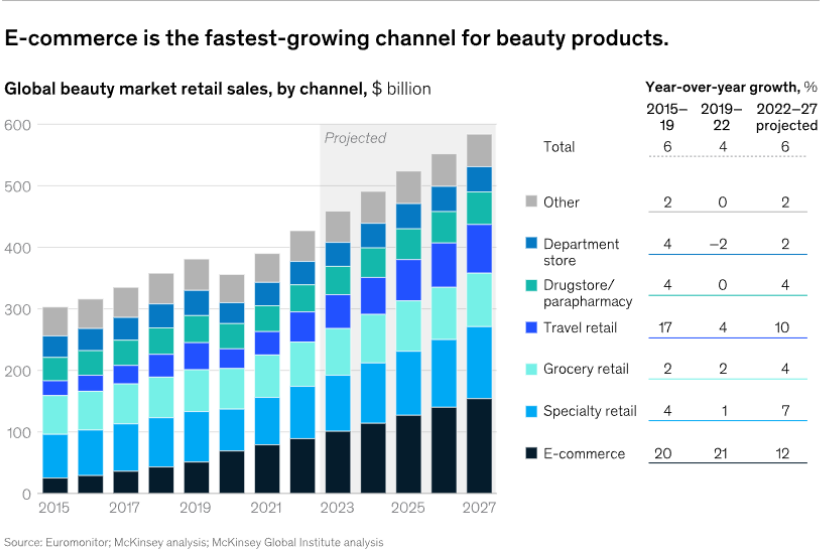

麦肯锡在一份报告中表示,2015年至2022年间,美容品类的电子商务增长了近四倍,目前份额已超过20%,而且还有巨大发展空间。其中,许多因素推动了美妆电子商务的增长,如美国亚马逊和中国天猫等电商巨头的美妆产品扩张;直接面向消费者的品牌玩家的数字化程度不断提高;线上对于全渠道零售商的重要性稳步增长;亚洲社交销售(包括直播)的激增等。

麦肯锡的报告显示,电子商务预计将继续成为美妆行业增长最快的销售渠道,2015-2019年平均增长率达到了20%,2019-2022年达到了21%,均大幅度领先其它渠道。预计2022年至2027年间每年增长12%。

▍图源自麦肯锡报告

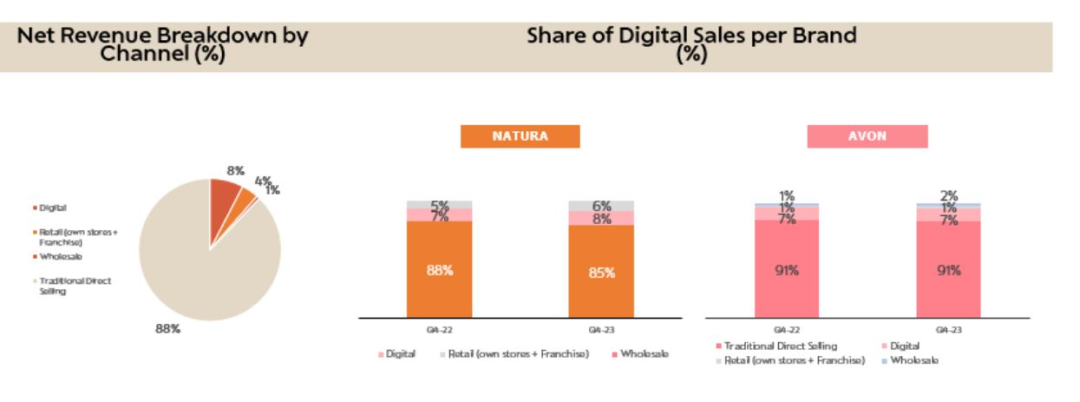

不过Natura&Co一直以直销作为最重要的销售模式,而尽管其也借助数字化改革直销模式,但从业绩结果来看显然不理想。根据Natura&Co 2023年的财报显示,该集团高达88%的营收都来自传统的直销模式。其中雅芳2022年第四季度以及2023年第四季度高达91%的营收更是均来自于直销模式。

▍截自Natura &Co 2023年财报

随着消费者逐渐步入数字化购物时代,新零售的崛起对传统零售业造成了冲击。此外,实体店租金和人工成本的大幅上涨也加剧了企业的困境。这些因素使得Natura&Co越来越难以应对当前的市场环境。

此外,产品矩阵的不完善也是Natura&Co逐渐业绩不理想的重要原因之一。

在品牌矩阵上,Natura&Co的主要品牌有四个,包括The Body Shop,雅芳,Natura&Co以及Aesop。而其中的The Body Shop和Aesop已经被出售。

对比其它国际美妆巨头来看,欧莱雅的品牌组合按照4大事业部进行划分及管理,根据各自的市场开展独特的美妆业务,包括专业美发产品部、大众化妆品部、高档化妆品部和皮肤科学美容部。欧莱雅在多品牌矩阵下,产品覆盖多品类,从高端到大众一应俱全,能够更准确、更全面地满足消费者的需求。

除了欧莱雅之外,其他全球美妆十强产品矩阵的布局也十分完善。在香水、彩妆和护发上都有一些具备竞争力的品牌。

而对比来看,由于未能通过收购进一步拓展和优化产品布局,Natura&Co在很长一段时间内保持着3-4个主力品牌的结构,未能收购或者孵化出更具有特色的品牌和产品,从而落后于其他美妆巨头,也无力应对不断变化的美妆市场。

Kantar凯度高级副总裁Dave Marcotte在谈到Natura&Co收购雅芳时表示,“他们目前面临的真正问题是雅芳,我认为雅芳是一个在整个拉丁美洲市场,尤其是美国市场上已经失去活力的品牌。他们的产品非常强大,但他们已经有一段时间没有更新产品了。这是一次相对薄弱的收购。”

最后,市场布局的不合理也是Natura&Co没落的原因之一。

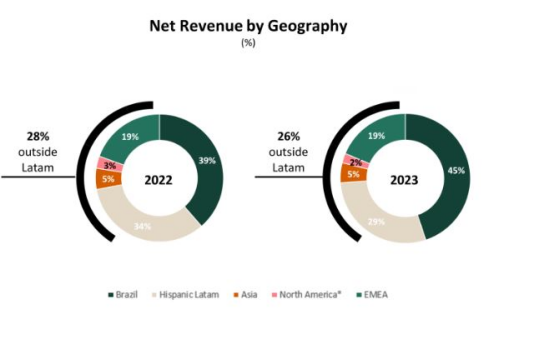

▍截自Natura&Co2023年财报

从2023年的财报来看,巴西仍是Natura&Co最大市场,营收占比从2022年的39%增长到2023年的45%。拉美之外的地区营收占比已从28%下降到26%。尤其在全球最大的化妆品市场美国所在的北美,营收占比仅为2%,全球第二大市场中国所在的亚太地区,营收占比也仅为5%,其中一部分还是由Aesop贡献,在Aesop被出售后,亚洲的业务可能还会进一步萎缩。

对比来看,其它美妆巨头在全球的布局都十分均衡。最新的2023年年报显示,欧莱雅第一大市场为欧洲市场,销售额占比达到31.59%,第二大市场北美市场销售额占比为27.07%,北亚区销售额占比25.89%。

此外,雅诗兰黛在今年前三个月中,美洲区销售占比为28.35%,亚太区为29.85%,欧洲、中东和非洲为41.8%。作为日妆代表的资生堂,今年一季度销售额占比中,日本、中国、美洲占比为29.5%、22.2%以及12.7%。

无一例外,这些美妆巨头的全球市场布局都较均衡,地理多元化可以减少依赖单一市场的风险,以及可以增强品牌在多个市场中的全球认知度,提升品牌价值。这也是Nartura&Co在全球市场布局上不具备的优势。

总而言之,Natura&Co在全球美容市场的竞争中处于下风,并不仅是因为疫情的负面影响,更多的是面对日益激烈的市场竞争,公司在品牌多样化、业务模式、市场布局平衡、创新力度及组织效能方面未能有效应对各种挑战。

注:除图表与特殊说明外,文内货币单位均已换算为人民币。