消费降级,为什么中产依然狂买始祖鸟?

作者 | 李静林

来源 | 剁椒Spicy(ID:ylwanjia)

中产三宝:茅台、钓鱼、始祖鸟。

不久前始祖鸟母公司亚玛芬公布了2024年第一季度财报,始祖鸟构成了亚玛芬的基本盘,中国市场(大中华区)则是始祖鸟的中流砥柱。在一片消费降级的哀嚎中,中国中产撑起了亚玛芬半边天。

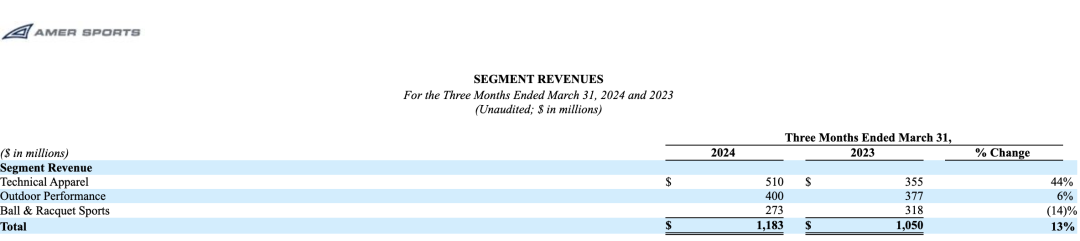

数据显示,2024年第一季度亚玛芬营收11.83亿美元,同比增长13%,其中服饰业务收入同比增长44%至5.1亿美元,户外产品业务收入增长6%达到4亿美元,球拍和球类业务一季度收入下降了14%至2.73亿美元。

以始祖鸟为主的技术服饰业务贡献了公司主要的增长。亚玛芬在财报中表示,一季度始祖鸟品牌在各地区、渠道、消费者群体和产品类别中展现强劲势头。亚玛芬体育首席财务官Andrew Page在电话会上直言,“我们旗下始祖鸟品牌正以迅猛的速度增长,其优异的财务表现提升了亚玛芬体育的整体增长和盈利能力。”

精明的营销让中产趋之若鹜,安踏介入之后成功的经营转型,平均价格在4000到6000元的顶奢户外品牌,成为低迷消费市场中的一股逆流。正值618,不少品类和达人销量明显下滑,各方压力颇大。不过从平台发布的战报来看始祖鸟受到的影响似乎不大,开卖4小时,在增速最快的进口运动品牌中始祖鸟榜上有名。同时始祖鸟的业绩也暗合奢侈品销售依然强劲的现状,2023年全球店王北京SKP销售额为265亿元,较2022年的239亿元增长10.8%。

始祖鸟讲出一则与传统运动品牌、硬核户外品牌都不同的故事。安踏借着始祖鸟走向国产运动品牌都未曾触摸过的“奢侈”市场,始祖鸟也在安踏帮助下,通过开大店,做直营等方式找到了经营中国市场的门道。

01

中国中产买飞始祖鸟

始祖鸟到底有多火?

当运动品牌纷纷收紧阵地,主打专业运动人群时,始祖鸟走了一条破圈之路。穿山越岭的功能性服装,如今成为公务员和商务人士的日常必备穿搭。代购市场流传这样一句话,普通代购就赚个国内外专柜差价,但始祖鸟代购有时能赚到溢价,甚至还诞生转有名词“鸟贩”,有的鸟贩一个月能赚四万块钱。

今年初,始祖鸟原价8200元的龙年限定冲锋衣被炒到12000元,依然一件难求,多款产品长期处于缺货或售罄状态,从不打折的始祖鸟火得一塌糊涂。数据显示,2018年始祖鸟在中国仅有1.4万名会员,截至2023年9月,这一数据已经狂飙至170万。这期间甚至夹带三年疫情,艰难的外部环境并没有阻挡始祖鸟的高速增长。

亚玛芬的业务分为三块,技术服装、户外装备以及球类及球拍装备,三大业务对应了亚玛芬三大主力品牌始祖鸟、萨洛蒙和威尔逊,另外像壁克峰(Peak Performance)等品牌收入占比较小。

2024第一季度三大业务的收入分别为5.1亿、4亿和2.73亿元,以始祖鸟为代表的技术服装业务部大涨44%,并且在总收入中的占比达到43%。始祖鸟毫无疑问是亚玛芬核心品牌中的核心。把时间拉长,2020年到2022年,始祖鸟的收入从5.47亿美元增至9.52亿美元,涨幅达到了74%,2023年前9个月就实现了9.41亿美元的收入。

2020-2023年,亚玛芬收入分别为24.46亿美元、30.67亿美元、35.49亿美元,43.68亿美元;2021—2023年营收增长分别为25.39%、15.72%、23%。与此同时,2023年亚玛芬亏损收窄至2.53亿美元。2019年,安踏接手第一年,亚玛芬全年亏损高达16亿美元。

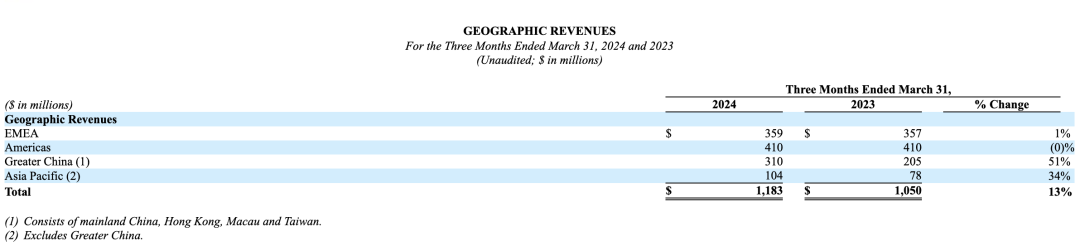

分地区看,尽管大中华区(大陆、港澳、台湾)收入排名第三位3.1亿元,但同比增幅高达51%,亚太地区收入增幅达到34%。收入占比最高的EMEA(欧洲、中东和非洲)只有1%的增长,美洲的收入则与去年同期持平。整个2023财年,大中华区收入为8.41亿美元,同比增幅更是高达61%,其中始祖鸟一个品牌贡献八成营收。

中国市场撑起始祖鸟,始祖鸟拉动亚玛芬。

要客研究院院长周婷表示,在国内始祖鸟走的是以专业运动为基础的大众化时尚化运动路线,在国外始祖鸟走的是高端专业运动路线,前者比后者很明显客群更广泛。这也是始祖鸟在中国市场以及海外市场表现冰火两重天的重要原因。资深户外行业从业者就直言,“始祖鸟和Salomon正在逐步放弃专业户外渠道”。

始祖鸟的成功当然离不开这些年运动户外风的流行,但品牌建立身份认同和阶层标签绝不会依赖流行风潮。就像安踏创始人丁世忠一直认为的,产品可以被迅速制造出来,但品牌不行。

目前在始祖鸟门店已经很少见到2000元以下的单品。登山露营本就是中产阶级攀比标榜高端生活方式的象征,始祖鸟立足户外运动赛道,瞄准的是中产消费人群,以高价格高姿态“贩卖”态度和高端生活方式。模特刘雯在2020年成为品牌首个代言人。刘雯曾代言宝格丽、Chanel、Gucci等多个奢侈品牌,始祖鸟将自己与这类奢侈品牌拉到同一纬度。当“户外”和“爱马仕”两个标签放在一起,始祖鸟就已经从户外小圈层跳了出来,成为一种高端生活方式的象征。

此外,始祖鸟曾日本潮流品牌 BEAMS、英国滑板品牌Palace、英国设计师品牌Greater Goods等推出联名系列,也曾亮相《毒液》等电影。种种举动都是为了贴近时尚、年轻人。

高端户外—链接时尚—用生活方式绑定中产钱包,始祖鸟走出一条向上的破圈之路。

正因如此,始祖鸟在中国的管理团队也呈现出专业属性递减的趋势。

始祖鸟在中国经历了经销商、亚玛芬中国到安踏三个发展阶段。2000年左右引入中国时,始祖鸟独家经销商团队核心员工几乎都由户外爱好者构成,攀岩、探险爱好者,摩托车赛手,或者从戈尔公司(GORE-TEX品牌母公司)转投而来。

到亚玛芬中国时期,团队中便出现了从可口可乐公司挖来的CTO,品牌规模在变大,公司对供应链、经销商等方面的管理需要更加专业,对销售、市场方面的人才需求更大,2011年到2018年,亚玛芬在中国市场的收入规模增加了10倍。

直至2019年被安踏收购,始祖鸟以及亚玛芬走上了快车道,但团队构成与户外运动更加渐行渐远。

02

安踏将始祖鸟推向中产

安踏是将始祖鸟推向中产必备穿搭的推手。

2023年,安踏进行了组织架构大调整。丁世忠卸任集团CEO,郑捷卸任安踏集团总裁。亚玛芬从户外运动品牌群独立,原户外运动品牌群CEO郑捷成为亚玛芬集团执行董事兼 CEO ,安踏主品牌交给原始祖鸟大中华区总经理徐阳。FILA负责人姚伟雄直接向联席 CEO 吴永华汇报。

当时处上市关键节点,亚玛芬在安踏体系中的优先级被显著提升。

把安踏对亚玛芬的改造分为两个阶段,第一阶段是徐阳主导的上市前三年,亚玛芬在中国市场完成飞跃,第二阶段则是上市过程中及之后,郑捷成为核心。从这两个阶段,我们能看到安踏是如何一步步改造亚玛芬的。

徐阳做营销出身,2006年加入安踏前在广告公司工作,在他担任始祖鸟中国区总经理三年时间,品牌年收入从200万跃升到一亿。在始祖鸟品牌开疆拓土建立认知阶段,营销人的作用是明显的。

徐阳曾对始祖鸟提出三大战略:更好的形象、更大的规模和更低的楼层。总结起来就是开大店,做直营。

徐阳刚上任就谋划着开出代表品牌形象的旗舰店,Arc'teryx Alpha Center落户上海淮海路,周围是蒂芙尼、爱马仕等品牌内地最大旗舰店,店内实际销售陈列的面积只占50%,余下的空间留给品牌故事。据报道这家店铺年租金超过千万,不过徐阳认为这个地段的品牌广告就值1000万。

在北京,始祖鸟店铺遍布寸土寸金的高端商圈,王府中环、金融街购物中心、国贸、三里屯、SKP等,身边环绕PRADA、BURBERRY等国际一线品牌。

始祖鸟曾表示,高端品牌店为始祖鸟提供与消费者互动、展示产品和建立社区的重要空间,店铺面积一般在1000至10000平方英尺(约合93平方米至930平方米)之间。虽然大,甚至空间没有完全用来陈列产品,但店效不低,截至2023年9月30日的12个月,全球每平方英尺平均销售额平约1474美元。

今年1月,始祖鸟在上海会德丰国际广场开设品牌在全球最大的原生态体验旗舰店始祖鸟博物馆,四层总面积约2400平方米。郑捷表示:“这家旗舰店代表品牌最高水平的零售业态,也在市场上引起了巨大的轰动。预计这家店第一年的营业额将超过2000万美元。”

中国更是始祖鸟开店的核心区域,财报显示,截至2023年末始祖鸟在大中华区自有零售店64家,北美51家,欧洲仅有6家,2019年至2023年,始祖鸟在大中华区新增20家门店,同期北美只增加了23家。

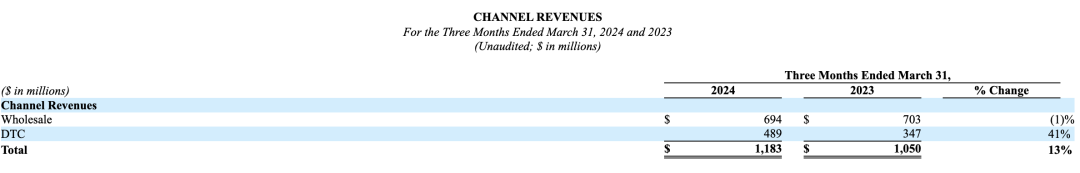

在始祖鸟身上,安踏同样祭出看家本事——DTC转型。2024年第一季度财报数据显示,亚玛芬DTC业务收入同比增长41%至4.89亿美元,在总营收中占比超过四成。亚玛芬在一季度各区域市场的 DTC业务均达到了两位数增长,而与之相对应的,则是批发渠道收入下滑1%。以始祖鸟为主的技术服装业务一季度DTC渠道收入同比增长46%。

财报电话会上,亚玛芬表示:“四年前我们转型至品牌直营模式,至今仍然是我们盈利增长的强大动力。”

DTC业务规模扩大提升了亚玛芬的毛利率水平,2024年第一季度毛利率为54.3%,去年同期只有53.2%。财报中明确表示毛利率的提升很大程度源于技术服装业务,是所有业务中毛利率最高的。不过有趣的是以高客单价著称的亚玛芬毛利率尚不及安踏主品牌(54.9%),高昂的成本是主要原因,2020年至2023年期间,亚玛芬销售成本分别为12.97亿美元、15.61亿美元、17.85亿美元、20.92亿美元。高端也意味着高投入。

亚玛芬上市后走上了平稳的快车道,在郑捷之下搭建了全球化管理团队。

始祖鸟CEO Stuart C. Haselden曾在Lululemon做到首席运营官兼国际执行总裁;首席运营官Michael Hauge Sørensen曾在丹麦鞋履品牌任职近20年;首席财务官Andrew Page曾是美国运动鞋服零售巨头Foot Locker的CFO;首席战略官Victor Chen此前是波士顿咨询集团合伙人。

下一阶段摆在亚玛芬面前的大课题是全球化,这也是安踏收购亚玛芬的题中应有之义,显然目前的成绩是不够的。

无论营收增长性还是店铺规模,亚玛芬在海外市场的成绩都远逊大中华区,如果现在给安踏收购亚玛芬作出阶段性评价,他们只完成了一半的工作。尽管安踏已经成为耐克、阿迪达斯之后全球第三大运动品牌,是国内市场的绝对老大,但其国际影响力仍逊于前者。

海外市场,始祖鸟的定位依然圈在硬核户外小众范围里,哪怕欧美户外运动渗透率远高于中国,但人群依然有限,且要面对的竞争更大。

欧美中产商务人士近些年的穿搭正在从严肃正装向休闲运动转变,始祖鸟只是众多选择中的一个。例如Allbirds,便是由硅谷创投圈精英带火的运动品牌,谷歌联创拉里佩奇、苹果CEO库克,甚至前总统奥巴马都是该品牌粉丝。同属硬核户外装备,Patagonia在海外市场对始祖鸟的竞争远高于国内,前者在中国门店布局只有两位数,不少粉丝还要通过代购方式买入。在海外,贝索斯、瑞·达利欧等大佬都是Patagonia的粉丝。

另外如萨洛蒙,最近几年还要面对昂跑、HOKA等新锐品牌的竞争。

丁世忠曾说:“中国市场不代表全部市场,出海是国产品牌的必然选择,也是不可避免的挑战。”其他品牌FILA、迪桑特、可隆,安踏收购的仅仅是中国区经营销售权,对亚玛芬则参与到整个国际品牌运营中,可见亚玛芬承担了安踏国际化的核心任务。

可喜也有忧患,安踏对亚玛芬的改造还在路上。