再开线下店,三只松鼠想要“走出”抖音

2012年,三只松鼠在淘宝火了。

彼时,刚成立5个月的三只松鼠,首次参加双十一大促,就凭借日销售766万,刷新了天猫食品行业单店日销纪录,成为了第一批“淘品牌”。

2019年,三只松鼠喊出“要在五年内开设10000家线下门店”的口号,带着更大的野望大举进攻线下,却遭遇了滑铁卢,四年间大量关店。

2024年,三只松鼠在抖音这个新的流量高地上再度复活,利用短视频和直播带货,实现了业绩上的惊人逆转,市值从谷底反弹。

重回线上的三只松鼠似乎如鱼得水,在“抖+N”战略下,2024年Q1 公司营收达到36.46 亿元,同比增加91.83%,归母净利润3.08 亿元,同比增加60.80%。

但不同于淘宝红利时期,如今的抖音已经卷成了零食品牌投放的红海。就当所有人都以为三只松鼠要在抖音卷生卷死的时候,5月29日,三只松鼠召开全域生态大会,再次宣告将要重回线下,发布了加盟新店型,希望“重回百万”。

这一新举措,意味着三只松鼠不再愿意将鸡蛋都放到抖音一个篮子里,但是经历了一次线下滑铁卢之后,三只松鼠重回线下,能重写历史吗?

01

三只松鼠“复活中”

三只松鼠,找到了复活方法。

从股价表现来看,自2023年2月5日触及阶段性低点14.68元/股以来,三只松鼠的股价已累计反弹超过50%。

这波涨幅,很大程度上是由于2024年第一季度业绩的大幅回暖。据2024年第一季度的财报显示,该季度三只松鼠营业收入达到36.46亿元,同比大幅增长91.83%,扣除非经常性损益的净利润更是实现了92.84%的同比增长,收入规模、盈利能力都显著提升了。

而这一业绩的最大功臣就是“抖音”渠道。

2019年伴随着线下高端化开店战略,三只松鼠的收入规模下滑,成本费用上涨,净利润一路下跌,在2023年跌至谷底,随后三只松鼠转向抖音渠道,大举闭店,凭借“高性价比”,杀出了一条血路。

但是问题也随之而来,抖音渠道的流量费用高企,2024年第一季度销售费用为5.93亿元,占收入的16%,同比增长了105%,足以显示对营销的依赖之大。

除了业绩增长以外,另一关键因素是当下三只松鼠的分红和股权激励,暖化了市场的情绪。

在这个分红救市成为惯用手段的当下,三只松鼠在利润上涨之后,也选择大手笔的分红,用于股东回报。而更令人振奋的是三只松鼠在5月16日公布的员工股权激励计划中,对于未来三年的宏大计划。

可以看到,三只松鼠希望未来三年营收要做200亿元,仅将净利润保持在4亿元。

考核分两个目标完成,目标A为2024年含税营收达到115亿,2025年达150亿,2026年达200亿,考核目标B为净利润4亿元。其中若达成营收目标A则100%解锁,若未达成目标A但达成利润目标B则解锁80%。

这堪称是颇有野心的计划。按照2023年的营收来看,三只松鼠如果要百分百完成任务,整体营收必须要同比增长60%以上,完成这种增长任务在此前8年是从未有过的。

结合招股说明书和历年财报的数据增长来看,三只松鼠最辉煌的时候是在2019年,营收达到101.7亿元,2016年营收增长则最快,为44.23亿元,同比增53.8%,2015年-2019年,公司平均营收增长为37.67%。

这一计划显示出了三只松鼠对于高性价比战略的决心,未来三年保证净利润不变的情况下,第一任务是要抢占市场规模。此外,对于激励对象而言,4亿的净利润目标并不算激进。

但是短期的战略层面得到认可,只是第一关,回到策略层面,三只松鼠的复活之路还不够明朗。

02

靠淘宝蓝海起家,又重回抖音红海厮杀

过去的三只松鼠,在淘宝的蓝海下崛起,是有名的淘品牌;如今的三只松鼠,面临的是零食品牌在抖音红海的新一轮厮杀。

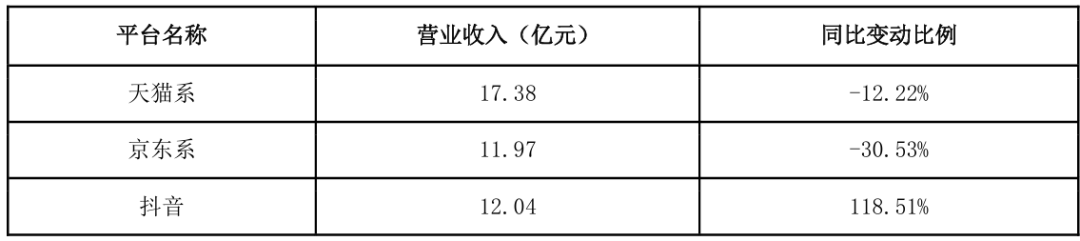

据2023年财报显示,抖音目前的营业收入已经超过了京东,且相较于天猫系、京东系的负增长,抖音收入增速高达118.51%。

回顾三只松鼠在抖音渠道的崛起之路,关键原因就在于三只松鼠抢占了红利,早早就建起电商闭环矩阵,包括达人分销、自直播与商城三个板块。

其中,起到关键作用的就是达人分销。

2022年年底,三只松鼠就建立了7个自直播间,针对不同品类专门打造,使得直播间内容更具针对性和专业性,满足不同消费人群的需求。随后,三只松鼠与大量的达人合作,才算是真正点燃三只松鼠爆点的时刻。

从达人分销角度来看,公司大量合作抖音中小达人带货分销,配合“大单品战略”充分发挥达人价值。抖音官方数据显示,年销售超50万的抖音食品类达人共有1.22万名,三只松鼠独自渗透了6200余名,渗透率达 51%。

依靠人海战术,三只松鼠拿下了抖音的江山。

但是,很快零食品牌们闻风而来,盐津铺子、良品铺子等品牌都加入了进来,让抖音成为了零食品牌的厮杀战场。

从蝉妈妈数据来看,过去90天,三只松鼠关联达人数量达到2.1万人,而另一增速迅猛的零食品牌盐津铺子则是关联了1.8万人。

商业数据派查看带货达人情况时发现,达人们往往不止给一个零食品牌带货,而是上架多款产品,这也说明了达人作为销售流量渠道不具备专属性,难以为品牌留量。

一方面是抖音的高增速,一方面是流量价格高企,三只松鼠正在推动创始人兼CEO章燎原“松鼠老爹”账号的网红化,近日,章燎原多条视频透露个人在参演多部短剧内容,试图赶上这阵短剧的热潮,为三只松鼠带来新流量。

“不得不说,三只松鼠在线上营销的嗅觉非常灵敏。”周琳,一位休闲品牌渠道销售感叹道。

03

布局线下抓量贩加盟“鲶鱼”

在休闲零食行业激战中,高性价比和量贩渠道成为关键词。而量贩零食如一条“鲶鱼”,将整个休闲零食行业搅动起来。

今年,三只松鼠计划从头再来,到线下抓“鱼”。毕竟抖音能救一只松鼠,未必能救第二只、第三只。

对三只松鼠的挑战在于,如何避免走上淘品牌落寞的老路——当线上流量红利难以留住、产品同质化严重的时候,零食品牌们正在从产品差异化、平衡渠道并提升效率上下功夫。

相比于线上的激烈竞争,经销商渠道和门店渠道才是把握在企业自己手中的护城河。

目前量贩零食的崛起已经成为行业共识。因为其主攻下沉市场,主打极致性价比,对于整个零售模式提出新的要求。这种以高周转、低毛利为特点的商业模式,不仅为消费者提供了更加实惠的购物体验,更是引发整个零售供应链的新一轮变革。

为提高渠道效率,线下策略失败的三只松鼠决定重新再来。这一次,三只松鼠一边宣布加盟扩张,一边围绕分销业务,提出“推动日销品区域化深度分销”的战略,意在解决销售链路中存在的问题,提高效率。

另外,三只松鼠同样在发力零食量贩渠道。在2023年6月,其就开设了定位与量贩零食接近的社区零食店。2023年,其来自社区零食店的收入约为0.92亿元。截至今年3月底,三只松鼠的社区零食店超180家。

而在全域生态大会上,三只松鼠发布了五大店型,并公布了加盟政策,所有店型均为0加盟费、0装修利润、0货品费用。

五大店型分别是,旗舰店,门店面积在120~150平方,投资金额在40万左右;标准店,门店面积在80~100平方,投资金额在30万左右;精品店,门店面积在50~80平方,投资金额在20万左右;Mall店,门店面积在50~100平方;档口店,门店面积在15~30平方。几乎所有门店均有设置现制零食区域。此外,旗舰店还设置了体验区域。

不止三只松鼠,事实上,今年以来休闲零食品牌都开启了线下零食集合店的入驻潮,例如盐津铺子投资了零食很忙,良品铺子入驻多家零食集合店等,但是不同于其他品牌的入驻形式,三只松鼠选择了新开自有品牌零食店,想要追上这阵零食集合店的热潮。

一方面,三只松鼠能借助自身产品优势,切入零食集合店赛道,通过加盟快速扩张,另一方面,加盟的模式能够帮助三只松鼠将成本转嫁到加盟商的身上。

但是,自有品牌叠加量贩零食加盟的模式,面临的风险很大——即使是采购更灵活的多品牌零食量贩店,也多次被爆加盟店回款周期长、库存周转效率低下。

量贩零食的背后本身是基于新消费品牌过剩,带来的品牌低价清仓需求。多位投资人对商业数据派提到,“零食量贩门店的商业模式大多依赖于加盟扩张,盈利能力和规模化能力还有待验证。”

回顾三只松鼠的成长之路,我们可以发现一个显著的规律——善于捕捉新趋势,且依赖于渠道。

相比在渠道上反复探索,三只松鼠也需要将更多的视线放置在爆款单品及自有供应链上。

毕竟,随着行业竞争加大,品牌集中度增加,成本与效率成为了关键,三只松鼠的自有供应链更少,势必在成本端,卷不过同行。

南方都市报就曾统计过,在休闲零食行业的整体经营效率上,2023年,甘源食品的净利率达17.81%,居于其后的是盐津铺子和有友食品,分别为12.47%和12.02%。而洽洽食品、劲仔食品、三只松鼠、良品铺子、来伊份去年的净利率分别为11.80%、10.27%、3.09%、2.23%和1.56%。其中,三只松鼠、良品铺子、来伊份的净利率与其他企业差距较大,而这三家企业都是主要依靠委托生产。

或许,对于刚刚从低谷复活的三只松鼠而言,想要重回巅峰,不能太过心急。