未完成的业绩补偿 万达电影2022年埋下的“雷”终于曝光

撰文/潘玲宣

“亲兄弟,明算账”,在利益面前,如何处理得当自古以来都是一门学问。近期,万达电影及其股东提供了一项相对较新的解决思路。

5月28日,万达电影股份有限公司披露公司收到仲裁通知的相关情况。申请人为北京万达投资有限公司、莘县融智兴业管理咨询中心(有限合伙)、林宁;被申请人为万达电影股份有限公司。

公告显示,万达电影股份有限公司于2024年5月28日收到中国国际经济贸易仲裁委员会送达的《DC20241388号补偿协议争议案仲裁通知》,北京万达投资有限公司、莘县融智兴业管理咨询中心(有限合伙)、林宁就公司与其于2018年11月26日签订的《盈利预测补偿协议》、于2021年6月签订的《盈利预测补偿补充协议》所引起的争议提出仲裁申请。

申请人提出,万达影视2022年度业绩不达标受行业及市场环境变化影响,请求裁决免除或减免申请人2022年度应补偿股份责任。

而若想捋清事情脉络,还得从八年前说起。

重组时夸下的“海口”

2016年5月,彼时万达电影的前身“万达院线”就曾披露重组预案,拟以372亿元收购万达影视100%股权。但3个月后,因交易各方认为重组时机尚不成熟,宣布中止此重组方案。2017年7月4日起,万达电影开始停牌。

2018年11月,在停牌了近一年半之后,万达电影宣布自11月5日开始复牌,并公布了调整之后的重组方案。

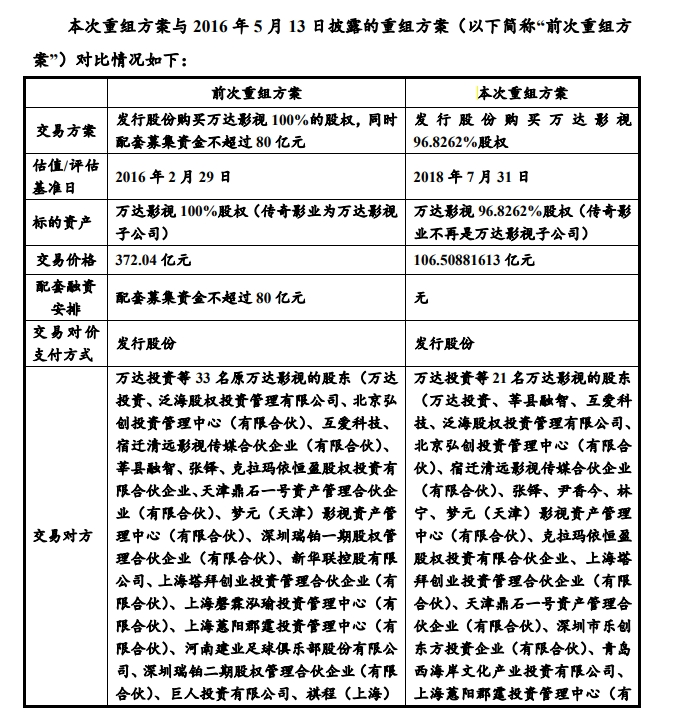

相比之下,前次重组方案标的资产为万达影视100%股权,且资产范围包含传奇影业,而调整后,交易标的资产为万达影视96.8262%股权,资产范围不包含传奇影业、新增新媒诚品。交易价格由372.04亿元,下调至约106.51亿元,并不再做配套融资安排。

图丨重组方案对比(部分),图片来源:企业公告

上述之外,之前的重组方案中,万达电影预计向万达投资等33名万达影视的股东发行股份,更新后缩减了12名,包括万达投资在内共计21名。

而在交易前后,王健林均为万达投资、万达文化集团的实际控制人,并凭借这两家公司合计持有的股份数,间接为万达影视的大股东。

在发行股份完成该次交易后,万达影视新增的股东中,林宁女士为王健林先生的配偶,莘县融智的普通合伙人曾茂军先生为万达电影董事,且王健林先生、万达文化集团作为有限合伙人分别持有莘县融智56.47%、0.10%的出资份额。

也由此,万达投资、林宁女士、莘县融智构成一致行动人。

数据来源:企业公告,观点指数整理

在重组方案中,上述三方共同作为业绩补偿义务主体,承诺万达影视2018年度、2019年度、2020年度及2021年度承诺净利润数分别不低于7.63亿元、8.88亿元、10.69亿元、12.74亿元。

此前,万达投资承诺万达影视2016年度、2017年度、2018年度的承诺净利润数分别不低于13亿元、16.6亿元、21.38亿元,累计不低于50.98亿元。

然而在2014年和2015年,万达影视合并利润表中的净利润分别为-26.91亿元和-39.7亿元,不仅连续亏损,甚至有扩大趋势。

两次重组方案重合的业绩承诺为2018年度,由21.38亿元下调至7.63亿元。

若剔除传奇影业的影响,前次重组方案,万达投资承诺2018年度净利润约为8.38亿元,与之后重组方案承诺的7.63亿元虽然存在一定差异,主要是评估基准日变化,根据业务实际运营情况和规划业绩预测等进行适当的动态调整。

调整后的重组方案虽然适度下调了业绩承诺,对于万达影视来说仍是难以达到的目标,在当时也颇受市场质疑。

根据方案,如万达影视在协议约定的盈利预测补偿期内任一年度实际实现的截至当期期末累积实际净利润数未达到截至当期期末累积承诺净利润数,则补偿义务主体应依据协议约定的方式对上市公司进行补偿。

盈利预测补偿期内,在协议规定的年度专项审核报告出具后,如发生万达影视截至当期期末累积实际净利润数未达到截至当期期末累积承诺净利润数而需要补偿义务主体进行补偿的情形,上市公司应在该年年报出具后30个工作日内召开董事会,按照协议约定的公式计算并确定补偿义务主体应补偿的股份数量,并向补偿义务主体就其承担补偿义务事宜发出书面通知。

未完成的业绩承诺

关于业绩承诺的完成情况,万达电影在2023年年度报告中有相关披露。

在实际情形中,万达影视2019年和2021年未能完成业绩承诺,业绩承诺方已按协议约定分别补偿股份43,754,034股和51,356,310股。

但需要注意的是,夹在2019与2021年间的2020年,做了“特殊处理”。

数据显示,万达影视2020年度合并财务报表中归属于母公司所有者的净利润为-3,314,234,483.80元(约33.14亿元),扣除占用公司的资金成本、非经常性损益后归属于母公司所有者的净利润为-3,336,970,820.44元(约-33.37亿元),未能完成原业绩承诺。

彼时,万达电影在公告中指出,鉴于万达影视2020年度经营业务受疫情影响较为严重未能完成业绩承诺,而疫情对整个电影行业的影响短期内尚不能完全消除,为促进公司长期稳健发展,维护上市公司和股东利益,经各方协商一致,拟对原业绩承诺方案进行调整。

承诺万达影视2021年度、2022年度合并报表中实现扣除非经常性损益后归属于母公司所有者的净利润数分别不低于10.69亿元、12.74亿元。这项调整在之后的股东大会上获得通过。

但显然,争取来的时间窗口并未改变最终结果,2021年仍未完成业绩承诺。甚至在2022年,万达影视的业绩承诺也告吹。

观点新媒体查阅相关公告获悉,万达电影拟“梅开二度”,以“2022年万达影视受外部因素严重影响难以完成业绩承诺”为由,将业绩承诺期延期至2023年。这一次,股东们不愿再买账。

从时间上来看,2023年12月22日,万达电影召开董事会会议,审议通过了《关于调整发行股份购买资产暨关联交易业绩承诺事项的议案》并提交2024年1月8日召开的2024年第一次临时股东大会审议,该议案未获得通过。

之后,3月25日,业绩承诺方收到中国证监会北京监管局出具的《关于对北京万达投资有限公司、莘县融智兴业管理咨询中心(有限合伙)、林宁采取责令改正行政监管措施的决定》。

4月10日,万达电影向业绩承诺方发出书面督促函,督促承诺方尽快推进万达影视2022年业绩补偿的相关事宜,严格按照上述行政监管措施决定书的要求时限提交书面回复。4月22日,相关承诺方已按照监管要求向北京证监局提交了书面回复。

直至最新消息,万达电影称收到中国国际经济贸易仲裁委员会送达的《DC20241388号补偿协议争议案仲裁通知》。申请人为北京万达投资有限公司、莘县融智兴业管理咨询中心(有限合伙)、林宁;被申请人为万达电影股份有限公司。

仲裁请求显示,万达影视2022年度业绩不达标受行业及市场环境变化影响,请求裁决免除或减免申请人2022年度应补偿股份责任。

股东成为“隐形人”

从持股情况来看,据万达电影的2023年年度报告,截至报告期末,万达投资、莘县融智分别为万达电影的第一、二大股东,与林宁分别持有万达电影20%、10.21%、0.66%的股份。其中,林宁所持有的部分全部为限售状态。

与此同时,截至2023年12月31日,上述三方也为一致行动人。但随着万达电影公司控制权于2024年4月15日变更,万达投资、莘县融智、林宁不再构成一致行动人。

从理论上来说,上述“仲裁”的操作显然不存在争议。当股东权利产生纠纷,申请仲裁解决无可厚非。但在情理角度,也难免被解读为“逃避业绩承诺”。在雪球等平台上,也不乏投资者们不满的声音。

一般来说,仲裁裁决是终局性的,并不是如同法院判决那样,可以向更高一级上诉或重新审理。对于仲裁的裁决不满,也需要在一定时间内,且满足相关条件要求,即便如此成功的可能性仍然较低。

当然,仲裁也有一定的优势,最明显的就是相较于法院诉讼,更快捷、更保密,可以避免冗长的诉讼程序。

万达电影在公告中指出,业绩承诺补偿方式为股份补偿,公司以总价1元回购注销,预计本次仲裁事项对公司本期及期后利润不产生影响。

虽不影响业绩,但对于更多股东而言,已明确表示反对意见的议案,若还能以仲裁这样强势方式得到支持,多少有些“哑巴吃黄连”。

更不满的点还在于,儒意于事件中扮演怎样的角色?

4月17日,万达电影公告称,万达文化集团及王健林已将所持万达投资20%和1.2%的股权转让给儒意投资,工商变更登记手续已完成。

此次转让后,儒意投资掌控万达投资51%股权,其实控人柯利明亦通过全资企业间接持股中国儒意16.34%,并通过多层股权结构间接控制万达电影20%的股权,成为万达电影新的实际控制人。

伴随股权转让完成,股权转让完成后,万达投资与莘县融智、林宁女士也不再构成一致行动人。

若仲裁请求获得支持,申请人万达投资、莘县融智、林宁女士2022年度应补偿股份责任将被免除或减免。而股东们的“意见”已无人在意。