Vans狂关店、北面卖不动,VF集团陷入亏损困局丨数读100个品牌

这是《数读100个品牌》系列的第36篇文章。

每一个品牌的诞生、崛起、辉煌或衰败,皆有迹可循。数据,作为最客观的“见证者”,记录着它们在不同时期、不同市场环境下的真实表现和发展轨迹。

2024,品牌数读推出年度系列专题《数读100个品牌》,我们将 通过数据去探寻和发现品牌发展过程中的思考与行动,了解品牌的过去、现在,或许还有未来。

作者 | 卢思叶

编辑|童洁

头图来自公众号深圳万象天地

主力品牌、各地区市场和所有渠道均在下滑,VF集团怎么了?

近日,旗下拥有Vans、The North Face、Timberland、Dickies、Supreme等品牌的美国服饰巨头威富集团(VF Corporation)公布截至3月30日的2024财年第四财季及全年业绩报告。

第四财季,VF集团营收23.7亿美元,同比下滑13%,这已经是VF集团连续第七个季度营收下滑,净亏损也扩大至4.18亿美元,上年同期为亏损2.15亿美元。

2024财年,VF集团营收同比减少10%至104.6亿美元,净利润由盈转亏,亏损9.7亿美元,是自2019财年以来首次出现亏损。

主力品牌Vans连续多个季度下滑的销售额是拖累母公司业绩的重要原因,由于缺乏创新,Vans近年来声量渐低,关闭大量购物中心门店。

5月31日,VF集团宣布任命前lululemon首席产品官Sun Choe为Vans全球品牌总裁,并希望她的领导能使Vans扭亏为盈。

如今,Vans困于库存,The North Face增长乏力,Supreme或被出售,VF集团度过着艰难的转型期。

1

Vans去年关闭50余家购物中心门店

Vans、The North Face、Timberland和Dickies是VF集团的四大主力品牌,贡献收入占比一般超过八成。而第四财季,四大主力品牌业绩均出现了下滑。

Vans销售额大跌26%至6.3亿美元,The North Face下跌5%至8.1亿美元,Timberland和Dickies营收分别下滑14%和15%,包括Supreme在内的其它品牌营收下跌3%至4.2亿美元。

曾是VF集团核心品牌的Vans正在严重拖累母公司的业绩,在主力品牌中跌幅最大,连续第五个季度录得最大跌幅。整个财年来看,Vans营收下滑24%。

Vans早在2004年就被VF集团收购,2018财年销售额超过30亿美元,一度是VF集团第一大品牌,然而近年的Vans早已经没有了当年的市场热度。

VF集团总裁兼首席执行官Bracken Darrell曾坦言,Vans的问题源于其在2015年至2020年期间获得了更多主流消费者的青睐,但却将目光从核心年轻消费者身上移开,并停止了创新,不断推出千篇一律的新配色。

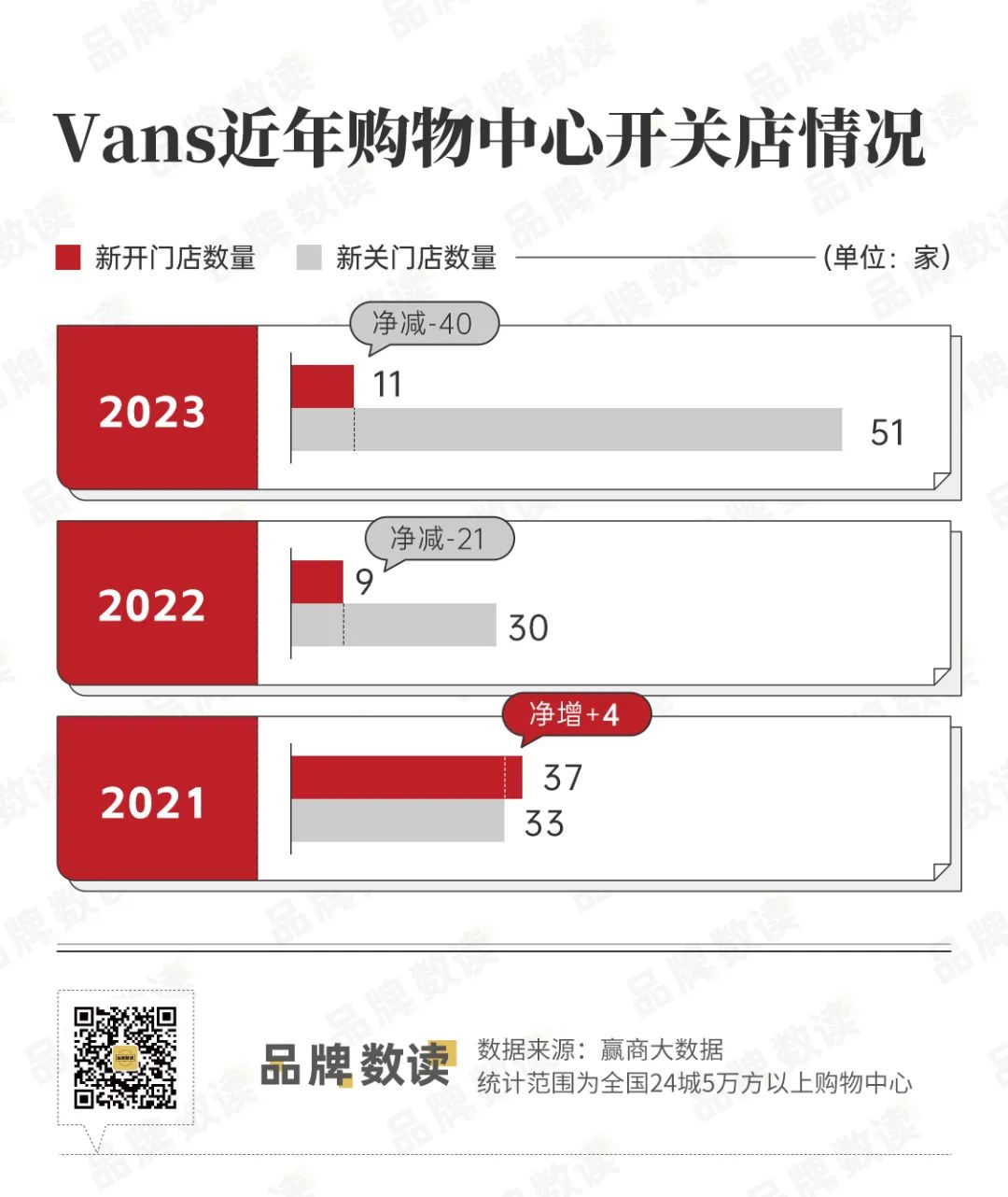

没有新事物吸引消费者,Vans正在淡出市场的视野。赢商大数据显示,过去两年间,Vans在全国24城5万方以上购物中心的门店规模急剧收缩,新开门店数量大幅缩减,还关闭了不少门店。

数据显示,2023年,Vans在全国24城5万方以上购物中心关闭了51家门店,门店总数净减少40家,相比上一年度的关店数量大幅上升。

在2021年,Vans的门店数量还是正增长状态,尽管关闭了33家门店,但年度也新开了37家门店。而自2022年开始,Vans新开门店数量大幅缩减,年度仅新开9家门店。

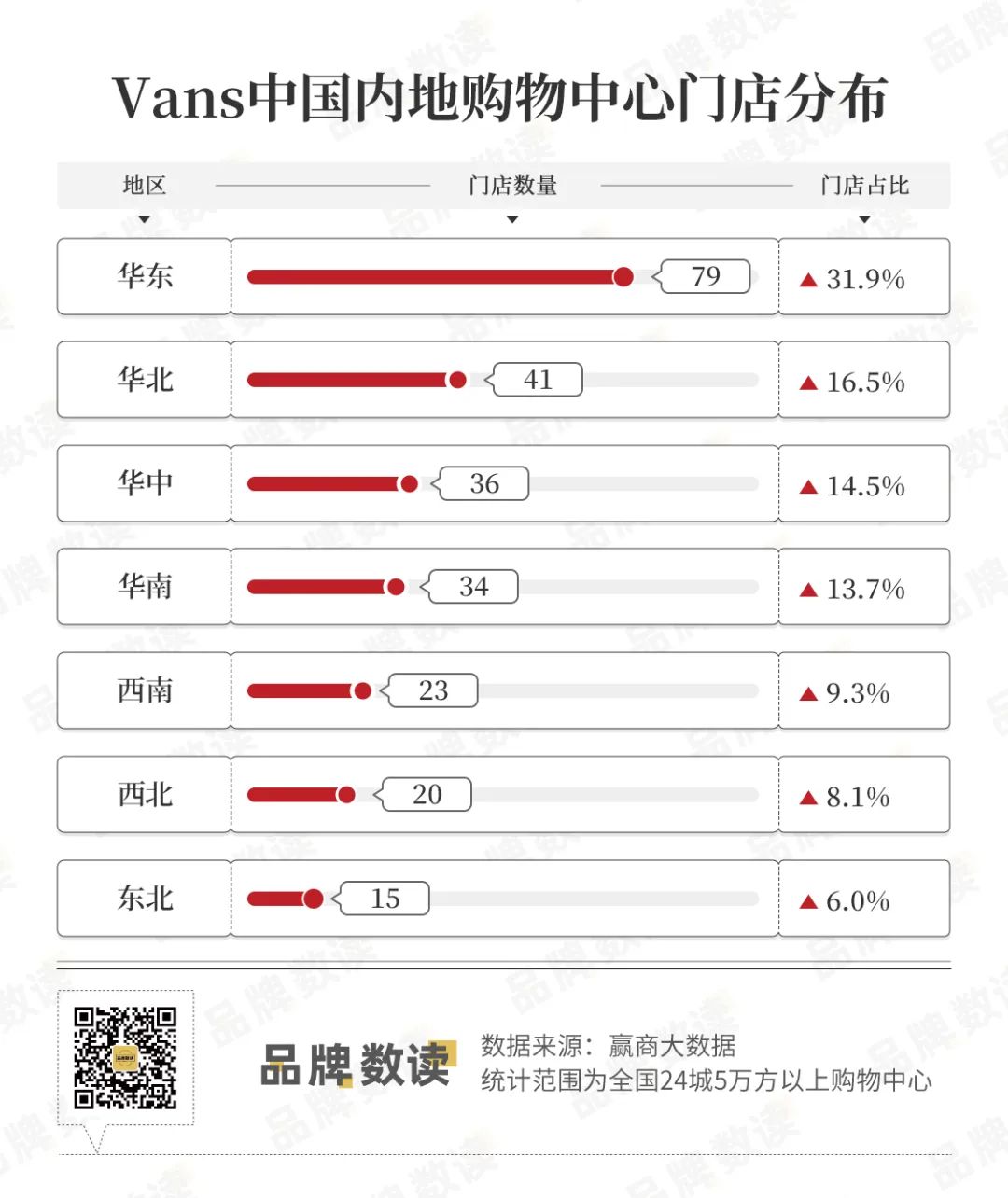

从门店分布上来看,Vans在华东地区的购物中心门店最多,达到79家,占比31.9%。其次是华北、华中、华南的门店较多,还是主要开设在以一二线城市为主的地区。

2

北面和Supreme承担起增长希望

在诸多品牌矩阵中,The North Face是近两年VF集团旗下相对亮眼的品牌。2024财年,The North Face录得2%的营收增长,是四个主力品牌中唯一实现增长的,取代Vans成为集团的第一大品牌。

在中国市场,The North Face的羽绒服和冲锋衣等一度成为爆火的单品,为品牌带来了不少业绩增长。第四财季品牌整体销售额下滑的情况下,The North Face还在亚太市场实现了15%的营收增长。

近两个财年,亚太区一直是北面增速最快的市场。2021财年到2024财年,北面在亚太区营收从3.3亿美元增长到6.6亿美元,在整个全球市场的业绩占比从13.4%增长到17.9%。

VF集团亚太地区总裁Martino Scabbia Guerrini曾指出,中国消费者在门店的参与度非常高,而不仅仅是在网站购物,集团的目标是不断增长的消费者群体,“随着中产阶级的不断壮大,这是一个巨大的机会。”

The North Face也成为VF集团品牌中还保持在中国市场扩张的品牌。赢商大数据显示,2021-2023年间,The North Face在全国24城5万方以上购物中心保持着每年新开20余家门店的扩张速度。

2023年,The North Face新开21家购物中心门店,关闭10家,门店净增长11家。截至今年一季度末,The North Face在全国24城5万方以上购物中心共有243家门店。

不过,相较2023财年17%和2022财年23%的营收增幅,The North Face的增长也在明显放缓,The North Face正面临着非常激烈的户外运动市场竞争。

同样在中国市场投入后获得增长的还有Supreme。此次财报发布时,VF集团首席财务官Matt Puckett在财报会议上表示,Supreme第四财季业绩强劲,销售额实现低双位数增长。在一众业绩下滑的品牌中突出重围。

这一季度,Supreme在上海开设了中国首家门店,是全球第17家门店,也是品牌现有的最大门店之一,门店开业时一度引发排队潮。

Bracken Darrell称,虽然Supreme目前门店数量非常少,但每家门店店效很高。品牌在韩国市场表现出色,季度末在上海开设的中国首家门店也在拉动品牌增长。

3

内忧外患,VF困于缺少变化

在过去的2024财年,VF集团的一大重点举措就是集中在Vans品牌上的去库存。

2024财年,VF集团的存货总额同比减少23%,经营活动净现金流由上年的-6.6亿美元扭转为10.1亿美元,净债务减少5.4亿美元。但截至财年末,VF集团仍有净债务约53亿美元,存货17.7亿美元。

要客研究院院长周婷认为,VF集团业绩下滑、股价下跌的直接原因在于它的竞争者太多,保守以及一成不变的品牌运营模式,让其在完全竞争市场中失去相对优势是必然的。

“最近几年是运动休闲赛道快速发展的几年,也是竞争最激烈的几年,几乎所有的运动品牌背后都有资本参与并推动其快速发展。VF集团旗下的几个品牌虽然曾经抢占先机,却是这几年变化、创新最少的运动品牌。”

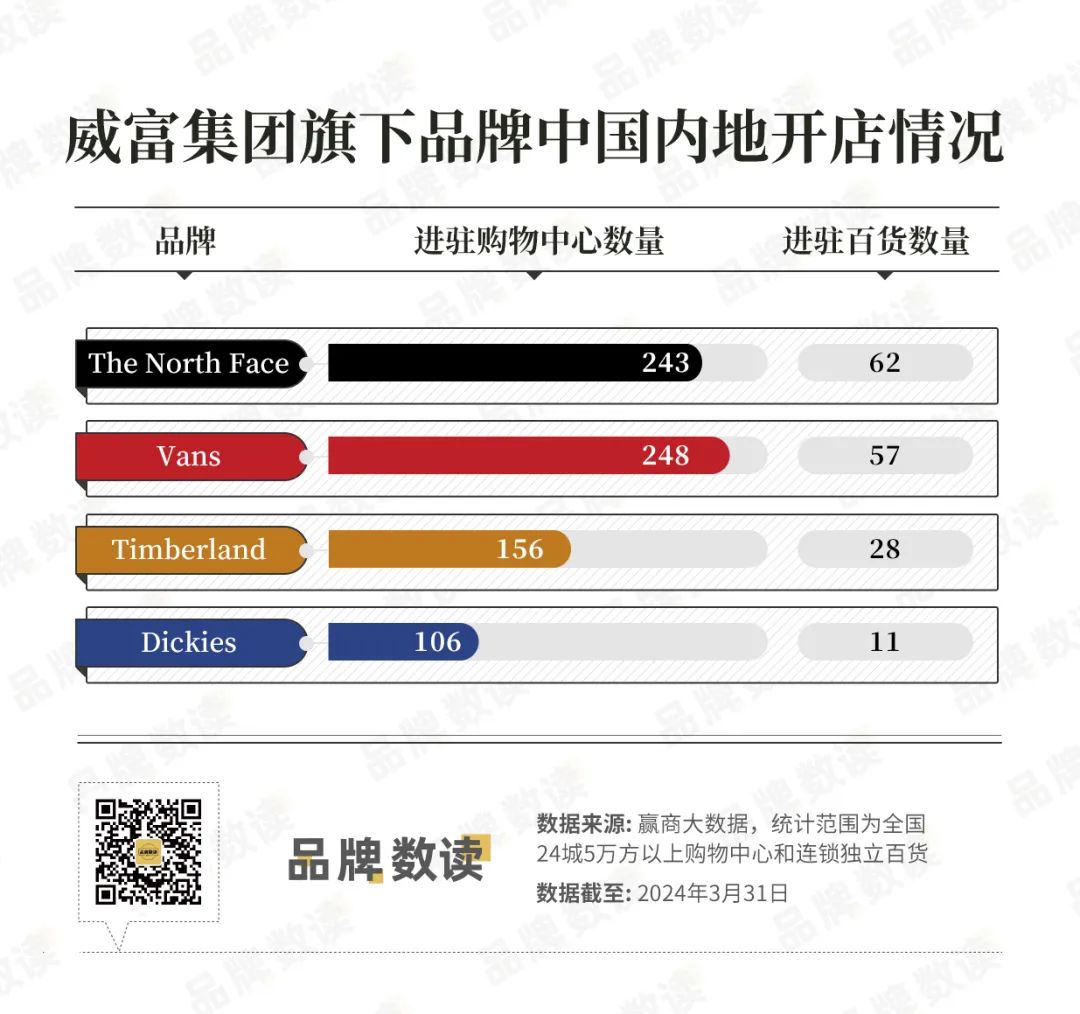

在中国市场,VF集团旗下品牌的市场占有率并不高。赢商大数据显示,Vans、The North Face、Timberland、Dickies在中国24城5万方以上购物中心分别开出了243家、248家、156家、106家门店,相比近千家门店规模的头部运动品牌还有差距。

同时,Vans和Supreme走的潮牌赛道也十分拥挤。对于今年一季度开出的Supreme中国首店,有不少观点认为Supreme“姗姗来迟”,品牌热度已经大不如从前,加上本土潮流品牌涌现,Supreme的竞争力减弱。

近期,Supreme再次传出将被出售的消息。消息称,VF集团正在与高盛合作全面评估其投资组合,并与潜在买家接触,商议出售Supreme。

VF集团在2020年才以21亿美元将Supreme收入麾下,2022财年和2023财年,Supreme营收分别为5.6亿美元、5.2亿美元,并未达到VF集团此前设定的6亿美元的预期。

要客研究院指出,上一次Supreme在国内掀起风潮已经是三四前,这几年时尚风格切换,消费心理变迁,保守主义风起,被遍地假货拉低品牌价值的Supreme已无法保证新鲜感,无数次的联名让它难以保持独特的态度,失去了消费者的渴望度。

周婷认为,品牌靠联名获得热度的方式,在目前信息爆炸,各种联名层出不穷的背景下,已经没有之前那样明显的效果,Supreme很难风光依旧。

如今,Vans困于库存,The North Face增长乏力,Supreme或被出售,VF集团度过着艰难的转型期。

5月31日,VF集团宣布任命前lululemon首席产品官Sun Choe为Vans全球品牌总裁,并希望她的领导能使Vans扭亏为盈。

Sun Choe此前于2016年12月加入lululemon,担任商品策划高级副总裁。在她任职期间,lululemon的总销售额从32.9亿美元增长至96.2亿美元。可见VF集团对调整Vans品牌寄予了厚望。

Bracken Darrell在此次发布财报中称,将继续执行更广泛的转型计划,改善美洲市场、扭转Vans品牌的局面、降低成本和偿还债务,同时推进战略投资组合审查的结果,重建领导团队,让VF集团恢复可持续和盈利的增长。