探访日本最大连锁二手商店2nd STREET:低价逻辑、惊喜感和文化消费

作者:MD

出品:明亮公司

二手生意已经日渐成为全球消费者的新选择。6月5日,SHEIN宣布其下二手商品交易平台SHEIN Exchange正式在欧洲上线,首先于法国上线,随后将拓展到德国、英国等其他国家。此前,该平台2022年开始在美国试运行,2023年用户数量已达420万。

放眼全球,Globaldata的数据显示,二手服装(resale)全球市场规模2023年约为1937亿美元,2023年-2027年将以超过12%的CAGR增长。在日本,根据Secondhand Databook 2023的统计,全日本2022年二手市场总体规模大约为2.9万亿日元(约合人民币1330亿元),过去十年CAGR约7.5%,预计2030年可以达到4万亿日元。

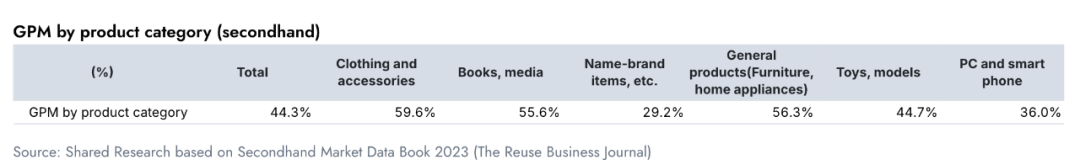

上述统计还显示,行业平均的毛利率为44.3%;其中,毛利最高的的三个二手品类为服装配件(59.6%)、家电和家具等一般用品(56.3%)、书和音像(55.6%),而目前国内比较成熟二手PC和智能手机回收,日本平均毛利为36%。

二手商品的毛利率分布(来源:Shared Research)

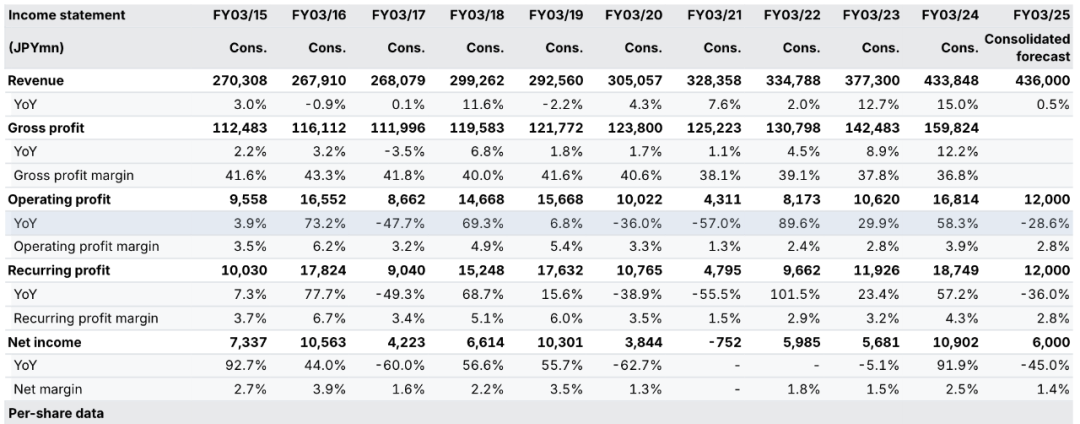

疫情的到来似乎进一步加速了人们对于二手商品的消费倾向,不仅在欧美,以服饰为主要产品的二手连锁零售已在日本走出了一条规模化之路。几周前,日本最大的二手连锁零售2nd STREET 母公司GEO holdings(2681.T)发布了2024财年(截至2024年3月)的全年财报,财报数据显示,公司2024财年(FY24)营业收入同比增长15%,达4338.48亿日元(约合人民币199.59亿元);而净利润(Net Income)达109.02亿日元(约合5.01亿人民币)。从股价表现上来看,2022年-2023年,GEO的股价经历了大幅上涨、回调的过程,目前总市值在650亿日元(约合人民币30亿元)。

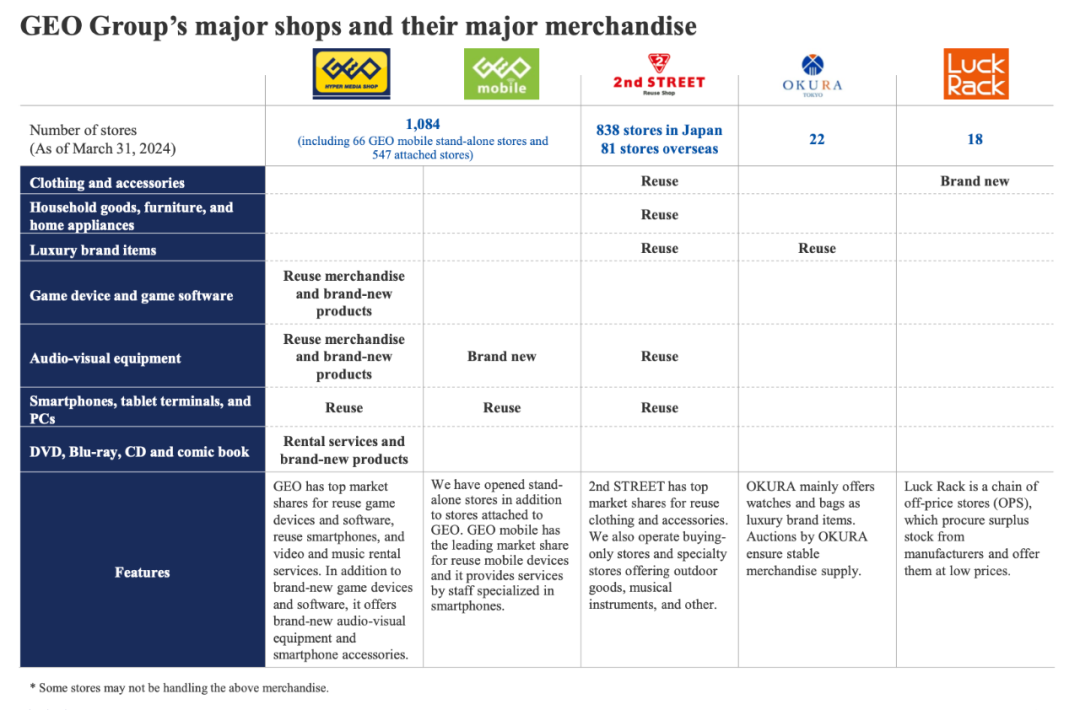

GEO旗下拥有多个零售品牌(下图),其中就包括日本最大的二手商品链锁零售品牌2nd STREET,到今年3月末,这一零售品牌在日本拥有838家门店,24财年净增加了35家;同时,2nd STREET也已经在开始“出海”,在外海外拥有81家门店,其在美国、中国台湾地区、马来西亚、泰国分别拥有35、28、17和1家门店。2nd STREET 的目标是在2029财年开到1000家门店。

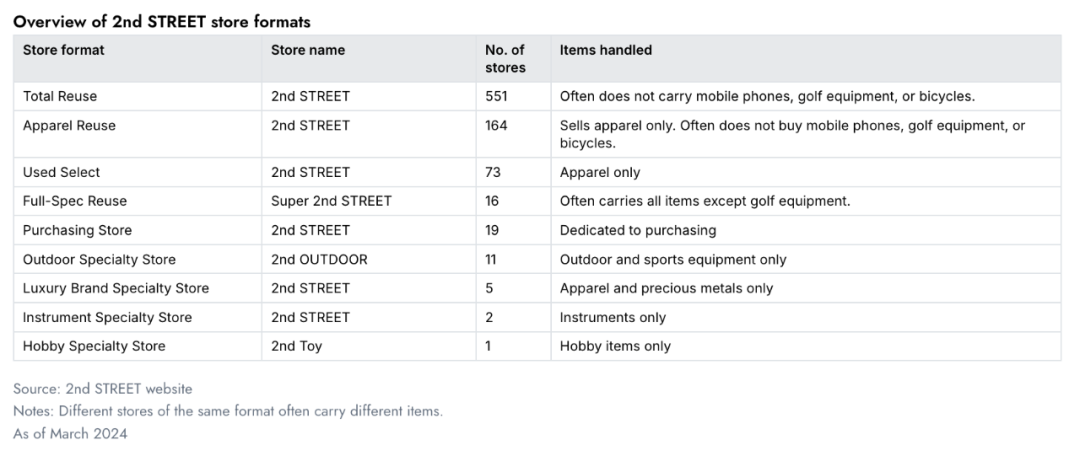

2nd STREET的门店类型(来源:Shared Research)

2nd STREET覆盖的二手商品包括服饰、家具家居、家电、奢侈品、手机等消费电子产品。2nd STREET 为代表的服装和配饰营收占GEO整体营收的50%以上(2023财年)。

GEO 旗下其他的零售品牌还包括GEO和GEO 移动,主要以消费电子、游戏、软件等产品的二手回收售卖业务为主,也包括一部分新品售卖业务;OKURA主要为二手奢侈品及腕表的零售品牌;而Luck Rack则主要为服饰折扣零售,面向品牌的尾货市场。

GEO旗下的5个主要零售品牌,其中四个涉及二手售卖业务(来源:GEO IR)

如果从营收上看,二手商品整体对与公司2024财年的收入占比超过50%,约为56.3%(2440.89亿日元),该比例且已经连续增长了10个财年;2015年,这一比例仅为29.9%。二手商品业务的毛利率(2024财年为42.5%)要明显好于新品的毛利率(2024财年为12.9%)。

近日,「明亮公司」探访了位于日本东京多个核心商圈的2nd STREET门店。

GEO近年营收和利润情况(来源:Sharedresearch)

2nd STREET 新宿门店(来源:明亮公司)

探访门店:低价逻辑、文化消费和惊喜感

考虑到日元汇率走低带来大量海外游客,在门店内能看到大量的非东亚面孔消费者,其中,涩谷门店为两层,门店入口较为狭窄,一层为女装,二层为男装,而在下北泽(二手商品、中古服装和文化的聚集地)、原宿(潮流服饰及品牌的聚集地)、代官山等门店,2nd STREET的门店则分为了三层,其中女装占据了比较核心的一层位置,二层为男装、而回收售卖、文化属性较强的古着则往往在负一层(原宿门店),以男装为主。

粗略观察,在探访的几家门店内,或许由于其所在位置均为较为核心的商业区,二手服装占据了非常高的SKU比例,粗略观察大约在80%以上。

部分贵价商品(如奢侈品皮包、腕表和首饰配件等)则陈列在上锁的橱柜内,顾客如看中其中某件商品,需通过店员试看/戴。

在「明亮公司」探访的几家门店,每层有1-2名店员,而在比较繁忙的门店(比如涩谷店)也无明显区别。付款收银台通常有一名店员,而回收旧衣物的柜台则经常看不到店员。这也在某种程度上反映,购买二手服装和售卖的消费者在频次上有比较大的差距。

在陈设方面,相比于一手零售品牌的宽敞空间,2nd STREET的平面布局可以用“非常紧凑”来形容,基本上不同衣架之间只能够通过一个成年人的身位,而货架上的衣物除部分贵价商品外,基本上无法看到正面、紧挨在一起,顾客挑选服装需要一件一件“拨”开衣架来看到是否符合需求。

不过相比于线上,线下为试穿提供了更好的服务体验,如果不合适可能减少了退货率。

另一方面,这种一件一件看的选购模式,与日本很多亚文化商品(音乐唱片、收拾)、古着店的选购体验类似——顾客选购时有一种“淘宝”带来的惊喜感,这带来了很多男性消费者的购买需求(下北泽门店比较集中,原因可能是附近的二手商品和古着氛围),特别是T恤和球鞋,很多男性顾客在店内的挑选动作非常熟练,购买决策也比较快,这在其他服饰零售门店比较少见。

门店服饰商品内陈列密集,但分类清晰(来源:明亮公司)

尽管比较拥挤,店内的服饰按照功能(日常、基本款、户外等等标签),品牌(奢侈品)和文化类别(音乐文化衫、帽衫),标记出了品类所在的区域、货架,而且,所有品类标注均以英文标识为主,而非日文,这在某种程度上反映其面向海外游客和本地特定人群的状态。

2nd STREET 下北泽门店(来源:明亮公司)

在客单价上,现场观察,除奢侈品外,大部分服装的定价在2000-20000日元之间,但据Shared research的一份研报估计,其产品的定价大多数在500-2000日元(约合人民币25-100元),而每次消费者的消费金额约在3000日元左右。或许是由于探访门店基本位于核心商圈,「明亮公司」在店内很难发现低于1500日元的商品,奢侈品的一些定价甚至近10万日元(约合人民币4700元)。

而对于客单价,公司方面也没有透露具体数字。据Shared research估计,从2nd STREET母公司GEO的所有品类来看,二手服装和配饰价格中位数为500-3000日元,名牌商品价格为3000-20000日元,新游戏价格为5000-7000日元,二手游戏价格为1000-3000日元,租赁价格为100-350日元,二手智能手机价格为10000-50000日元。“由于T恤衫等低价产品和二手产品的租赁数量较多,公司整体的平均单价在几百日元至2000日元之间。”

除了低价,「明亮公司」发现,在2nd STREET门店的顾客,男性消费者占比几乎和女性消费者相同,甚至高于女性消费者。另外,一些商品会被贴上“线上有售”标签,但粗略观察,这类商品占比极小,约在5%之内。有趣的是,2023财年GEO线上的营收占总营收的6.0%,不过线上的客单价要明显高于线下,约为6098日元。

在探访时段内,几乎所有门店均提示“售卖二手服装的价格可能上浮20%”。

2nd STREET提供三种购买方式,一是,店内购买,在店内进行评估和付款;二是,现场购买(仅限于家用电子产品和家具)商店工作人员到客户家中去查看后决定购买;第三是,网上(送货)采购,客户可以免费送货,即使只卖一件商品也可以。研报中指出,公司不断积累买卖数据,以帮助提高对物品价值的评估能力,这一点和国内二手商品交易平台多抓鱼的逻辑类似。它根据其过去采购交易和拍卖及二手商品网站的大型数据库,考虑物品状况、大小和市场价格等因素,计算评估价值。

2nd STREET原宿门店(来源:明亮公司)

2nd STREET代官山门店,同样为三层设置(来源:明亮公司)

相比于国内“二手奢侈品”零售的逻辑,根据探访时粗略统计,潮流品牌占据以上三家门店货品数量的30-50%,而亚文化品牌(比如特定年份和乐队的T恤衫)占据约20%-30%,其余为大众品牌。SharedResearch的研报显示,2nd STREET会为一些比较流行的品牌提供更高的售价,这些受欢迎的品牌包括Supreme, THE NORTH FACE, LOUIS VUITTON等等。

对比闲鱼、万物新生等中国公司:核心竞争力在服务,数字化程度不足

GEO在之前通过收购的方式,控股了2nd STREET前身公司YOU. Inc,并于2010年正式将其更名为2nd STREET。而这并非GEO公司成长历史上的第一次收购,自成立以来,公司一共完成了30多次次收购,最终形成了现在的公司版图,也完成了从音乐、影像租赁业务到二手商品业务的转型。

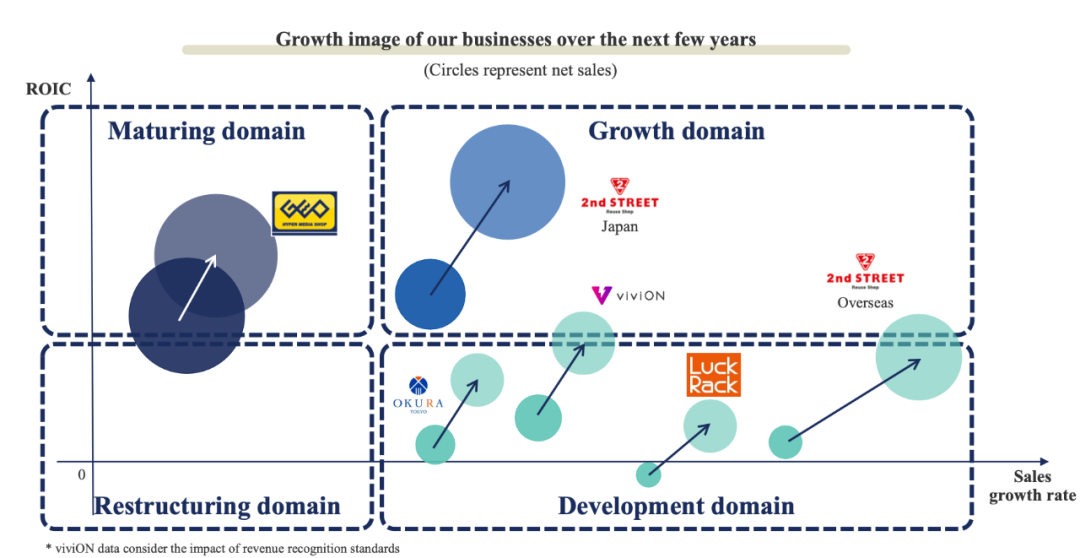

GEO旗下多个品牌的增长阶段(来源:GEO IR)

如果对标国内来看,和GEO业务相似的公司有多抓鱼(二手图书、服饰、电子),万物新生(手机、消费电子等)、二手奢侈品平台(红布林、胖虎、只二等)、唯品会(服装尾货),此外,还有包括阿里巴巴的闲鱼、转转等综合二手交易平台。GEO更像是上述类型平台的集合。

而在此前披露财报数据中,中国二手消费电子产品交易平台万物新生(RERE.US)2023年营收同比增长31.4%,达到129.7亿元,non-GAAP净利润为2.3亿元。对比来看,GEO的营收(199.59亿元)和净利润(5.01亿元)略高一些;净利润方面,2024财年,GEO的净利润率约为2.5%,如果简单计算2023年万物新生的non-GAAP净利润率,约为1.8%。

即便是净利率差异不大,但以消费电子产品回收为主的万物新生,其商品成本(Merchandise cost,包括回收产品、运输和商品核销等)占营收的比例更高,为79.71%,2023年商品成本为103.39亿元,且增速略高于营收的增速。

以服装回收为主的GEO,FY24的毛利率为36.8%,如果将万物新生去除商品成本的部分计算为毛利,则GEO的毛利率要远高于前者。

具体来看,2nd STREET毛利的核心来源仍是综合类二手商品,而电子产品(手机、电脑、平板等)的毛利在比较低的水平。Shared research的研报指出,造成这种毛利差异的原因在于采购成本,二手服装的采购成本在售价中占比很低。

来源:GEO IR

从这两家公司的财务数据对比来看,二手回收是一个“低净利率”的生意。不同品类的毛利差异也比较大。

另一方面, 「明亮公司」发现,目前国内二手零售具备仅在低价属性上有比较明显的倾向,尚未建立“线下淘宝”的惊喜感,同时需要提升试穿体验(决定购买)、出售体验(线下回收),而对于“文化属性”消费,目前多以独立门店或个人卖家,规模化的零售平台不多。

而在二手商品的线下门店的领域,「明亮公司」此前分别对多抓鱼在苏州昆山运营中心和闲鱼在杭州的线下门店进行过探访和分析。

与闲鱼“社区”概念相类似,2nd STREET最早的想法来自于服务门店周边社区的居民,通过居民闲置物品的回收与出售,来维持门店的运转,同时解决二手物品闲置的需求。但区别在于,闲鱼首家线下门店内的二手商品均为官方自营,不做回收业务。

与多抓鱼通过算法的方式提升对用户和产品定价的理解相似,正如前文所述,2nd STREET对于商品的估价同样来自于大量的购买和销售数据。

大量线下门店也需要非常多经验的买手, 2nd STREET的母公司GEO雇佣了大量的买手(公司称超过3000名),他们了解各种产品类别,包括时尚、家用电子产品、爱好产品,并了解当前的趋势。公司甚至有一个名为“买手认证计划”的内部认证体系,旨在对买家进行培训,进一步提升他们的能力。还举办一年一度的“买手之王”(kings of buyers)竞赛,在认证项目中获得高分的员工参加竞赛,以确定专攻特定专业领域的顶级买手。

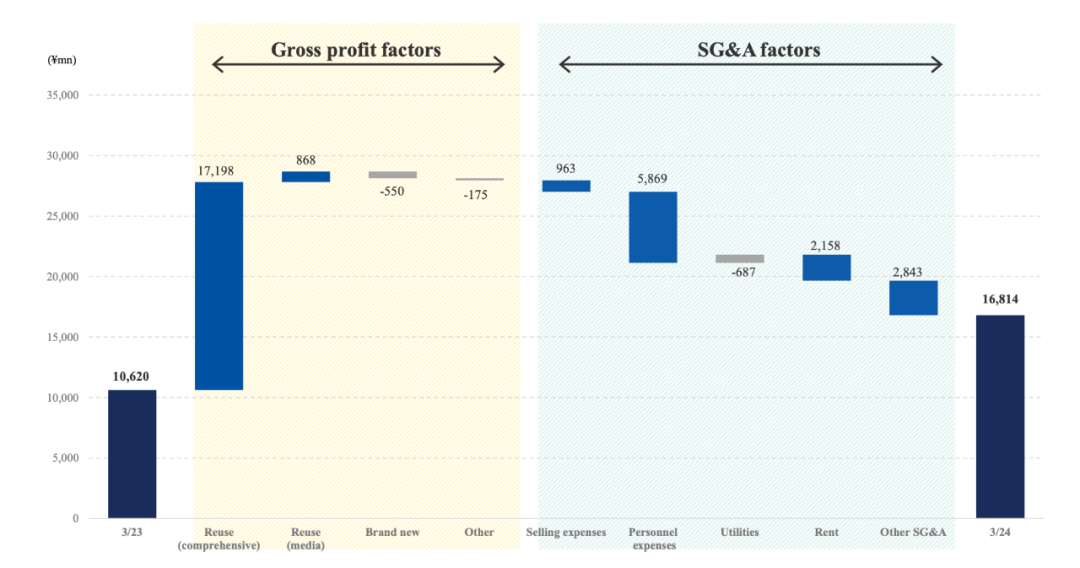

但从长期来看,这带来的问题是公司的SG&A(销售管理和行政费用)占比较高,扩张的边际成本也较高。

事实上,这种倚重线下的模式也给公司的股价带来了一些压力。2nd STREET 乃至GEO近期股价不如竞争对手Tresurey Factory(TF)和Bookoff集团,一方面可能因为其较低的电商营收占比(6%,但5家其他竞争对手的电商营收比例均值为18.9%)另一方面,如果不考虑规模(门店数量)、2nd STREET的毛利率、近几年CAGR也低于TF。「明亮公司」此前也曾提及,目前日本数字支付的渗透率正在较快提升,如何快速提高公司的线上消费比例,决定了公司能否走得更远。

近5年以来GEO股价和日经225指数、竞争对手走势对比(来源:Wind)