哪吒汽车赴港IPO:门店加快撤出购物中心,押宝海外市场丨数读100个品牌

这是《数读100个品牌》系列的第42篇文章。

每一个品牌的诞生、崛起、辉煌或衰败,皆有迹可循。数据,作为最客观的“见证者”,记录着它们在不同时期、不同市场环境下的真实表现和发展轨迹。

2024,品牌数读推出年度系列专题《数读100个品牌》,我们将 通过数据去探寻和发现品牌发展过程中的思考与行动,了解品牌的过去、现在,或许还有未来。

作者 | 卢思叶

编辑|童洁

头图来源 |哪吒汽车官方微博

近日,哪吒汽车母公司合众新能源汽车股份有限公司在港交所递交IPO申请,中金、摩根士丹利、中信证券、农银国际、招银国际为联席保荐人,有望成为第五家赴港上市的造车新势力品牌。

招股书显示,2021年至2023年,哪吒汽车分别实现营收50.87亿元、130.50亿元、135.55亿元,净亏损分别为48.40亿元、66.66亿元、68.67亿元,三年累计亏损超180亿元。

过去三年间,哪吒汽车的交付量由2021年的6.4万辆增长至2023年的12.4万辆,年复合增长率为39.0%。

哪吒汽车在2018年成立品牌并开始交付,递表之前,哪吒汽车历经十余轮融资,但在“烧钱”的新能源行业还是不足。

此次上市,哪吒汽车试图用出海的故事打投资人。亏损难题未解、国内销量持续下滑的当下,哪吒保持新势力车企出口量的第一位,重心也转向海外市场寻找增长。

1

全球化进程加速

在东南亚市场表现出色

海外市场表现是IPO文件中被重点提及的亮点。2023年,哪吒汽车在海外市场出口1.7万辆,占全年总销量的13.7%,贡献了12.0%的销售收入,是新势力车企出口量第一位。

自2022年开始和海外经销商合作开拓市场,两年间,哪吒汽车的海外经销商数量快速增长至81个。

招股书显示,截至2023年底,哪吒汽车与23个国家和地区的约80名海外经销商合作,在海外安排或设立了共100个左右销售网点与售后网点。

泰国是哪吒汽车出海的首个目的地,开拓泰国市场后,哪吒还进入了印尼、马来西亚等,深耕东南亚市场。

根据灼识咨询报告,在2023年,以上险量计,哪吒AYA系列在东南亚小型纯电动车中销量排名第一,市场占有率高达52.0%。

东南亚人口众多且经济快速增长,区域经济发展、中产阶级壮大及消费者对个人便利出行需求的不断上升,被行业看作是未来有望复制中国新能源乘用车市场发展规律,迎来爆发式增长的新兴市场。

因此,东南亚成为国产新能源品牌的出海首选和必争之地。数据显示,2023年在东南亚市场新能源乘用车销量排名前5的品牌,前3名均为中国乘用车品牌。

其中哪吒汽车的销量为1.3万辆,排在上述销量排名的第3位,占东南亚市场份额的10.5%。

今年3月和5月,哪吒汽车在泰国和印度尼西亚的工厂分别投产,在马来西亚的工厂已经于2024年1月动工。

东南亚之外,哪吒汽车的海外扩张计划还有“快速推进拉丁美洲、中东和非洲等同样具有高速增长潜力的市场,并随后适时向欧洲拓展”。

不久前的6月,哪吒汽车在非洲的首家旗舰店于肯尼亚首都内毕罗开业,这是造车新势力在非洲右舵车市场的首家店铺,也是哪吒汽车进军非洲市场的开端。

哪吒汽车正在加快全球化进程。招股书显示,哪吒汽车将继续扩大全球范围内的销售和服务网络,在具有发展潜力的市场设立更多线下门店。

对于海外渠道布局的经销商,招股书中提及了详细的合作策略,在海外的渠道布局根据当地市场情况选择运营架构:

在容量较大且市场竞争比较充分的市场,采取子公司与当地经销商合作的运营模式,实现对品牌、渠道、服务和用户运营的掌控;在容量有限且代理商资源丰富的新兴市场,采取授权代理模式,以低成本快速拓展市场。

2

直营渠道收缩

新能源转向靠经销商争市场

在国内市场,哪吒汽车的销售网络以直营与经销并行。截至2023年底,哪吒汽车在中国共有539家门店,其中包括114家哪吒直营店和425家经销商门店。

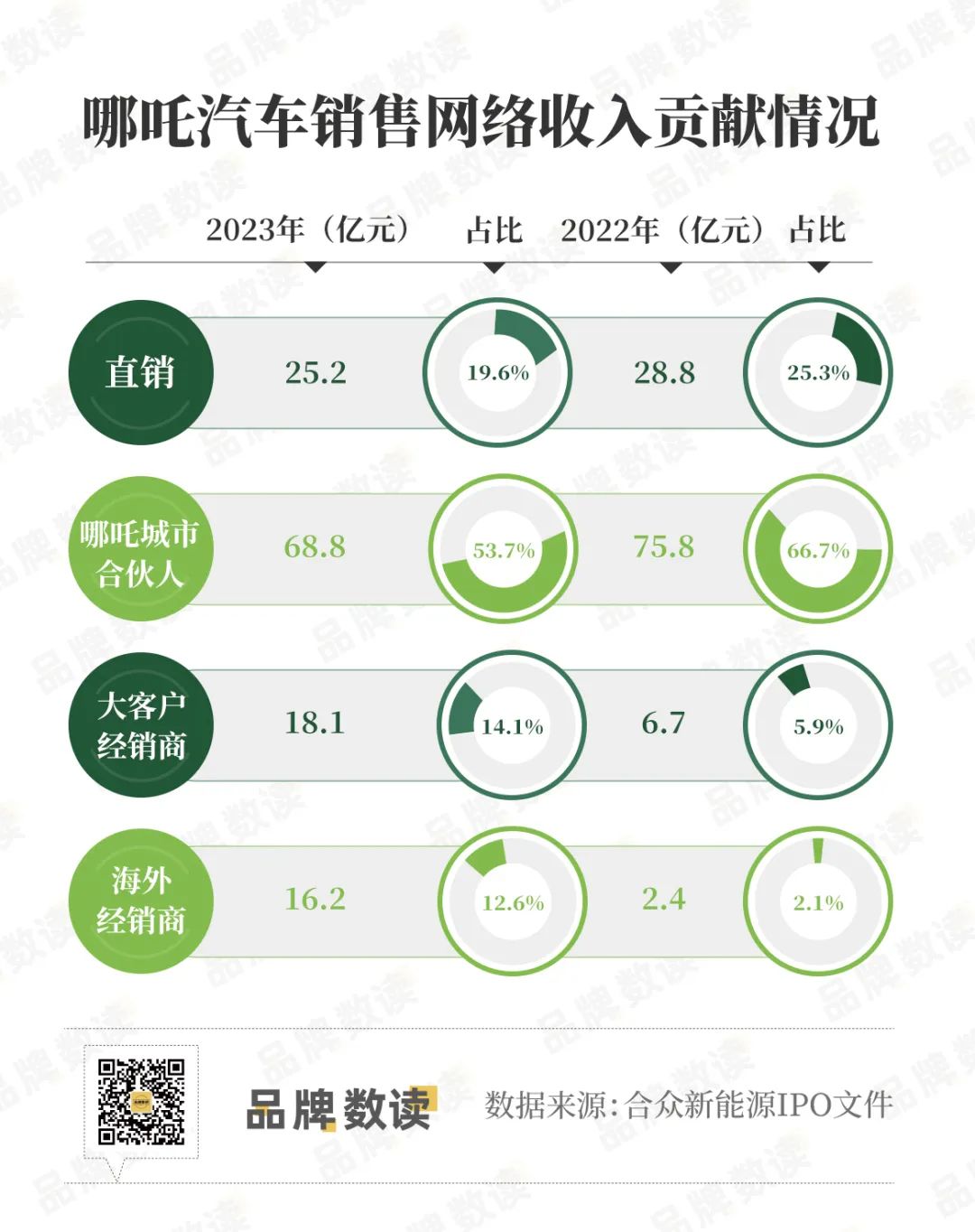

从2023年收入来看,直销渠道的收入占比在减小,从2022年的25.3%下降至19.6%。体现在门店网络上,2023年哪吒汽车仅在年内净增3家直营门店。

与之对比,在2022年,哪吒汽车还在发力直营渠道,年内净增37家直营门店。2022年2月,哪吒汽车在20个一、二线城市同步开业22家直营门店。

彼时的报道指出,哪吒汽车在知名商圈广泛布局全面的直营店服务,自2020年开启直营店战略以来,平均每个月开设直营店达到4家。

而2023年以来,哪吒汽车大幅放缓了直营门店的开设速度,转向侧重发展经销商模式。

这也是当前不少新能源品牌的渠道策略变化趋势,相比投入更大的建设直营渠道,依靠经销商降低渠道成本并快速扩张规模,尽快拉升销量,是普遍亏损的新能源车企的选择。

今年,阿维塔也从直营模式全面转变为经销商模式,将直营门店基本转化为了经销商门店,仅在北上广三地留有少部分直营门店。

小鹏汽车早在去年9月正式开启调整直营和授权加盟两种渠道模式的比例,增加授权经销商,逐步淘汰效率低下的直营门店。依靠经销商,小鹏汽车去年快速拓店,提高三线及以下城市的覆盖。

2023年哪吒汽车新增的98家门店中,高达95家新增门店是经销商门店,相比2022年新增70家经销商门店数量上涨。

哪吒汽车的经销商渠道被分为哪吒城市合伙人、大客户经销商和海外经销商,2023年大客户经销商和海外经销商的收入贡献大幅提升,分别达到14.1%和12.6%,这也体现加快扩张经销渠道和海外市场的动作。

不过,侧重经销商模式还没有给哪吒汽车带来显著的增长。主要开拓国内C端市场的哪吒城市合伙人收入和占比在2023年均出现下降,收入从2022年的75.8亿元下降至68.8亿元,占比从66.7%下降至53.7%。

整体来看,哪吒汽车的门店扩张速度放缓,在购物中心渠道的收缩明显。赢商数据显示,哪吒汽车在全国24城5万方以上购物中心进驻了61家,相比其他新能源品牌上百家的购物中心门店,规模较小。

今年上半年,哪吒汽车关闭了13家购物中心门店,净减少12家,此前2021-2023年间,哪吒汽车在购物中心的门店数量都是正增长。

这一收缩趋势在2023年就已经显现,尽管净增门店数量保持净增长,但2023年哪吒汽车关店数量高达12家,新开门店和净增门店数量均远不及2021年。

从上半年的表现来看,今年的购物中心关店数量将超过去年,门店规模进一步收缩。

对于今年和未来的渠道规划,哪吒汽车并未作出明确的数量指引,但招股书中提及,将以直营及经销相结合的模式扩大全国销售及服务网络,主要城市开设更多门店及渗透至更多具有增长潜力的城市。

3

出海竞争激烈

盈利仍是难题

国内市场出现的颓势,是哪吒汽车发力海外的重要原因。2022年,哪吒汽车曾以15万辆的年销量超越蔚小理,成为新势力车企的“销冠”,但2023年开始销量不增反降。

今年的表现也不乐观,最新公布的6月销量数据显示,哪吒汽车月销10206辆,同比下滑15.9%,蔚小理和零跑同比都保持了增长。今年上半年,哪吒汽车交付量为5.4万辆,仅达到年度30万辆目标的约18%。

招股书中提及,截至2024年5月31日止五个月,与2023年同期相比,哪吒汽车的汽车销量有所下降主要是因为在合理化及简化国内生产能力及全球供应架构,以进一步推进国际举措,而此暂时影响汽车生产。

可见,国内新能源激战中,哪吒汽车选择押宝海外市场。

根据中国汽车工业协会发布数据,2024年1-5月,哪吒汽车出口16458辆汽车,位列车企新能源汽车出口量第五,新势力车企出口榜第一。

国际智能运载科技协会秘书长张翔认为,哪吒汽车将海外市场设置为它的战略重点,抓住了国际诸多国家新能源汽车需求很大的机遇,以价格为优势,经济车型为特色,使它的出口销量排名第一,出口得到成功。

在东南亚地区的新能源乘用车市场,中国汽车制造商已经通过早期的市场布局和技术优势取得了先发优势。

根据灼识咨询的报告,2023年,中国新能源乘用车品牌在东南亚地区实现新能源乘用车销售8.7万辆,占同年东南亚地区新能源乘用车总销量的70.1%,处于绝对领先地位。

业内人士指出,哪吒汽车通过进入东南亚市场,积累形成深入的海外市场消费者洞察及本土化供应链和销售渠道经验,有望在拉美市场、中东市场和非洲市场复制其在东南亚市场的成功经验,进一步扩大全球市场份额。

不过值得注意的是,海外市场同样群雄逐鹿。蔚来、理想等车企均提出了加速全球扩张计划:蔚来汽车重点开拓欧洲市场,今年还计划进入阿联酋等新市场;理想汽车上半年在中亚和中东地区建立专门的售后服务网络。

截至2023年末,已经上市的四个新能源品牌,蔚来、小鹏、理想的毛利率分别5.5%、1.5%、22.2%,零跑毛利率也首次转正。与之相比,哪吒汽车的毛利率还在-14.9%。

招股书显示,2021年至2023年,哪吒汽车的毛利率分别为-34.4%、-22.5%和-14.9%。

哪吒汽车对此解释称:“公司专注于产品组合优化,叠加国际销售的持续增长,并借助成本控制措施提高了成本效益,毛利率较过往两年有明显改善。”

如果能成功上市,哪吒或许能继续改善盈利情况。

张翔指出,哪吒应该将资金重点投入到研发方面,企业的竞争主要依赖于先进的产品,应该将国内外汽车产品统一,这样有助于其经济规模效益的形成,帮助哪吒盈利。