加拿大咖啡Tims也要冲万店,超30元的客单价,“县飘”会买单吗?

作者 | 钟黛

咖啡品牌的规模竞速赛愈演愈烈,来自加拿大的“小红杯”咖啡Tim Hortons也坐不住了。

一个月多前,Tims中国宣布在全国范围内开放单店加盟(特殊区域除外)。去年9月,该公司已启动“合伙人项目”,在北京和上海开放加盟,加盟店型为面积较小的Tims Go捷枫店(20平方米-80平方米)。而这一次,不仅扩大了加盟地域范围,也新增了店型选择,除了Tims Go捷枫店,还有标准店型Tims Red红枫店(80平方米-150平方米)。

开放加盟背后,是Tims中国对规模的诉求。今年是Tim Hortons进入中国市场的第五年,已开出900多家门店。Tims中国首席财务官李东曾表示,计划2023年实现突破至少1000家门店,在未来5~10年达到万店。

上海啡越投资管理有限公司董事长王振东对时代周报分析称,Tims中国自身可动用的资金不多,开放加盟可以调动外部的资金和资源,来快速拓展市场,并分摊经营和财务风险。

同花顺ifind显示,Tims中国至今还未扭亏为盈,经营性现金流连年净流出,要靠外部融资补足。截至2024年第一季度末,Tims中国的负债率为127.8%;现金及现金等价物余额为1.97亿元,而其短期债务为4.23亿元,短期偿债能力较弱。

不过,Tims中国在今年7月宣布,获得来自创始股东笛卡尔资本和国际餐饮集团RBI总计6500万美元的融资和资金。其中,Tims中国将炸鸡业务Popeyes中国以1500万美元售予RBI的子公司。交易完成后,将有更多的精力和资源聚焦于咖啡业务。

而对于加盟商而言,王振东认为,当下咖啡行业已结构性供应过剩,同时陷入了价格战,压薄了门店盈利空间,加盟有很大风险。

“有一个想在东北做Tims加盟的人来咨询,已经被我劝退了。”曾在Tims区域直营店任职的人士李丽(化名)对时代周报表示,Tims的加盟收费很高,会进一步推高加盟商的运营成本。

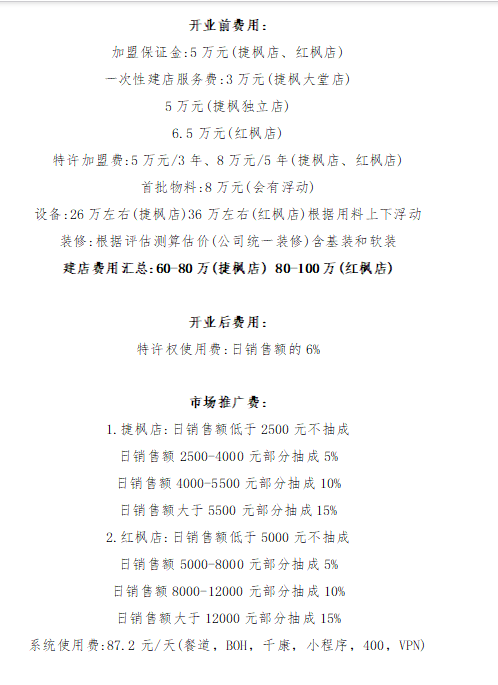

李丽提供给时代周报的加盟文件显示,标准典型红枫店的建店总费用为80万元-100万元,小面积的捷枫店的建店总费用在60万元-80万元,开业后还将收取特许权使用费(日销售额的6%)以及市场推广费等费用。

Tims中国单店加盟费用,曾在Tims区域直营店任职的人士李丽(化名)向时代周报提供

规模增长,亏损增加

Tim Hortons由冰球运动员Tim Hortons 以自己的名字命名的,成立初期为当地工人提供咖啡、烘焙和小食,之后又将门店密集分布到加油站、机场、社区等场景,凭借创始人的励志故事和亲民的价格,一跃成为加拿大国民咖啡。

2018年,Tims Hortons母公司RBI和笛卡尔资本集团成立合资公司Tims中国。2019年2月,Tims中国首家门店落地上海。

2020年5月,Tims中国获得腾讯上亿元的战略融资。9个月后再度宣布获得第二轮融资,由红杉中国领投、腾讯增持、中鼎资本跟投。2022年3月,Tims中国获得1.945亿美元融资,投资方包括笛卡尔资本、QSR、Shaolin Capital Management等。

2022年9月,Tims中国与特殊目的收购公司Silver Crest完成合并,从而正式登陆纳斯达克,股票代码为“THCH”。通过此次合并,Tims中国可获得近2亿美元的新增融资。Tims中国表示,上市获得的融资金额将用于继续拓宽在中国的咖啡业务。

Tims中国餐厅主要提供咖啡、肉卷和三明治等暖食以及贝果等烘焙食品,根据上市文件,其饮品价格定位在18-33元之间,其中超过2/3的饮品价格在27元以上;暖食的价格定位则在18-36元之间。

Tims中国的客单价低于星巴克,高于Manner和瑞幸。Tims中国首席执行官卢永臣曾表示:“有些咖啡品牌售卖的是便利性,它提供的是一杯产品,满足的是对咖啡有刚性需求的消费者。Tims要做的是在好产品以外,提供好的环境附加值,以及和消费者的情感链接。”

远川研究所曾于2023年对比过星巴克、Tims中国(标准店)、Manner和瑞幸的单店模型。横向对比,Tims中国(标准店)的日单量最少,但得益于32元至33元这一较高的客单价,日营收达到9600元-10000元,仅次于星巴克;净利率/EBITDA利润率最低,为13%-18%;单店初始投资为150万元,回本周期最长,为2-3年。

2019年至2023年,Tims中国营收持续增长,分别为5725.7万元、2.12亿元、6.43亿元、10.11亿元、15.76亿元,亏损加剧,同期归母净利润分别为-8765.4万元、-1.42亿元、-3.82亿元、-7.42亿元和-8.76亿元。2024年一季度,Tims中国的营收为3.47亿元,归母净利润为-1.44亿元。

目前,Tims中国主要有三种店型:金枫店,主要是城市的首店与旗舰店,面积在200平米以上;红枫店,为标准主力店型;捷枫店,满足消费者即拿即走和外卖的需求。

Tims中国曾以直营店为主,后续推出了城市加盟、KA(重点客户)合作模型。城市加盟指的是通过与餐饮经验丰富、资金实力充足的城市加盟商合作,在新城市打开市场;KA加盟则是与大型连锁企业合作,将门店开进加油站、便利店、家电专卖店等。

2023年9月,Tims中国开放合伙人项目,试水单体加盟。 该公司在今年一季报中指出:“公司通过自营与多种加盟策略相结合,增加现有城市的门店密度,同时扩大对新城市的覆盖,进驻到湖州、惠州等二三线城市。”

截至2024年一季度末,Tims中国门店数由去年同期的648家增长至917家,其中615家为直营店,302家是加盟店。

“卷”入下沉市场

Tims中国此次全面开放加盟,标志着加快扩张速度,加密高线城市门店数量,同时加速拓展下沉市场。

Tims中国官网披露,截至2024年3月已开出903家门店,计划在2026年底开出2750家盈利性门店。

Tims中国的扩张步伐似乎来晚了一些。咖啡市场经历了市场教育和各品牌跑马圈地,短期内供给快速增加,赛道拥挤度上升。

窄门餐眼数据显示,瑞幸咖啡已有19503家门店,星巴克有7920家门店,Manner Coffee有1295家门店。库迪咖啡于2023年初宣布“三年10000家店”目标。挪瓦咖啡也在去年宣布,要在5年内开出20000家门店。且据记者了解,星巴克、瑞幸、库迪咖啡、挪瓦咖啡等咖啡品牌甚至早已将门店开到了县城。

王振东对时代周报表示,咖啡的供应和需求都高度集中在一线和新一线城市的核心商圈。目前,咖啡的客群——中产群体在萎缩。而各咖啡品牌受资本驱动而拓展门店,从城市核心往四周溢出,效率在逐渐降低,甚至触及下沉市场。在低线级城市,消费者对咖啡的接受度还有待考证。

Tims中国在今年一季报中指出,在湖州开出的单体加盟的城市首店,受到当地顾客的广泛欢迎。但王振东认为,Tims中国缺乏在低线城市成功运营的普遍案例。

此外,他指出,各连锁咖啡、奶茶品牌已经较大程度地开发了加盟商资源。部分加盟商还处在上一轮投资的投入期,还没有办法导出资金去投新项目。Tims中国能吸纳多少加盟商资源,还有待观察。

此外,咖啡行业面临激烈的价格战,各家企业为获得市场份额而推出折扣,叠加整体消费下滑,导致全行业利润下滑。

星巴克2024财年第二季度数据显示,中国市场门店数从去年同期的6243家增长至7093家,而收入从7.638亿美元下降至7.058亿美元;同店销售额下滑11%,原因是交易量下滑4%、平均客单价下滑8%。

瑞幸咖啡情况类似,2024年第一季度整体经营亏损为6510万元,相当于营业利润率为-1%,与去年同期15.3%的正增长形成鲜明对比。盈利能力的重大转变主要归因于产品的平均售价下降。

Tims中国全系统同店销售额增长也由正转负,2023年第四季度这一指标为2.6%,今年第一季度为-13.6%。其中自营门店同店销售额下降11.7%,联营门店的表现理论上更糟。

王振东认为,低价咖啡不一定将保持主流态势,未来咖啡行业将呈现多样化发展,有些消费者有空间社交、文化体验的需求,有些是高品质消费的需求,有些是刚性、便利、高性价比的需求,有些消费者有咖啡饮品化或者咖啡奶茶化的需求。

他表示,Tims中国的门店模型有一定的市场需求,只是其客群数量很难支撑起万店的规模。而对于投资者来说,哪一种经营路线更具商业价值,还未可知,最好的选择是持币观望。

就Tims中国开放加盟及现阶段业务情况,时代周报向该公司发送采访邮件,截至发稿未获回复。