渠道高端化转型未见成效,来伊份上半年净利预降七成丨数读100个品牌

这是《数读100个品牌》系列的第46篇文章。

每一个品牌的诞生、崛起、辉煌或衰败,皆有迹可循。数据,作为最客观的“见证者”,记录着它们在不同时期、不同市场环境下的真实表现和发展轨迹。

2024,品牌数读推出年度系列专题《数读100个品牌》,我们将 通过数据去探寻和发现品牌发展过程中的思考与行动,了解品牌的过去、现在,或许还有未来。

作者 | 王梓旭

编辑|童洁

头图来自视觉中国

这是来伊份自2016上市以来首次出现双指标下滑的状况。

近日,来伊份发布2024年上半年业绩预告,2024年上半年,来伊份归母净利润预计为1400-1600万元,同比下降70.58%-74.26%;扣非净利润预计由盈转亏,亏损金额约600-900万元,而上年同期为盈利3459.21万元。

关于业绩下滑的原因,来伊份称,基于现阶段宏观经济情况及社会消费市场趋势,对部分区域门店结构进行调整,在调整过程中,虽然加盟收入略有提升,但直营收入受影响同比下降,导致当期利润不达预期。

事实上,在2023年疫情结束,团购订单锐减之后,来伊份的营收和净利就已经有所下降。尽管来伊份在努力进行调整,包括在部分区域关闭低效门店、渠道向高端化转型等等,但就目前而言,暂时未见明显的成效。

1

加速直营转加盟

自从零食很忙、赵一鸣等零食集合店涌现,零食赛道就进入了规模战。作为传统零售巨头,来伊份身处其中,无论被动抑或主动都无法避免要加入战局。

来伊份在很早之前就提出了万店计划。

2017年,来伊份提出“万家灯火”战略,按照计划,其要在2023年实现一万家门店的规模,精耕上海、江苏等成熟市场、发展安徽、北京等成长市场、培育深圳、江西、重庆等新市场。

然而,截至目前,来伊份的门店数量还停留在3451家,从2021-2023年分别开店612、836以及425家,整体来说开店速度并不算快。

不仅如此,品牌数读对来伊份的现有门店分布情况进行了梳理,可以看出,虽然来伊份覆盖了29个省份进入144座城市,但超过半数的地区门店只有个位数,少部分地区有数十家的规模。

华东地区是来伊份的主要阵地,上海和江苏两地门店数均超过千家,而再下一级的安徽和浙江的门店就只有不到200家的规模了。总体而言,来伊份在华东门店已经高度集中,超过3200家店,占门店总数约95%。

值得一提的是,来伊份的直营门店比例占据其门店总数的“半壁江山”。据2023年财报披露,来伊份的直营门店达到1910家,主要分布在上海和江苏,其中上海的直营门店更是有接近1300家,远超其他同类品牌。

因此直营店对整体营收影响更大,来伊份也有意识的在进行转变,推行直营转加盟。

在2023年的财报中,来伊份提到,直营店同比减少218家,加盟店同比增加281家,这也导致华东的收入规模较去年同期有6.28%的下降,但加盟商批发收入同比增长了14.29%,同时华南地区的加盟业务也有所增长。

来伊份方面告诉品牌数读,其坚持加盟、直营并重的经营策略。为保持直营门店的经营质量和盈利水平,存在主动优化门店的情况,部分地区直营门店减少主要系公司对部分直营店进行闭店优化且一部分直营门店转为加盟店所致。

同时,来伊份还表示,线下门店将围绕江浙沪地区逐步地往外拓展,注重确定性和协同效应,加大对投入产出比的考核,并聚焦加盟店开拓。

2

仍未放弃渠道转型

其实,如果从定价来看,来伊份比许多零食集合店的价格要高。也因有着这样的定价,来伊份的受众群体更多是在高线级城市。

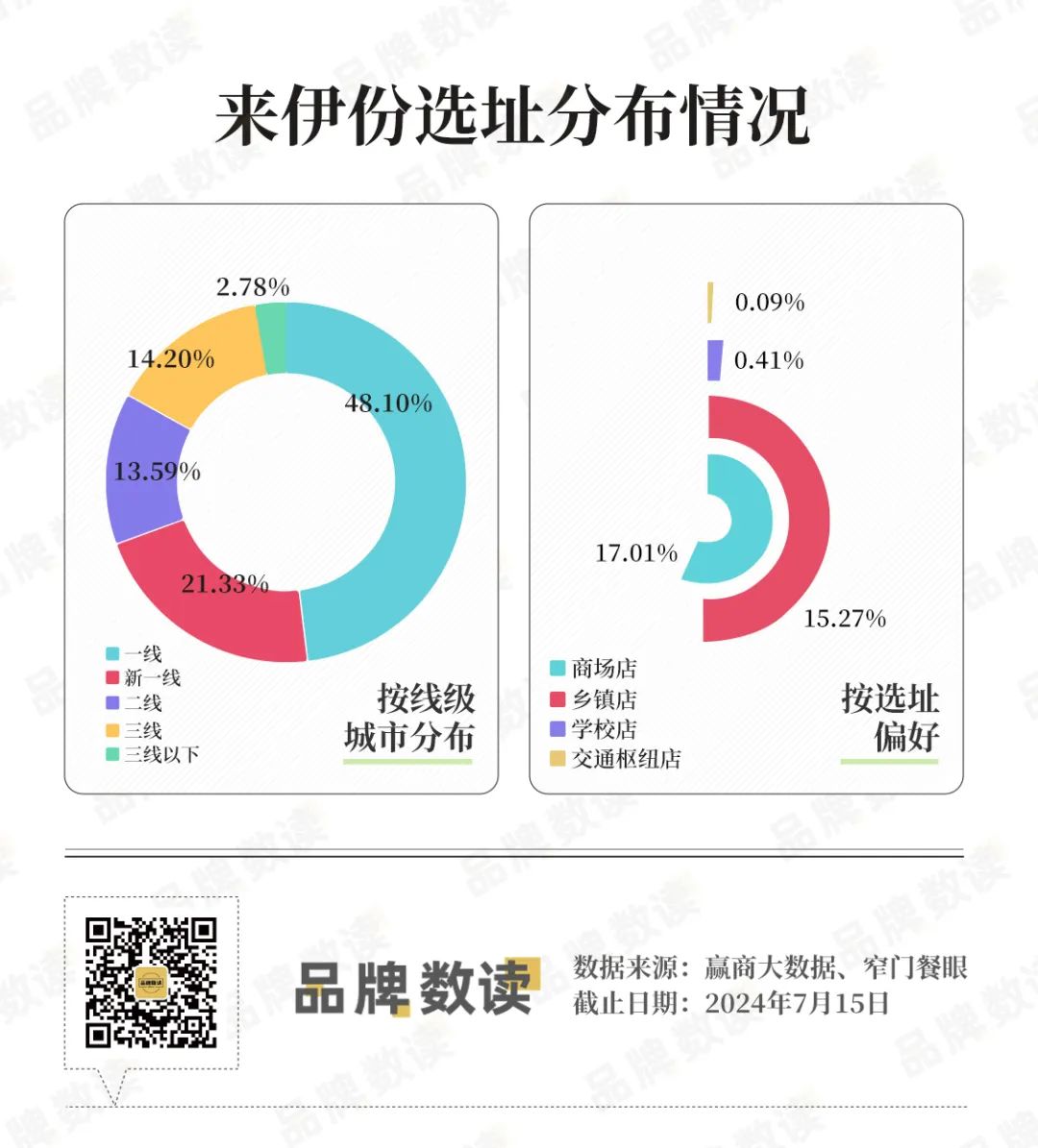

这一点在来伊份的城市布局中得到体现。据品牌数读统计整理,来伊份在高线城市的门店占总数的约70%,二线及三线城市的门店几乎瓜分了剩下的30%,三线以下城市的门店数占比仅不到3%。

反观下沉市场,来伊份鲜少布局,而下沉市场正是多数零食集合店品牌主战场,如赵一鸣零食、零食很忙及好想来都采用了类似的扩张路径。

不过,选择采用高线级城市布局的同时,在具体的门店选址上,来伊份的择址要求却相对宽松,社区型街铺占比较大,商场门店占比不足总数的20%。

此前,来伊份曾尝试过渠道高端化布局,加大在核心商圈开店的力度,以此提升品牌势能。

2020年7月,来伊份在上海来福士落地一家未来店,当时来伊份把它当做商场门店升级的样板,并表示将在上海更多的中高端商场,以及南京、青岛等新一线城市进一步铺开推广,以深入挖掘一二线城市消费新动能。

但最终未能如愿,如今这家未来店也已关闭撤出。有业内人士表示,主要原因在于高端市场竞争激烈,消费者对品牌的认知度和忠诚度较低。同时,来伊份在高端市场的品牌定位和产品定位未能有效匹配,导致市场拓展受阻。

不过来伊份对此也没有完全放弃,2024年5月,其在上海吴江路商圈落地了首家LABmini店,该店定位中高端的创新概念店,其中“LAB”有探索、实验之意,在商圈选址、空间设计、产品品类、场景体验上,与此前的门店不同。

上述业内人士表示,来伊份这家店或许是从来福士那家试验店打磨之后重新推出的mini版,即缩小面积提高坪效,此外在这家店还引入了烘焙和咖啡业务,“未来模型打磨好了不排除来伊份会再次进入商场进行布局。”

3

零食也要强调极致性价比了

虽然传统零食品牌的业绩在下降,但行业规模却一直在增长。

据前瞻研究院预计,2023年至2028年,我国休闲食品行业市场规模年复合增长率约10%,到2028年规模可达到2.6万亿元。伴随市场规模扩张的同时,休闲食品行业格局也在不断变化。

近两年零食集合店异军突起,以另一种有别于传统零食店的方式,获得了消费者的青睐。从结果看,今年6月,鸣鸣很忙集团宣布,旗下品牌零食很忙、赵一鸣零食在全国的门店总数已突破10000家,成为零食连锁行业首个万店品牌,遍布全国300多个城市。

近日,赵一鸣零食创始人兼CEO赵定也对外透露,2023年集团营收约在200亿元。[1]

而截至今年5月,万辰集团零食零售板块(好想来)门店数量为6000多家,并计划2025年突破万店。2023年,公司营收为92.94亿元,同比上涨近16倍。

品牌数读对比了几家零食品牌的门店数量及客单价情况。近两年赵一鸣零食的门店扩张速度要快于来伊份、良品铺子等品牌,其中今年赵一鸣更是开出了2500多家店,速度迅猛。

其中可以看到,客单价方面赵一鸣要比其他几个品牌低出了近20元,在如今的消费背景下低价的重要性不言而喻。

“后起之秀们”的追击无疑给传统零食品牌带来压力。2023年11月,良品铺子董事长、总经理杨银芬发布全员公开信,直言公司经营出现困难,并宣布良品铺子各渠道300款产品同步实施降价,平均降价幅度为22%,最高降幅为45%。

降价也直接影响了良品铺子的业绩。据悉,2024年上半年预计归母净利润2100-3000万元,同比减少84.15%-88.91%。

更让传统零食品牌感到焦虑的是,此前以下沉市场为主要阵地的零食集合店也在争夺高线城市市场份额。据了解,赵一鸣零食在广州门店数已经超过100多家,主要选址在人流旺盛、房租成本较低、能支持其门店模型运转的社区周边。

另外,还有类似良の优品旗下零食品牌小许同学这样的零食品牌,主要进入购物中心开店,以差异化方式竞争,目前已经有20余家店。

上述业内人士表示,未来零食行业要更讲求极致的性价比、良好的购物体验以及随手可得的便利性,显然零食行业未来的竞争将更细化也更激烈。

参考资料:

[1]《万店之后,鸣鸣很忙距离上市还有多远?》,国际金融报