零食行业“大逃杀”,良品铺子正在被围猎

文丨郭梦仪

来源丨商业数据派

近期,行业头部品牌的良品铺子,仍在继续遭遇业绩和股价的“双杀”。

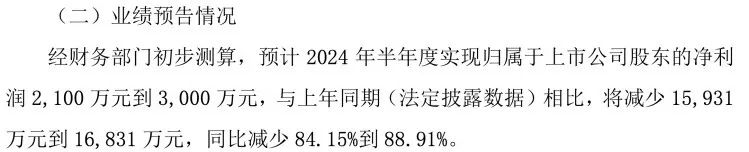

继2023年交出近三年来最差“成绩单”之后,2024年的良品铺子在业绩方面仍然没有太大的改观。根据良品铺子发布的2024年半年度业绩预告,良品铺子在净利润和扣非净利润方面,或将交出自上市以来的最差期中成绩单。

商业数据派发现,良品铺子的折戟核心原因在于,对商业效率的追求落后于新的量贩零食品牌。

鸣鸣很忙等火热冲进赛道的量贩玩家们,就像当年电商冲进酒类渠道一样,开始了一轮“供应链革命”。通过现金直采产品将供货价格压低到极致、物流方面通过中心仓发货垂直供货给门店,量贩零食店通过链条扁平化,让传统零食品牌无力招架。

事实上,这一场零食行业的“大逃杀”,正在发生在所有的消费品领域。主导大逃杀的,是能高效触达消费者,为消费者提供折扣的强势渠道,而围猎的对象是过去高溢价的品牌和低效率供应链的玩家。

良品铺子的改变,不能止步于降价。

/01/

业绩六年首次滑铁卢,净利只剩两成

被围猎的良品铺子,业绩走入低谷。

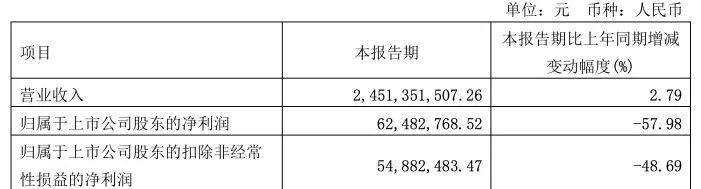

梳理财报数据,良品铺子2020年-2023年这四年营收增速分别为2.32%、18.11%、1.24%和-14.76%。2023年,公司营收开始遭遇有公开数据以来的首次下滑。

而净利润也类似,几乎都是过山车的走势,在2020年创下3.44亿利润历史高点之后,到2023年只有1.8亿,同比下滑46.26%,几乎是腰斩,扣非净利润更是骤降69%。

今年一季度,良品铺子营收倒是还能坚持住,但是净利润又是稀里哗啦,同比下滑58%,扣非净利润下滑49%。

本以为今年二季度会迎来一波销售高峰,但是没想到良品铺子又给市场泼了一盆冷水。

数据显示,一季度良品铺子净利润为6248.28万元,而半年报预告显示,今年上半年良品铺子净利润是最多3000万元,换而言之, 良品铺子第二季度处于亏损状态,是上市以来的首次季度亏损。

半年报预告的净利润下滑幅度高达84%以上,扣非利润下滑更是超过87%。可以说,是良品铺子自2018年以来,单就利润和扣非净利润层面来说,首次在半年报中跌破亿元水平。而同比超过80%的跌幅,也是该企业最大的一次利润跌幅。

对于业绩预减的原因,良品铺子在公告中称,一方面是2023年11月以来,公司在门店渠道对部分产品实施降价策略,并通过供应链提效、精益生产改善、经营成本优化等方式提升经营效率。“2024年上半年公司正处于经营策略调整阶段,降价对毛利产生了一定的影响。”

良品铺子今年的“颓势”其实从去年就已经显现。去年,除了直营零售业务同比有增长以外,其他三个销售渠道的营收都在下滑。

良品铺子的营收按销售渠道划分可以分为四块:电商业务、加盟业务、直营零售业务、团购业务。

2023年,良品铺子直营零售业务同比增长了21.69%,电商业务下降幅度最大,同比减少了32.58%,在公司总营收中的占比也下降了10.58个百分点至39.83%。

良品铺子的加盟模式是全托管模式,而去年开始,良品铺子的加盟门店第一次开始下滑。数据显示,2023年度,良品铺子加盟门店档期净减少了191个,这是三年来首次。

具体来看,良品铺子关闭的门店数据中有112家是加盟转直营或直营转加盟,实际真正关闭的门店为500家。财报显示,在关闭的门店中,有324家门店是因为亏损,有29家门店是良品铺子主动优化,剩余的147家门店关闭原因是“其他”,良品铺子对此未做进一步解释。

在一季度,良品铺子整体的门店数量还在减少,净减少了140家至3153家。其中直营门店净减少了83家,加盟门店净减少了57家。

受制于“节节败退”的业绩,资本市场也没给良品铺子“好脸色”。

截至7月19日收盘,良品铺每股报收11.36元,总市值也仅剩45.55亿元,较巅峰时的350亿元相比,连零头也不到。最近一年来,良品铺子的股价跌幅已达到55.07%。其中,今年以来的跌幅就达到了46.86%。

/02/

供应链遭“降维打击”,低价策略难胜

去年年末,在外部零食折扣店迅猛增长、并购潮兴起的多重压力下,良品铺子为了应对业绩承压的现状,启动了换帅、降价等变革措施。

良品铺子董事长、总经理杨银芬直接宣布良品铺子各渠道300款产品同步实施降价,平均降价幅度为22%,最高降幅为45%。

这场变革,对良品铺子来说尤为关键,甚至是一场生死战。“不变,我们真有可能失去上牌桌的资格。”当时,杨银芬直言,良品铺子面临了创立以来最艰难的挑战,要回归邻家形象,走品质好、价格亲民路线。

良品铺子被迫大幅降价背后,是遭遇了量贩零食行业的降维打击。

所有的量贩零食品牌,招揽顾客的手段都是价格,没有最便宜只有更便宜,这就是最简单和直接的“硬折扣”模式。品牌通过带量采购与上游供应商议价,最终实现终端低价。

这种模式之下,规模就是最大的优势。而量贩零食行业为了短期内低成本的扩大规模,几乎全靠加盟商。

规模的拓展速度可以对比下,截止到去年年末,成立17年之久的良品铺子的线下门店也仅有3000多家。而另一边,6月12日,鸣鸣很忙集团正式宣布突破万店。

要论单一品牌规模,总部位于南京的好想来仍是行业第一。截至今年5月,其门店数量为6000+,较去年末的4723家增加了1300家左右。它隶属于万辰集团,也是行业当前的唯一一家上市公司。

除了规模,单个加盟商能否实现稳定盈利,决定了各品牌能否持续。但从良品铺子财报业绩的门店数量上可以看到,加盟商们正在用脚投票,开始出逃。

目前良品铺子的加盟模式是全托管。商业数据派致电良品铺子加盟热线,其表示,目前要求门店必须在120平以上,大概需要的开店前期资金为70万左右,一年回本。

“根本比不了,这是供应链效率的天差地别”。一位良品铺子的前加盟商表示,良品铺子整体的毛利率相比量贩零食高了不少,正常运营,同样品类的产品量贩零食的价格大概是良品铺子70%。

上述加盟商透露,之前良品铺子还设置了毛利红线,一旦高于红线就要被叫停,以此倒逼内部团队压缩中间成本,但还是比不上量贩零食的商业模式。

量贩零食能拿这么低的价格,是因为厂家直采或者少溢价的小品牌工厂直采。工厂毛利率就较低,大概是20%,量贩品牌供货毛利率为5%-10%,加盟商的毛利率大概是20%。但良品铺子的上游厂家就能拿到30%的毛利率,多层经销商能拿到的毛利率大概在50%。

对此,商业数据派以投资者身份致电良品铺子相关负责人,其表示,2023年,良品铺子通过提升供应商直送和工厂直发比例大概在70%,公司库存周转下降至15.88天,较上年降低了17.4%,计划中心产销周转时效同比提升了17.4%。——这说明良品铺子已经明显感受到供应链的压力,在想办法改善。

另外,零食很忙的无账期结算方式对供货商也有极强的诱惑力,令深陷回款周期长难之苦的供应商难以拒绝。“当时我们都很羡慕零食很忙那边的结款速度,我朋友是最早和零食很忙合作的,基本上司机去送货,司机还没回,款已经回来了。”

“产品直接发到他们仓库,后面就不用管了。一个月几百万的销量,没有乱七八糟的什么条码费、进场费、陈列费、店庆费...而且结款非常好,货到票到,原则上24小时收到款,最迟也不超过7天。”一位零食很忙的供应商对商业数据派称。

/03/

被围猎中的良品铺子,正在自救

零食行业发生的以上变化,是企业对商业效率的终极追求,在消费寒冬下体现的尤为明显。

最近两年,零食很忙、零食有鸣、赵一鸣零食等零食量贩折扣店如雨后春笋般出现,迅速占领了传统零食店的市场份额,让良品铺子、百草味等一类的零食品牌专营店面临重大挑战。

据艾媒咨询数据,截至2023年10月,全国零食折扣门店数已达到2.2万家。一位不愿具名的资本人士曾向商业数据派表示,零食折扣店的加价率是所有连锁业态里最低的,商超卖场2块钱的小可乐,可以卖到1.8元;而出厂价为5元的产品,可以卖到6.5元,而传统商超都在10元以上。

在这轮折扣化浪潮下,对良品铺子的供应链可谓是“降维打击”。

但在供应链方面,受到自营体系的限制,能变动的有限。为此,良品铺子2022年下半年还推出了子品牌“零食顽家”,以加盟模式拓展下沉市场,主要售卖第三方品牌产品。

根据良品铺子的计划,“零食顽家”重点聚焦湖北市场,规划2023年新开店500家。根据最新的数据,截至去年10月,其在湖北省的门店数量超过300家,月度开店数超过50家。但年报中,良品铺子并未更新最新的门店数量。目前,这一品牌仍未走出湖北,难以和头部量贩零食品牌形成对抗。

此外,良品铺子依旧将希望放在主品牌上,开始主打自然健康零食,希望跑出差异化。

在2024年半年报预告中,公司表示,2024年以来,公司以全新升级的野山笋、酥脆薄饼、西梅为代表的自然健康新零食销售表现亮眼,同时,团购业务及礼盒产品收入在报告期也实现较大增长,后续公司将推出更多升级的健康零食,不断提升公司产品竞争力。

但零食赛道的新一轮内卷中,低价的背后是供应链的更新。

不同于零食折扣店,大多通过厂家现金直采来压低供货价,以保证较低的终端售价,良品铺子此类玩家以自主品牌为主、自营门店多,要想保证更低的价格,更加复杂、也更加需要考验精细化运营能力。

因此,良品铺子的另一重挑战在于,能否真正在供应链上实现降本增效,以进一步更好地将“降价不降质”的理念贯彻下去。

总结来看,目前的良品铺子仍然处于变革带来的不确定性中。在“降价不降质”的理念下,良品铺子确实依靠在供应链上的一系列举措取得了一些成效,但这给公司带来的规模增长有限,公司短期在利润端也将持续承压;另一方面,公司在渠道端的结构调整还未稳定下来,它需要持续向市场证明,从线上到线下,公司都有持续稳定增长的能力。

这场“大逃杀”游戏离倒计时还早,已经成立了17年的老牌企业而言,降价,不仅是一种策略,也是一种无奈。

去年11月29日,拼多多市值超越阿里巴巴,算是给消费行业定下了基调。星巴克黯然失色,轻奢被团灭,羽绒服的高价成为被口诛笔伐的对象。

良品铺子的崛起,是当年零食行业走上线上渠道后爆火的结果,也是过去风起云涌电商时代的缩影。

良品铺子们该如何做差异化,阻止这场围猎呢?