报告解读:调研近1.2万人,揭示五类主力消费人群在2024年的五大消费趋势

作者 | 庄帅

来源 | 庄帅零售电商频道(ID:zhuangshuaiec)

近期,知名国际咨询机构——麦肯锡对围绕五大影响消费市场的关键问题,对中国近1.2万人(11930份调研样本)进行了一次消费信心与预期的调研。

调研的人群覆盖了一至四线城市及部分农村地区,并按照不同城市线级、年龄、家庭收入等多个维度,细分出108个人群。

根据这次调研数据,得出了中国的五类主力消费人群在2024年的五大消费趋势。

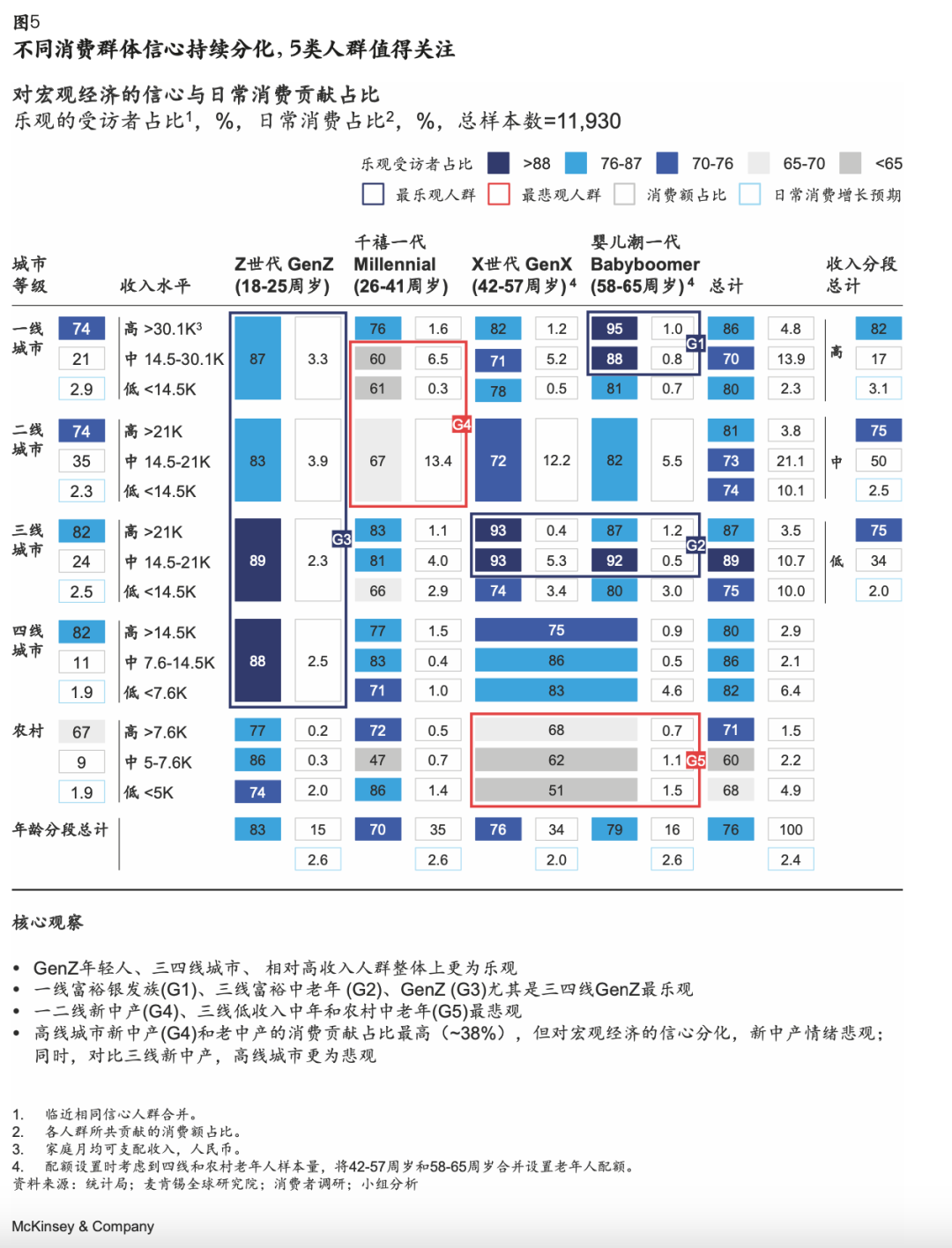

此次报告将消费人群分为Z世代、一线富裕银发族、三线富裕中老年、一二线新中产和农村中老年。

其中城镇Z世代以单身学生和普通职员居多,联合国经济和社会事务部将其界定为出生于1995年至2010年间的一代人;美国皮尤研究中心将其界定为出生于1997年至2012年间的一代人。

Z世代在不同国家和地区显现出较为显著的差异,如日本的“无欲世代”、中国台湾地区的“小确幸一代”和香港特别行政区的“后物质一代”。

在中国的语境中,Z世代差不多与“95后”和“00后”重合。

他们对宏观经济和家庭财务状况的态度相对乐观,普遍相信未来收入会增长,没必要过于节俭。

因此,虽然目前其日常消费占收入比例相对低于其他世代,但展现出更高消费意愿。

而以企业中高管或企业主为主的一线富裕银发族,家庭平均可支配收入高,尤其是经营性收入占比远高于平均水平。

虽然目前其日常消费占比偏低且没有预期的显著增长,但有相对积极的消费观。

与一线富裕银发族类似,三线富裕中老年主要以中企业高管或企业主为主,家庭平均可支配收入明显高于全体人群。

其消费开支占比较全体人群低,预期未来增长率基本持平。

对于那些在一二线城市打拼的外地人,拥有中高学历的一二线新中产们,由于普遍担忧房价下跌带来的资产贬值、社会失业率高、形势多变导致失业或者收入不稳定等原因,导致整体乐观人群占比反而偏低。

他们的日常消费支出占比高,通过增加消费来改善生活的倾向较一二线年长中产更高。

最后一类是农村中老年人,该人群赋闲比例高,收入低且依赖转移性收入,整体情绪悲观。

第一个趋势:认为中国的消费增长预期要谨慎对待,短期内仍然是以储蓄为主,消费的潜力还有待释放。

调研结果显示,展望2024年,消费者对自身消费增长的预期相对谨慎,预期增长率为2.2%-2.4%。

而国家统计局的数据:2023年,全国居民人均可支配收入39218元,比上年名义增长6.3%,扣除价格因素,实际增长6.1%。

分城乡看,城镇居民人均可支配收入51821元,增长(以下如无特别说明,均为同比名义增长)5.1%,扣除价格因素,实际增长4.8%;农村居民人均可支配收入21691元,增长7.7%,扣除价格因素,实际增长7.6%。

两个数据相比较,难道表明2024年的经济增长率要低于2023年?

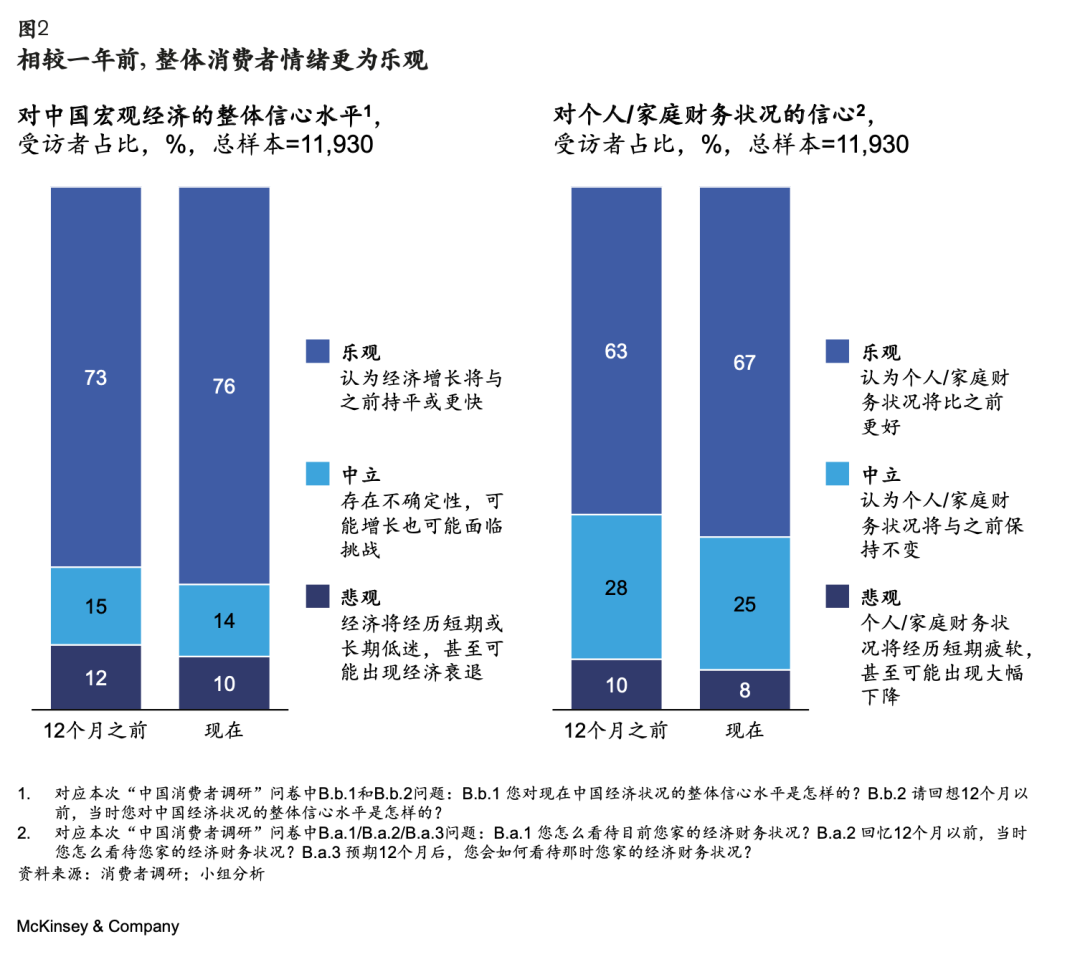

第二个趋势:虽然有三分之二的人群消费信心乐观,但是悲观情绪仍然抑制着消费增长。

相较于一年前,调研的人群中有三分之二对中国宏观经济表示乐观的人群占比从73%提升至76%,对个人和家庭财务状况的信心同步增长4个百分点。

此次调研结果同时表明,消费者对于宏观经济的信心与其对个人和家庭经济状况的信心高度相关,二者的线性相关性高达0.81。

整体上,消费者对个人的信心普遍略低于对宏观环境的信心,仅部分人群信心存在分化,如四线城市低收入人群——尽管个人财务状况不容乐观,但对宏观经济仍然充满信心。

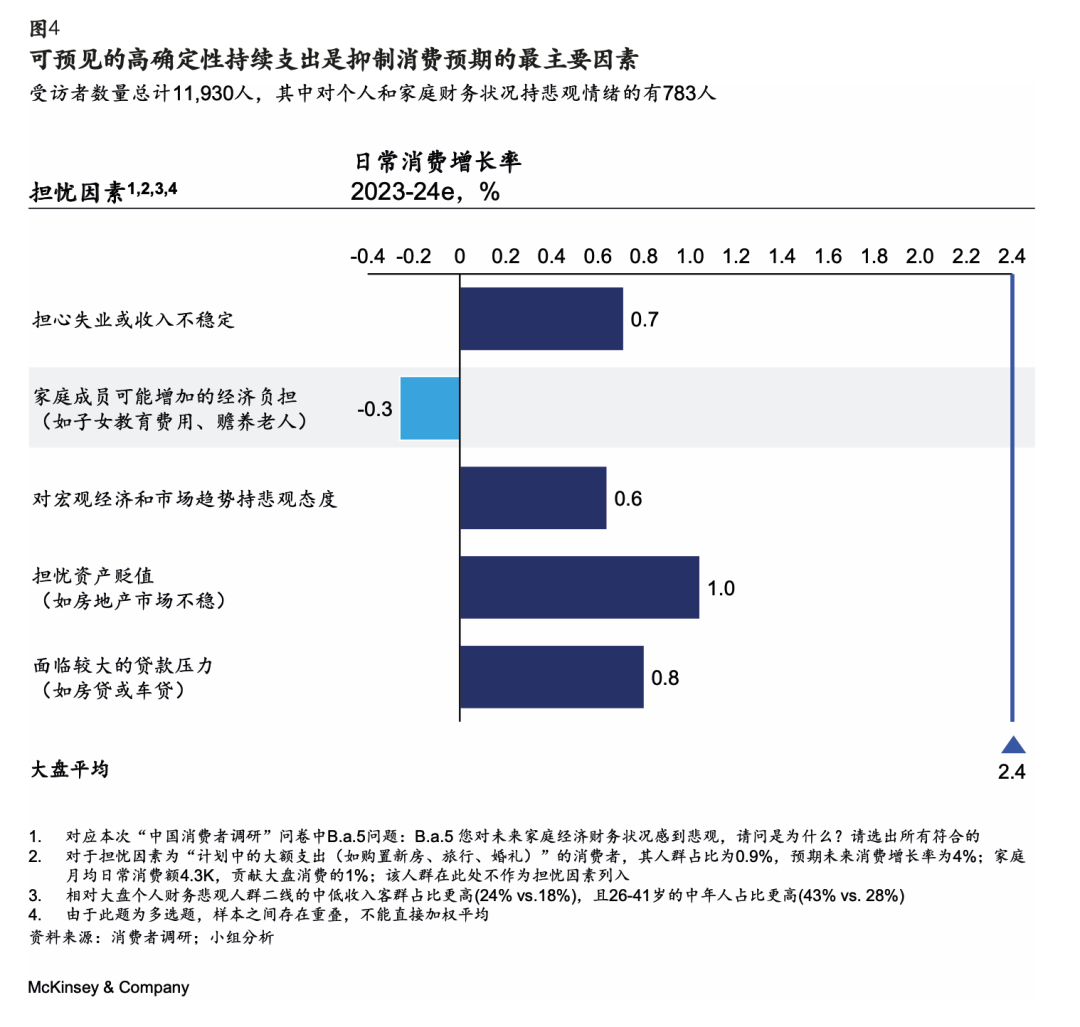

在悲观人群中,各项担忧因素,如担忧失业和收入不稳定、资产贬值、负债增加、赡养家庭成员负担增加等均显著抑制消费预期。这类人群的预期日常消费增长率明显低于平均水平(2.4%)。

其中,可预见的高确定性持续支出(如子女教育费用、赡养老人等费用增加)对消费预期的抑制最为显著,此类消费者的预期消费增长率不增反降,平均为-0.3% (见图4)。

国家统计局的数据显示,2024年4月消费者信心指数为88.2,环比下行1.2,继续明显低于100的中值水平。

另外,当前居民可支配收入增速下滑的影响也不容低估。

首先,根据国家统计局公布的数据,2024年一季度城镇居民人均可支配收入同比增速为5.3%,虽较去年全年增速反弹0.2个百分点,但继续明显低于过去10年平均7.1%的增长水平;

而财政部公布的税收数据显示,1-4月个人所得税累计同比为-7.0%,剔除2023年8月开始实施的减税因素影响,同比也为-2.9%左右。

「庄帅零售电商频道」从刚刚结束的618电商大促相关数据也可以看出,消费信心的提振确实需要时间。或许提高收入和增强对未来收入预期增长的信心是最重要的。

第三大趋势:消费者信心持续分化

不同消费群体信心与情绪出现明显分化,进而影响其消费支出、预期及品类结构。

从消费结构上看,城镇Z世代在餐饮、宠物用品、文化娱乐类的消费占比、金额及增速均高于其他世代,体现出其对社交、情感陪伴和精神享受的追求。

同时,Z世代追求健康观念,热爱运动类服饰,烟酒消费普遍较低。

一线富裕银发族在食品饮料等刚需消费金额高,且非运动类衣着和日常出行占比相对高。

同时,由于其收入稳定,他们希望继续提升生活品质,在烟酒、家用电器和家具、消费类电子和外出旅行上的消费预期增速明显高于全体。

三线富裕中老年在餐饮、家庭用品、家用电器和家具等日常生活支出上的占比较高,更多负担子女相关开支,而在外出旅行这类悦己类消费上的占比和金额偏低。

一二线新中产的食品饮料等物质性需求相对饱和,占比更低,而在解压性精神和体验类消费(如外出旅行和文化娱乐等)上有更高需求;同时,其对子女教育抱有很高期望,在教育品类的消费增速明显高于年长中产。

农村中老年人在生活必需品上的支出占比极高,如食品饮料、药品和医疗服务及个人和家庭护理用品;且无力改善生活质量,在大部分消费品类上支出占比低,且预期增速为负数的品类不在少数,例如文化娱乐、消费电子等。

从国家统计局的数据来看,上半年,全国居民人均消费支出13601元,比上年同期名义增长6.8%;扣除价格因素,实际增长6.7%。居民消费增速继续快于收入,上半年居民人均消费支出名义和实际增速均快于人均可支配收入增速1.4个百分点。全国平均消费率从上年同期的64.8%提高到65.6%。

数据显示,上半年,限额以上单位中八成以上商品类值零售额实现增长,其中基本生活类商品零售保持增长,限额以上单位吃类商品零售额同比增长9.2%;穿类和日用品类商品分别增长1.3%和2.3%。

其中,限额以上单位体育娱乐用品类、通讯器材类零售额同比分别增长11.2%、11.3%;高能效等级家电、智能家电销售实现较快增长。据汽车流通协会统计,上半年新能源汽车零售量411万辆,增长33.1%,渗透率达到41.8%。

同时,受益于“38”“618”等网络大促,上半年网络购物促销力度加大,网上零售持续较快增长,实物商品网上零售额同比增长8.8%;占社会消费品零售总额的比重为25.3%,比一季度提高2.0个百分点,占比持续提升。

上半年,城镇和乡村消费品零售额分别为204559亿元、31410亿元,同比分别增长3.6%、4.5%,乡村市场销售增速快于城镇0.9个百分点。

工资性收入和经营净收入增长是支撑居民收入稳定增长的主要因素。上半年,全国居民人均工资性收入11950元,比上年同期增长5.8%,快于全国居民收入增速0.4个百分点。

分城乡看,城镇居民和农村居民人均工资性收入比上年同期分别增长4.9%和7.3%。

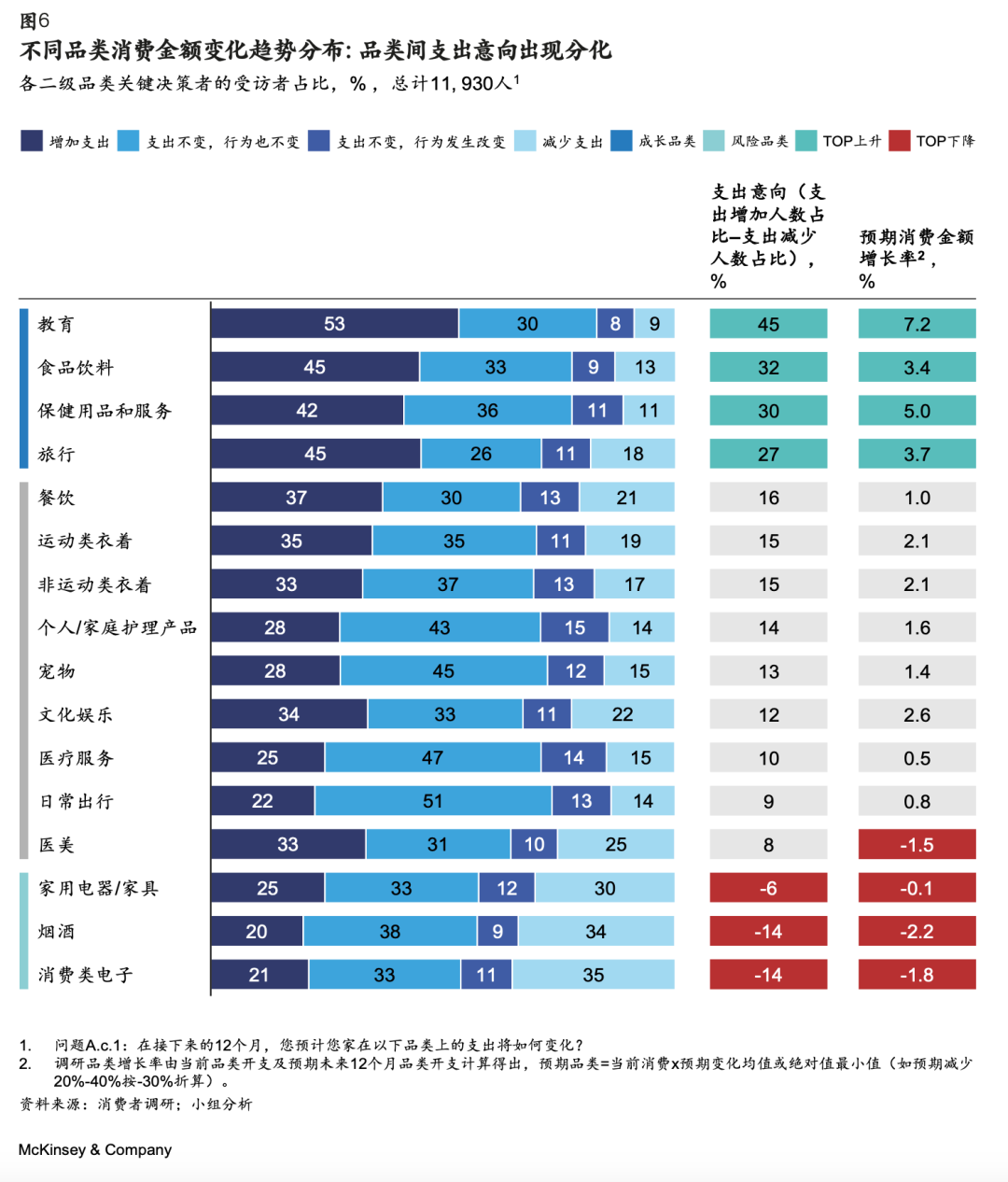

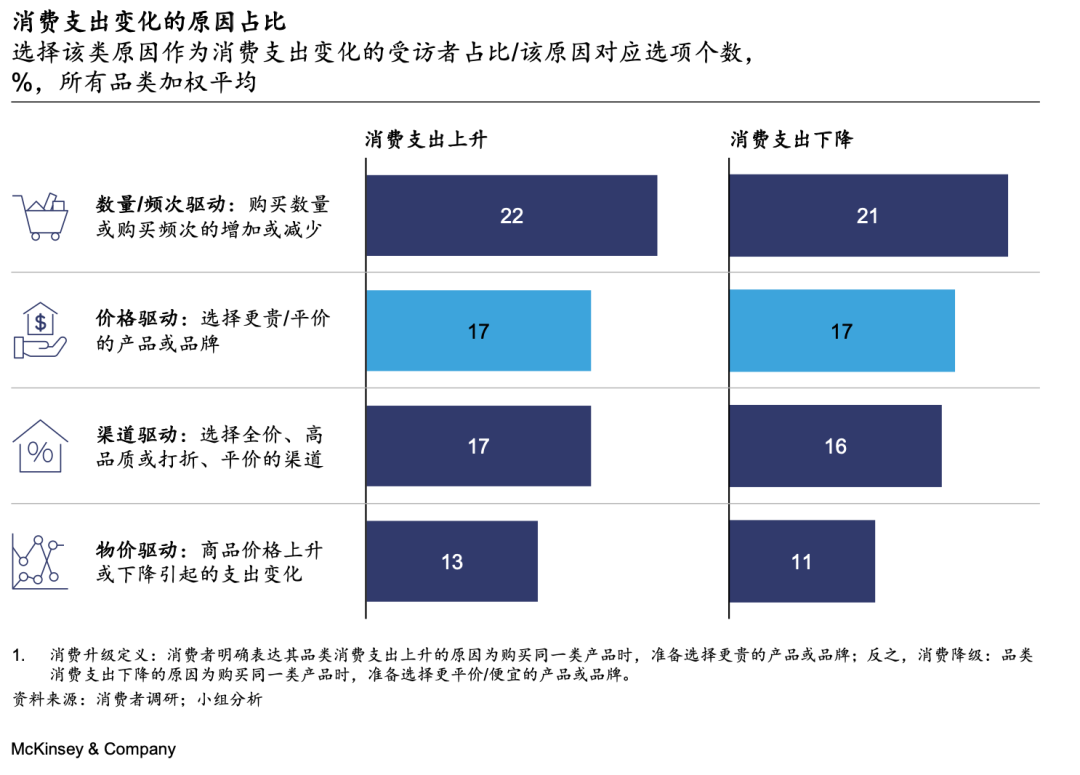

第四大趋势:消费品类支出意向分化,消费升降级普遍存在

从图6可以看出,教育、食品饮料、保健用品及服务、旅行、餐饮、服饰、宠物等多个品类的支出仍然是在增加的。

医美、家电、烟酒及消费电子的支出偏弱,部分人群还出现了较高的负支出。

在旅行品类上,预期消费增长的消费者更多由数量或频次驱动,而非价格;而支出减少的消费者中,消费降级明显。

上半年,假日出游需求旺盛,居民出行体验提升,餐饮、交通、文旅等相关服务消费增势良好。其中,餐饮收入同比增长7.9%,交通出行服务类、旅游咨询租赁服务类零售额增长较快。

文化和旅游部数据显示,继春节长假出行消费大幅增长后,“五一”和端午假期国内旅游出游人次同比分别增长7.6%和6.3%,出游总花费分别增长12.7%和8.1%。

受此利好,服务零售额同比增长7.5%,增速高于同期商品零售额4.3个百分点。

从携程2024年第一季度财报数据也可以看出,旅行品类的支出是显著增长的态势。

财报数据显示,携程2024年第一季度营收为119亿元(16亿美元),较上年同期的92.11亿元增长29%,较上一季度的103.38亿元增长15%。净利润为43亿元(6亿美元),相比2023年同期为34亿元;经调整EBITDA为40亿元(5.5亿美元),经调整EBITDA利润率为33%,相比2023年同期为31%。

同时市值半年飞涨1000亿港元,已超过百度,成为仅次于拼多多、腾讯、阿里、美团、网易、小米和京东的中国第八大互联网公司。从2024年年初以来,携程集团在半年内股价上涨接近50%,涨幅也位列众大厂之首。

而在烟酒品类,消费者预期减少的支出相对较少受价格驱动,主要由于消费数量及频次变少;消费者预期增加的支出受价格驱动明显,表明消费者的选择呈现出“少而精”的趋势(见图5)。

国家统计局数据显示,2024上半年,居民人均食品烟酒支出增长7.8%,居民饮食服务支出增长17.0%;衣着支出增长8.1%;交通通信支出增长11.6%,其中交通支出增长12.2%,通信支出增长9.7%;教育文化娱乐支出增长11.2%。

第五大趋势:特定人群的品类消费趋势与驱动因素各异

各品类的消费驱动因素不尽相同。成长品类中,教育、旅行和保健由于观念情感和需求场景驱动支出上升。

例如在教育品类上,消费者表示更加重视教育,愿意报名更多补习班或课程,同时也追求更多元化、更有趣和高质量的教育服务。

在外出旅行上,消费者最关注的是更多休闲放松,陪伴家人,同时追求质感和特色的旅游体验。

在保健品消费上,消费者表示随年龄增长或人生阶段变化,需要更多保健品和服务来提高抵抗力、免疫力。

而外出旅行、食品饮料更容易受行业变迁影响,消费者会因旅游花样形式变化或食品饮料创新和变化而增加消费。

在风险品类中,烟酒主要受健康理念和现实因素影响,消费者表示为了健康会降低烟酒消费频率和戒烟戒酒,或者为其他开支减少在烟酒上的不必要支出。

消费电子、家电和家具主要由需求场景驱动,该类消费品相对耐用,且近年来创新不大,当消费者短期需求得到满足时,便较少考虑增加购买频次。

特定人群对品类的消费增量贡献显著,动因各异。

在外出旅行、食品饮料、保健及衣着上,部分消费群体有消费升级预期。

以教育为例,已婚且有K12学龄子女的消费者教育支出持续强劲,该群体当前教育消费金额占整体的82%,预期消费增量占整体增量的87%。

高收入人群更易接触到行业发展带来的多元化、高质量服务并因此消费更贵,而四线和农村群体因自身经济实力逐渐提升而增加消费。

而在外出旅行上,已婚有K12学龄子女家庭主导旅行消费增量。

退休人士和一线城市受疫情恢复后需求释放驱动,而已婚有孩和单身群体开始偏好特色行程,并开始接受价格更贵的旅游体验。

另外,在食品饮料消费上,一线及中年人食品饮料预期消费金额高,老年人预期增速最快。

同时,健康观念和行业创新趋势是消费者提高支出预期、消费升级的主要驱动因素。

结 语

总之,从本次调研观察,消费者们的消费预期仍较为谨慎,储蓄意愿强劲,短期内消费潜力未完全释放,还有增长空间。

2/3以上人口仍然乐观,特别是Z世代、一线富裕银发族、三线富裕中老年值得重点关注;一二线新中产、农村中老年最为悲观,对消费有一定抑制作用。

在品类上,消费者意向出现分化,消费升降级普遍存在,而成长品类中观念驱动因素较高。

企业仍需在细分赛道和人群中寻找增长机会。