暴跌92%!餐饮巨头的上半年,惨!

作者 | 餐饮老板内参 内参君

/01/

暴跌92%!

“下跌”成了上半年的主基调

这个上半年,崩得最惨烈的,是奈雪的茶。

8月2日,奈雪的茶发布2024年上半年业绩预告,预计2024年上半年营收约24亿元—27亿元,经调整净亏损预计约为4.2亿元—4.9亿元。2023年同期,奈雪的茶收入约为25.94亿元,经调整净利润为7020万元。

2023年上半年的艰难盈利,到今年上半年的亏损,引发了对奈雪盈利能力的担忧,奈雪的茶股价暴跌。8月6日盘中,一度跌至1.45港元,创上市以来新低,总市值仅剩25.7亿港元。

拉长周期来看,上市以来,奈雪的茶累计最大跌幅超92%,总市值累计蒸发近300亿港元。

味千(中国)的公告显示,上半年亏损不超过2000万元。这是味千中国半年报的第三次亏损,前两次亏损都是发生在疫情期间。

呷哺集团发布的盈利预警,同样是亏损。集团预期截至2024年6月30日止6个月收入约为24亿元,同比减少约15.9%;预期于截至2024年6月30日止6个月将录得净亏损介乎约2.6亿元至2.8亿元之间。

九毛九集团则是明显的增收不增利。盈利预警显示,预计2024年上半年公司的总收入约为30.64亿元人民币,较去年同期增长约6.4%;归属于公司权益股东的净利润预计不超过6700万元人民币,同比跌幅高达69.8%。

巨头麦当劳也面临利润下滑。上半年,麦当劳实现营业收入126.59亿美元,不考虑汇率影响同比增长2%;实现净利润39.51亿美元,不考虑汇率影响同比下滑3%。

一片颓势下,还有一些品牌实现了盈利与增长。

7月31日,达势股份有限公司(以下简称“达美乐中国”)发布正面盈利预告。公告显示,集团预计2024年上半年总收益不少于人民币20亿元,同比增长不少于45.0%;股权持有人应占净利润不少于人民币1000万元。

亏损三年的达美乐中国终于盈利了。

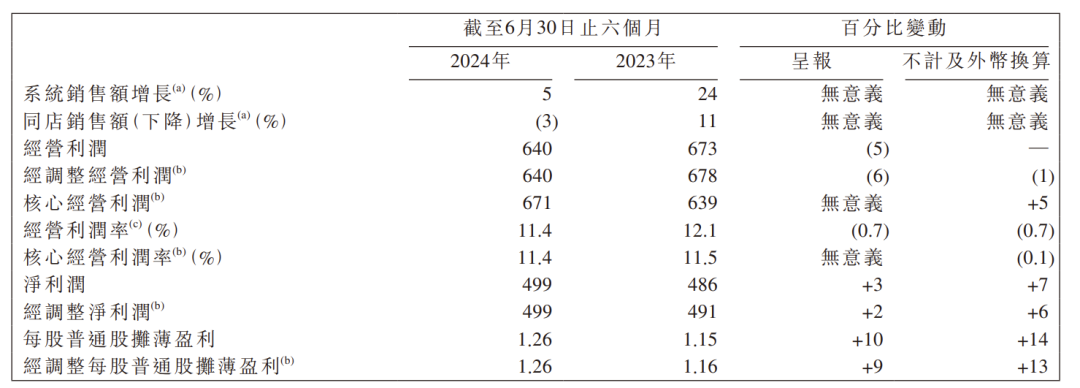

百胜中国也在上半年逆风上涨。财报显示,百胜中国2024年上半年实现营收56.4亿美元,同比增长1.24%,净利润为4.99亿美元(约35亿元人民币),同比增长2.67%。具体到2024年第二季度,不计及外币换算的影响,百胜中国期内总收入26.8亿美元,同比增长4%;核心经营利润同比增长12%至2.75亿美元。

另一个盈利的是萨莉亚,几乎无败绩的萨莉亚。

萨莉亚在7月10日发布的2023年9月~2024年5月的合并财报显示,净利润为51亿日元,达到上年同期的约2倍。持续在中国开店的策略为公司营业额作出了贡献,销售额达到历史最高水平。

/02/

消费疲软与价格内卷,

双面夹击

上半年的消费疲软,是一个不争的事实。多家企业在财报中,也将亏损原因归结为消费疲软与客流下降。

呷哺集团称,整体市场大环境消费呈疲软态势且消费降级,餐饮市场竞争激烈导致餐饮客流到店意愿低迷,使集团下属品牌营收同比下降。

味千(中国)同样在财报中提到,门店客流量下降,导致同店销售录得负增长,部分门店出现亏损。

面对低迷的市场,各企业大打价格战,争抢越来越少的消费者。

对于麦当劳中国在上半年的“颓势”,麦当劳高管在电话会上坦言:“我们发现消费者非常喜欢寻找优惠,我们也看到很多消费者的转换行为,都是以最优惠的交易为评判标准。”

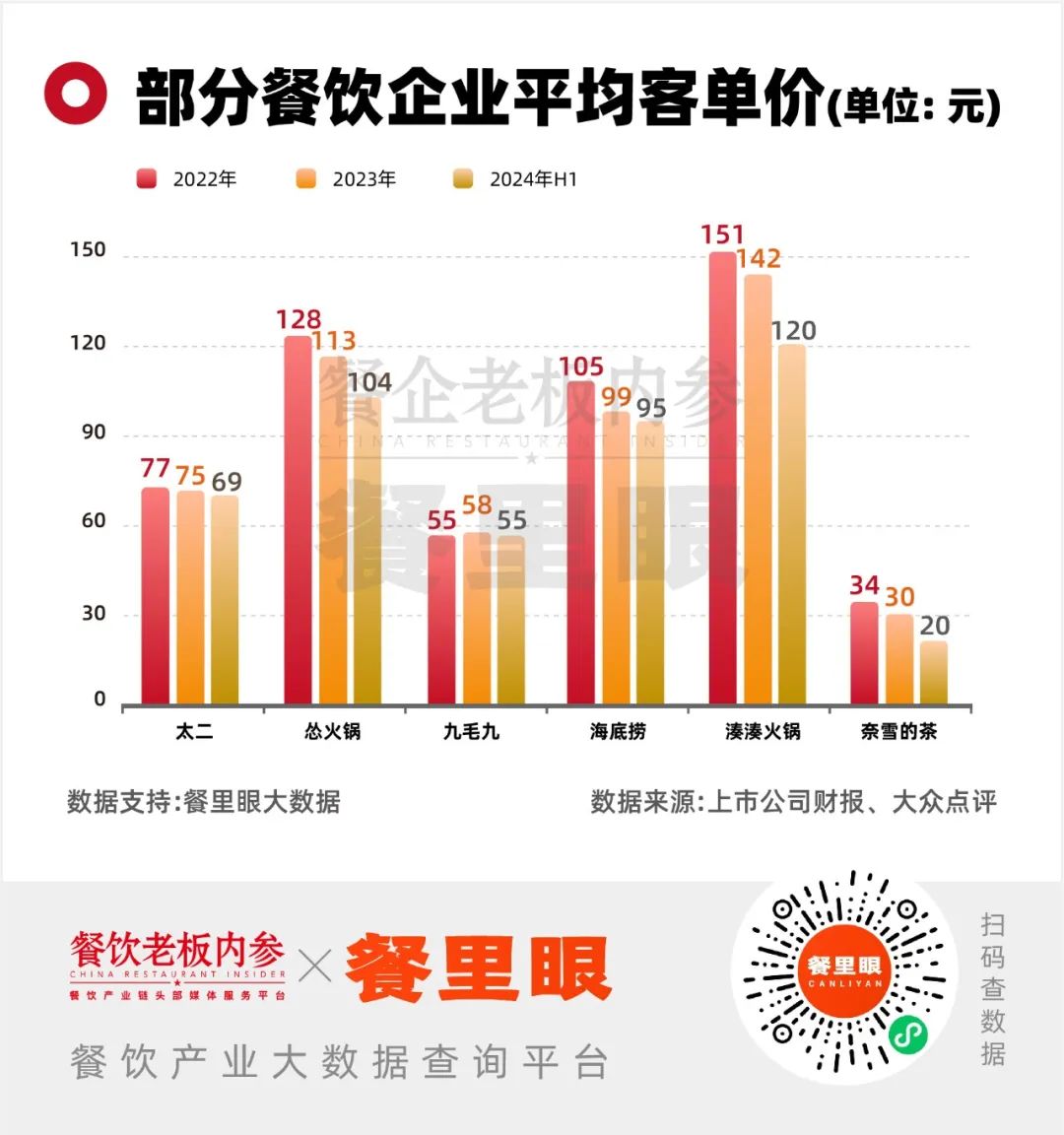

大部分企业跟着大潮降价。如太二酸菜鱼的顾客人均消费已从2023年的75元下降至69元,一朝回到7年前。怂火锅客单价也从去年的113元,降至104元。

呷哺集团的呷哺呷哺也在5月进行了调价,大部分套餐都降到了50元的价格带。在2023年的财报,呷哺呷哺的客单价是62.2元。

消费者对价格的敏感,正以更直接的方式展现出来,如冲上微博热搜的这几个话题,#凑凑火锅人均消费高于海底捞#,“太二酸菜鱼降价也留不住客人”。

面对汹涌的降价潮,打不过就加入。正如呷哺呷哺创始人贺光启曾在采访时提到的,“整个餐饮市场都在降价,我们不调也不行。这个市场你不抢就只有饿死。”无奈也是必然。

宣称不打价格战的星巴克,也难逃一劫。

作为高价格带咖啡品牌,上半年星巴克几乎被9.9、8.8、6.6元的低价咖啡重重围困。星巴克全球CEO纳思瀚(Laxman Narasimhan)直言,“过去一年,(中国市场同行)史无前例的门店扩张、以牺牲同店销售额和盈利能力为代价的大规模价格战,也对经营环境造成了重大干扰。”

消费疲软,进而降价刺激,导致利润压缩,降价带来的客流增长如果无法覆盖被挤掉的利润,则可能进一步通过挤压品质来降低成本,最终导致顾客流失。这是价格战可能带来的一种恶性循环,而如今,各企业收入的下跌已经显而易见。

/03/

大佬们“断腕自救”

亏损面前,收缩与降价成了发展成了品牌自救止损的方法。

一是关闭亏损门店,或者以优换劣。

像味千(中国)就在亏损的疫情期间,收缩门店,及时止损,2021年底的737间缩减至2023年底的562间,2022年还关停了161间业绩不佳的门店。

二是大刀阔斧砍品牌,将与当前消费环境不相配的子品牌砍掉。

呷哺集团“砍掉”了高端烤肉副牌“趁烧”,所有门店已于7月全部关停。这个2022年9月推出的高端烧肉品牌,曾是整个集团高价格的占位品牌,开业之初曾有过3年门店突破百家的壮志,如今全部归零。

九毛九集团则在7月份转让了“那未大叔是大厨”和“赖美丽酸汤烤鱼”两个品牌,前者是2023年唯一一个业绩下降的子品牌。“砍掉”这俩品牌后,后续资源将全部转入太二酸菜鱼和怂火锅上。

/04/

规模之战愈演愈烈,奈雪掉队

规模及点位之争,是上半年头部品牌们的另一个核心战场,尤其是在咖啡茶饮赛道。

仅上半年,瑞幸就新增了7000多家门店,突破2万家店的规模;百胜中国则是净增779家门店,总门店数达到15,423家,其中肯悦咖啡门店迅速扩张,从3月份的100家门店已经增至目前近 300 家门店。

百胜中国以规模增长拉动了整体的业绩。即使是同店销售额下滑了3%,在净增门店的整体拉动下,系统销售额同比实现了5%的增长。

忍受着三年亏损压力的达美乐,一直在加速开店,“狂飙”开店。2023年底,门店数到了768家,净增180家。2024年上半年,门店数激增914家,开出了146家新店,按这个速度来看,2024年门店破千将提前完成。

这次业绩惨淡的奈雪的茶,则在这场规模大战中,出现了掉队的情况。

2024年第一季度,奈雪的茶新增23家直营门店,关停28家直营门店。第二季度,新增48家直营门店,关停48家直营门店。2024年上半年的直营门店几乎没有增加,品牌的扩张直接依靠加盟门店数, 但截至2024年6月30日,加盟门店数仅有297家。

奈雪的加盟计划进展并不顺利。2月28日,奈雪的茶公布2024年加盟新政策,单店投资58万起,2024年6月30日前完成签约的加盟店,可享受单店6万元营销补贴。

单店门槛从100万下调至58万起,加盟范围下沉到了县城。但这样的调整并未激发加盟商的热情,也未能让奈雪的茶在下沉市场之争占得先机。

比奈雪早一年开放加盟的喜茶,一年时间事业合伙门店超2300家。6月底门店数突破4000家,这样的增速无疑离不开加盟业务的助力。而奈雪截至上半年,门店数量仍未突破2000家。

暴跌的奈雪背后,还有新茶饮激烈竞争格局,拼规模,卷下沉,卷模式。追求星巴克“第三空间”的奈雪,似乎未找到与当下消费需求契合的模型,用来拓展,用来加盟,所以加盟门店面积和投资金额都在下调。

但这样的速度是否过慢,小步快走的节奏是否更能适应当下的竞争格局,或许业绩已经给出了答案。

/05/

极致性价比、极致供应链

这些品牌跑赢了上半年

亏损的品牌各有各的原因,而盈利的品牌都极其相似,无一不是把性价比做到了极致。

先看看“餐饮一哥”百胜中国。

百胜中国首席执行官屈翠容将上半年的成绩归功于三大举措:包括提升运营效率、重点关注性价比和创新产品、两大品牌店型创新。

屈翠容表示:“肯德基通过扩宽价格带和降低配送费用,成功地提升了在外卖平台上的市场份额。必胜客通过其入门价格的披萨吸引了注重性价比的顾客群体,并通过比萨堡吸引了‘一人食’群体。”

再以肯悦咖啡为例,紧靠现有餐厅并开辟新店面,共用一个厨房和运营团队。再加上背后强大都的供应链,低至 9.9 元的价格仍然可以“拥有健康的利润率”。上半年 KCOFFEE 的销售额超过了 10 亿人民币,销售了约 1.2 亿杯咖啡,同比增长 36% 。

必胜客则是开出了名为“必胜客WOW”的新店型,同样强调极致性价比。屈翠容表示,上述店型为该公司“具突破性的业务模式”,初步成果令人鼓舞,创造了同店销售和利润增量。必胜客WOW从5月开设首家试点后,到7月拥有超过100家店。

在百胜中国用“性价比”来拉动销售的同时,也能够通过“总成本优势”来保住利润。比如,百胜中国今年推出了供应链直采项目,以降低采购成本。

达美乐披萨能够持续引领一波“达门信徒”的背后,也离不开消费者们对其高性价比的认知。消费者对达美乐的评价普遍正面,价格便宜、口味又好,还可以自定义搭配原料等等,越来越多的消费者认为达美乐极具性价比,便宜又好吃。

巨头们尚且只能从越来越薄的利润中赚钱,甚至难止亏损。整个餐饮行业,都进入了“赚辛苦钱”的时候。

正如加华资本宋向前所言,这是一个好人做企业家的时代,赚辛苦钱才真正地值得人尊重。要真正沉下心来学习做企业,做实业,老老实实地交付好产品、提供好服务,为消费者创造更好的消费福利。品质升级,但同时可能只能赚取微乎其微的利润。

在这个艰难的大周期里面,好的企业一定也是能赚到钱的企业,熬过周期,最终逆流而上。