恐怖!350家消费上市公司,50%营收下滑,52%利润下滑!

作者 | 陈世锋

编辑 | 卢旭成

国产游戏《黑神话:悟空》引发 “男性消费力 ”的喧嚣过后,剩下的是关于消费降级的冷静思考。

不知不觉间,从旅游到餐饮,从零售到房产,从带娃到娱乐,消费降级似乎成了低位常态。“本来想换个手机,看来看去,还是换个手机壳吧”,“以前看到网购和外卖的好评返乡活动小纸条都直接扔掉,现在是一个都不落下,”……精打细算已然占据很多人的日常生活。

前不久,国务院出台了新一轮刺激消费的行动计划,将提振消费放在产业政策之前,位列下半年重点工作之首,这也被外媒宣扬为“促进中国经济复苏的总体路线图”。根据这份计划,高层拿出20项措施,全面系统刺激大众消费。

从国家到地方,刺激消费的举措层出不穷。究其原因,可能在于中国上半年消费的乏力,尤其是前不久的两组数据更让许多人触目惊心——2024年上半年,北京餐饮业利润总额同比下降88.8%;上海餐饮业上半年更是营业利润为负。

不止餐饮业,很多消费行业今年上半年都过得挺艰难。根据已经披露的A股350家消费上市公司半年报,有178家营收同比下滑,占比超过50%,有182家净利同比下滑,占比52%。

/01/

消费上市公司也扛不住了

前不久(8月26日),北京恒泰丰通过微信公众号发布信息,宣布北京“鼎泰丰”品牌期限届满将结束营业。闭店门店涉及14家,分别位于北京、天津、青岛、西安和厦门等地,最后经营期限为2024年10月31日。

鼎泰丰的闭店,仅仅是餐饮行业经营困难的一个侧面。事实上,今年上半年,餐饮龙头的业绩也不怎么好看。

前不久,唐宫中国2024年中报显示公司净利364.80万元,同比减少91.29%。上海小南国今年上半年收益1.82亿元,同比下降24.7%,亏损2943.8万元,同比扩大837.2%。

即便是相对标准化的火锅行业,多家龙头企业营收、利润同比下滑,甚至还出现不同程度的亏损。今年上半年,海底捞溢利为20.33亿元,较去年同期下降10.0%。呷哺呷哺收入约23.95亿元,同比减少15.9%,公司拥有人应占亏损约2.73亿元,同比盈转亏。九毛九溢利6797万元,同比下降71.5%。

据已经披露的上市公司半年报,11家上市餐企中,仅达美乐中国、百胜中国以及全聚德利润同比增长,其余8家上市餐企的利润都出现了不同程度的下滑。

纺织服装龙头的业绩也不好看。今年上半年,李宁营收143.5亿元人民币,同比增长2.3%,净利润19.5亿元,同比下跌近8%。据蓝鲨消费统计,A股已经披露的98家纺织服装上市公司中报显示,有43家营收同比下滑,57家净利同比下滑,33家的营收净利双双下滑。 其中,美邦服饰、金发拉比等上市公司的营收下滑幅度都超过了20%。而万里马、日播时尚等企业的净利同比下滑超过600%,棒杰股份的净利同比下滑幅度甚至高达1451.6%。

(来源:东方财富Choise数据,蓝鲨消费整理)

食品饮料等消费上市公司表现也不佳。 食用油龙头金龙鱼,今年上半年营收1095亿元,较去年同期下降7.78%; 肉制品龙头企业双汇发展,今年上半年营收276.7亿元,同比下滑9.34%,净利润22.96亿元,同比下滑19.05%。 据蓝鲨消费统计, A股已经披露的125家食品饮料上市公司中报显示,有69家营收同比下滑,63家净利同比下滑,46家的营收净利双双下滑。 其中,以水牛奶特色乳品为主营业务的皇氏集团营收下滑幅度最大,高达39.6%。西部牧业净利下滑最为严重,上半年净亏损3447万元,同比下滑1212.7%。

(来源:东方财富Choise数据,蓝鲨消费整理)

此外,A股已经披露的28家美容护理上市公司中,有10家营收同比下滑,13家净利同比下滑。 其中,青岛金王营收同比下滑幅度最大,高达49.98%。两面针净利下滑最为严重,与去年同期相比下降447.23%。

(来源:东方财富Choise数据,蓝鲨消费整理)

即便是一贯被称为躺着赚钱的酿酒行业中,也 有12家上市公司的营收同比下滑,11家上市公司净利同比下滑 ,甚至岩石股份、兰州黄河、中信尼雅、金枫酒业、皇台酒业等上市酒企今年上半年还亏损了不少。 比如岩石股份,今年上半年营收1.91亿元,同比下滑77.32%,净亏损7738万元,同比下滑244.6%。

(来源:东方财富Choise数据,蓝鲨消费整理)

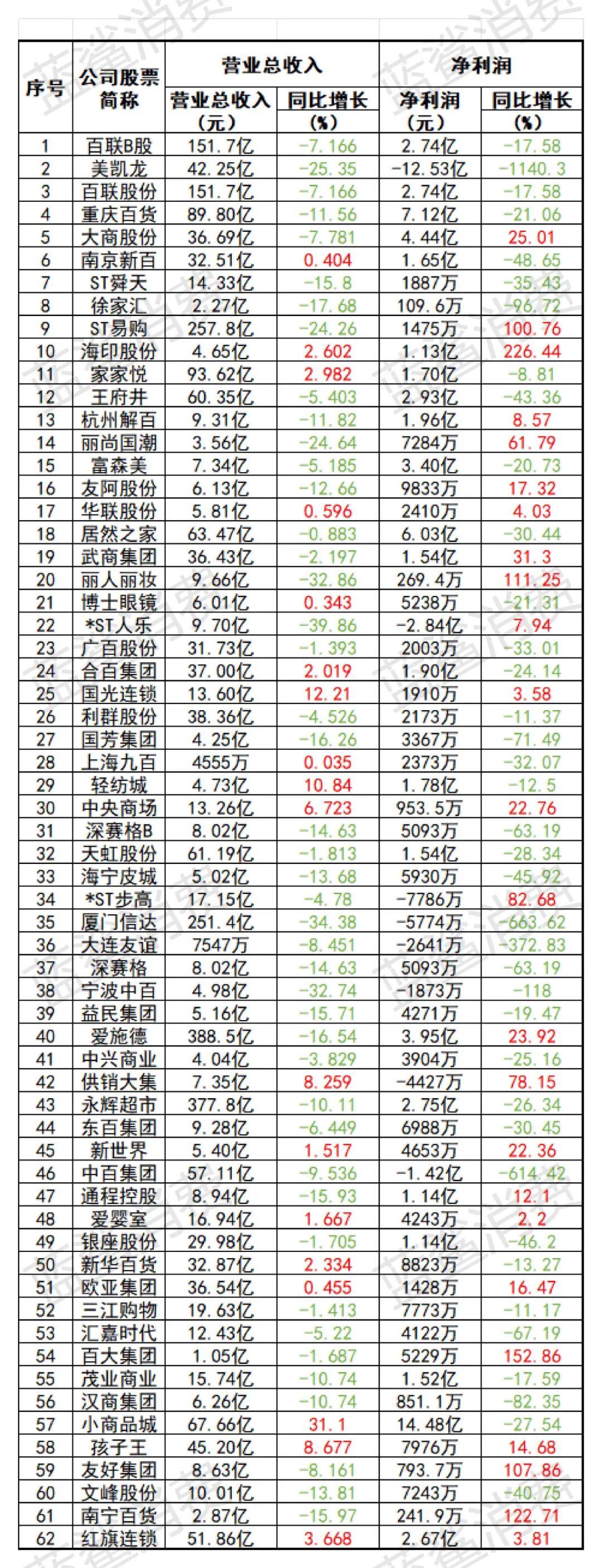

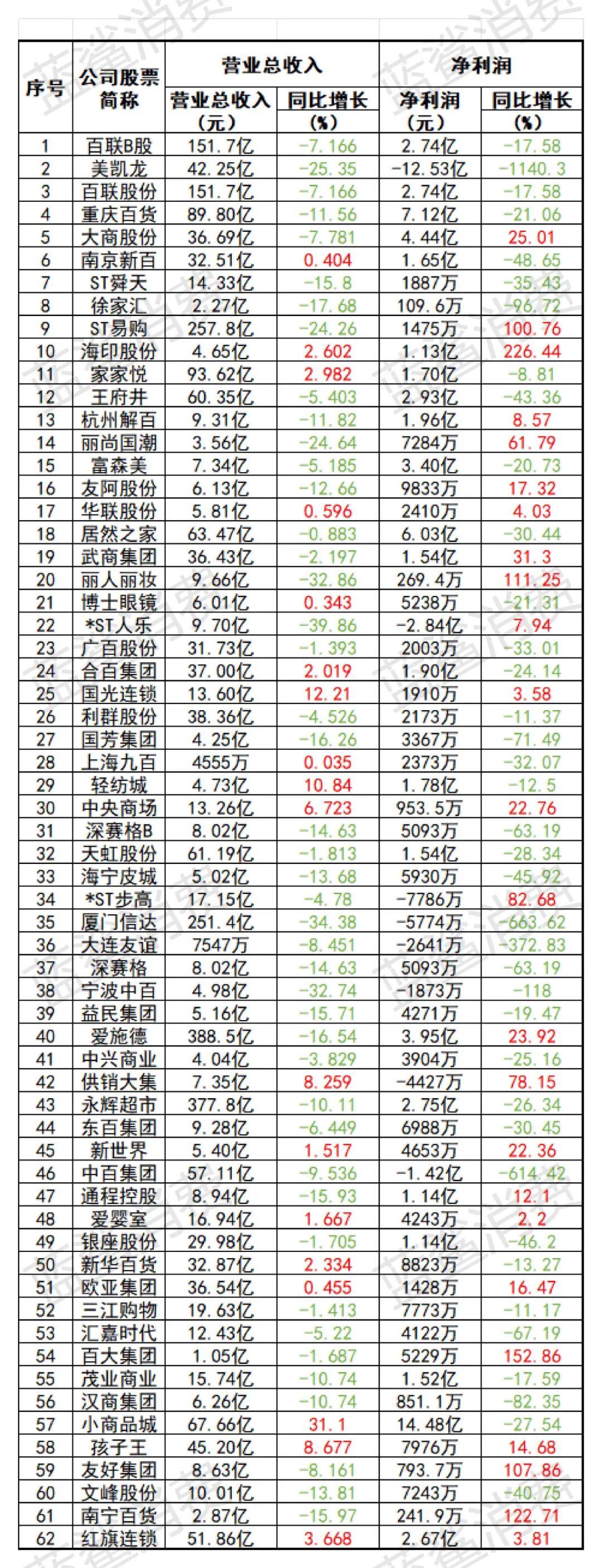

商超百货业态更“惨”。 已经披露的62家上市公司中报显示,今年上半年,仅有孩子王、红旗连锁、华联股份等10家公司营收利润均同比增长,但增长的幅度均不大。 其中,美凯龙上半年营收42.25亿元,同比下滑25.35%,净亏损12.63亿元,同比下滑1140.3%。人人乐上半年营收同比下滑39.8%,亏损2.84亿元,面临强制退市风险。

(来源:东方财富Choise数据,蓝鲨消费整理)

似乎,不论是商品消费,还是服务消费,上市公司上半年的表现都不容乐观。

/02/

原因各不同

上市公司业绩不佳,原因可能来自于多个方面。比如,今年上半年,餐饮行业的内卷之势越来越严重。

以火锅行业为例 ,2024年上半年,海底捞顾客人均消费为97.4元,对比2023年上半年的102.9元减少了5.5元。呷哺呷哺旗下定位中高端的火锅品牌凑凑人均客单价也下滑4.2元至137.8元。九毛九旗下的怂火锅上半年人均客单价大幅下滑9元至104元,旗下贡献超七成营收的“太二酸菜鱼”的人均消费也下降了6元,至69元。这是该品牌自2019年上市以来,首次客单价降至60元价位段。

实际上,今年以来企业降价成为普遍现象。其中,有选择直接降价的品牌,也有通过各种优惠折扣侧面降价的品牌。海底捞高管在业绩交流会上表示:“客单价下降的主要原因是菜品消费结构的变化以及优惠的增加,公司在保证产品分量和质量的前提下,希望给消费者提供高性价比的用餐体验。”

呷哺呷哺公告称,“亏损主要乃由于报告期内整体市场大环境消费呈疲软态势且消费降级,餐饮市场竞争激烈导致餐饮客流到店意愿低迷,使集团下属品牌营收同比下降;及经谨慎考虑,就预计要关闭及持续亏损餐厅,于2024年上半年计提相关减值损失约为2.03亿元。”

数据显示,上半年火锅品牌的扩张速度在放缓,呷哺集团累计关店近80家,而海底捞也关闭了40多家门店,门店均呈现负增长。

高端餐饮品牌唐宫中国指出,整体消费市场趋向疲弱,消费力不足趋势逐渐显现,消费者日常消费趋于谨慎,从而导致内地餐厅的顾客人数及人均消费均下跌。

一位高端餐饮行业人士也透露,今年以来,店里有三个明显的变化:1、房地产、金融等行业的变动,使得商务活动和商务出差减少,核心客群流失。2、熟客的到店消费频次有所下降,且更希望有家宴上门服务。3、每桌客单价也有下滑,且更多会选择自带贵价酒水。

而在食品饮料领域,面对营收利润总额的下降,双汇发展表示原因主要是生鲜猪产品、禽产品市场价格低迷,产品毛利下降。但值得注意的是,去年下半年猪肉价格其实已经开始回温,双汇发展的销售却迟迟未见起色。不仅如此,半年报显示,双汇发展上半年经销商数量对比年初净减少455家,降幅2.56%,其中长江以南降幅4.53%。这意味着,在生鲜肉的价格战中,双汇发展渐渐“卷”不动了。

乳业龙头蒙牛将营收利润双双下滑的原因归结为:1、2024年上半年,宏观消费信心不足、行业渠道库存偏高、清库存促销力度加大为冰淇淋行业带来多重考验,行业整体销量下滑;2、婴配粉行业仍受到人口出生率下滑等不利因素的影响……

伊利股份一方面表示认同——由于原奶供应过剩,短期内带动乳品零售价格下行,且当前消费需求疲软,短期内乳制品行业承压。另一方面则表示,由于龙年效应,今年新生儿数量微幅增加,上半年婴配粉一段产品零售额占比有所提升。

简单来说,清库存是上半年乳制品行业的共同任务。但婴配粉业务好不好,跟人口出生率有着直接关系,但两大巨头的分析似乎迥然不同。

今年上半年,商超百货龙头压力巨大。 对于营收下滑,永辉超市在财报中指出, 由于大环境的因素,部分消费者的消费习惯发生变化,公司客流、客单均出现了一定程度的下降。 而利群股份则在半年报中称,公司营业收入下降一方面是受宏观经济形势影响,居民消费意愿减弱,消费市场复苏放缓,行业竞争加剧; 另一方面公司为优化资产结构,整合内部资源,关闭了部分华东门店。

/03/

背后的共性

整体来看,对于营收或者利润的下滑,各个上市公司都有自己的解释。但值得关注的是,几乎所有的上市公司都会提到一个共同的理由——整体消费市场趋向疲弱,消费力不足。

统计局数据显示,今年1-7月份社会消费品零售总额同比增长3.5%,增速相比1-6月下滑0.2个百分点,和一季度相比,更是下滑1.2个百分点。事实上,今年3月以来,我国社会零售增长就面临承压,其中4月和6月同比增速为2.3%和2%,处于18个月以来的低点。

北上广深一线城市的社会零售总额增速下滑尤为明显。 上半年,北京和上海的社会零售总额同比负增长,降幅分别为0.3%和2.3%。广州、深圳社会零售总额也逐月下跌,1-6月,广州和深圳社会零售总额累计增速分别下降至0%和1%。

分析人士指出,导致这一现象的因素可能是多方面的,包括经济环境不确定性增加、房价高企以及居民实际可支配收入增长缓慢等。

民生银行首席经济学家温彬表示,今年上半年经济运行特征表现为“生产好于需求,外需好于内需”;如果出口受阻,产能过剩情况或将进一步加剧,进而导致物价低迷,实际利率走高,进而导致企业投资意愿和居民消费意愿下降,房地产市场继续震荡寻底,内循环难以顺畅运行。

中诚信国际研究院调查分析认为,截至2024年4月,消费者信心指数、消费者满意指数与消费者预期指数皆在90左右或以下,相较常态120左右的水平差距较大。信心不足之下居民部门扩表意愿偏弱,一方面是近年来居民部门的超额储蓄现象突出,另一方面居民部门节衣缩食、主动去杠杆的现象依然存在,持续制约居民消费信心的复苏。

消费意愿、消费能力都不足,消费上市公司业绩下滑也就不难理解了。