千店计划或落空,嗨特购要退出规模战?丨数读100个品牌

这是《数读100个品牌》系列的第60篇文章。

每一个品牌的诞生、崛起、辉煌或衰败,皆有迹可循。数据,作为最客观的“见证者”,记录着它们在不同时期、不同市场环境下的真实表现和发展轨迹。

2024,品牌数读推出年度系列专题《数读100个品牌》,我们将 通过数据去探寻和发现品牌发展过程中的思考与行动,了解品牌的过去、现在,或许还有未来。

作者 | 王梓旭

编辑|童洁

头图来自视觉中国

资本再度加码折扣零售行业。

近日,嗨特购宣布完成新一轮亿元级融资,本轮融资将用于加强供应链和技术体系建设,自2021年成立至今嗨特购已经拿到了3轮融资。

在近几年零售渠道变革与消费降级的背景下,一批以折扣化为主打的渠道品牌踩中了消费需求,处于持续扩张态势,本次拿到融资的嗨特购正是其中之一。

据报道,目前嗨特购的门店数接近500家,预计到年底可以达到1000家店。换言之,今年仅剩下不到四个月的时间,嗨特购还需开出400多家门店,难度不言而喻。

更微妙的是,嗨特购近期还表示,将以扩张为核心转向以盈利为核心,未来会在京津冀、山东等北方市场不断加强,其余的地方会慢慢进行收缩。如此一来,千店计划能否顺利完成再生悬念。

拿到融资后,嗨特购反而更加求稳了,此番策略调整对嗨特购而言意味着什么?

1 资本多次加码折扣零售

近几年折扣零售吃到了一波红利。

如今以低价为最大标签为主打折扣店越来越多,在实现折扣的方式上,业内通常将其分为“软折扣”和“硬折扣”两种。其中,软折扣是将临期和尾货清仓,源于零售商一时的促销;硬折扣则是基于重构供应链、降低物流仓储损耗、提高人效、发展自有品牌等方式来降低成本,从而将商品价格打下去。

在固有印象中,好特卖、嗨特购属于前者,而奥特乐、零食很忙等零食店则属于后者。随着行业的快速发展,这些折扣渠道品牌也受到了资本的关注,均已获得多轮融资,比如好特卖从2019年到2021年就拿到了5轮融资。

成立于2021年的嗨特购也已经拿到了3轮融资,其中2021及2022年嗨特购完成天使及天使+轮融资,引入了蓝图创投、QY Capital、险峰长青、觉资投资、高榕创投、SarVC等机构。

嗨特购于近日完成的亿元级B轮融资则未披露资方信息,嗨特购方面表示本轮融资资金将用于加强供应链和技术体系建设。

对于折扣零售的逐步升温,百联咨询创始人、零售电商行业专家庄帅认为有三方面的原因,一是经济的增长速度的放缓,导致个人消费者的对高性价比商品的需求增加;二是供给过剩,中国是制造业大国,在需求不足的背景下,产能存在大量过剩;三是受国际贸易的影响,中国出口受到了一定增长压力,本来应该出口的货物又重新在国内流转。

多方面因素的作用之下,才有了当下折扣零售行业的加速发展。

2 折扣店进商场背后的考量

据报道,目前嗨特购的门店数接近500家,加盟与直营店比例约为1:1。

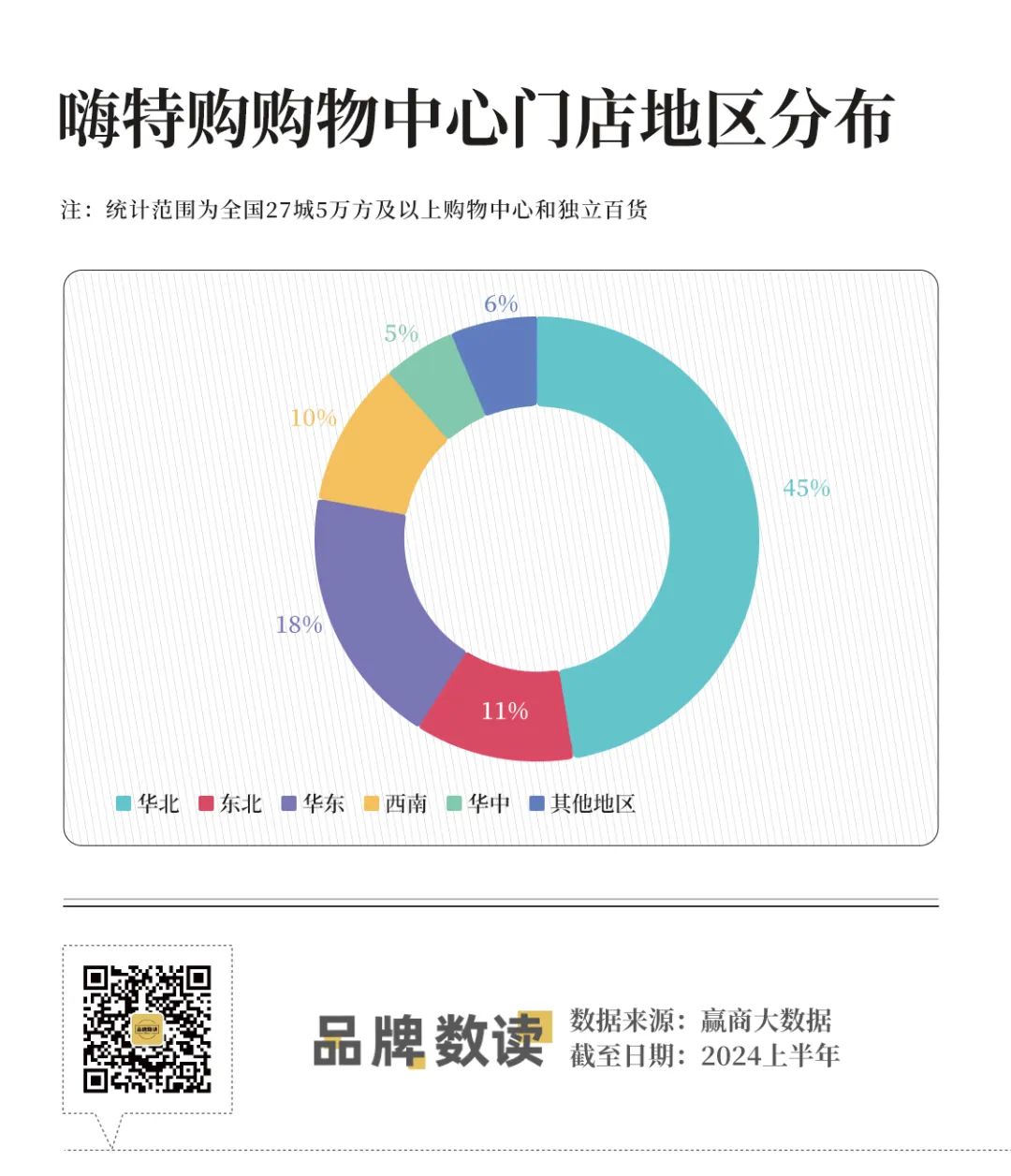

在开店策略上,嗨特购主要以在购物中心开店为主。据赢商大数据显示,截至2024上半年在27城5万方以上代表性购物中心(含独立百货)嗨特购已开出超过200家门店。

从开店分布上,嗨特购在大本营华北地区的门店数最多,其中北京、天津、河北及山东四地门店数就已经接近百家,约到嗨特购商场店中的接近一半。

在华东地区,嗨特购的门店数量有明显的差距。江浙沪再加上安徽,四地的门店数还未到40家,在这里嗨特购还有另一家竞争对手好特卖,在西南、华南等地嗨特购的门店数也不算突出,商场店多数都在个位数。

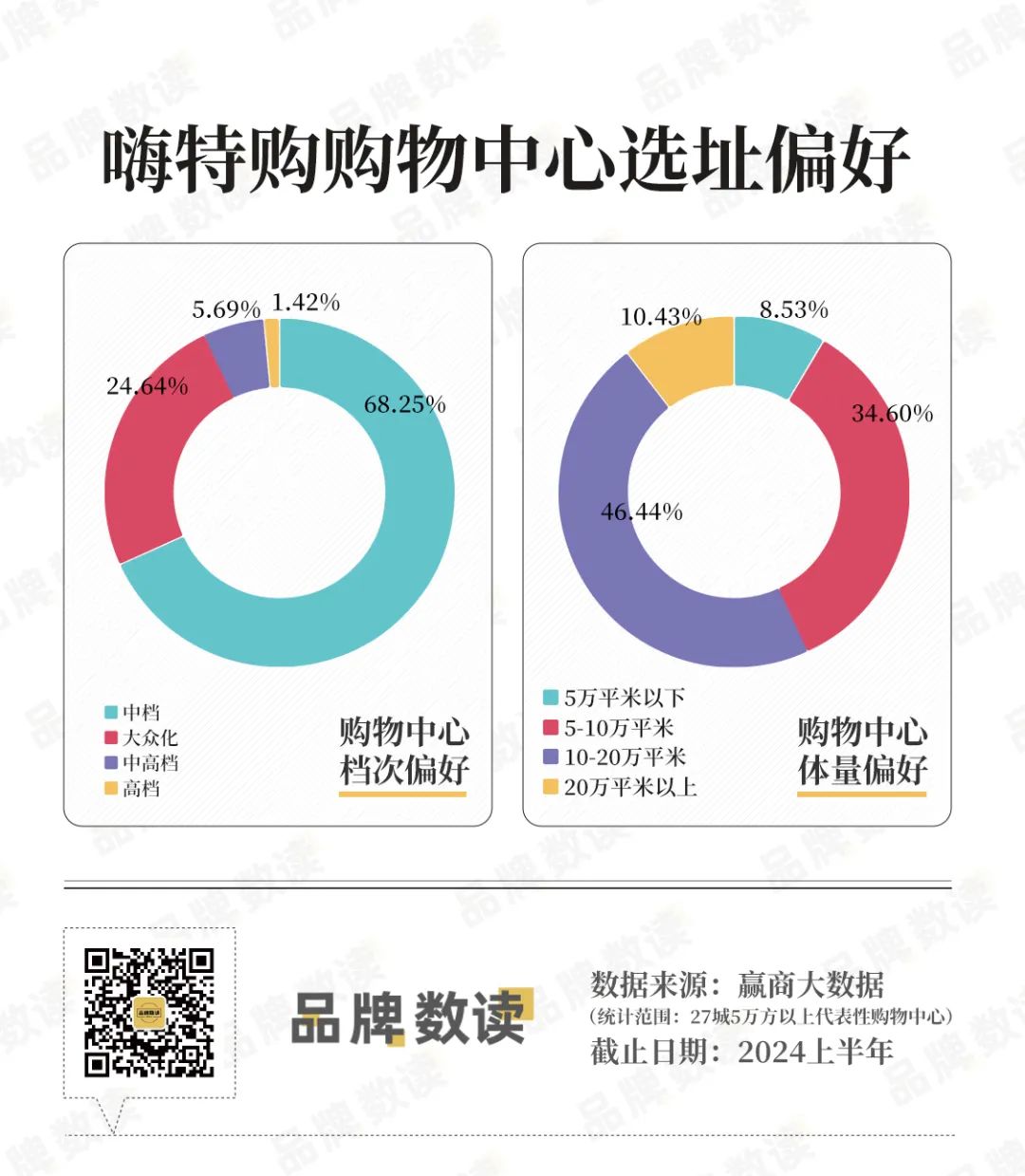

折扣店的品牌特性决定了嗨特购的选址思路,嗨特购以进驻中档购物中心为主,门店数占总数的近70%,大众化购物中心门店数占比约25%。

在购物中心体量方面,5-10万方及10-20万方两个区间占据主流,其中10-20万方门店数量占比最多接近50%,5-10万方的门店数量约为25%。

对于折扣店进商场的考量,嗨特购创始人张强表示,早期嗨特购开在写字楼周边,结果发现客单价较低,消费者在店内没有逛街的心态,因而导致复购率也不高。而消费者到商场时,都是为了日化而来,契合嗨特购用大牌日化引流的思路。[1]

除了客流画像外还有重要的一点是租金。庄帅告诉品牌数读,当下购物中心的空置率很高,加上传统商超退场,购物中心也更有意愿拿出更大的面积给这些新零售业态的品牌,同时会给予租金优惠。据了解,嗨特购的门店面积一般在180-300平米之间。

“另一方面折扣店也更符合现在的消费趋势,可以吸引更多的消费者前来,对购物中心来说也是个很好的标的,双方可以说是一拍即合。”他补充道。

张强也有同样的观点,他表示,因为商业地产消费力复苏较慢,现在许多商场铺位的价格都是过去的六到七折,社区型商场的选址成本也在降低。

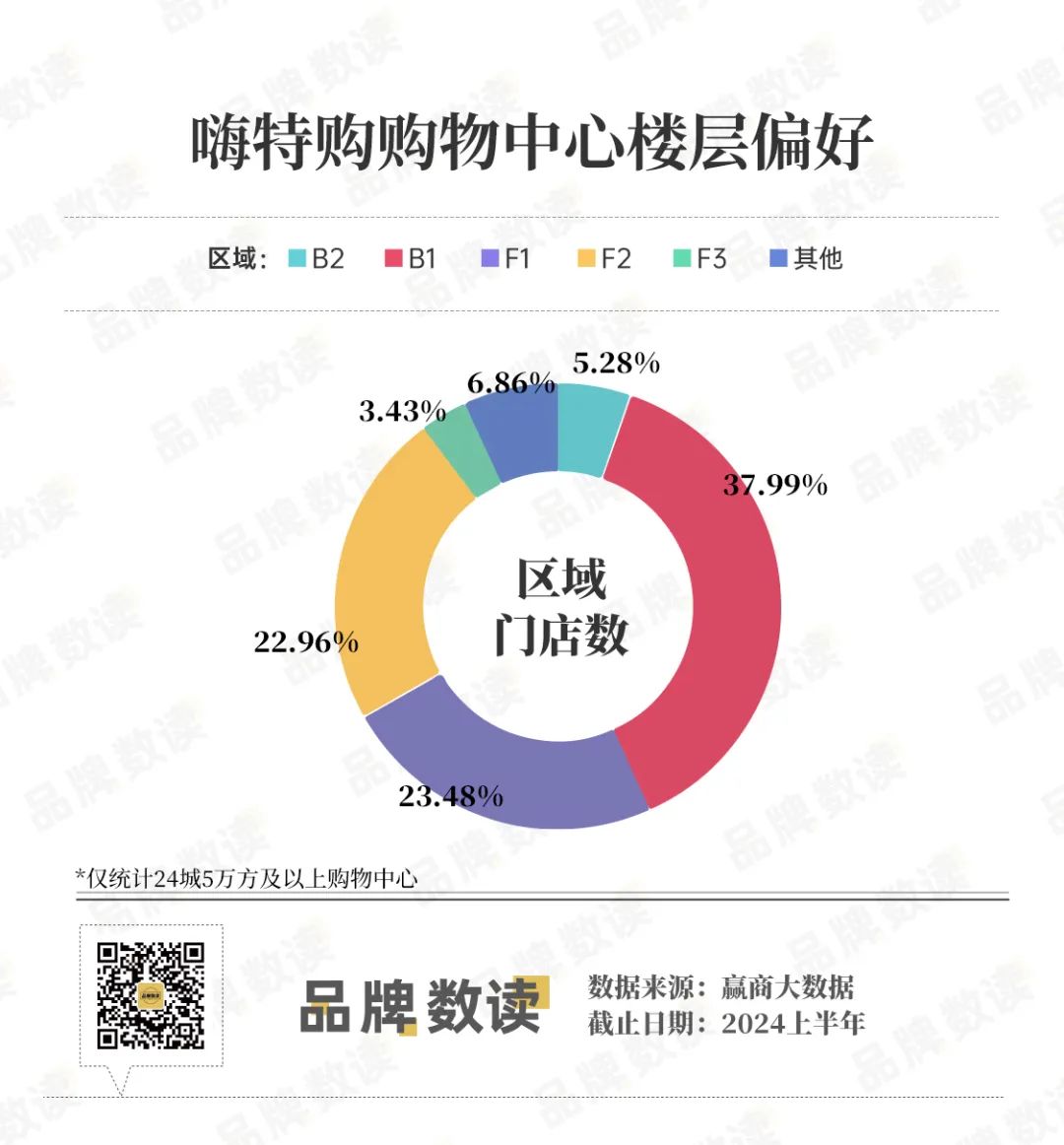

而在楼层选择上,嗨特购开在B1的门店最多,约占其商场店总数的约40%,F1与F2的占比接近均超过了20%。

有业内人士表示,商场B1租金相对较低,同时符合购物动线,一般B1楼多与地铁或停车场相连,而在1F和2F则能更好的增加品牌曝光度,从楼层偏好上能看出其对客流及成本等方面综合考量。

而这也是多数折扣渠道品牌在商场店的选址策略。

3 嗨特购开始求稳

据张强此前表示,预计到2024年底嗨特购门店能达到1000家,未来可能会发展到3000家的规模[2]。目前嗨特购门店数接近500家到年底达到千店规模可能存在一定难度。

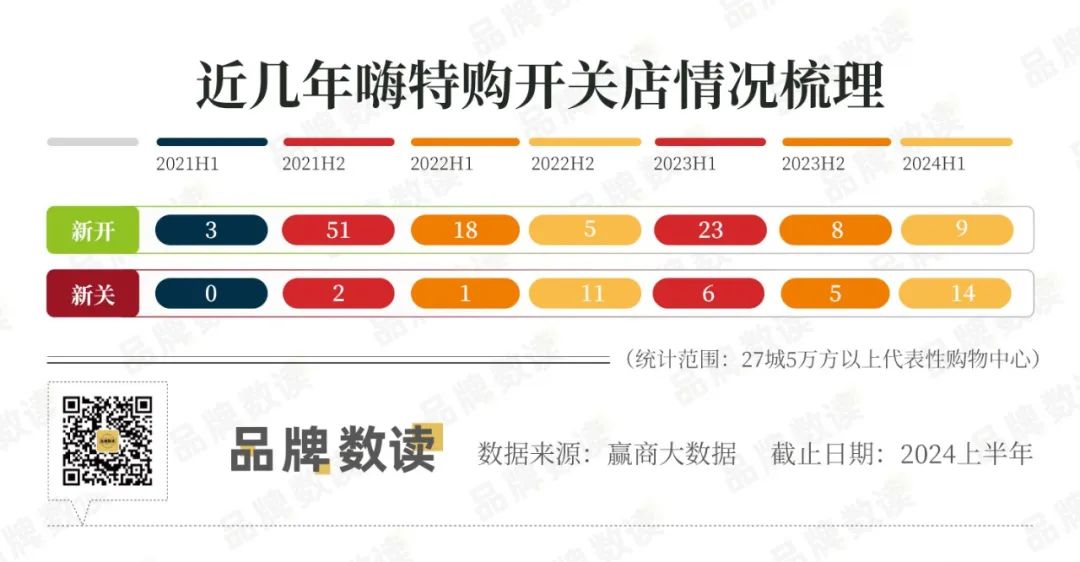

品牌数读也梳理了嗨特购的开关店变化。据赢商大数据显示,过去几年嗨特购在购物中心端的开店速度并不快,甚至还有着不少的关店调整。

其中开店最多的年份是2021年,在下半年开出51家店,在2022年嗨特购新增23家店,但关掉了12家,2023年新增31家店,关掉了11家,到了2024上半年,关店甚至超过了开店。

此前,张强在媒体活动上公开表示:“嗨特购将以扩张为核心转向以盈利为核心,同时会在京津冀、山东等北方市场不断加强,其余的地方会慢慢进行收缩。”[3]

这样的策略或许是来自竞争对手的卡位。好特卖在华南及华东都布局了大量门店,且也以购物中心为主,此外,以直营硬折扣为主打的奥特乐则在川渝地区建立了较为稳固的基本盘,同时逐步向周边地区扩张。更不提在下沉市场还有门店数量茫茫多的零食折扣店,虽然这两者并非完全同赛道,但部分品类的重合也会分食掉一定的营收。

如今的折扣零售行业颇有群雄割据的态势,因此嗨特购选择先稳固基本盘的做法也是出于求稳的心态。

在庄帅看来,软折扣模式的核心竞争力在于供应链,如何比对手更快的拿到货源并且快速周转至关重要,对渠道商的综合能力要求较高。同时软折扣存在一定局限性即库存产品不可再生,当供大于求的情况有所缓解时,渠道商拿到低价商品的压力会快速上升。

疫情过后,折扣零售环境也在发生变化,很多临期尾货商品不如在疫情期间拿的顺畅。“因此,国外的折扣零售渠道最终发展成与品牌定制产品进行打折销售,同时也会扩充品类。”不过随着定制产品、扩充品类等措施的加入,软硬折扣的界限也开始变得模糊。

据了解,目前嗨特购门店的产品中,日化产品占比为40%,食品与水饮占比50%,剩余品类为百货商品。其中,日化产品的临期产品占比为50%左右,临期食品占比在30%-40%。

据张强表示,嗨特购门店内仍有超过80%的产品,是正常的非临期商品,因此嗨特购也在供应链端不断加码,以实现低价。同时,嗨特购也在试水自有品牌,利用了工厂内的闲置生产线进行生产。

不仅如此,嗨特购还曾推出会员模式,定价为99元/年,试图跟上会员制超市的热潮,但反响平平。今年上半年,嗨特购还瞄准了二手奢侈品,在西单大悦城的嗨特购旗舰店新增了二手奢侈品专区。

这些尝试或许都能反映出嗨特购的焦虑。

据观研报告网发布的《中国折扣零售行业发展趋势分析与未来前景报告》显示,2022年,全球社会零售总额是167万亿元,折扣业态占近10%,约13.86万亿元;而我国2022年社会零售总额43.97万亿元,折扣业态占比只有3.5%,约1.5万亿元。因此,我国折扣零售行业发展空间较大,仅对比国外,就有10%的增长空间,达4万亿元。

虽然行业前景明朗,但竞争加剧也是事实,频频试水新业务的嗨特购在拿到新一轮融资后,或许能暂时松一口气了,但它在未来要面对竞争压力与不确定性还有很多。

参考资料:

[1]《阿里出身的销售“铁军”盯上了折扣产品》,中国企业家杂志

[2]《嗨特购张强:卖尾货是在最贵的地方卖最便宜的货》,中国企业家杂志

[3]《HitGoo嗨特购完成新一轮亿元级融资,将以扩张为核心转向以盈利为核心》,亿邦动力