2400+首店来袭,西安荟聚、前海壹方汇并列第一!

新首店,加速抢滩。

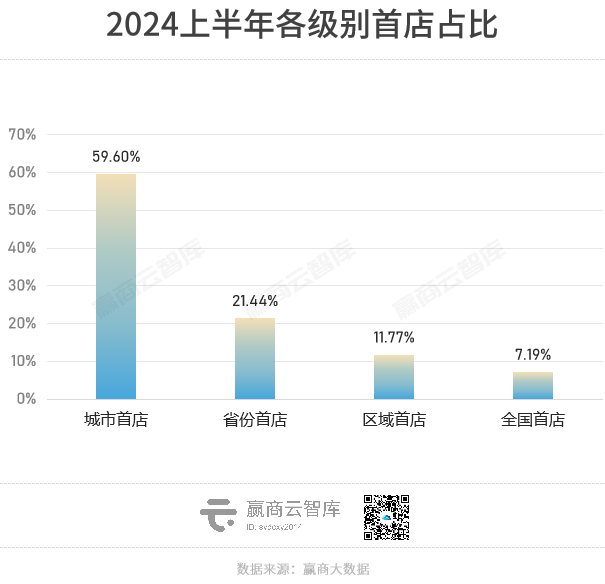

据赢商大数据不完全统计, 2024上半年,全国62城有超2400家新首店登场 ,相比2022年、2023年同期,分别增长42.21%、29.02%。

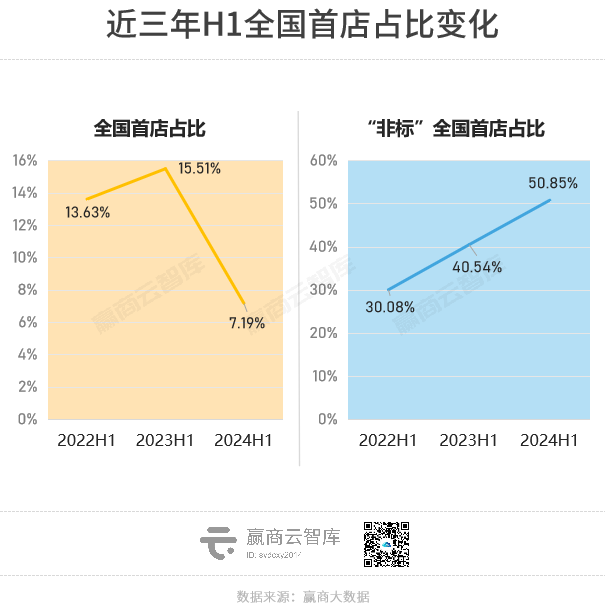

反差的是,全国首店占比、绝对数创新低,新锐品牌谨慎落地。今年上半年, 上新了177家全国首店,同比前两年均下降超25% 。

可反差之外,亦有惊喜。近三年 “非标”全国首店占比,仍在不断上涨 ,由2022上半年的30.08%升至50.85%,成熟品牌“升级版”门店明显增多。

数据说明

( 1)监测范围 :赢商大数据基于城市商业发展活力和首店引进活跃度考量,主要选取但不限于一线,强二线城市(城市经济线级)5万方及以上商业综合体及城市代表性商业街

(2)首店类型 :全国首店-指品牌在中国内地开设的第一家门店或新概念门店;区域/省份/城市首店-指品牌在某区域/省份/城市购物中心开设的第一家门店或新概念门店

(3)统计时间 :2022年1月1日-2024年6月30日(下同)

(4)导出时间:2024年7月29日,因首店数据为动态建设数据,不同时间段导出的数据存在差异,不能与之前发布的报告、数据进行对比

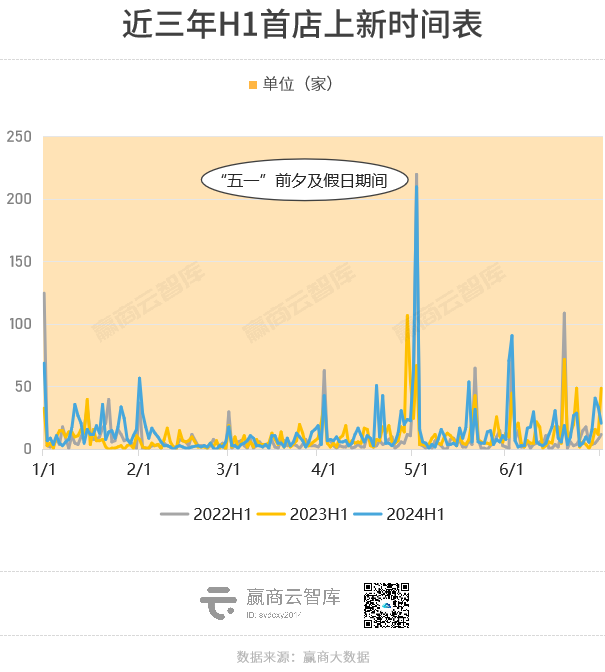

拉开时间轴,首店上新高峰出现在“五一”前夕及假日期间。 4月28至5月5日,340余家首店亮相,占上半年总数近2成 。

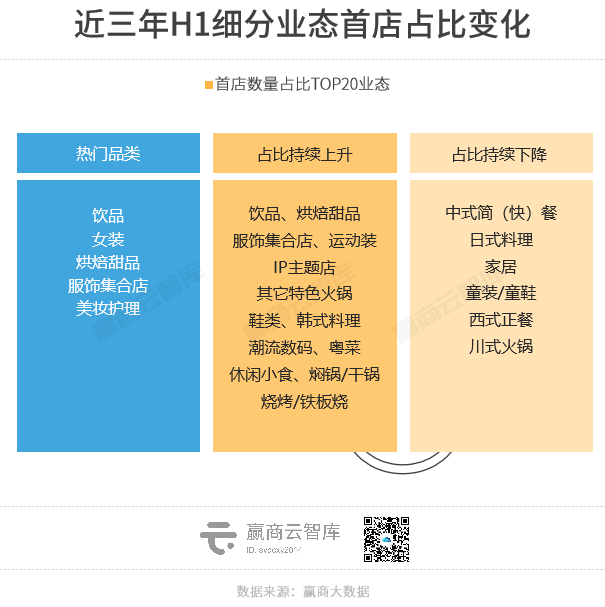

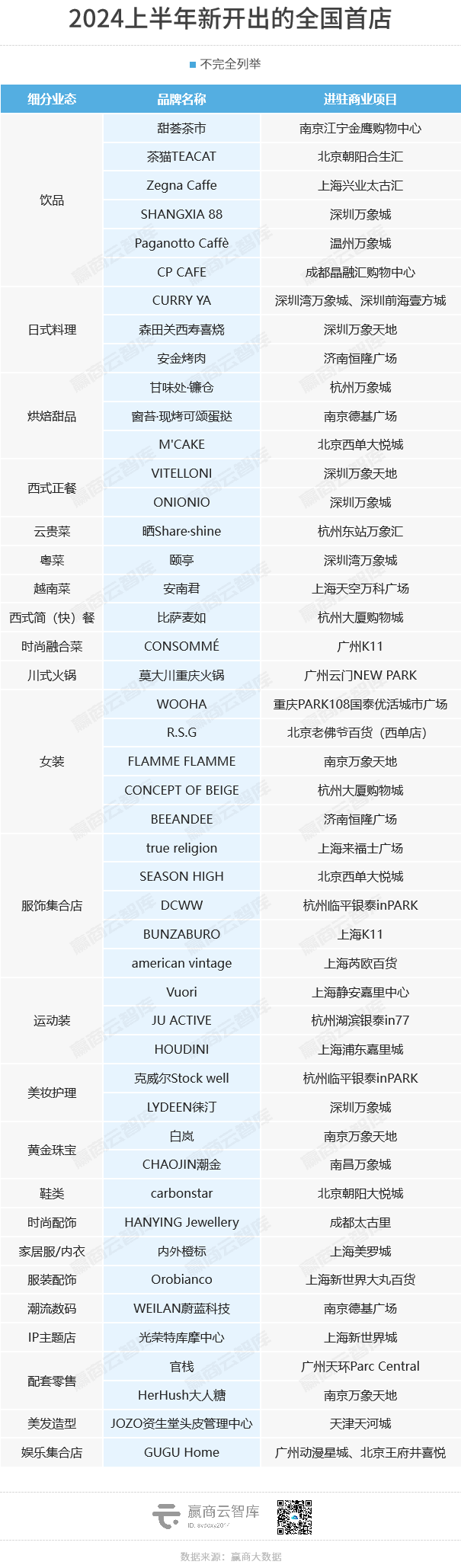

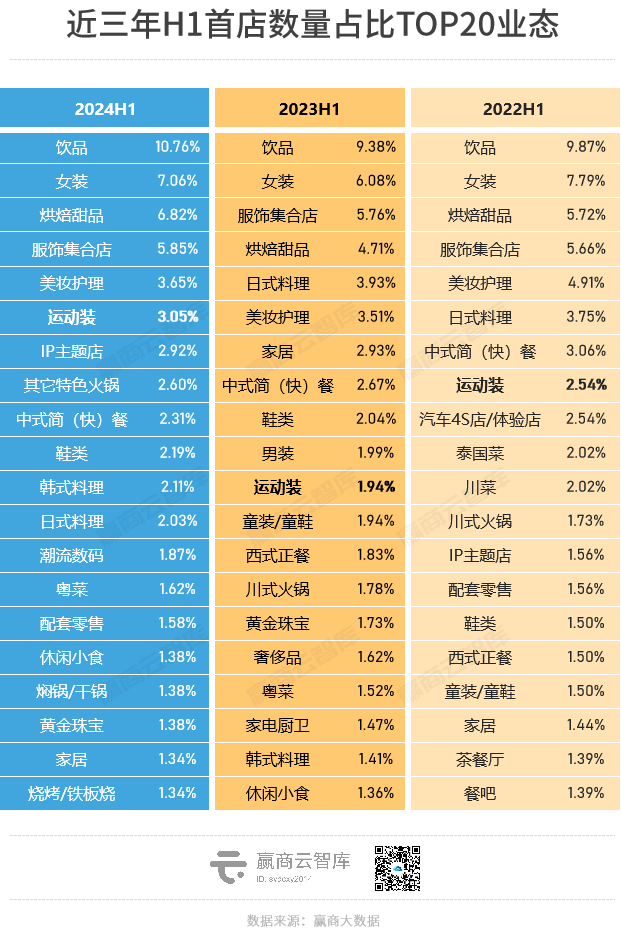

上半年,餐饮是唯一首店数量占比不断攀升的业态 。 视角转向各业态细分 品类,饮品、女装、烘焙甜品热度遥遥领先。以酸汤火锅为代表的 特色火锅、潮流数码、焖锅/干锅、烧烤/铁板烧 三年来关注度涨幅靠前,前者首进TOP10,后三者首进TOP20。

汽车4S店/体验店、泰国菜热度断崖式下跌 ,占比由2022年的TOP9、TOP10降至TOP20之外。

细看城市,上半年首店 继续扎堆“上深蓉渝汉杭宁”7城。 深圳跃升TOP1 ;郑州崭露头角 ,首店数同比飙升162.75%,新晋前十。

新开业的 西安荟聚、深圳前海壹方汇 (与前者并列第一) 、贵阳方圆荟·海豚广场 ,以及入市超半年的 郑州银泰inPARK (与贵阳方圆荟·海豚广场并列第二) 位居 上半年“首店最热mall”前列。其中,一季度开业的深圳前海壹方汇“打败”后来者,稳拿“全国首店收割机”称号。

一、烘焙甜品赛道,走向“大众化”

被年轻人称为“漂亮饭”的烘焙甜品,规模稳健增长、行业“洗牌”加速。

2023年,中国烘焙食品零售市场规模同比增长9.2%,达5614.2亿元。但相关企业却陷入“水深火热”中,去年全国面包烘焙总门店数增长率只有1%、平均存活期限不到三年。 (数据分别来自艾媒咨询、红餐数据、美团数据)

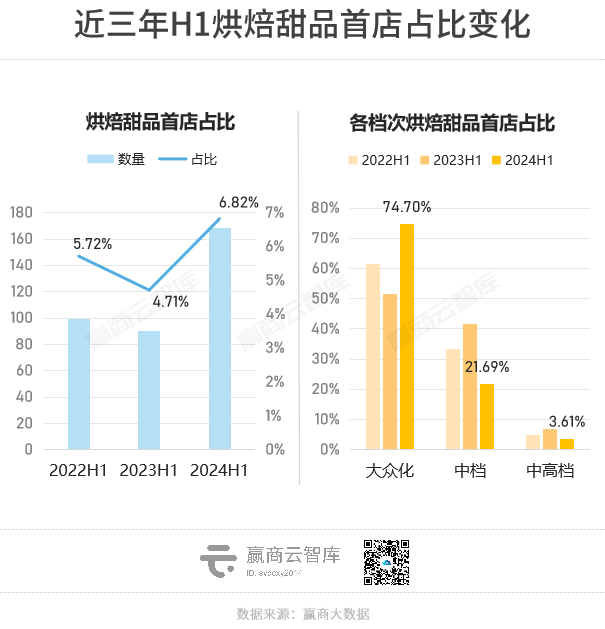

烘焙甜品“入局者多,淘汰率高” 的特性同样体现在首店上。2024上半年,烘焙甜品首店热度达到新高,相比2022年、2023年同期,首店数量占比均上升超70%。

作为“红海赛道”,玩家几乎一年一迭代。上半年, 定位大众化的烘焙甜品大热,首店数量同比飙升169.57% ;中档、中高档烘焙甜品势头大减。

在2022年、2023年上半年首店名单中,“生巧界爱马仕”【nama cocoa】、高颜值提拉米苏专门店【孙小鹿】、意大利老牌gelato【DON nino】、【茅台冰淇淋】等定位中档及以上的品牌,动作频频,风头强劲。

具体看,今年上半年,烘焙甜品中 大众化品牌在首店数量TOP10中占7席 。舒芙蕾专门店 【fufuland】 、手工瑞士卷专门店 【the RollING手作瑞士卷】 、抹茶冰淇淋专卖店 【九十葉】 、制挞专门店 【塔挞】【窗苔·现烤可颂蛋挞】 等,加速扩张。

定位“中国现烤华夫冰淇淋”的 【波比艾斯】 ,将现制冰淇淋动辄五六十元的价格打到“十几元”出圈,门店狂飙。今年上半年,曾一个月内新开百店,城市首店进驻郑州正弘城 Grand Emporium、贵阳方圆荟·海豚广场等热门商场,预计年底门店将破千家。

苏州起家、首创“生乳舒芙蕾”概念的 【fufuland】 ,上半年新开超10家首店,进驻郑州丹尼斯大卫城、北京朝阳合生汇、济南恒隆广场、苏州中心商场等多个标杆商场;韩国顶级烘焙品牌 【巴黎贝甜】 以“平价正宗法式面包”深耕上海多年,今年上半年加速走出大本营,新进济南、厦门、武汉、郑州多个城市。

图源:小红书@fufuland(左)、小红书@巴黎贝甜(右)

当下,消费者以“省钱”为傲,各品类大众化品牌关注度走高。烘焙甜品“黑马”在提供高颜值、好口感产品的同时,通过缩小门店、聚焦更细分的大单品等策略减少成本、降低价格,营造物美价廉的人设,快速走红。

二、运动装步入“调整期”,却狂开首店

上半年,国内大部分上市运动服装品牌,业绩增速放缓。从门店运营情况看,《2024 Q1 、 Q2 购物中心开关店报告》显示, 运动装开关店比均小于0.8,持续收缩 。

但对比过往三年上半年首店数量占比TOP20业态, 运动装占比整体呈上升态势,今年上半年创新高,攀升至TOP6 ;运动装全国首店、非标首店突破性跃升至TOP2。

消费分层,运动方式日渐多元,运动鞋服赛道各大品牌应势调整策略布局,大开首店,争夺新战场。

近三年,运动装首店中户外运动标签占比持续升高,至50%以上,户外运动基因强劲的品牌愈发受青睐。 如拥有“户外全能”鞋之称的 【salomon】 、网球拍国际市场占有率极高的 【Wilson】 、全球三大全系攀登品牌之一 【KAILAS】 、主打时尚户外生活方式装备的 【NATIONAL GEOGRAPHIC城市户外】 等,上半年均开设3家及以上首店;强调环保概念的瑞典高端户外品牌 【HOUDINI】 在上海浦东嘉里城开出中国首店。

此外,“户外三大神兽”之一 【Klattermusen】 上半年一口气开出数家首店,新进南京、重庆、天津、沈阳多城;英国经典折叠自行车 【Brompton Junction】 、轻量化户外品牌 【BENEUNDER蕉下】 2022-2024的上半年,均开出2家首店,热度持久。

图源:小红书@Wilson

图源:小红书@Klattermusen

安踏及其兄弟品牌,是上半年最能“折腾”的一批品牌 ,拿下超4成运动装“非标首店”。其中, 【安踏】 开出近10家“非标首店”,涉及冠军店、奥运ARENA竞技场店、ANTA ZERO 0碳使命店、殿堂级概念店、全品类标杆旗舰店、安踏作品集等多个概念,全球战略思路正逐步实施。

图源:小红书@ANTA安踏

城市户外,已成为新一代社交货币。上半年,根据相关上市品牌业绩推算,国人已在运动鞋服上花了超1000亿元。按艾媒咨询预测,2025年中国运动鞋服市场规模有望攀升至5989亿元。正处于爆发期的运动服装产业,势必迎来更多入局者。

三、高档商场,首店吸引力下降了?

最新财报显示,高档商场“躺着赚钱”的时代已经过去,销售额普降。开始精打细算的中产消费者,对奢侈品乃至高档零售商品的热情不及以往。

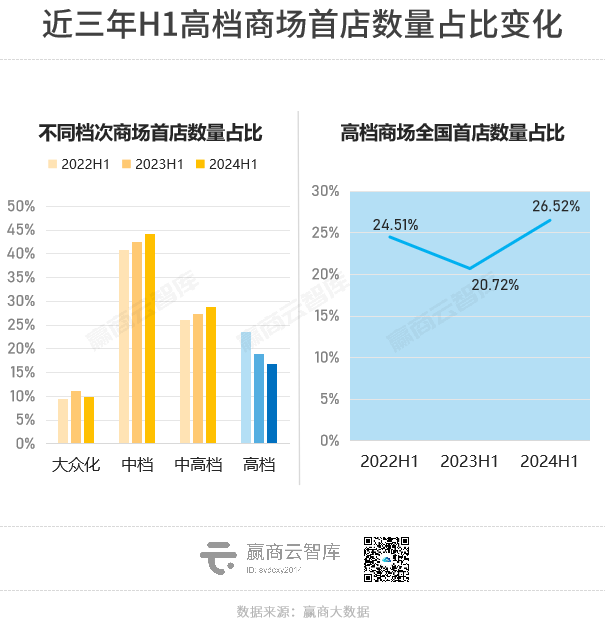

这一变化,同步映射在首店上。据赢商大数据监测, 过往三年的上半年,高档商场品牌首店占比持续下降 ,由23.54%跌至16.86%,占比创近三年新低。

但 从全国首店来看,高档商场占比上升至26.52% 。虽高档商场租金普遍高于其它商场,但其优越的地理位置、强大的品牌影响力,仍吸引不少品牌在此进行“全国首秀”。

具体项目来看,近三年上半年, 郑州正弘城Grand Emporium、杭州湖滨银泰in77、南京德基广场、青岛万象城 首店吸纳力持续领先,始终位居TOP10。上半年,正弘城同时加码餐饮、零售业态,烘焙甜品首店超5家。

图源:小红书@郑州正弘城Grand Emporium

据《 近五年高档商场业态更迭研究 》显示,高档商场零售业态占比均超六成。为弥补奢侈品销售的缺口, 提升烘焙甜品、饮品、运动装、潮鞋等强劲增长业态占比 。

其中,酸奶界“爱马仕” 【Blueglass Yogurt】 、街头潮鞋 【UNDEFEATED】、【Wilson】、【salomon】 等,在高档商场开设3家及以上首店。

此外,高档商场还引入 【裕莲茶楼】、【九十葉】、【BUTTERFUL CREAMOROUS黄油与面包】 等高人气网红餐饮,以及 【织趣汉服】、【一直娱】、【LOVE STAR追星馆】 等二次元相关品牌。

图源:小红书@Blueglass Yogurt

虽然女装、服饰集合店、美妆护理、黄金珠宝、奢侈品等品类首店占比下降,但 【Mardi Mercredi】、【BONELESS】、【COVERNAT】、【13de marzo】 等潮牌, 【Carita】、【aesop】 等美妆护理品牌,以及 【Tiffany&Co.】 、“线链钻石手链”概念先驱 【redline】 均在高档商场开出2家及以上首店,表现亮眼。

图源:小红书@redline

· end ·

赢商云智库原创稿件,如需转载请告知

用 数 据 说 话,

让 商 业 好 玩

商务合作| 文章转载|加群交流

联系我们:xwnkfh0921(微信号)