逃离中国的平价彩妆,在北美上位

当下,美妆品牌在中国市场的日子并不好过,中小美妆品牌尤甚。

聚美丽在《中小美妆品牌失守的不止双11》一文中就曾提及,即使是背靠国内外大集团的彩妆品牌,也不乏在中国折戟者,如LVMH集团旗下彩妆品牌贝玲妃(目前已回归)、欧莱雅集团旗下彩妆品牌NYX等。另外,美国平价彩妆品牌e.l.f.早在2023年3月就选择暂别中国市场。

但是,离开中国市场,就意味着品牌前路堪忧了吗?平价彩妆无法打动中国消费者吗?平价彩妆如何度过周期?或许从e.l.f.母公司e.l.f. Beauty这一连涨23个季度的企业业绩中窥见个中答案。

今日(11月7日),e.l.f. Beauty发布了截至2024年9月30日的2025财年第二季度业绩。

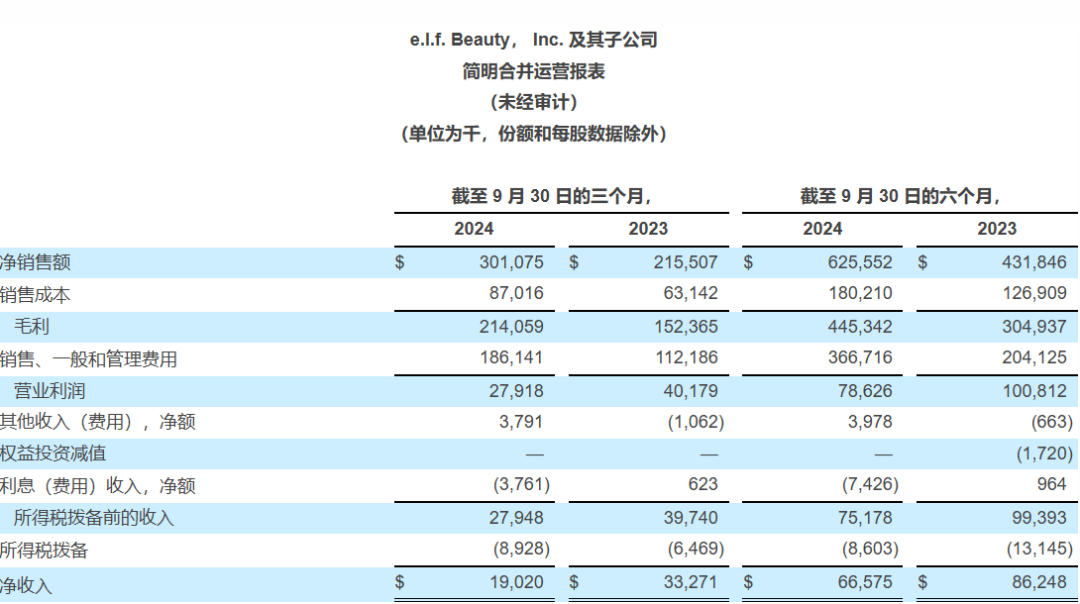

△图源:e.l.f. Beauty财报

财报显示,e.l.f. Beauty2025财年第二季度(截至2024年9月30日止三个月)净销售额为3.01亿美元(约合人民币21.54亿元),较2024财年的2.16亿美元(约合人民币15.51亿元),同比增长40%,毛利润为2.14亿美元(约合人民币15.37亿元),毛利率增长40个基点至71%。

对于上述业绩表现,e.l.f. Beauty 董事长兼首席执行官Tarang Amin表示:“这是我们连续第23个季度实现净销售额增长和市场份额增长。我们继续在彩妆、护肤和国际领域取得了进展,相信我们独特的优势将推动我们在2025财年及以后的胜利。”

连涨23个季度的平价彩妆败走中国

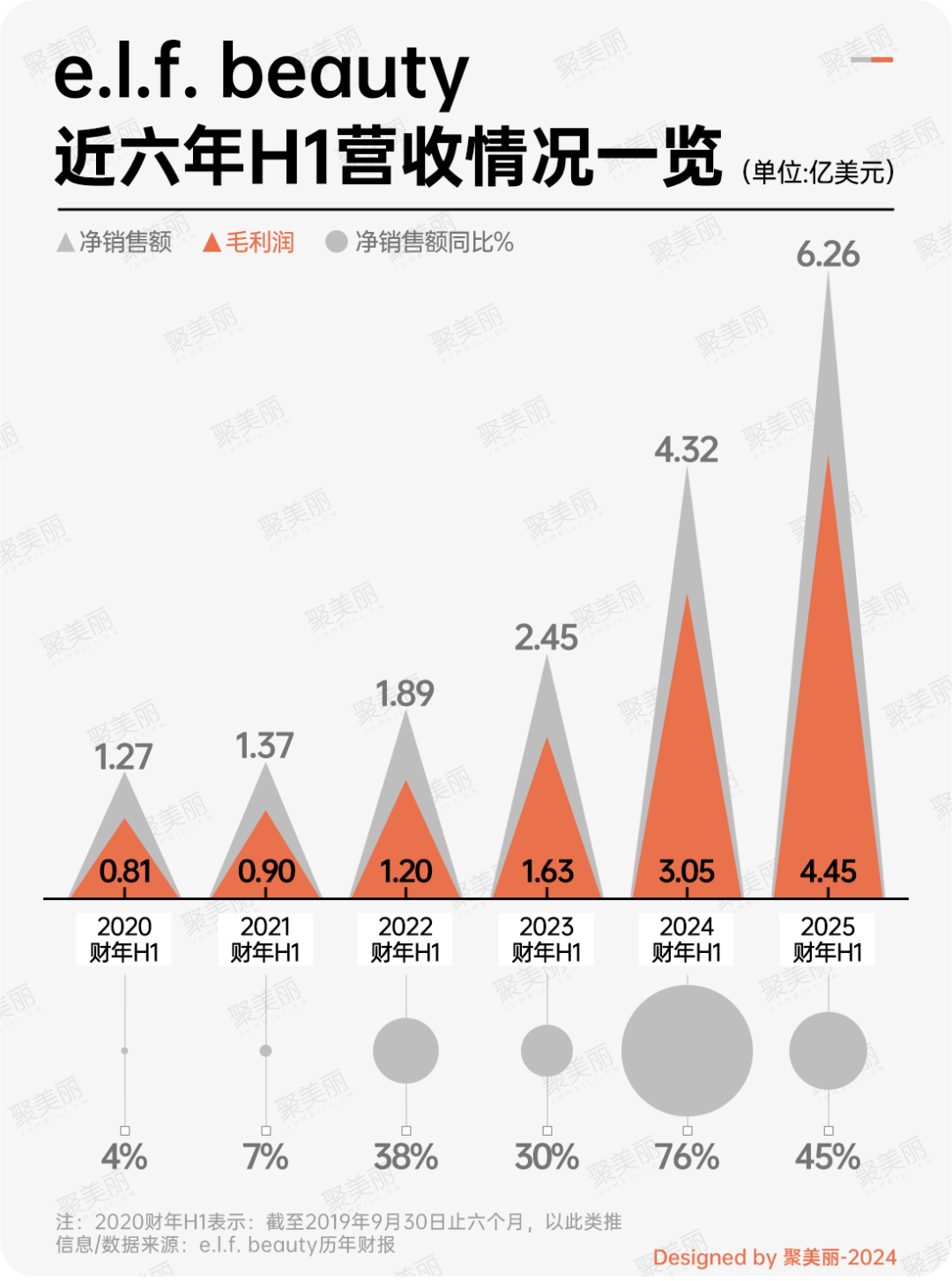

从2025财年(2024年3月31日-9月30日)整体数据来看,e.l.f. Beauty六个月共计净销售额为6.26亿美元(约合人民币44.97亿元),较2024财年同期的4.32亿美元(约合人民币31.03亿元),同比增长45%,毛利润为4.45亿美元(约合人民币31.96亿元),毛利率为71%。

拉长时间维度来看,净销售额角度,从2020财年H1的1.27亿美元(约合人民币9.12亿元)增至2025财年的6.26亿美元(约合人民币44.97亿元),从2022财年H1开始,此后3个财年净销售额均保持了同比双位数增长。

毛利角度来看,2023财年H1毛利润为1.63亿美元(约合人民币11.71亿元),下一财年同期便增至3.05亿美元(约合人民币21.91亿元)。毛利率增长425个基点至71%。

值得注意的是,e.l.f. Beauty此前宣布于2023年3月31日起退出中国市场,对于退场原因,e.l.f. Beauty表示系因全球策略调整以及客观因素的影响。

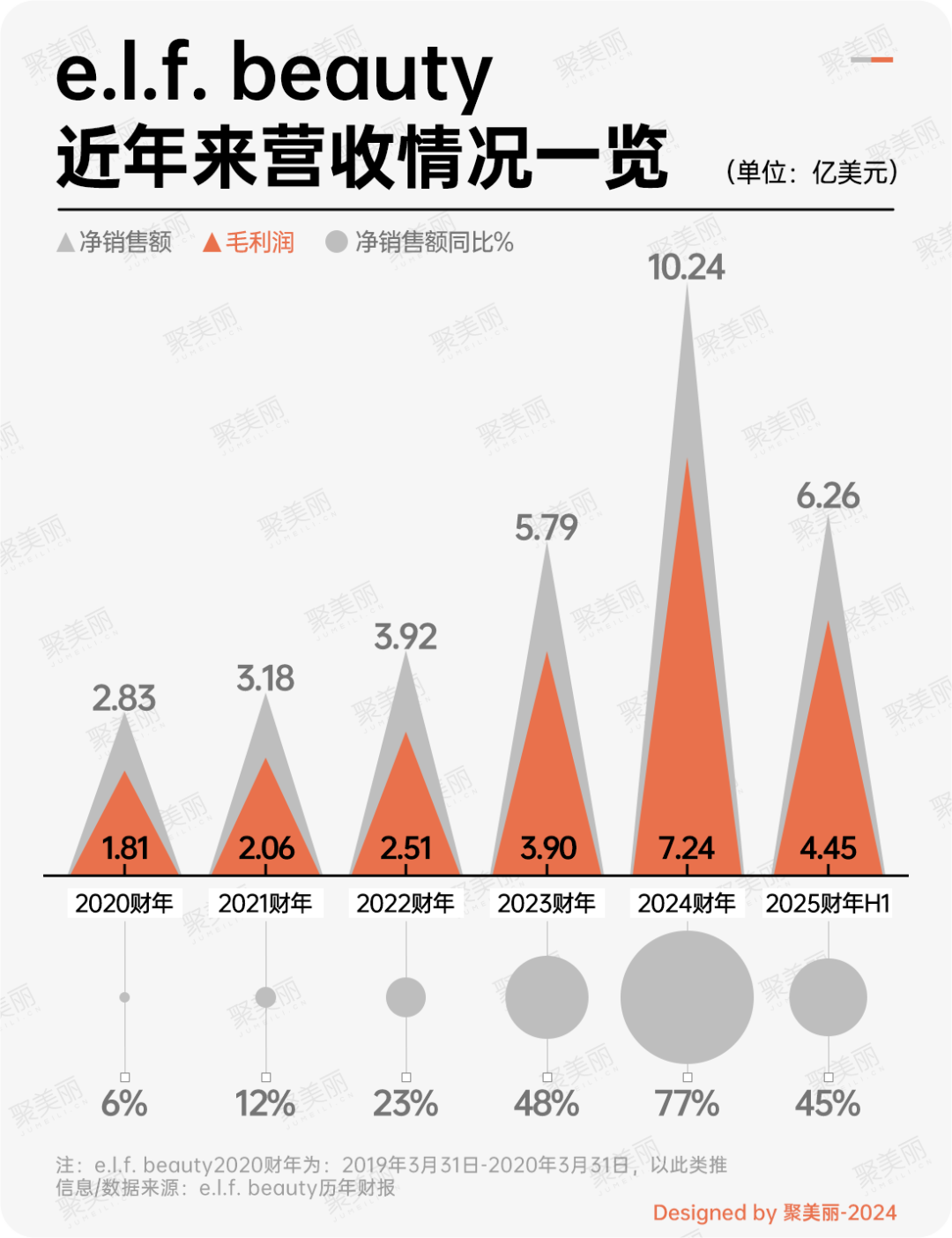

而2023年3月31日正是e.l.f. Beauty2023财年的最后一天,从其退出中国市场后首个财年(2024财年,截至2024年3月31日止12个月)的业绩情况来看,2024财年净销售额同比反而有双高位数增长,从2023财年的5.79亿美元(约合人民币41.59亿元)增至2024财年的10.24亿美元(约合人民币73.56亿元)。

观察上图不难发现,e.l.f. Beauty从2020财年至今,净销售额、毛利润等均保持了不错的增长,前文已提及e.l.f. Beauty净销售额已连涨23个季度。

因而,在第二季度财报发布后,e.l.f. Beauty更新了2025财年展望,预计净销售额同比增长28-30%,在13.15亿美元~13.35亿美元(约合人民币94.47亿元~95.91亿元)之间,而之前的预期增长为25-27%。

值得注意的是,虽然e.l.f. Beauty于2023年宣告退出中国市场,但从上述财务业绩来看,退出中国并未对其营收情况造成负面影响,且在其他市场上也有不错表现。

在退出中国市场的首个财年电话交流会上,e.l.f. Beauty表示,根据PIPER Sandler公司在2024年春季对青少年的一项调查显示,e.l.f.受欢迎程度超越了Rare Beauty、美宝莲、Fenty Beauty等一众知名彩妆品牌。

△图源:e.l.f. Beauty官网

此外,e.l.f. Beauty还透露,根据NielsenIQ数据,在2024财年第四季度,e.l.f.已成为英国和加拿大市场第4和第3的品牌,国际收入在Q4在总收入中占比为16%。

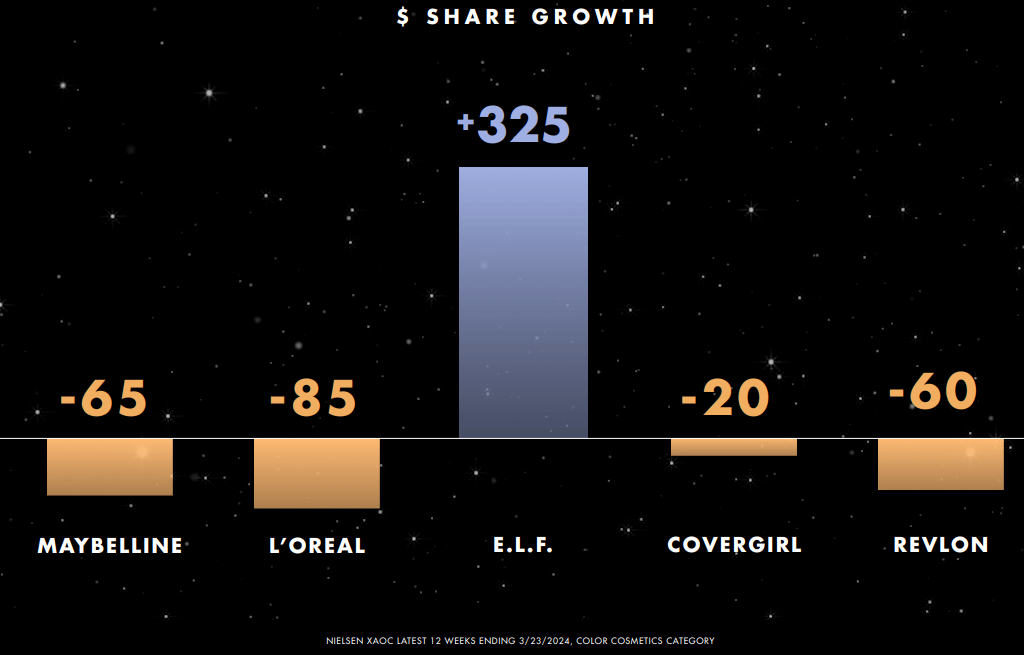

2024财年,e.l.f. 在美国彩妆市场的份额增长了325个基点至10.5%,成为第二大彩妆品牌。其他主要彩妆品牌,如美宝莲、Covergirl、Revlon等的市场份额都出现了负增长。

△图源:e.l.f. Beauty官网

此外,2025财年Q1,据NielsenIQ数据显示,该季度e.l.f.Cosmetics市占率为12%,超越了欧莱雅。基于上述种种,不难看出,对于e.l.f. Beauty来说,退出中国市场后,品牌业绩并没有受到影响,且在欧美市场上位。

的确,退出中国市场并不意味着品牌增长停滞。尤其是对于国际企业来说,某个品牌退出单一市场/暂停营业,都是基于全球战略布局下的决定。

今年5月,欧莱雅集团旗下平价彩妆品牌NYX宣布退出中国市场,在宣布退出后的首份财报中,欧莱雅集团表示彩妆业务实现两位数增长,得益于欧莱雅巴黎Panorama睫毛膏、NYX Professional Makeup Duck Plump唇彩和美宝莲纽约的Sunkisser腮红等新产品。

而在欧莱雅集团最新公布的三季报数据中,其同样提及:彩妆业务受到NYX Professional Makeup的Buttermelt等在东南亚的良好开端推动,实现增长。

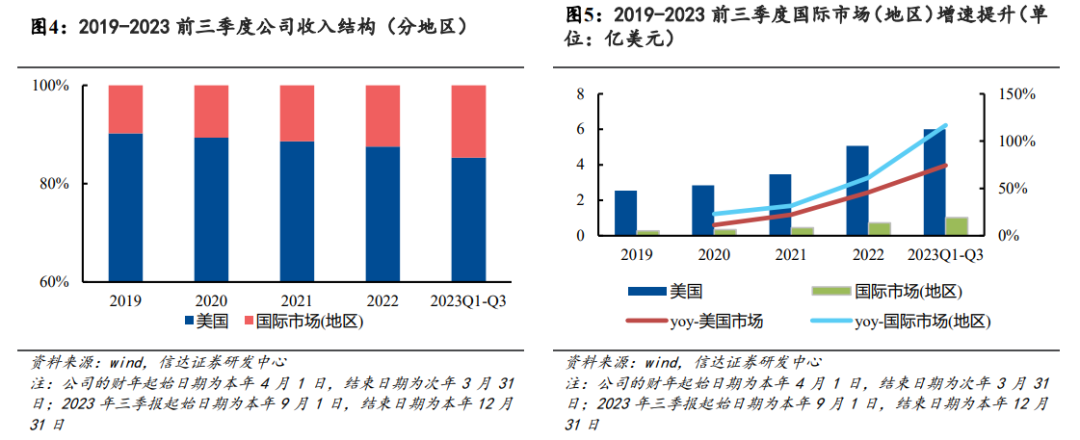

回到e.l.f. Beauty来讲,据信达证券此前的研究情况来看,近年来美国市场为e.l.f. Beauty贡献了绝大部分业绩,且保持着不错的增速。国际市场虽然增速高于美国市场,但从收入结构来看,美国地区仍占大头。

△图源:信达证券

中小平价彩妆品牌如何度过周期?

那么,是如e.l.f.般的平价彩妆打不动中国消费者了吗?

一方面,从部分平价彩妆品牌在中国市场的表现来看,我们可以看到:此前宣告倒闭的国风彩妆品牌唐诗雅韵宣布转换赛道,推出了一个新香水品牌曼又;背靠拉芳家化的平价彩妆品牌VNK宣告倒闭;国货新锐彩妆品牌HEDONE宣布将于2024年11月9日正式结业;背靠欧莱雅集团的美宝莲纽约则关闭了在中国所有的线下门店......

另一方面,据Euromonitor数据显示,2023年中国彩妆行业复苏明显,市场规模超600亿元,2022年-2025年复合增长率提升至7.7%。

与此同时,在中国市场,橘宜集团凭借橘朵、酵色两大彩妆品牌,2023年全年零售额超30亿元,营收为26.1亿元,同比增长48%;据丸美股份半年报披露,旗下底妆品牌PL恋火上半年营收4.17亿元,较上年同期同比增长35.83%。

不难看出,平价彩妆正在中国市场上演冰火两重天。而从种种迹象来看,国际平价彩妆品牌很难在这场性价比战役中占据优势。

国货平价靠“短平快”取胜?

在《1500亿抖音美妆生意,10亿级品牌排行榜发布》一文中,聚美丽统计了2023年抖音美妆10亿+品牌情况。

其中,国货彩妆品牌花西子销售额在15-20亿元之间,同比增长14.07%;成立于2020年的Funny Elves方里,2023年品牌GMV突破10亿元,抖音平台增速为238.67%。

此外,据蝉魔方数据统计,小众彩妆品牌Girlcult2023年销增速为716.52%;佩莱集团下的两个彩妆品牌优沃朵、悠宜也分别以289%、907%的增速跻身抖音年度彩妆榜TOP30。

在推新速度上,据橘宜集团官方披露,2023年旗下品牌橘朵共推出新品250+;主打少女心的花知晓,近年来则一直保持着每年3-4个大系列形式的新品上新。

毫无疑问,本土作战的国货平价彩妆,在快速推新、与知名主播深度绑定、进行大量KOL投放等层面,反应力都快于外资彩妆品牌,外资品牌难以适应中国不断变化的新消费模式,从而感到“水土不服”。

性价比、调性等缺乏竞争力?

相较于中高端彩妆品牌,平价彩妆在价格上更具优势,因而能够受到注重性价比心智的人群青睐,但国货平价彩妆与国际平价彩妆,究竟谁更具性价比?

为此,聚美丽统计了国内外部分平价彩妆品牌相关情况。

可以看到,从价位上看,国货平价彩妆单品售价少有突破200元价位的,上图中唯二两个单价突破200元的品牌均来自欧莱雅集团大众化妆品部门,分别是美宝莲纽约、NYX。

具体来看,NYX官网显示价格最贵的一款产品来自于专业艺术品类的Ultimate Party On Sunset 32-Pan PRO Palette,售价38美元(约合人民币273元),最便宜的则是一款唇釉,售价仅3美元(约合人民币25元),而国货平价彩妆橘朵最便宜的一款产品(非化妆工具)售价仅18元。

除此之外,虽然伊蒂之屋也有产品在淘宝平台售价仅19元,但其天猫旗舰店产品SKU仅22个,KISS ME奇士美则为44个,与橘朵、酵色的151、114个SKU相比,同样不占优势。

其次,近年来韩妆、日妆在中国的影响力下滑,在价位相似的前提下,相较于购买外资平价彩妆产品,中国消费者或许更愿意支持国货。且近年来新锐国货品牌以“高颜值”的包装或是别具一格的调性,吸引着年轻消费者消费。

另一方面,众多平价彩妆在中国市场不断发展,必然需要与中国供应链企业进行不断地碰撞与合作,品牌端的可持续需求也倒逼着国内供应链投入研发创新,进而在效率上胜于决策权在海外的外资平价彩妆。

基于上述种种,在单一市场“选择退出”并不意味着品牌活不下去了,水土不服也会致使不少外资美妆在华失速。e.l.f. Beauty虽然“败走”中国市场,但其在欧美市场的发展可谓是风生水起。

于国货平价彩妆而言,从中也可以得到一些启示和反思,在什么市场发展?如何挖掘增量?是否要出海?出海该如何做?

相比于成熟的海外彩妆市场,我国彩妆零售额占化妆品市场的比例、人均彩妆消费额未来均存在较大的提升空间,且短视频文化的全球风行,使得审美趋同趋势明显,这为中国彩妆品牌全球化带来了前所未有的机会。这也意味着,平价彩妆逆袭的故事绝不止于e.l.f. Beauty。