杉杉奥莱拿了个第一,谁慌了?

就像避雷针的顶端汇聚了整个电场,大量的事件集中在短时间内爆发,瞬间改变了商业世界的格局。

9月28日,大连海滨、梭鱼湾足球场北侧,面朝大海,杉杉奥莱第19子——大连杉杉奥特莱斯广场开了。而就在前一天,砂之船刚在乌鲁木齐开业落下第18子。

这意味着,杉杉超过砂之船,成为国内奥莱项目数量最多的“宝藏玩家”。

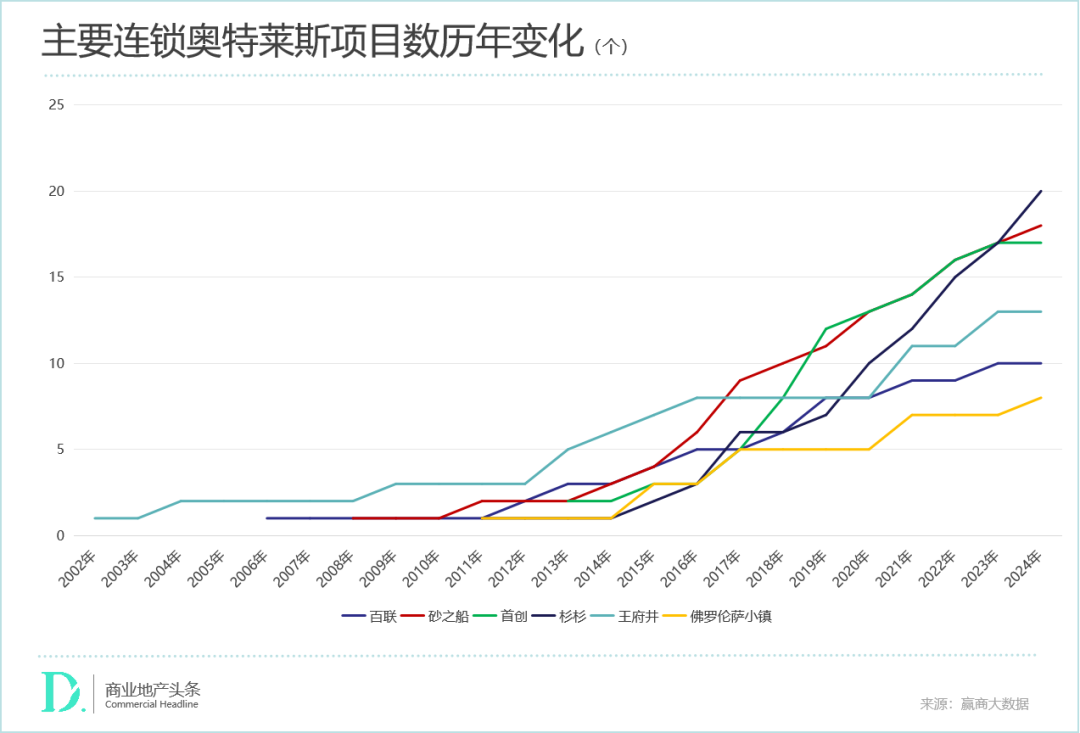

杉杉商业集团,2011年进军奥莱市场,往后十年间,都是个“低调”甚至有点透明的存在。一场突如其来的疫情,重塑了中国商业的模样,也推动了杉杉冒头的步伐。

2019年被唯品会纳入麾下后,杉杉奥莱拓店加速。在谨慎当头的疫情期间,杉杉逆势上行,2021、2022年分别有三个新项目入市。

待到疫情结束,奥莱重新被捧红,杉杉奥莱上新步入快车道。仅今年9月连开三店——成都店、郑州二七店、大连店,若加上即将开业的合肥店,年底杉杉在营奥莱项目将达到20座。

从“无名之辈”到“数量第一”,中国的奥莱发展史上,必有杉杉一笔。其行至今日之巅,少不了时代机会与红利,可更值得关注的是内功之法。

它不是风头最盛者,却有十三年的经验沉淀;它不是一二线宠儿,却在下沉市场找到宝藏地带;它也不是最正统的玩家,却能在唯品会的加持下,走出一条特立独行的奥莱之路。

在这个人人喊难的年代,杉杉的逆袭或为多数普通商业玩家穿越周期点了个道:直面“夜不能寐”的难题,找到“豁然开朗”的解题思路。

01

杉杉入局:服装起家

借力伊藤忠、三井发力奥莱

2002年12月18日,北京燕莎奥特莱斯购物中心正式开业,标志着“舶来品”奥莱正式落地中国。随后的20年间,200多家奥特莱斯在全国各地相继开业,以“奥特莱斯”命名的折扣卖场达400多家。

在燕莎奥莱开业近十年后,服装起家的杉杉才开始谋划这门生意。

宁波杉杉股份有限公司,成立于1992年,原主营杉杉牌西服的生产和销售,1996年以“杉杉股份”在A股挂牌上市,是“中国服装业第一股”,一度以2200家店成为当时国内专卖店数量最多的服装品牌。

千禧年后,中国服装品牌在外资的冲击下快速走下坡,杉杉由盛转衰,并将主要精力放在锂电池材料业务上。2009年起,杉杉集团开始对锂电池以外的业务进行战略调整,并提出打造奥特莱斯产业。

为快速入局打造标杆项目,杉杉联合日本伊藤忠商事、三井不动产株式会社打造出了杉杉第一个奥特莱斯项目——宁波杉井奥特莱斯广场。

据当时合作协议,项目由杉杉集团投资控股50%,三井拥有36%股份合作建设Outlets。三井不动产曾先后在日本打造了13个奥特莱斯,具有丰富的奥莱经营经验,而伊藤忠商事则手握匡威、浪凡、巴利等多个国际品牌的特许经营权或独家代理权。

第一个项目建成后,杉杉的奥莱业务开始了沉淀期,宁波杉井以各期开业为时间节点进行了多次调改。

2011年,杉井奥特莱斯一期4.2万㎡的室外馆开业,定位是远郊奥莱,引入品牌88家;

2013年,根据周边住宅社区的开发情况,杉井奥莱在二期引入了华润万家超市,实现“远近兼顾”;

2015年,杉井奥莱三期开业,通过引入电影院等配套业态,杉井奥莱开始将奥特莱斯模式与社区购物中心相融合;

2019年,杉井奥莱四期加重对大店、标杆店的引进,华东地区超2000㎡的耐克奥莱旗舰店、SKECHERS高端城市系列店、FILA FUSION时尚系列店等次第进驻,全店品牌总数超330家。

杉井奥莱之后,杉杉直到2015年才在哈尔滨开出第二家奥莱,以此作为杉杉奥莱独立连锁化的起点。2016年杉杉奥莱郑州店开业,2017年舟山、太原、南昌店接连开业。

至2017年,杉杉奥莱开业项目数已达6个 。 这年,杉杉商业集团正式成立,专业管理旗下奥特莱斯产业,将原来各项目各自为政的模式往集团化统一管理的方向转变。

此时,一场关于杉杉奥莱新命途的转折点正在酝酿中。

02

卖身唯品会

扩张加速错位竞争

2019年7月,被称为“线上的奥特莱斯”的唯品会加强布局线下,大手笔29亿元现金收购杉杉商业100%股权。彼时的杉杉商业,在营奥莱项目五个,另有五个规划建设中。

值得注意的是,此次收购中,舟山杉杉普陀天地则被“悄悄”剔除出了杉杉商业的版图,该项目股权至今仍归属于杉杉控股的控股股东宁波青刚投资有限公司。

于杉杉商业而言,从杉杉集团的“边缘业务”,变为唯品会的“线下主力”,地位之变意味着其可利用的资源、可开拓的场景大有提升。

唯品会为杉杉商业带来了线上电商的打法,不仅上线了杉杉奥莱线上商城,还开始通过直播、短视频等形式引流,杉杉奥莱在招商时也能从唯品会的众多品牌关系中有所得益。

于唯品会而言,成为“一家专门做特卖的网站”显然不够,借力杉杉商业打开线下商业版图,是分化竞争压力、未来风险的关键一环。即可为合作的品牌商提供新的实体销售渠道,又可强化唯品会为品牌去库存的能力,进一步提升唯品会的议价权。

背靠唯品会后,杉杉商业步入发展快车道,每年都至少有两个新项目开业入市,即便疫情也未阻挡其扩张步伐,2021/2022两年都各有三个新项目开业。

随着今年9月末大连杉杉奥特莱斯广场的正式开业,杉杉商业开出的奥莱项目达到19个,成为目前国内自营奥莱项目第一的企业。若合肥杉杉奥莱今年底顺利入市,杉杉更将达成“一年四店”成就,扩张速度明显快于其他同行。

扩张加速度的背后,是杉杉商业错位竞争的策略选择——不在一线城市抢风头,紧盯二三线省会及高潜力之城。

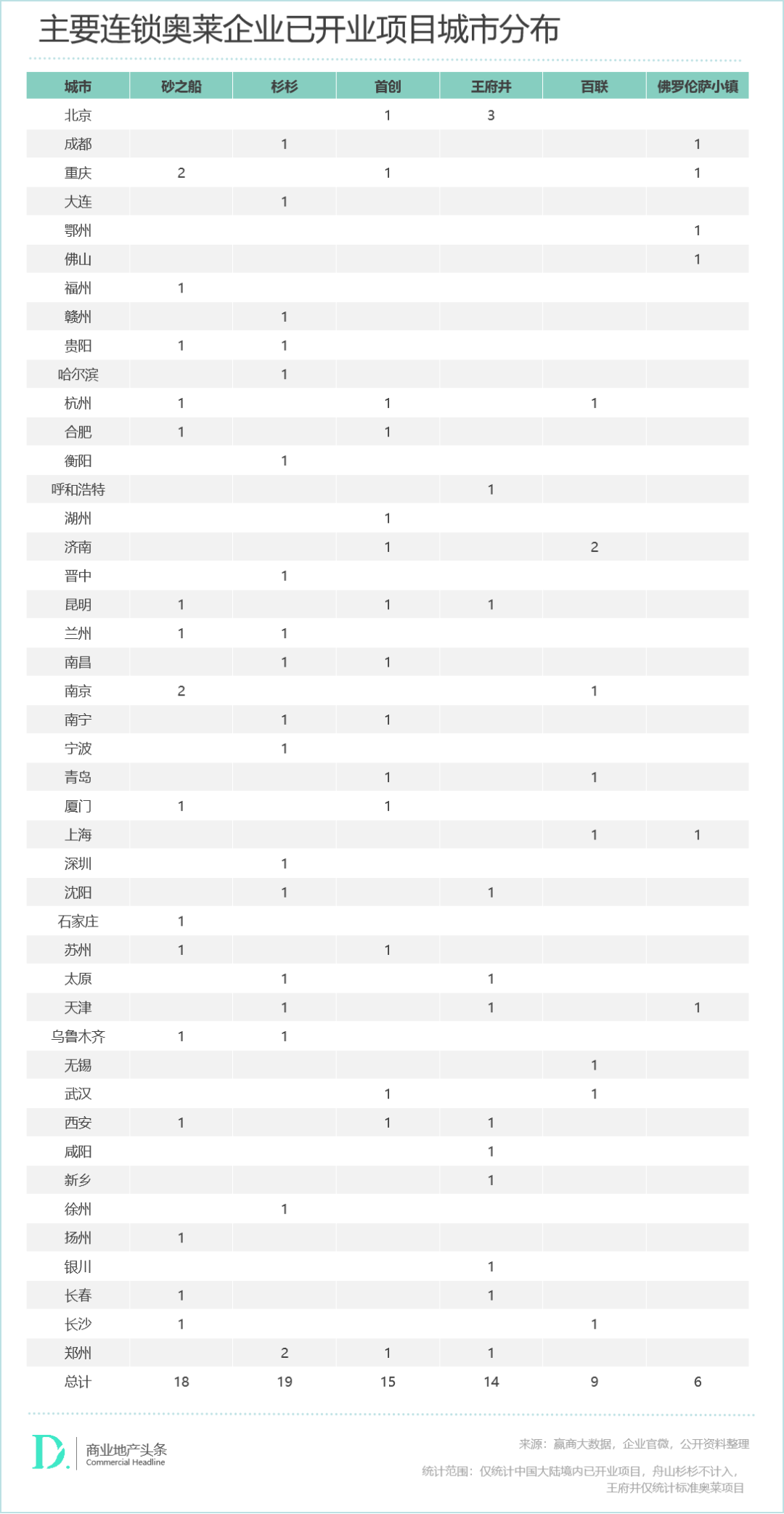

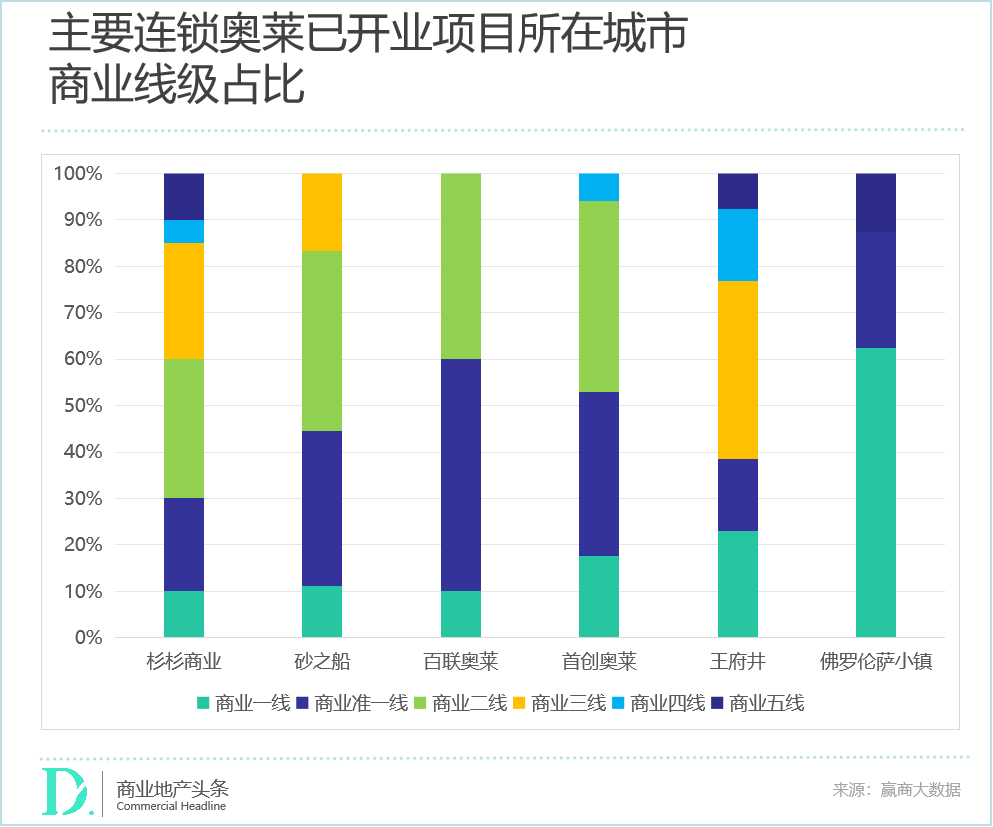

项目所在城市商业能级看,杉杉商业的选址与砂之船、百联、首创及佛罗伦萨大有不同,优选城市二三线省会级城市,并向周边潜力之城扩张。据赢商大数据统计,目前其40%的已开业项目处于商业三线及以下城市。

横向对比上,奥莱项目城市分布最接近杉杉的是砂之船。虽然目前砂之船尚未涉足商业五线城市,但其在商业二线、三线多个城市与杉杉有直接竞争,比如贵阳、兰州、乌鲁木齐。而随着年底杉杉合肥项目开出,二者在此地亦将迎来正面交锋。

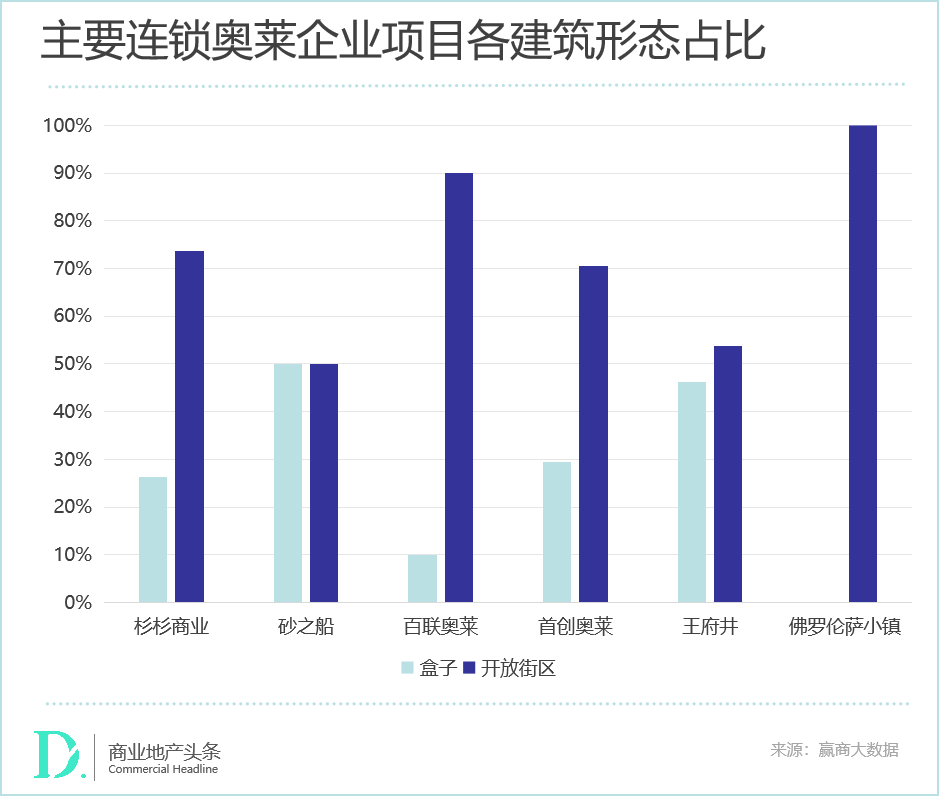

项目建筑形态看,杉杉商业旗下项目盒子形态占比接近30%,以街区形态为主;砂之船旗下项目盒子和开放街区各一半,有所差异。除此之外,百联奥莱、首创奥莱、王府井和佛罗伦萨小镇的旗下项目都以开放街区为主,这是传统奥特莱斯项目采用最多的建筑形态。

盒子形态,是相对标准、效率的选择,且维护和管理成本也较低,能让项目尽可能摆脱南方夏季多雨、北方冬季寒冷等天气的制约,易于规模化扩张,而街区形态则更易实现创造性和客群细分。

当规模效应开始凸显,杉杉商业的业绩表现同步出现了向上变化。

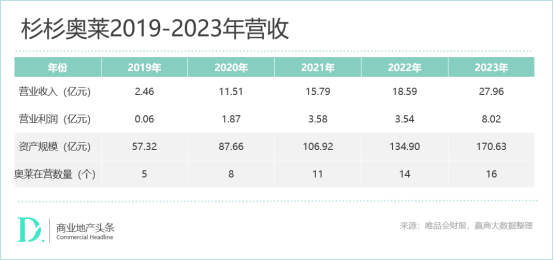

尽管唯品会在财报中较少提及到与杉杉奥莱的业务融合,但杉杉商业的资产规模、营收数据等都在快速增长。2023年,杉杉奥莱的营业收入为27.96亿元,同比上升50.43%;营业利润8.02亿元,同比上升126.72%;资产规模由2019年的57.32亿元提升至170.63亿元。

03

搭上奢侈品下沉快车

强强联合打开局面

虽主攻商业二线及以下城市,但杉杉奥莱却保持着不输一线奥莱的选品力。

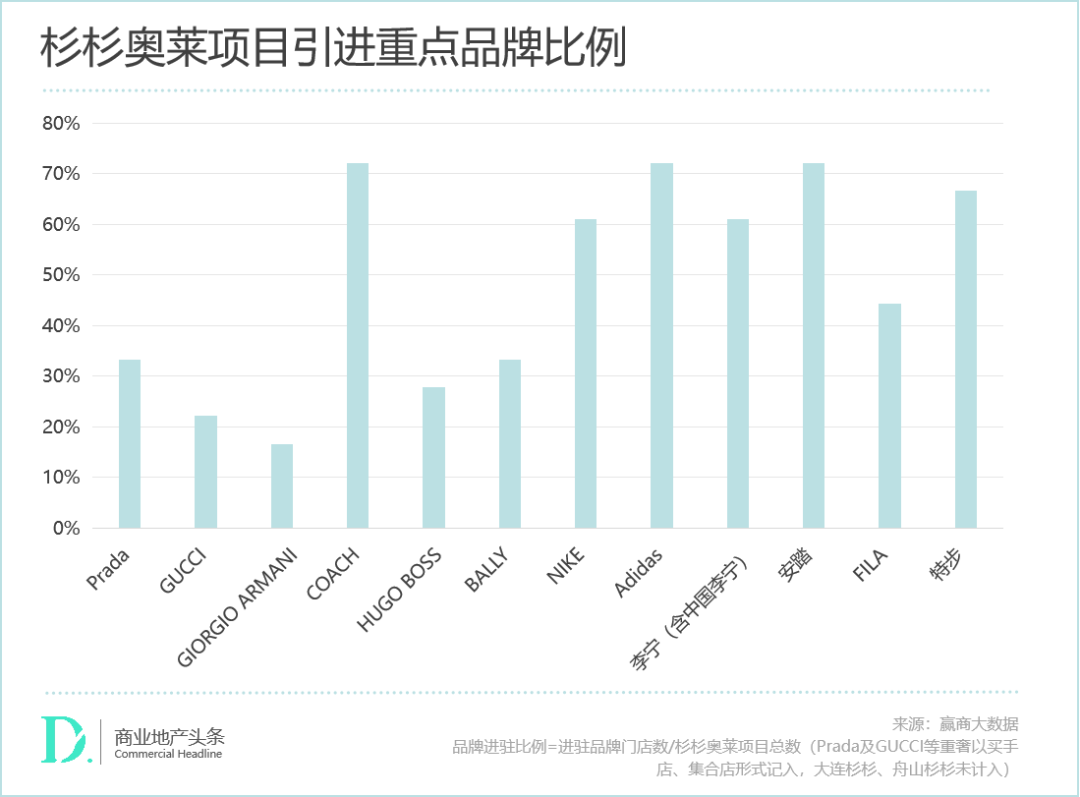

传统奥特莱斯主打的国内外运动品牌、男女装上,杉杉奥莱项目各类品牌齐备。据赢商大数据统计,61.1%的杉杉奥莱项目有耐克奥莱店、72.2%的项目有Adidas、44.4%的项目有FILA。国内品牌商上,安踏的入驻杉杉奥莱项目的占比为72.2%、李宁(含中国李宁)的进驻比例为61.1%。

当红的户外、运动品牌之外,轻奢品牌矩阵是杉杉奥莱打开局面的重要抓手。其中,COACH与杉杉奥莱绑定最深,72.2%的杉杉奥莱项目拥有COACH的独立店,BALLY和HUGO BOSS的进驻比例分别为33.3%和27.8%,其都以独立店的形式。

为了进一步加强项目的吸引力,杉杉奥莱更是通过买手店、集合店的方式引入Prada、GUCCI等重奢,33.3%的杉杉奥莱项目引入有Prada的买手店、集合店。 如在“深圳首家引入重奢的奥莱”——深圳杉杉奥特莱斯广场,一楼的两家PLANET33分别是PRADA+MIUMIU、GUCCI的集合店,杉杉首店宁波杉井也同样采取PRADA+MIUMIU集合店的形式。

在一线城市,奥莱引进奢侈品并不稀奇。但在杉杉奥莱落地的二三线省会城市,奢侈品店就是一个显著的竞争优势。如杉杉、首创、王府井奥莱争霸的郑州,杉杉奥莱广场就凭借更全的奢侈品品牌成为多数人奥莱首选地。

为了保持持续在线的选品力与“诱人”的品牌组合,杉杉在进入下沉新城市之时,会选择当地的“地头蛇”合作来实现快速落地。在山西,杉杉商业与太原“地头蛇”天美集团合作,在太原和晋中分别开发了两个杉杉奥莱项目。

天美集团是山西高端百货开发商,国际国内品牌资源丰富。2002年开业的天美名店,是太原首家高端百货商场(已关闭转型),2011年开业的天美新天地则是太原首家集国际精品和时尚百货于一体的高端购物商场,是太原品牌最全的重奢场,目前已入驻品牌包括LV、Prada、Coach、Burberry、Armani Collezioni、VERSACE、Burberry、Hugo Boss等。

有意思的是,太原天美杉杉奥特莱斯购物广场所在的太原尖草坪区,最早明文提及的洽谈合作对象是砂之船集团,但项目最终被杉杉商业与天美集团联合夺得,“1+1>2”效果显现。

“强强联合”,一直是于杉杉商业坚持的战略。借助合作伙伴力量引入国际品牌之外,亦可“搭伙”运营餐饮、休闲、娱乐等业态。

深圳杉杉奥特莱斯广场6-9层的餐饮、休闲区域,全部交由合作伙伴满京华经营,借助合作伙伴的能力去强化项目相关业态,自己的团队则专注于奥莱的零售业务,从而提升项目的人效。

历经13年,杉杉商业终成国内在营奥莱项目第一的大玩家。往后看,虽然竞争对手各个摩拳擦掌,准备大干一场,但有了“第一”傍身的杉杉,也开始有了更多与巨头叫板的底气与实力。

中国奥莱之争,还有新故事要说。