毛利率比肩茅台,毛戈平还能靠“剪刀差”割多久?

作者丨象升

苦等近十年,毛戈平即将圆梦IPO。

近日,“独角兽早知道”报道,毛戈平已通过港交所上市聆讯,计划于11月21日启动预先路演及投资者教育活动,12月启动IPO,目标交易规模约3亿美元。

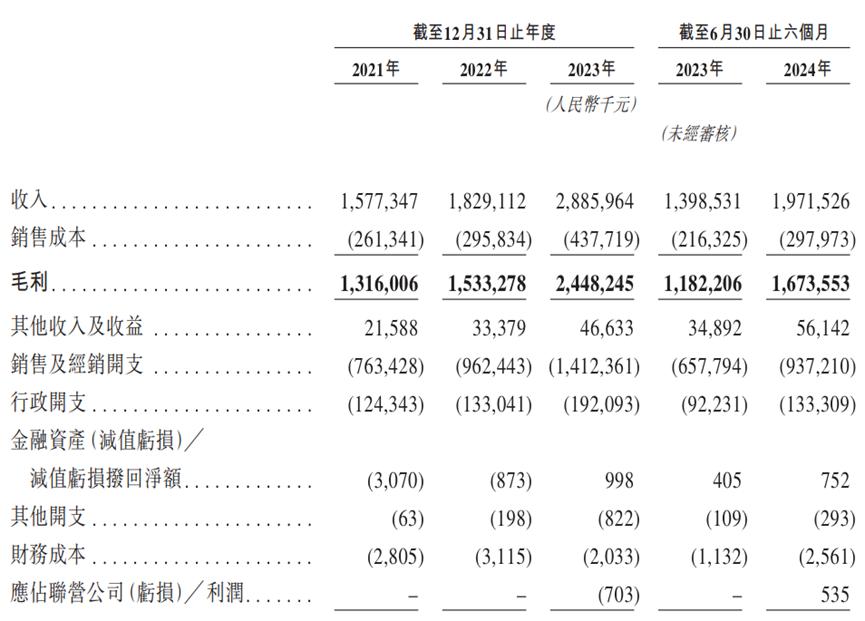

结合财报来看,毛戈平拥有极强的成长性,2021年-2023年营收复合年增长率为35.3%;净利润复合年增长率为41.6%,确实具备推开资本市场大门的底气。

不过毛戈平的IPO之旅并不顺遂。早在2016年,毛戈平就开始冲击A股,此后三度折戟。2024年4月,毛戈平转战港股,首战再次铩羽而归,二战终于通过聆讯。

资本市场之所以如此谨慎地看待毛戈平,不光在于其高度依赖个人IP,不确定性极大,更因为其缺乏深厚的商业护城河,很大程度上依赖线下专柜的“剪刀差”创收。随着美妆市场竞争逐渐加剧,毛戈平接下来或许很难继续“凶猛成长”。

一、抓住自媒体红利,毛戈平公司开始腾飞

与现如今业绩飞速飙升形成截然反差,十年前,毛戈平的业绩表现平平。招股书显示,2014年-2016年,毛戈平营收分别为2.79亿元、3.21亿元、3.43亿元,复合年增长率仅7.13%,净利润分别为0.47亿元、0.55亿元、0.53亿元,复合年增长率只有4.09%。

图源:B站

近年来,毛戈平的业绩之所以开始腾飞,很大程度上都是因为公司创始人抓住了自媒体红利。官方资料显示,毛戈平公司由著名化妆师毛戈平于2000年创立,专注于高端国货美妆。2020年前后,毛戈平开始“触网”,先后入驻B站、小红书、抖音等平台,频频分享高超的化妆技术,吸引海量网友关注,合计拥有数百万粉丝。

图源:中商产业研究院

结合营销产业的发展趋势来看,毛戈平可谓踩准了时代的风口。中商产业研究院披露的数据显示,2019年-2023年,中国自媒体营销市场规模从1624亿元增长至3397亿元,复合年增长率高达20.26%。随着用户的注意力被博主吸引,自媒体日益成为品牌营销的关键阵地。

伴随着知名度提升,毛戈平积极直播带货自家商品,极大地带动了毛戈平美妆销量攀升。飞瓜数据显示,2021年1月,毛戈平开启抖音直播带货,半年时间GMV达3216万元。

图源:蝉妈妈

2022年双十一,抖音彩妆/香水品牌TOP 10榜单中,毛戈平销售额1550 万元,位列第九;2024年双十一,抖音彩妆/香水品牌TOP 20榜单中,毛戈平跃居第二,仅次于圣罗兰。

显而易见,尽管是一家彩妆企业,但与大部分直播带货公司类似,随着毛戈平逐渐在互联网平台“出圈”,毛戈平公司也愈发依赖毛戈平的个人IP。强大的个人IP,虽然有助于推高毛戈平公司的业绩,但由于存在诸多不稳定因素,也预示着毛戈平公司面临巨大的不确定性。

二、线下专柜维系“剪刀差”,毛戈平毛利率比肩茅台

参照诸多直播带货公司的经历,高度依赖个人IP的毛戈平公司似乎将被资本市场拒之门外。然而,经过五次征战IPO,毛戈平公司即将登陆资本市场。这或许是因为,毛戈平公司拥有极高的利润空间,引得资本市场垂涎。

图源:毛戈平招股书

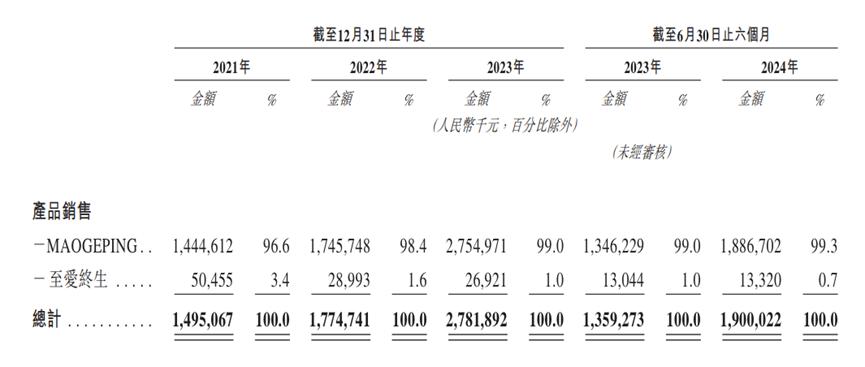

招股书显示,毛戈平虽然有MAOGEPING、至爱终生化妆、培训等多条业务线,但主要依赖MAOGEPING业务创收。2024年上半年,MAOGEPING品牌营收18.87亿元,占总营收的比重高达95.69%。

由于定位高端国货美妆,MAOGEPING拥有极高的毛利率,2021年-2023年以及2024年上半年分别为86.1%、85.6%、85.8%以及85.5%。得益于此,过去几年,毛戈平公司的毛利率均超80%,2024年上半年高达 84.9%。

对比而言,2024年上半年,上美股份、华熙生物、欧莱雅的毛利率分别为76.5%、74.52%、74.8%,均低于毛戈平公司。事实上,即便放大到整个消费品市场,毛戈平公司的毛利率都属凤毛麟角,甚至可以比肩贵州茅台91.76%的毛利率。

图源:毛戈平招股书

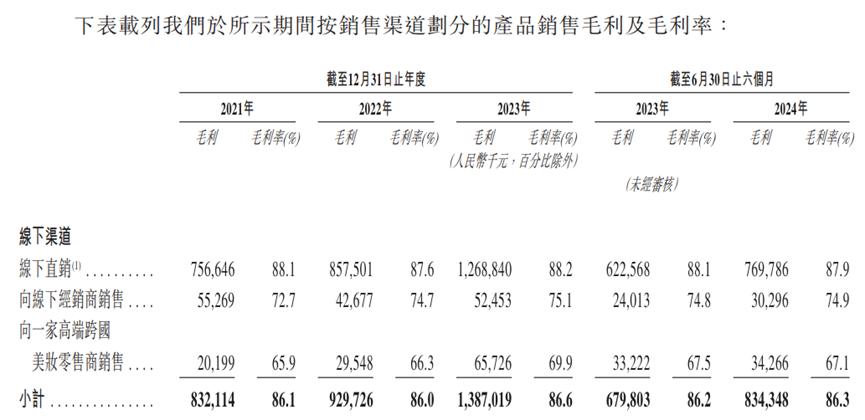

毛戈平的毛利率之所以如此高,主要是因为其聚焦线下直销渠道。招股书显示,2021年-2023年,毛戈平的线下直销渠道营收占比分别为57.5%、55.1%以及51.7%,占比均过半;毛利率分别为88.1%、87.6%、88.2%,比同期经销和线上直销的毛利率都高。

招股书显示,截至2024年上半年末,毛戈平在全国拥有372个自营专柜,大多位于中高档商场,在中国所有美妆品牌中排名第二,拥有超2700名美妆顾问,“他们拥有丰富的产品知识和化妆技巧。”

图源:毛戈平招股书

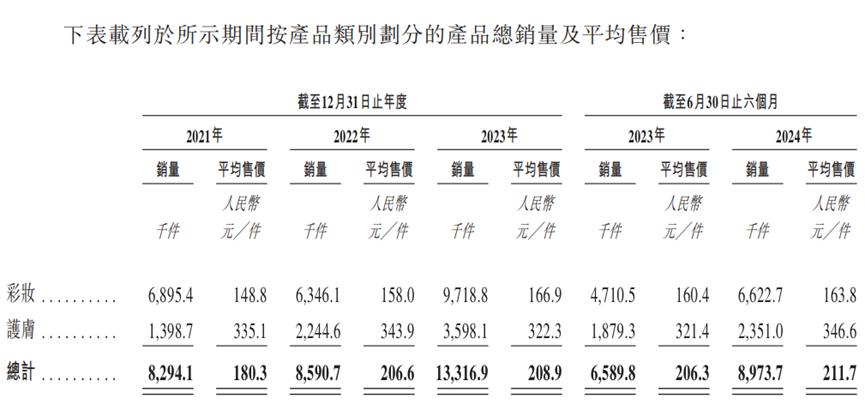

围绕中高端商场的专柜,以及数千名美妆顾问,毛戈平力推“为线下渠道定制的专属产品”,进而策动消费者付出更高的选购成本,打开利润空间。2021年-2023年,毛戈平彩妆平均售价分别为148.8元/件、158.0元/件以及166.9元/件,价格持续攀升。

另一方面,尽管线下渠道的产品高度定制化,但这些产品并非由毛戈平自行生产。招股书显示,毛戈平“依赖若干ODM及OEM供应商设计、开发及生产产品”。

2021年-2023年以及2024年上半年,毛戈平五大供应商采购金额分别为1.76亿元、1.94亿元、2.62亿元以及1.53亿元,占各期采购总额的52.8%、50.5%、53.6%以及52.3%。横向对比同期数十亿元的营收不难发现,毛戈平上游采购成本极低,为美妆产品腾出了更多利润空间。

综合来看,尽管同样定位高端美妆品牌,但与大部分国际美妆品牌靠技术或品牌吸引消费者不同,毛戈平很大程度上靠“剪刀差”取胜。毛戈平个人IP吸引海量流量后,毛戈平公司并未直接在竞争激烈的线上渠道完成销售转化,而是通过数百家个中高端商场专柜以及数千名美妆顾问,吸引消费者奔赴线下,为成本极低的“代工”商品买单,最终博取了亮眼的业绩。

三、美妆消费亮“红灯”,毛戈平将被围剿?

不可否认,目前毛戈平的“剪刀差”生意昂扬向上,但这很大程度上都建立在中国美妆市场如火如荼发展的基础上。2024年以来,中国美妆市场趋冷,毛戈平也面临巨大挑战。

图源:FutureBeauty

国家统计局披露的数据显示,2024年前9个月,中国化妆品行业累计零售额为 3069亿元,同比下跌1%,6月以来已连续下跌 4个月。其中9月零售额为 329亿元,同比下跌 4.5%。

在此背景下,诸多美妆企业的业绩均大幅滑坡。比如,2024年前三季度,上海家化、贝泰妮、华熙生物营收分别为44.77亿元、40.18亿元、38.78亿元,分别同比下降12.07%、增长17.09%、下降8.21%;净利润分别为1.63亿元、4.15亿元、3.62亿元,同比下降58.72%、28.39%、29.62%。

图源:华熙生物2024年上半年财报

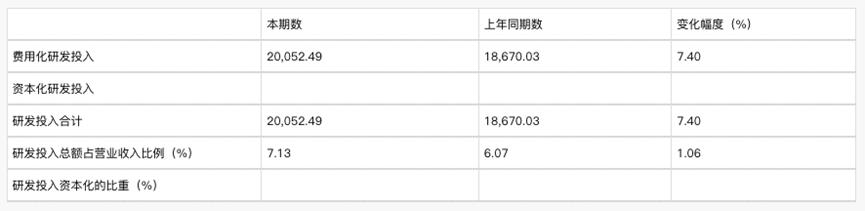

为了摆脱下行压力,诸多美妆企业都开始加大研发投入力度,以提振核心竞争力。财报显示,2024年上半年,华熙生物、贝泰妮、上美股份的研发费用分别为2.01亿元、1.14亿元、0.78亿元,分别同比增长7.4%、5.6%、43.9%,研发费用率分别为7.13%、4.1%、2.2%。

大手笔研发费用的带动下,诸多美妆企业都描绘出了“第二条曲线”。以华熙生物为例,其自主研发的三类医疗器械胶原蛋白终端产品将于2024年下半年进入临床阶段,有望帮助公司打开想象空间。

图源:毛戈平招股书

对比而言,毛戈平仍沿袭“重营销、轻研发”的经营策略。招股书显示,2021年-2023年,毛戈平的销售及经销开支分别为7.63亿元、9.62亿元、14.12亿元,费用率分别为48.4%、52.6%、48.9%。同期,毛戈平的研发费用分别为0.14亿元、0.15亿元、0.24亿元,费用率均低于1%。

诚然,2024年上半年,毛戈平的业绩增速不俗,并未因行业大盘遇冷而受到明显的负面影响,但值得注意的是,其存货规模正逐步攀升。招股书显示,2021年-2023年,毛戈平的存货分别为2.1亿元、2.99亿元、3.42亿元,存货周转天数分别为232.6天、320.6天及273.5天。这从侧面说明,毛戈平的产品正面临滞销的挑战。

对于毛戈平来说,登陆资本市场确实是公司发展的里程碑,但其或许很难就此放松下来。

因为随着美妆行业进入存量时代,行业玩家纷纷加码研发,强悍的产品力将成为俘获消费者的关键要素。反观毛戈平依然我行我素,高度依赖个人 IP 以及“剪刀差”的资本术创收,底层竞争力十分有限。

有鉴于此,即便成功登陆资本市场,投资者或许也很难坚定看好毛戈平