首家!毛戈平上市前获投7亿

作者 | Artemis

昨日(12月2日),毛戈平化妆品股份有限公司(下称“毛戈平”)在港交所发布公告称,拟香港IPO发售7058.82万股股份,并计划于2024年12月10日正式在港交所主板挂牌上市。这标志着,中国首个高端美妆品牌将正式登陆资本市场。

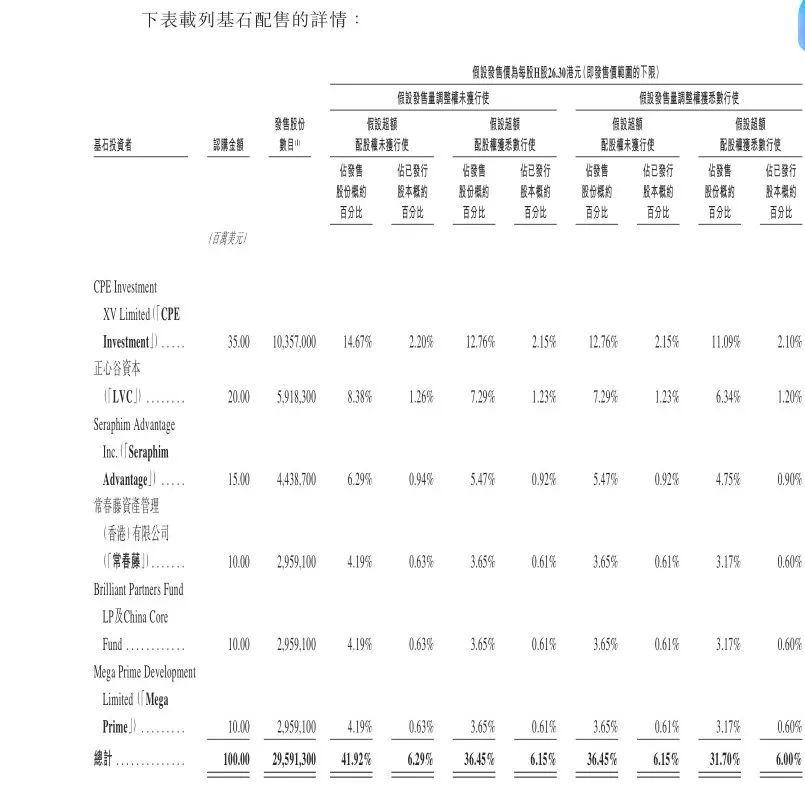

另值得一提的是,毛戈平此次IPO招股引入6名基石投资者,合共认购1亿美元(约7.29亿元人民币)的发售股份,其中包括CPE Investment、正心谷资本、常春藤基金等。据了解,毛戈平今年上半年营收近20亿元,有望在未来跻身国内美妆企业十强榜单。

6位基石投资者,融资超7亿

据最新公告显示,毛戈平拟全球发售7058.82万股H股,其中,中国香港发售股份数量为705.89万股,占比约10%,国际发售股份数量为6352.93万股,占比约90%,另有15%超额配股权。公告显示,毛戈平于12月2日至12月5日招股,每股发售价为26.3港元—29.8港元。若以该每股发售价区间计算,毛戈平的IPO市值将介于123.76亿港元至140.24亿港元。据了解,预期股份将于12月10日开始在联交所买卖。

值得关注的是,毛戈平此次IPO招股引入了6名基石投资者。其中,CPE Investment认购3500万美元(约2.55亿元人民币,下同),正心谷资本认购2000万美元(约1.46亿元),ACCF Capital通过Seraphim Advantage认购1500万美元(约1.09亿元),常春藤基金认购1000万美元(约7288.63万元),Brilliant Partners Fund LP及China Core Fund认购1000万美元(约7288.63万元),大湾区共同家园投资(GBAHIL)通过Mega Prime认购1000万美元(约7288.63万元),合共认购1亿美元(约7.29亿元)的发售股份,占全球发售比例的39.31%。

▍截自毛戈平公告

那么,何为基石投资者?

据了解,基石投资者是指港股IPO时在公开募集之前作为战略投资者申购公司股票的机构投资者,主要是以银行、保险公司、对冲基金、主权财富基金、养老金等为主的大型机构投资者、大型企业集团以及知名富豪或其所属企业。基石投资者按IPO发行价格购买预先约定数量的股票,并接受6—12个月的锁定期。

对此,香颂资本执行董事沈萌告诉青眼号外,基石投资者是IPO实务中的一种现象,有了基石投资者可以为二级市场的招股起到保驾护航的作用,“让二级市场投资者对企业增强信心,从而保证企业招股的成功率更高。”

华南某地国资控股平台相关负责人也曾公开表示:“能拉来行业内明星基金当然最好。这类基金又专业又熟知产业发展,对上市公司的发展前景判断更准确。此外,因为有6个月禁售期,认购比例高,有利于股价稳定。”

正因如此,基石投资者的参与通常被视作是对公司基本面、盈利模式和未来发展的认可。不过,沈萌进一步指出,基石投资者也是一把“双刃剑”。“基石投资者的认购价格比企业IPO发行价低,较大规模的基石投资可以视作企业对自身招股存在有一定担忧,所以就需要有更多基石投资为企业成功实现IPO保驾护航。”他举例称。

美妆IPO获基石投资者较少

事实上,基石投资者在港股IPO中并不少见。以今年港股最大IPO美的集团为例,今年9月,美的集团在港交所主板挂牌上市。这当中,中远海运、UBS AM Singapore、国调基金、比亚迪、博裕资本、HCPE源峰等18家基石投资者参与了美的集团的本次发行,累计认购约97.90亿港元。又如自动驾驶系统供应商“地平线”,其在上市前获得阿里、百度等4家基石投资者认购。

不过,青眼号外调查发现,此前美妆相关上市企业获得基石投资者投资的案例并不多见。公开资料显示,2022年,聚焦于旅游零售业务的中国中免上市前获得了爱茉莉太平洋、泸州老窖、海南自由贸易港建设投资基金有限公司等9家基石投资者累计62.38亿港元的认购。

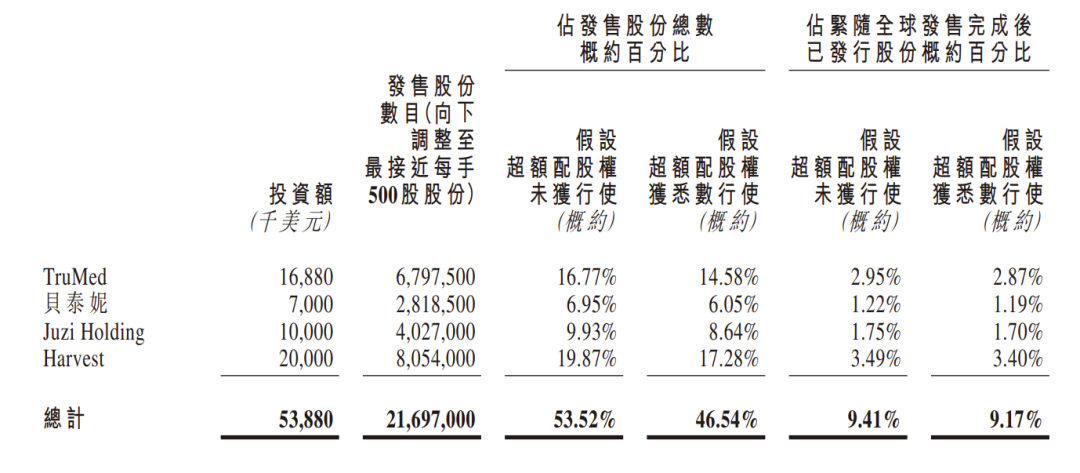

2023年,提供美丽健康管理服务的美丽田园在港股上市前获得了贝泰妮、巨子生物控股股东Juzi Holding等4名基石投资者共计5388万美元(约合人民币3.92亿元)的认购。以此来看,毛戈平系港股IPO获基石投资者认购的第三家化妆品相关企业,也是第一家美妆品牌企业。

▍截自美丽田园公告

另从基石投资人属性来看,无论是中国中免亦或是美丽田园,基石投资人中均有美妆企业,但毛戈平的6位投资者均为投资机构。以正心谷资本为例,该公司是一家专注于科技制造、医疗健康、科技消费等领域的长期投资管理公司,管理规模约600亿元,投资企业包括中控技术、Bilibili、字节跳动、泡泡玛特、君实生物等。

一位不愿具名的业内人士告诉青眼号外,毛戈平能够获得这些基石投资人的亿元融资,足以说明其实力。“现在市场上基石投资人并不好找,不少企业会找老股东做基石投资者,港股也有很多没有基石投资者就上市的企业。”

之所以能够得到资方的充分认可,或也与毛戈平出色的业绩表现息息相关。据招股书披露,2021年-2024年上半年毛戈平总收入分别为15.77亿元、18.29亿元、28.86亿元和19.72亿元;净利润则分别为3.31亿元、3.52亿元、6.64亿元和4.93亿元。

另据青眼情报显示,抖音10月彩妆类目GMV超61.41亿元,其中毛戈平以1.41亿元+,同比增长169.69%的表现,仅次于YSL,拿下抖音10月彩妆类目品牌榜第二位。

有人认购,有人退出

事实上,提到毛戈平融资,绕不开对其上市进程造成影响的九鼎投资。据此前招股书显示,2015年10月,九鼎投资集团旗下苏州浦申九鼎投资中心(有限合伙)(下称“浦申九鼎”)以7330万元以转让形式获得毛戈平10%股权,成为毛戈平最大外部股东,公司实控人毛戈平及其家族合计持有公司81.88%股权。但在三年后,九鼎集团的“暴雷”引发了一系列的联动反应。

2018年3月,九鼎集团因涉嫌违反证券法律法规被证监会立案调查,之后多个与九鼎系有关的上市计划如泰禾股份、祥云股份等均被延误或终止。此前也有不少媒体分析认为,“毛戈平IPO两次搁浅或也九鼎系参与投资有关。”

有媒体报道称,在今年1月4日撤回A股上市申请之后,毛戈平迅速与九鼎系进行切割。2024年1月,毛戈平夫妇控制的帝景投资,以及深圳市笃实企业管理合伙企业、苏州锦鸿创业投资合伙企业分别以5.51亿元、1.07亿元、7190.5万元,合计7.3亿元的金额,收购了此前浦申九鼎所持的10%股权,相比2015年7330万元的投资成本,溢价率达到895.85%。但同时,这也意味着,浦申九鼎从此不再持有毛戈平任何权益。

另值得一提的是,在本次港股上市前夕,毛戈平还进行了两轮分红。据招股书显示,2021年至2023年期间,毛戈平已分别派息4000万元和2.5亿元。而在今年2月份的股东大会上和4月港交所递表前夕,毛戈平还向全体股东各宣派5亿元的股息,总计分红达到10亿元。

尽管上市前夕进行分红遭到市场诟病,但也有观点认为,在撤回A股上市后转战港股上市之前进行大额分红,应该是公司为了优化财务结构,减少上市时的财务压力,或者是在上市前对内部股权结构进行调整的一种策略。“大额分红可能也是公司向市场传递信心的一种方式,表明公司盈利能力强,现金流充足,有能力进行大额现金分配。”中国企业资本联盟副理事长柏文喜对媒体公开表示。

8年征战资本市场并曾三度折戟,毛戈平终于进入了最后的港股IPO发售阶段。此次认购无疑再次彰显了毛戈平品牌的价值和市场潜力,同时也展示了投资者对其的信心。对于化妆品行业而言,这无疑是一剂强心针,也为行业带来了巨大的鼓舞。