高化寒意延续 雅诗兰黛集团Q2亏损40亿元背后

女生口红永远都会缺一种色号,而男生也总会被柜姐忽悠买下最不缺货的色号,化妆品的营销手段不断,美妆集团也就打来了永不消亡的大门。

然而,大门的背后,是眼花缭乱的商品,是五花八门的款式,更是数不胜数的品牌。

近日,雅诗兰黛集团公布了2025财年第二季度(2024年9月30日至12月31日)的财务报告,集团业绩继第一季度持续下滑,尤其是中国市场。

报告期内,集团净销售额下滑6%至40.04亿美元(约合人民币290.34亿元),净利润亏损5.8亿美元(约合人民币42亿元),同比由盈转亏。

雅诗兰黛全球三大销售地区,净销售额均呈现下滑态势。受市场冲击最为严重的是中国所处的亚太地区,净销售额同比下降11%至12.87亿美元(约合人民币93.78亿元),营业利润暴跌58%至1.08亿美元(约合人民币7.87亿元)。

雅诗兰黛集团总裁兼首席执行官司泰峰将销售额与净利润双双下行的结果归咎于中国市场的发展失速。“中国消费者消费情绪低迷,给高端美容行业和集团的业务带来了巨大压力。”

截至2025年2月7日收盘,雅诗兰黛报62.260美元/股,跌幅2.55%,总市值为231.2亿美元。这是自2月4日晚发布业绩报告以来,连续第三个工作日下跌。

全线业绩承压

2024年,雅诗兰黛早期潜伏的问题全面显现。

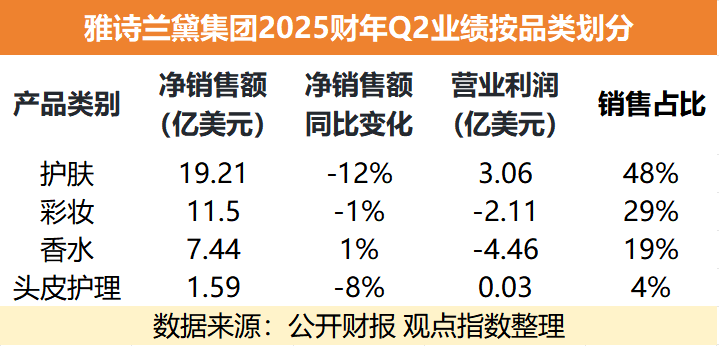

按产品类别划分,雅诗兰黛集团旗下共有护肤、彩妆、香水、头发护理四大类别。2025年第二季度,除香水品类的净销售额同比增长2%之外,其余类别均出现不同程度的下滑。

其中,收入来源占比最高的护肤业务却是沦陷最深的。财报显示,本季度,护肤业务占集团总收入约48%,净销售额同比下跌12%至19.21亿美元,营业利润同比暴跌26%至3.06亿元。

报告指出,该业态业绩下滑主要是由于亚太市场销售情绪低迷及旅游零售渠道萎缩,导致旗下高端品牌雅诗兰黛、海蓝之谜销售额下滑。

相比之下,彩妆类品牌的下滑趋势倒是算轻微,净销售额仅微跌1%。彩妆业务占据总销售额29%,属于第二大业务。报告指出,该业务销售额的下滑主要是受高端品牌TOM FORD(汤姆福特)、M·A·C(魅可)销售下滑影响,不过下降部分被被Clinique(倩碧)的高个位数增长所抵消。

而Clinique(倩碧) 品牌之所以能实现增长,得益于要细分赛道唇部产品的销量增长以及品牌在美国亚马逊专业美容店的上线。

不过,在营业利润上,彩妆类和香水业务则都由盈利转为亏损。报告指出,彩妆类亏损主要由于TOM FORD和Too Faced的2.58亿美元商誉及其他无形资产减值;而香水类业务营业利润下降,主要由于TOM FORD的5.49亿美元无形资产减值。

针对以上业绩下滑的情况,有市场人士指出是跟品牌频繁涨价有关。

据了解,2024年以来,雅诗兰黛已经对旗下品牌进行2次涨价。2024年2月,海蓝之谜、雅诗兰黛、祖玛珑等品牌价格涨幅在10%-30%不等;2024年7月,雅诗兰黛、海蓝之谜、MAC、芭比波朗、祖玛珑等6个品牌共计500余款产品,再度涨价,涨幅在10%以内。

此前,在2023年,雅诗兰黛分别在7月和1月期间也进行过两轮涨价。

对此,有网友评价称:“不升级的产品涨价,视为来中国套娃。”研发投入不足、产品更新迭代速度慢是雅诗兰黛素来被世人所诟病的。

目前,雅诗兰黛的研发费用占营收的比例仅为1%左右,而竞争对手欧莱雅和资生堂的研发费用率则长期保持在3%以上。

雅诗兰黛的明星产品“小棕瓶精华”自1982年推出后,虽经历多次升级,但核心配方迭代缓慢,最新第七代产品与2020年上后后未见重大突破。这种“吃老本”的研发模式难以满足消费者对功效型护肤品的即时需求。

女生可以为口红的色号、质地、包装买单,但不会专门为了某一牌子而掏荷包,尤其是消费更理智化的时代。

中国市场的警醒

一直以来,中国市场都被雅诗兰黛视为重要的业绩增长引擎,但如今中国市场的业绩却给了雅诗兰黛狠狠地一个当头棒。

有市场人士将雅诗兰黛在中国市场的表现不佳主要归因于高端美妆产品需求疲软、消费者购买力下降、品牌定位老化以及运营策略失误。

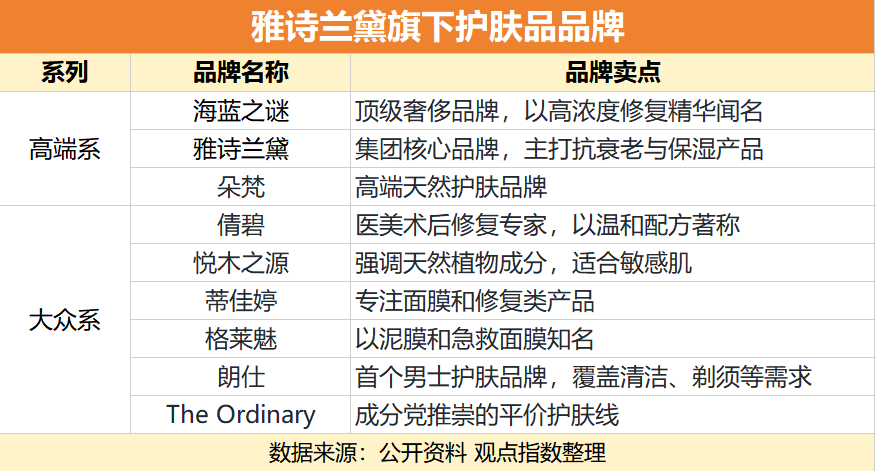

近年来,雅诗兰黛一直将重心放在高端产品线上,中低端市场布局较为薄弱。在消费降级和“平替”风潮下,Z世代消费者更倾向于高性价比的国货品牌,而雅诗兰黛缺乏类似欧莱雅“修丽可”或资生堂“怡丽丝尔”的中端产品线。

尽管,雅诗兰黛近期引入大众品牌“The Ordinary”试图填补中低端空白,但其在中国市场的本土化运营仍处于试水阶段,尚未形成规模化竞争力。

另一方面,高端产品功效重叠严重也导致了产品缺乏竞争力。目前,高端产品海蓝之谜与雅诗兰黛都在主攻抗衰领域功能。

在销售渠道商,过度依赖免税渠道也是雅诗兰黛较为“致命”的点。

一方面是因为价格体系的混乱,免税渠道常年提供6-7折的超低折扣,与正价零售渠道价差悬殊,官方渠道50ml装的"小棕瓶"价格能在海南免税店买到100ml装;

另一方面,免税渠道的低价倾销会削弱了品牌溢价能力,导致抗风险能力弱,而目前雅诗兰黛主品牌营收60%依赖"小棕瓶"等明星单品在免税渠道的销售。

在本季度财报中,雅诗兰黛就多次将业绩下滑归咎于“旅游零售渠道萎缩”。据悉,雅诗兰黛对免税渠道依赖度高达23%-28%,而欧莱雅、资生堂也仅是10%。

过度依赖之下,随着境外游的开放,日元的贬值,海南免税购物人数减少,库存积压成了雅诗兰黛目前急需面对的挑战。

据海南当地媒体报道,2020年的海南免税购物金额达到320亿元,同比增长1.35倍,2021年的购物金额更是逼近了500亿元,创下了历史新高。可到了2024年,全年购物金额只有309亿元,创下了5年来的新低。

因此,在市场与业绩的承压之下,雅诗兰黛也迎来了“史上最大规模的运营变革”——Beauty Reimagined。

此次变革包括加速优化消费者覆盖、推动实现变革性创新、加大面向消费者的投资举措、企业业务重组,以及消除繁琐流程,简化工作方式。其中,作为作企业重组计划的一部分,雅诗兰黛将裁减5800至7000个工作岗位。

一位零售资深人士指出,雅诗兰黛的困境本质上是传统高端美妆模式与新时代消费生态的结构性冲突。其战略调整虽具魄力,但能否在裁员降本的同时实现品牌焕新、渠道重构与组织敏捷化,仍需时间验证。

正如该集团CEO司泰峰所言:“这不是一场简单的成本削减,而是次全面的商业模式再造。”百年巨轮的“二次创业”能否成功,市场将拭目以待。