2018年拟开业购物中心分析报告:920个项目、体量8300万平方米!

————2017年终盘点系列报道

近几年,全国购物中心遍地开花,并迅速下沉三四线城市,呈现一片蓬勃发展之势。这两年,购物中心开业量更是高位运行,开业量逐年上升。不过接下来2018年拟开业购物中心数量、体量均呈现小幅下滑趋势,超大体量商业项目大幅减少。

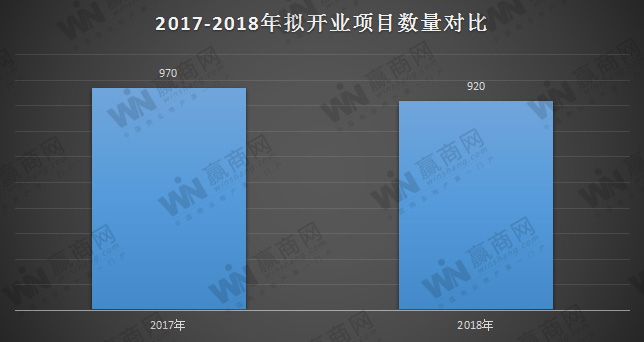

据赢商网统计,2018年全国拟开业大型商业项目约920个,商业体量高达8300多万平方米。数量、体量比2017年预计开业项目分别下降约5%、15%。(2017年拟开业数量970个,商业体量9800多万平方米),但不少项目仅仅是未能赶2018年内开业,作为未开业的商业存量仍然非常庞大。

(说明:统计对象为商业面积≥3万平方米的集中型零售物业,包括购物中心、商业街等,不含专业市场、文旅项目。)

值得注意的是,2018拟开业项目中,近百项目是原计划2017年开业延期而至,延期开业已经成为普遍现象,据赢商网预测,2017年实际开业率约为原计划的50%,约500个项目。

区域分布:四大区拟开业量下降 三地区增长

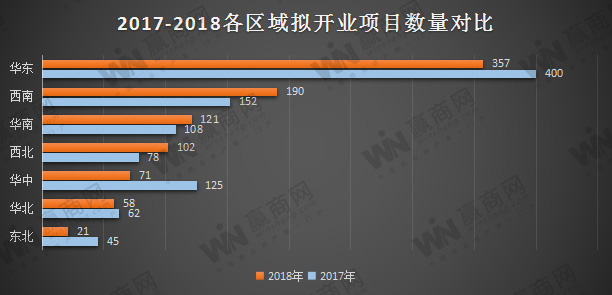

从全国七大区域看,2018年拟开业量对比2017年拟开业量,四区下降,三区增长。其中华东、华中、华北、东北四大区拟开业数量同比出现下降,东北、华中地区降幅最大。另外西南、西北、华南三区域增长,西部两区增幅度大。显而易见,接下来西部地区商业地产增长将领衔其它地区,集中爆发的开业量,将吸引更多品牌进入,而中部、北部市场表现乏力。

各区域具体表现如下:

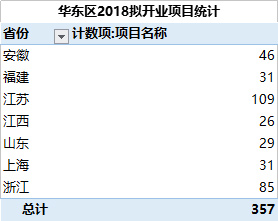

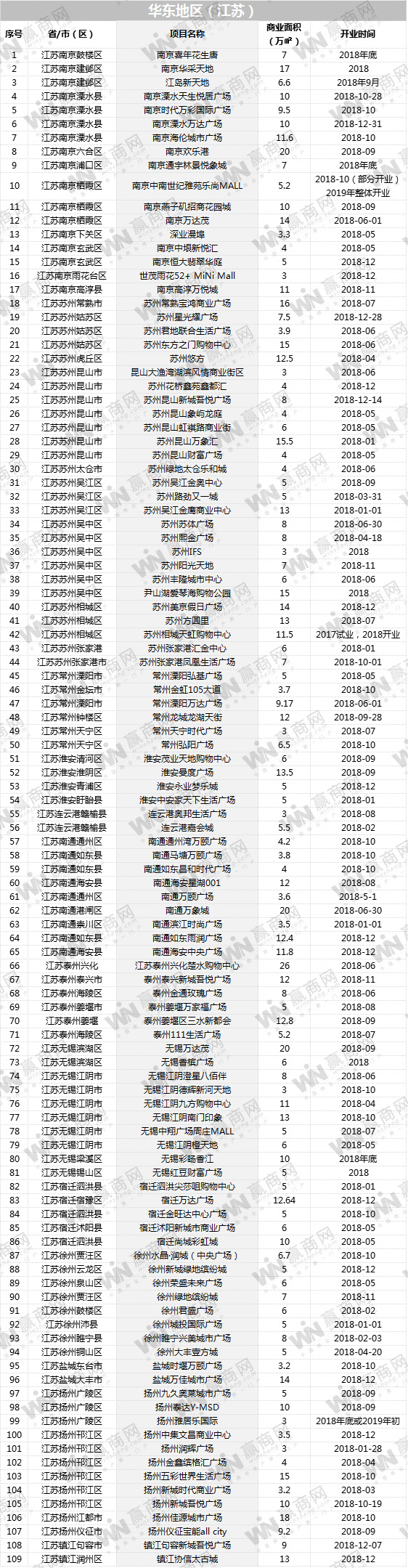

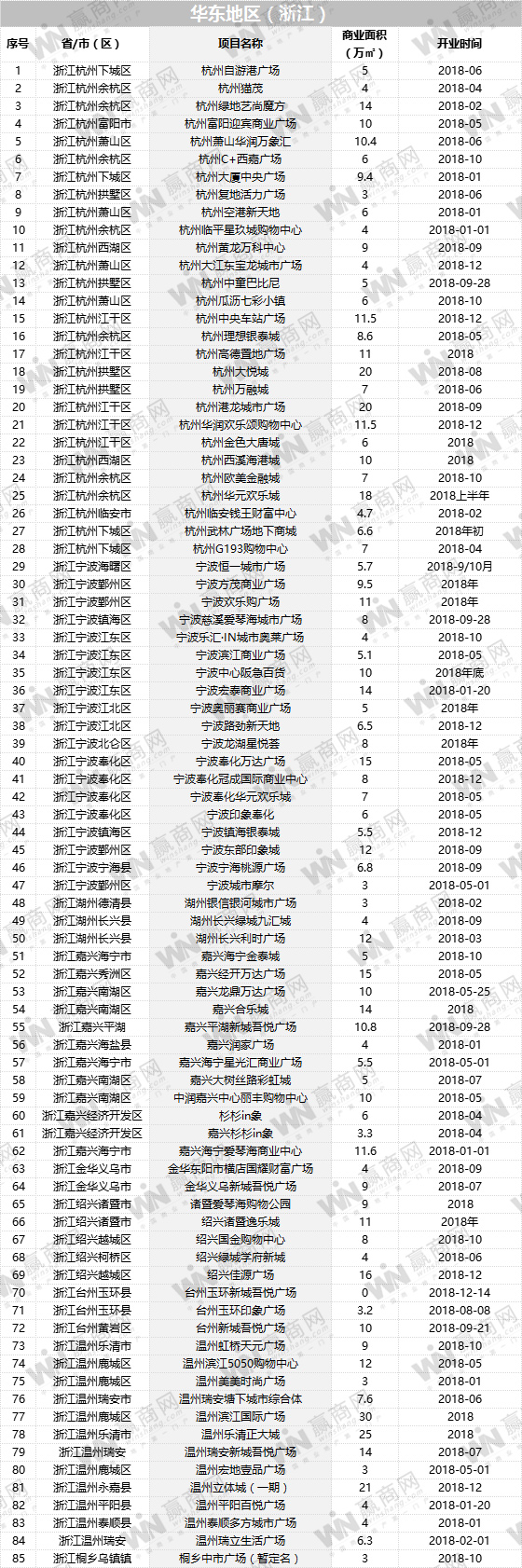

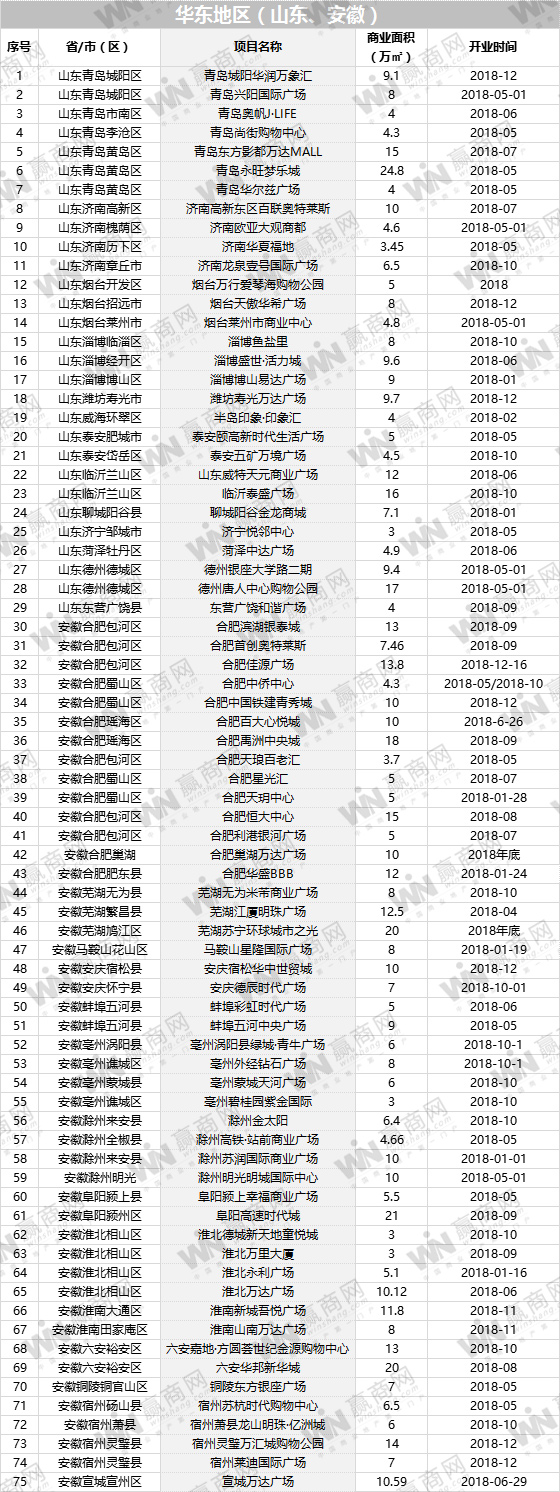

华东357个项目遥遥领先,其在大区中的第一地位是无人能撼的。不过拟开业量对比2017年数量仍减少43个,下降约10%。

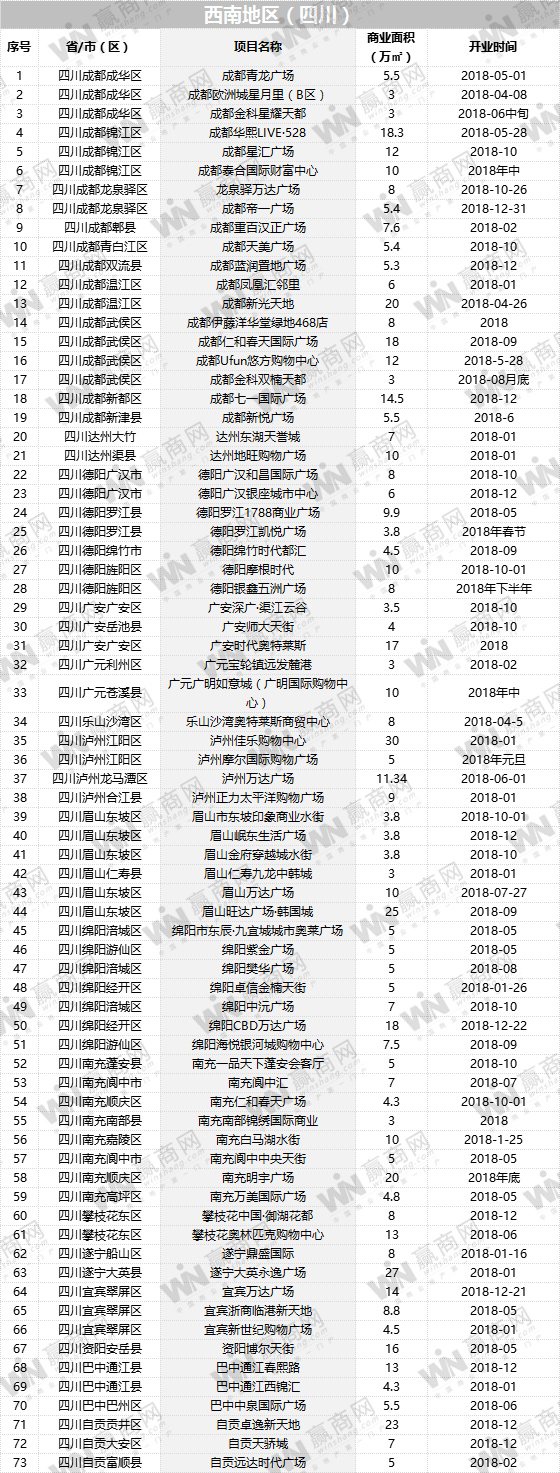

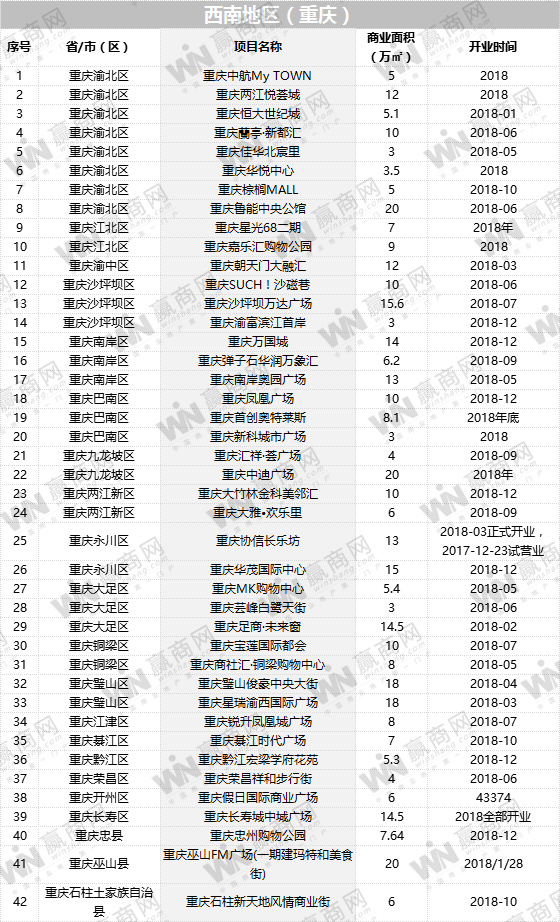

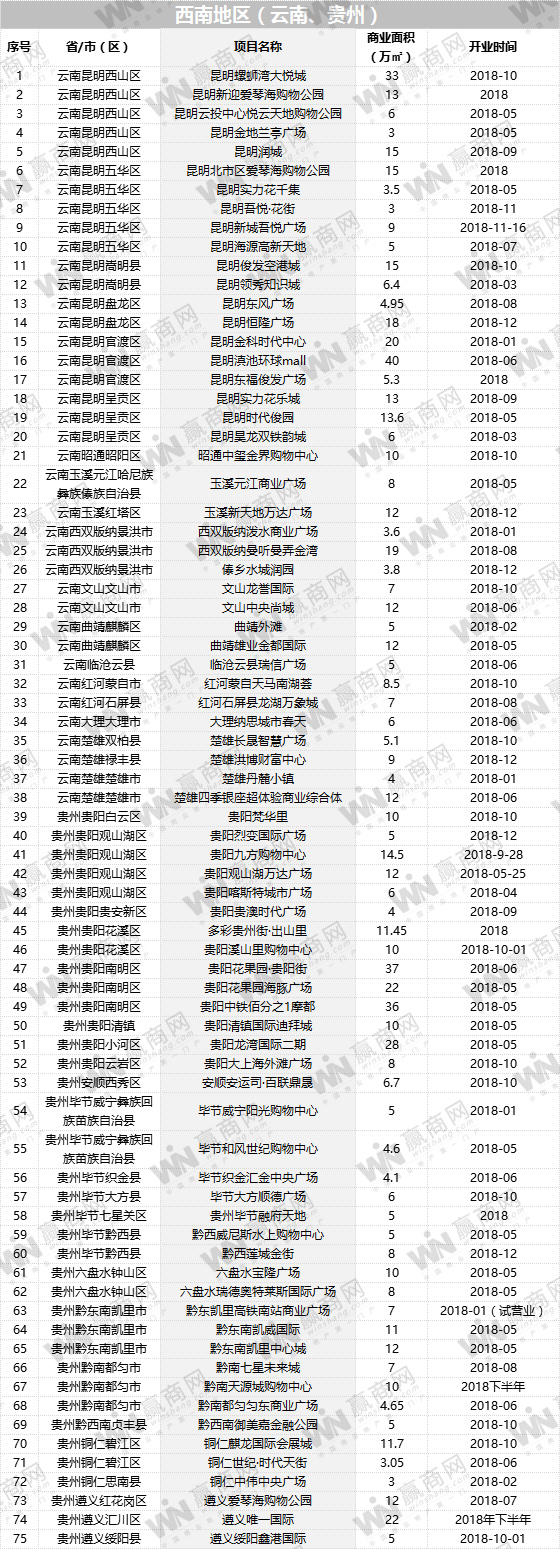

西南地区排第二,商业活跃度持续高涨,190个项目,同比数量增长38个,增幅约25%。

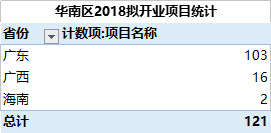

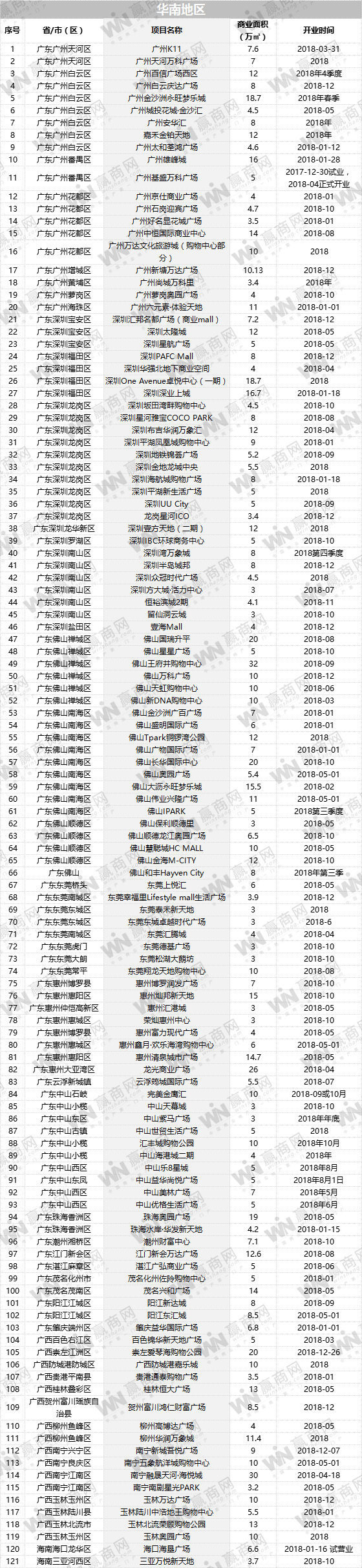

华南地区排第三,跟去年排位一致,不过拟开业量比上年度增长13个,同比增幅约12%。

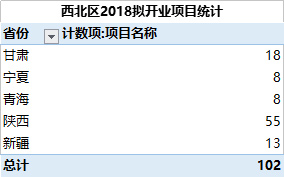

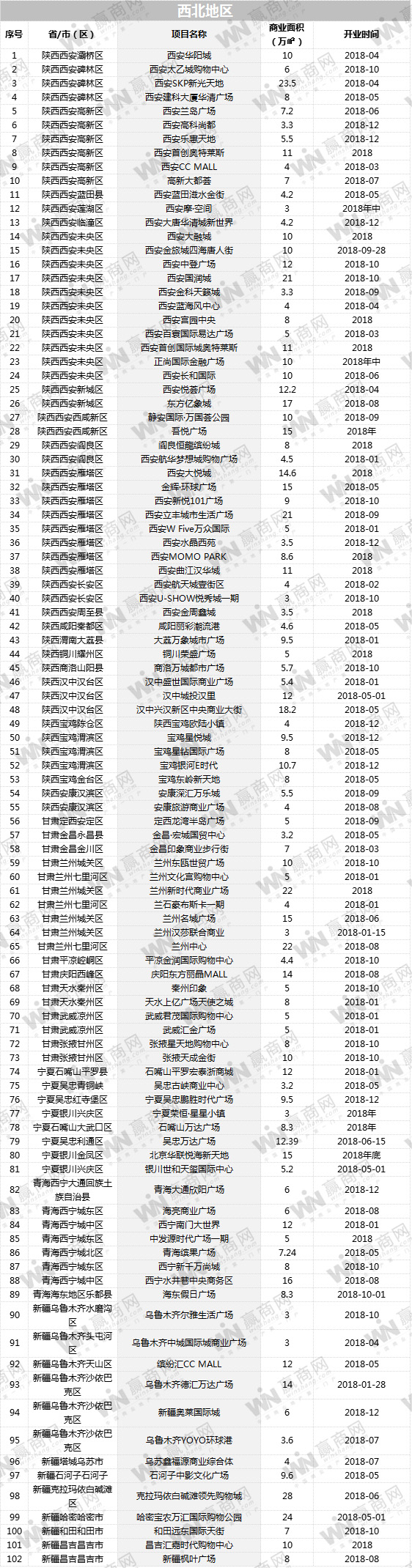

西北地区排第四,但增长强劲,同比增长24个项目,增幅30.77%。

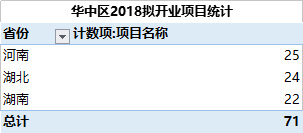

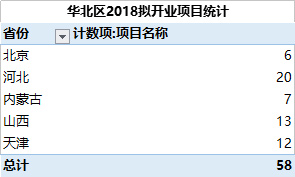

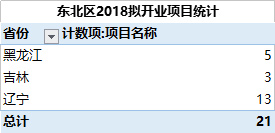

华中、华北、东北依次排在后面,且同为拟开业量下滑的区域,华中地区减量54个,降幅43.2%;华北减量4个,降幅6.45%;东北减量24个,降幅53.33%。

城市分布:一线城市增长放缓

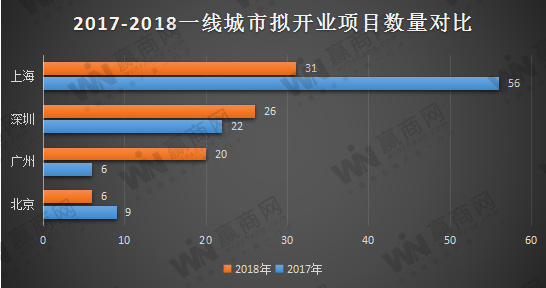

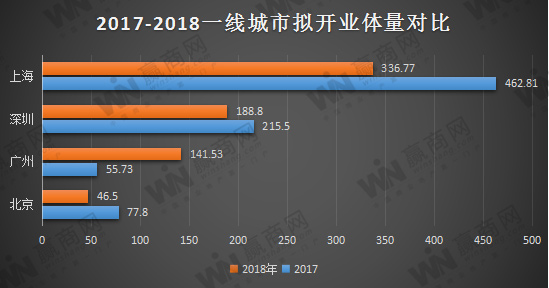

一线城市商业增量有限,增速持续放缓,并向郊区外拓。2018年,北上广深四大城市拟开业量合计83个,比217年减少10个,商业总体量则减少近100万平方米。

上海、北京数量、体量均下降,上海减少25个,降幅44.64%,北京依然是个位数,从去年的9个减少为6个。广州拟开业量是去年的3倍多,深圳数量增长4个,体量却下降近30万平方米。不约而同,广深大部分项目位于城市新区或甚至郊区地带。

随着城市外拓,郊区社区型商业成为一线城市商业发展的大趋势。从四个一线城市看,上海、深圳相对更有活力,潜力更让人看好。

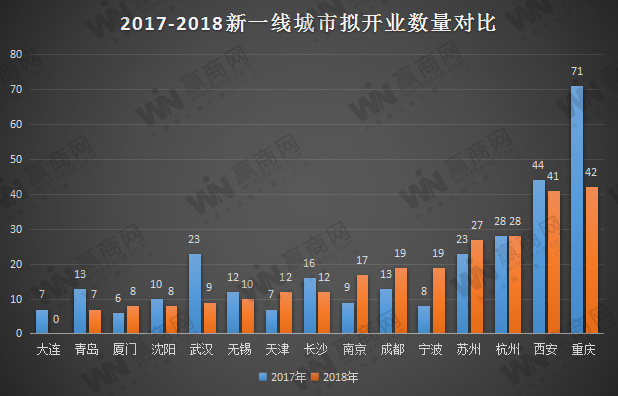

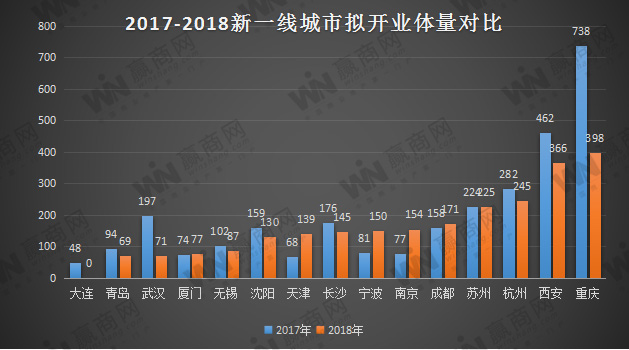

新一线城市:拟开业数量、体量均下滑

15个新一线城市,对比2017年开业数量、商业体量均呈现下降,数量合计259个,占全国总数量的28.15%,比上一年减少22个,体量合计2427万平方米,占全国总体量的29.24%,比上一年减少近300万平方米。

15个城市中,重庆、西安、长沙、无锡、武汉,大连、青岛、沈阳等8城市数量下降,重庆、杭州、长沙、沈阳、武汉、青岛、大连等7城市商业体量下降,值得注意的是,大连2018年无新开业项目。单从商业体量看,重庆、武汉降幅最大,宁波、南京、天津增长明显。

西部商业崛起

从2018年拟开业项目数量TOP20城市看,未来全国商业重心再次清晰呈现,重点是西部和长三角市场。西部重庆、西安是排头兵,昆明进入前十,超越成都,与广州、佛山并列,贵阳也进入前20,跟合肥并肩。长三角依托优越的地理位置和经济条件优势,8个城市商业特别活跃,华南集中在广州、深圳、佛山,华中乏力,东北无上榜城市。

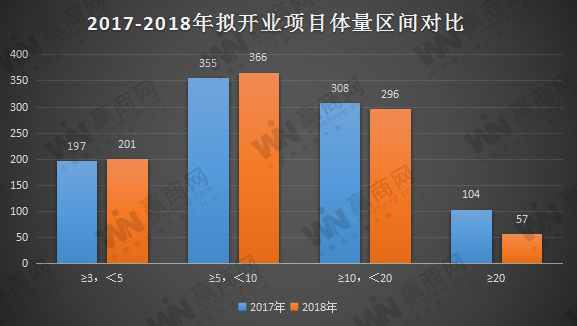

体量分析:5~10万方体量是主流、20万以上大体量项目减少

2018年拟开业项目体量区间与2017年基本一致,5~10万方体量是主流,这个区间的体量,比小型社区商业有更大的发挥空间,可以规划更多更丰富的业态,在体验当道的当下,购物中心也需要更多空间打造场景,提升消费者体验感。而比起10万以上的大型项目,辐射范围较小,定位可以更有针对性,招商品牌相对要少,操盘难度相对较低。

20万平方米以上项目大幅下降近5成,约去年的一半。这些项目集中分布在西部地区及华东地区的县级市。重庆、云南、贵州、西安兰州等地域广袤的西部城市最为集中。这主要与城市土地供应及商业规划有关,在一、二线城市成熟商圈,大部分已经是商业存量高企,从规划上开始出现调整,城市综合体纯商业体量占比缩减。

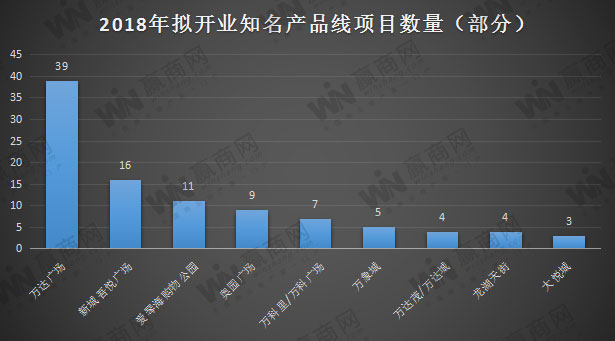

产品线:新品牌扩张速度超越大品牌

从扩张速度较为快速的产品线看,除了依旧占据榜首的万达广场之外,另一个很明显的现象就是新品牌扩张速度远远超越大品牌。尤其是这两年发力的新城吾悦广场和红星商业的爱琴海购物公园,每年新开业购物中心在10个以上,相比万象城、大悦城、龙湖天街这些知名品牌,速度是其几倍。万科社区商业产品线力度不小,这两年主要推万科广场和万科里品牌。

七大区域简析

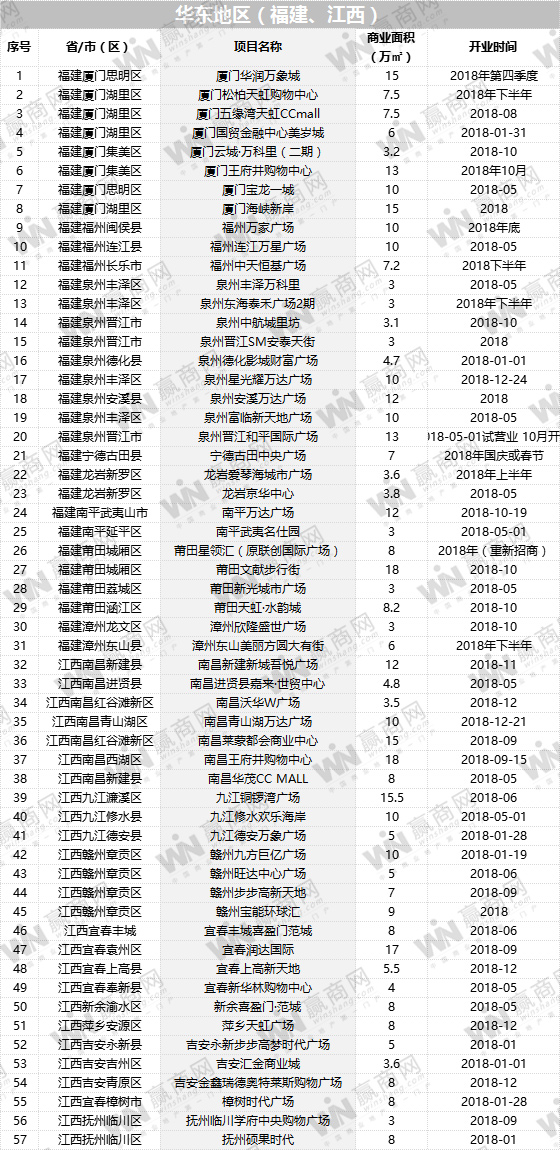

华东区:作为最大的区域,囊括全国七个省份在内,共集中了357个项目,占全国项目总量的38.8%,总体量3088万平方米,占全国的37.2%,其中江苏109个、浙江85个是华东区开业量最大的城市。一线城市上海31个项目,比上一年度的56个大幅收缩近5成。其余安徽、福建、山东、江西四省拟开业量均有不同程度下降。

上海明年拟开业项目中,值得期待的大型购物中心有LuOne凯德晶萃广场、上海大宁久光、陆家嘴中心L+ Mall、上海梦中心等。

西南区:排名第二,项目总量190个,总体量1841万平方米。四川占近4成,商业下沉县级市加速,重庆拟开业项目对比上年度大幅下降40%,商业放缓趋势明显,云南、贵州对比去年数量也有小幅下滑,值得注意的是,近年来外来知名房企纷纷携产品线,以轻资产模式进入云贵地区,包括大悦城、爱琴海。港企恒隆地产在昆明开发的恒隆广场明年也将亮相。知名产品线的进入,有望为区域注入全新的商业活力。

华南区:广东、广西、海南三省共121个项目,商业总体量1016万平方米。其中广东103个,占全区的85.12%。广东7成项目集中在广州、深圳、佛山。广州2018拟开业量是上一年度的3倍多,主要是白云区、花都区商业发力,新增多个10万平方米以上大型项目,深耕白云商圈13年的百信广场,2018年将带来百信广场西区项目开业,体量达12万平方米。广州主城区天河区将迎来K11购物艺术中心的开业,深圳则将迎来第二个万象城开业。

西北地区102个项目紧追华南区,陕西西安作为西北市场的大门,无疑是区域内的商业重心。陕西55个项目,41个在西安。外来房企加速布局,如SKP新光天地、大悦城、大融城、新城吾悦广场等知名产品线/项目均已进入,并将于2018年开出。

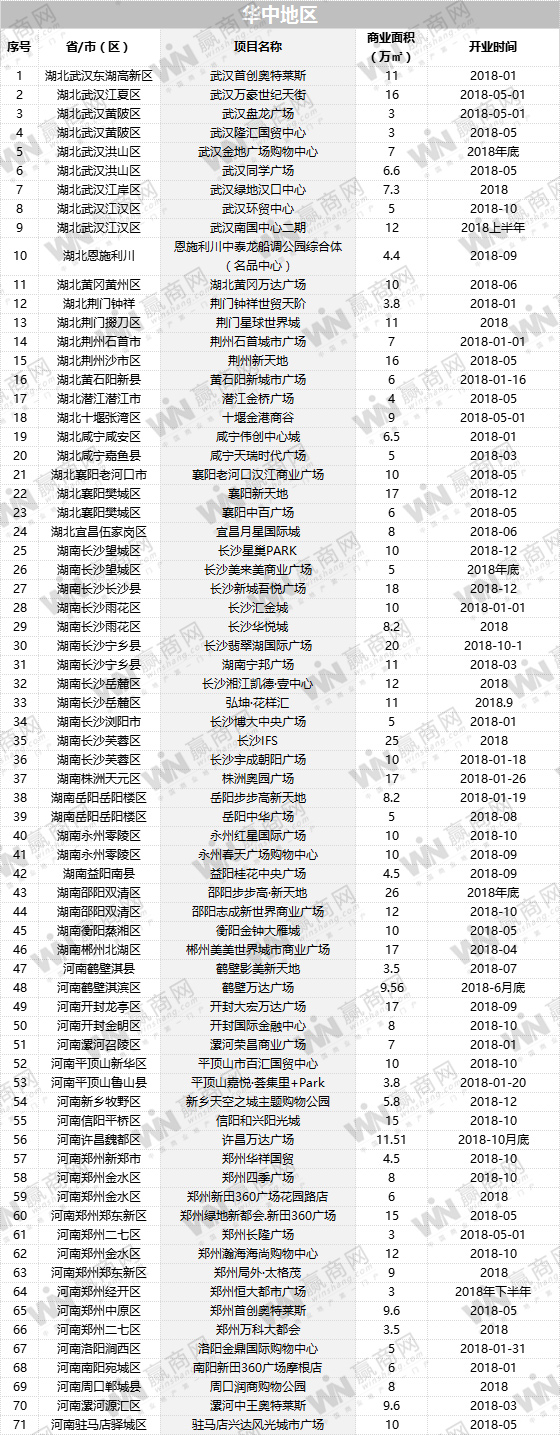

华中区这两年商业开发活跃度有明显下滑迹象,2018年拟开业量71个,排西部城市之后,对比2017年更是大幅下滑,仅2017年(125个)的56.80%。湖北、湖南、河南三省拟开业项目量均衡分布,但都集中在省府城市,武汉9个,长沙12个,郑州10个。九龙仓打造的长沙IFS或许会成为2018年华中开业购物中心最亮眼的项目。

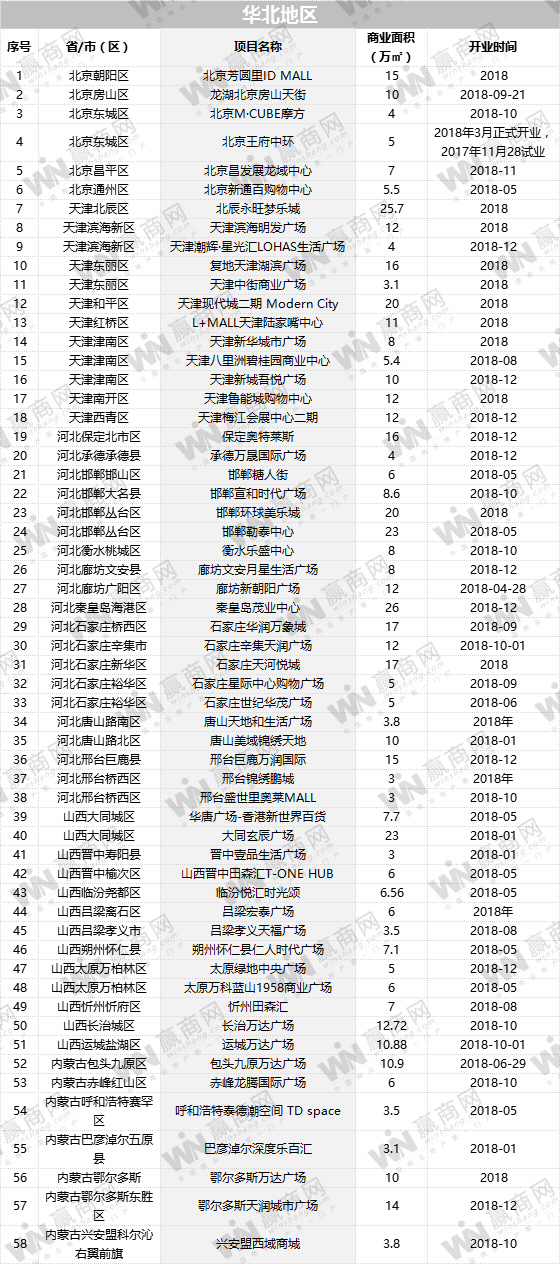

华北地区商业发展速度较其他地区相对缓慢,作为一线城市的北京,新开业商业量连续下降,2017年拟开业量9个,2018年减少为4个,包括1个2017年已经试业的王府中环。2018年要开业的房山龙湖天街、芳圆里ID MALL都是体量10万方级别的大型购物中心。河北拟开业量较大,但近年河北商业发展面临重重问题,传统商业存量大,同质化严重、创新不足等问题突出,导致新项目发展受困。

东北地区是商业活跃度最低的区域,虽然东三省幅员辽阔,但商业发展滞后,传统商业升级换代还需时间。辽宁沈阳、大连是东北商业最活跃的城市,恒隆广场已经在这两座城市先后布局3个项目。2018年沈阳将有6个项目开业,包括沈阳K11购物艺术中心。大连2018年暂无大型购物中心开业。

(备注:以上项目开业数据主要来自赢商网大数据中心、企业方提供、媒体公开报道,如有错漏欢迎纠正。本文为赢商网原创内容,如需转载请联系赢商网授权,并注明出处。)