恒隆,离惊喜还有多远?

————2019半年财报解读系列报道

财报季,恒隆地产总是第一个交卷。今年,也不例外。可当再次被追问恒隆是否过于“平稳”时,陈启宗不淡定了。

午间公布的成绩单上,恒隆地产的总收入净利同比双双下滑。

“恒隆租务只是平稳发展,够不够带动公司向前发展?”业绩会现场,媒体们的提问,毫不委婉。

够,非常够,这是陈启宗给出的答案。

“(上海以外)6个项目有3个(半年租金收入、零售额)是25-30个百分点增长,这叫不叫做平稳呢?”他顿了一下,继续说:“我说不是很平稳。这是相当快速增长。”

可“快速增长”的恒隆,风头正被一众后来者抢占着。前有新鸿基家的徐家汇ITC商场,后有今日引爆业界神经的新世界。

若猜测成真,不久后,在恒隆杭州百井坊地块6公里外,一座K11将拔地而起。这样,恒隆还能一直快下去吗?

01 陈启宗自豪的三项目,收入贡献不足1/5

2019半年报显示,因无确认物业销售收入,恒隆地产总收入全部来自物业收租,大幅减少18%至42.04亿港币;净利润受物业估值下跌影响,大跌25%至35.16亿港币。

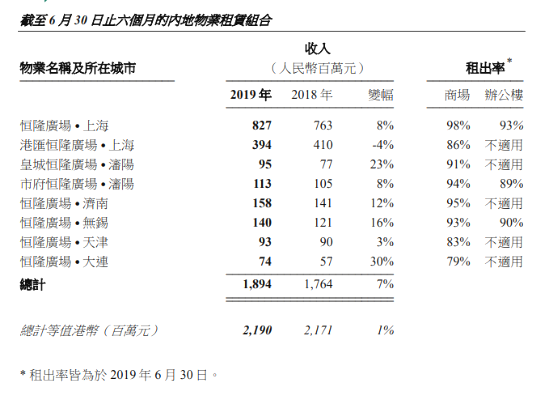

图片来源:恒隆地产2019半年报

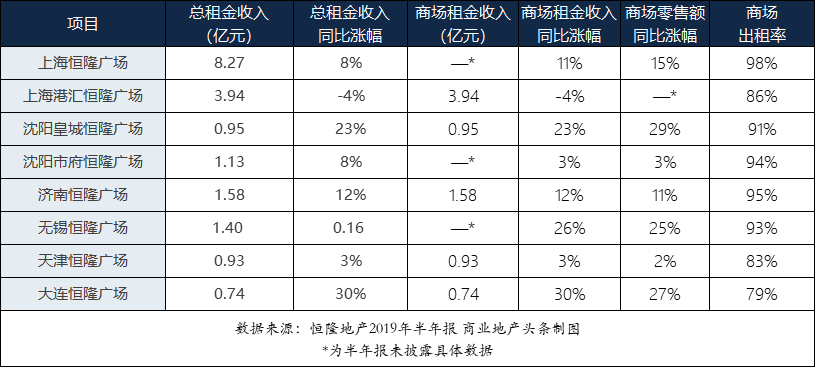

内地和香港物业租赁平分秋色。截至今年6月30日,内地整体物业组合收入18.94亿元,其中8大商场租金收入为14.79亿元,上涨8%,增幅并未超市场预期。

而让陈启宗引以为傲的三个零售额增长超25%的项目(大连、无锡和沈阳皇城三座恒隆广场),总租金收入占比仅仅达到16.31%。基数低,是这三项目共通点。

对恒隆来说,最大的摇钱树依旧是上海2大项目。虽然同比增幅仅有4%,但却“输血”12.21亿元,占内地总收入64.47%。

其中,上海恒隆广场“吸金王”的头衔毫无悬念,自其2017年完成大型资产优化计划,今年上半年以8.27亿元的租金收益,一骑绝尘。

逐步翻新中的上海港汇恒隆广场,是8个商场中上半年租金收益唯一下跌商场,但对于恒隆地产来说,这不过是为了提高项目战斗力“必要牺牲”。

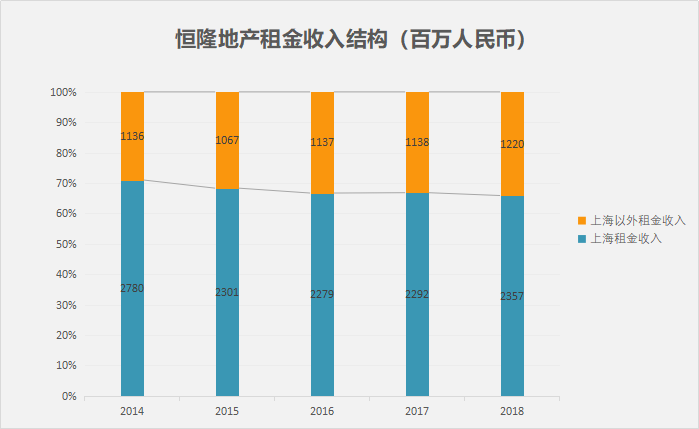

但“上海依赖症”是把双刃剑,一旦这两项目表现不佳,恒隆坚持的“稳定”会受严重影响,更不用说快速增长。

历年财务数据显示,新项目开业对恒隆的租金增速贡献甚微。而其在上海两座神话般的“店王”更是不可复制。

(备注:此为百分比堆积柱状图)数据来源:公司年报商业地产头条制图

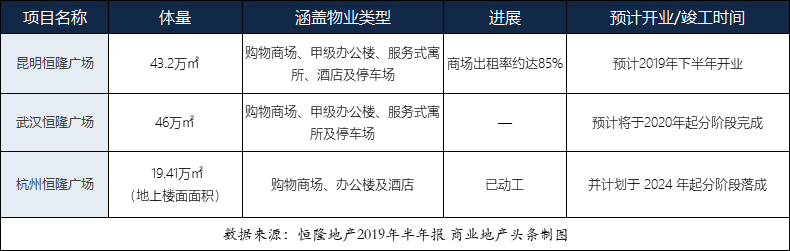

于恒隆而言,未来业绩想象力或由“新货”提供。据半年报,恒隆地产发展中投资物业总值403.35亿港币,包括位于内地的昆明、武汉及杭州项目,以及沈阳和无锡项目的余下发展期数。

但这些“新货”们,不得不面对事实是:恒隆的护城河,已不如从前那般坚固了。

02 恒隆的护城河,今安在?

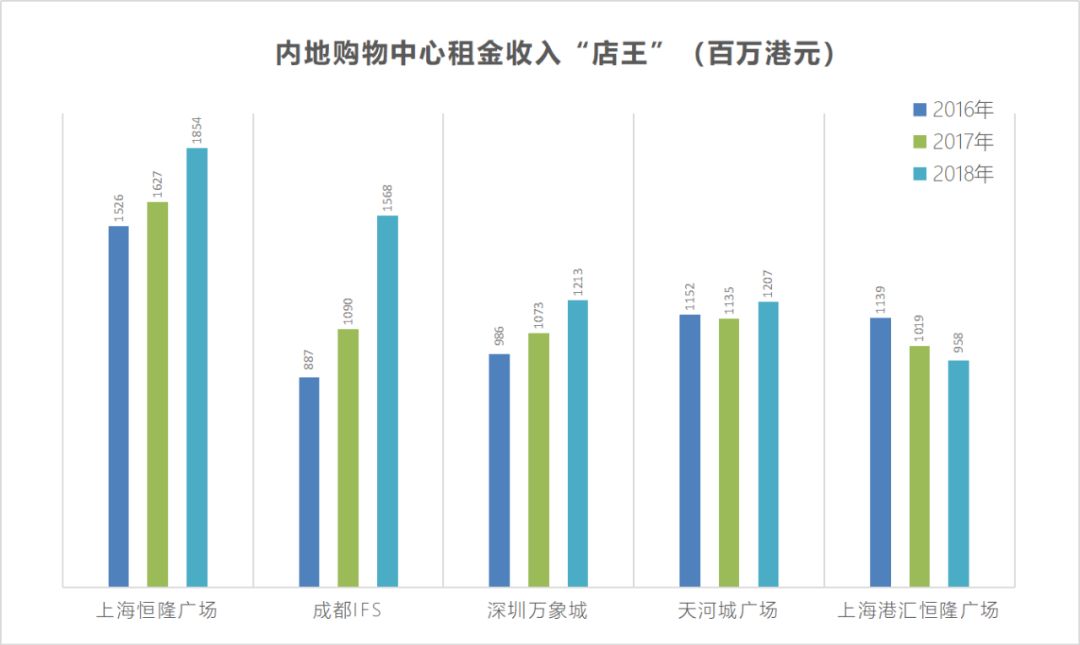

虽别家成绩单,静待揭盅。可参考前三年数据(按披露了具体项目的上市公司财报计算),特别是考虑体量,按单平租金收入计算,全中国“店王”美称再次花落上海恒隆广场。

但恒隆能独占“店王”多久呢?这是个未知数。因为成都IFS正迎头赶上,若其保持2018年增长率,今年年底其租金总量或将超过上海恒隆广场。

(备注:2018、2017、2016年人民币对港币汇率1:0.838;1:0.866;1:0.855)

数据来源:公司年报商业地产头条制图

另一方面,上海商业大环境亦在变化,“大而全”渐成趋势,恒隆的竞争对手多了,也强了。

据《2018上海购物中心发展报告》,与2016年、2017年相比,2018年新开购物中心经营规模将呈现大型化的趋势:超过10万平米的购物中心有20家。

“由于体量普遍趋大,购物中心的消费服务将更加系列化,功能也将更加综合化。“

5.36万平米的上海恒隆广场,与“大”不沾边。过去的它,靠着“顶奢”标签,活成了上海滩一道“浮华”风景线。可现在,风景中即将闯入别的玩家。

2020年底,前滩太古里将屹立浦东;同年计划入市的还有新鸿基的徐家汇ITC商场。后者,与恒隆沪上PK的火药味更浓。

上海人眼中,曾经恒隆与新鸿基较量的范围是偌大上海滩(上海恒隆广场VS上海国金中心);现在,它们要在徐家汇商圈正面硬干。

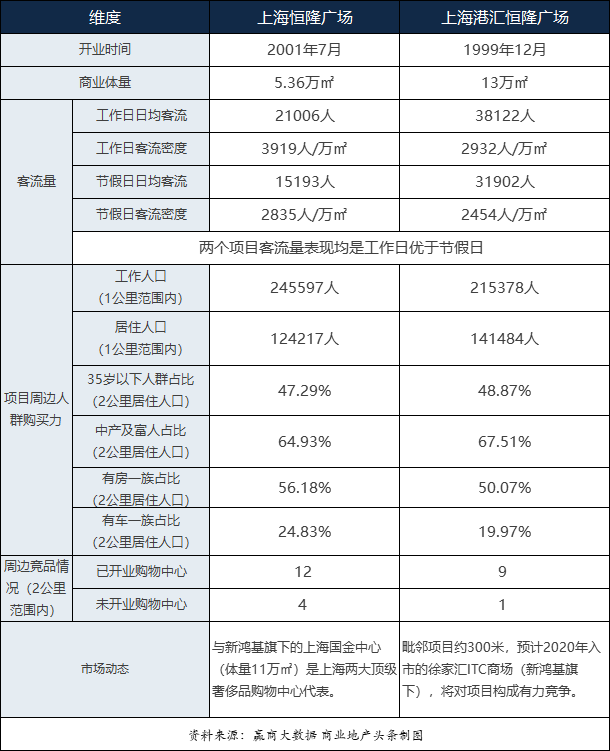

据赢商大数据监测:

的确,上海恒隆广场已做大哥好多年,但被追上,不是不可能的。其此前建立的护城河,因两大风险因素面临着不定时性冲击。

奢侈品围城,市场不确定性大

2001 年,恒隆战略关注点开始从香港移至中国内地。这年,上海恒隆广场开业。随后的2002年,恒隆内地租金暴涨了941%,弥补了恒隆香港租金收入不足的缺憾。

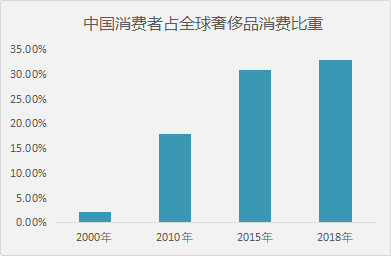

定位于高端消费的上海恒隆广场,成功背后是中国消费者大幅度增长的奢侈品消费需求。

资料来源:贝恩咨询商业地产头条制图

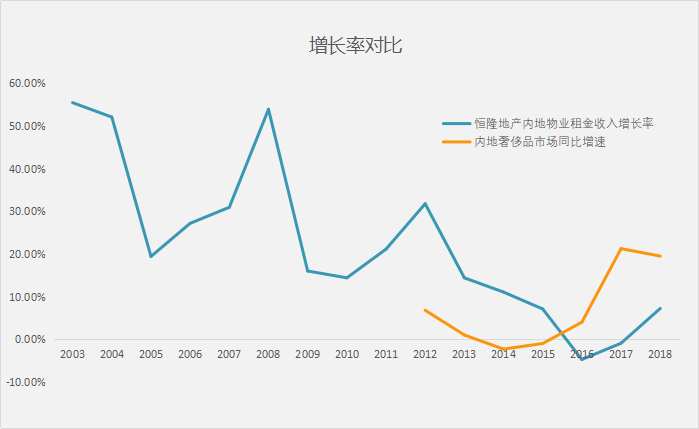

(备注:为剔除异常数据影响而没有放入2002年的增长率。2015、2016年受到汇率影响较大)

资料来源:公司年报,贝恩咨询商业地产头条制图

上图可看到,由于产品定位的原因,恒隆的租金收入与内地奢侈品市场景气情况高度正相关。

而高端消费对经济周期非常敏感。一旦出现大幅波动,恒隆要想获得稳定的租金收入将难上加难。虽然恒隆可以通过签订长期租约而平抑波动性,但是产品线极其单一,系统性风险会集中化。

奢侈品围城,就像是个不定时的摇摆的天平,恒隆处在哪段端,市场说了算。

两地调度租售并举,土储不足后继乏力

恒隆,典型的顺周期扩张的企业。即在行业繁荣期快速扩张资产,在低谷期收缩战线去存货去杠杆。

2001年,公司战略重心香港转至内地。2011年,内地物业租赁收入超过香港。

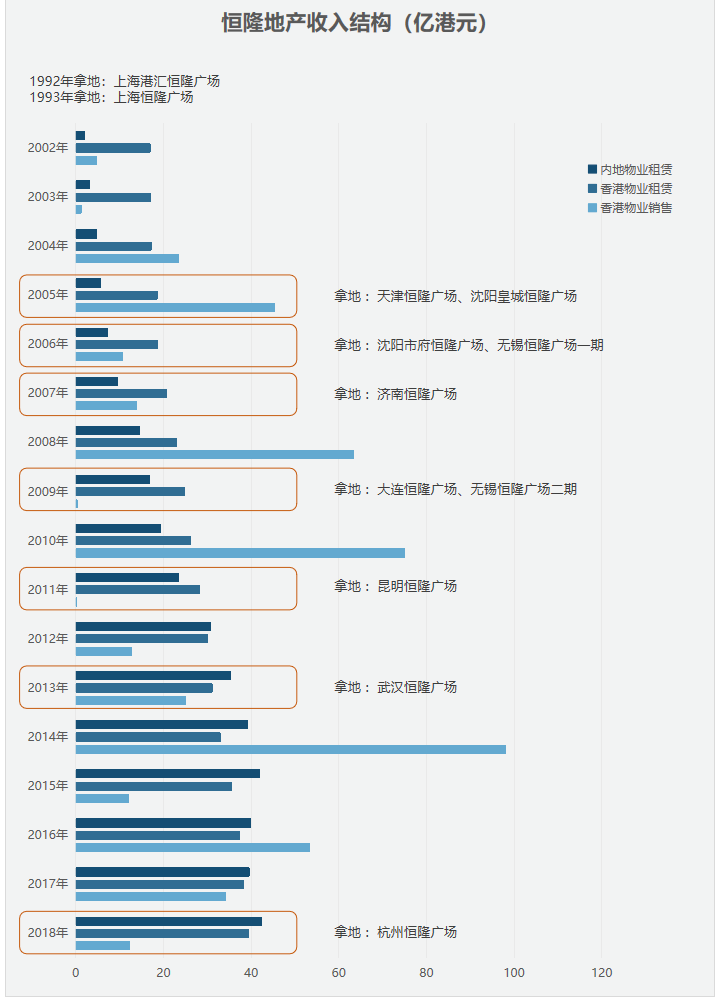

资料来源:公司公告商业地产头条制图

上图可知,2002-2018年,恒隆呈现的收入结构:香港销售物业收入周期性大幅波动,香港物业租赁收入缓慢增长,而内地物业租赁收入由快速增长过渡至平衡增长。

“顺周期”模式下,恒隆深度绑定品牌企业,签订长期租约,把收入锁定数年,平滑周期性。这样,经济下滑时,其仍能保证公司收入,低价买地进行开发,再慢慢分批销售住宅。

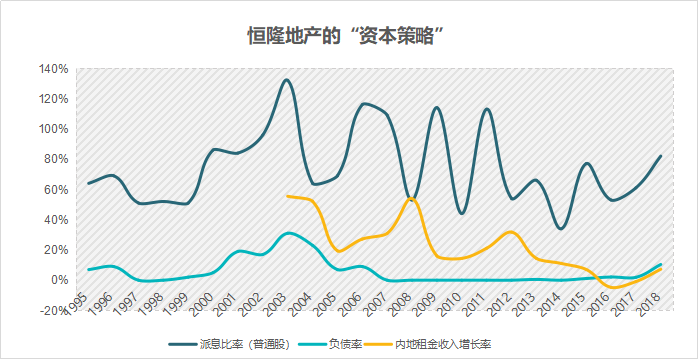

当房地产处于顺周期时,恒隆将销售物业所得的现金转投到租赁物业,变相储备现金以防市场拐点;逆周期时,用租赁物业获取的收益支持开发,通过高派息率支撑股价底线。

杜丽虹将这种高峰时投商业地产、低谷时投开发物业的做法,称为在“股票”“债券”当中来回变身。

恒隆内地拿地时机,均发生在香港物业销售收入大幅增加之后。2000年,恒隆25亿买下的香港著名豪宅君临天下地块,创造超过100亿销售额,提供了充足的资金储备。

但2014年恒隆在香港的物业销售收入达到峰值后,随后3年却未在内地拿地。可能的解释是,彼时受去库存影响,土地市场迅速升温,屡出地王,成本过高。

资料来源:公司公告商业地产头条制图

一旦作为分红基础的租金收益不够稳定,就不能在低谷期保证高派息,而高派息率是支撑公司股价的底线。所以,投资物业上,恒隆追求的并非最高投资回报率,而是绝对稳定的现金流。

资料来源:公司公告商业地产头条制图

这实际上,是一种非常特殊的两地调度资金、租售并举的模式。有两个关键点:1)耐心,保持战略克制;2)稳健财务政策,谨防系统性风险的冲击。

可2000年后,再未见恒隆香港拿地报道。靠着已有土储,香港还能带来多少销售收入?香港的楼价是不是足够支撑内地业务?内地新投资物业能不能迅速读过投资期进入现金流的回收期?

03 不为所动,下一次惊喜在哪?

看似平静的湖面,底下却是暗潮涌动。可,恒隆为何这般“不为所动”?

所有内地及香港上市地产公司里,恒隆的物业自持占比最高,也是唯一的租金收入/销售收入在较大时期内平均大于1的公司。

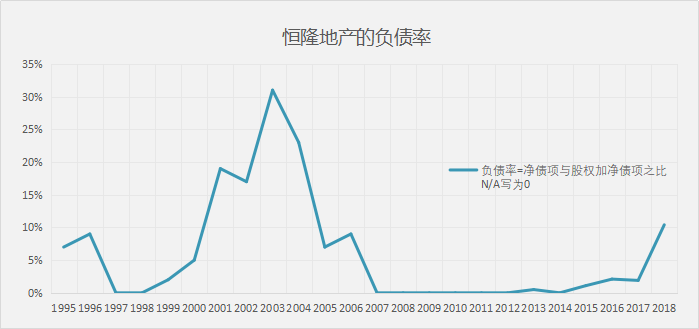

其奉行极其保守的财务策略,与其发展历史有一定的关联性。

1981年恒隆组财团夺得9个地铁站上盖物业发展权。随后一年,香港楼价暴跌,预售停滞,公司15亿元信贷额度被银行撤回,其被迫退出了地铁金钟二段项目,损失了 4 亿港元的订金,更差点破产。

1997年亚洲金融风暴前,恒隆在香港市场上出售了租赁物业。因而亚洲金融风暴后,恒隆成为香港土地市场上少有的拥有大量资金储备的开发商,成功抄底。

这一正一反的教训与经验,让终是选择恪守极其保守的财务策略。在一段时间里,恒隆甚至出现了“零负债”(现金大于银行借贷)。

(备注:负债率为净债项与股权加净债项之比较。净债项指银行贷款及融资租约承担,扣除现金及银行存款。股权则包括股东权益及非控股权益。)

而现代财务理论认为,负债具有财务杠杆作用,适当负债有利于节约企业融资成本,提高企业价值。

对“零负债”现象,学者DeAngelo等认为,企业采用零负债的策略,是为了在金融危机时期的保持高财务弹性,即企业动用所持有的现金以及所保留的融资能力,抓住未来可能出现的投资机会或应对未来不确定事件冲击的能力。

学者Arslan等以1998年的亚洲金融危机为背景研究发现:金融危机期间,企业会选择高财务弹性 ,为了避免金融危机时的破产风险或投资不足。

无疑,恒隆练就的这一身“不为外界疯狂而动”的本领,有着深刻的早年经历烙印。但保守,不一定是好事。因为不是等风来,风就会来。

恒隆拒绝拿“地王”,陈其宗甚至曾一度戏称“拿地王的都是傻瓜”。

从其公布的资料来看,2018年以前,恒隆拿的地都颇具含金量,顶级位置的地块,却有着便宜的地价。比如,无锡的项目为3000元/平米,天津是4500元/平米,济南是3600元/平米,沈阳是1000元/平米。

但2018年恒隆却在杭州拍下了,当年杭州第三宗过百亿的地块。预计该项目的总开发成本约190亿元,其中土地成本107.3亿元。土地成本将分三次支付,2018年支付54亿元,剩余的54亿元将于2019年支付。

对于该地块,恒隆预计的初始租金收益率在4%至5%之间,约45%的项目总建筑面积将被分配到零售区域,其余的将被用作办公空间。

如果基于较为保守的写字楼和零售租金分别为每日5.0元/平米和每日27.1元/平米的假设,则该项目的总租金收益率为4.6%。亦即该地块价格合理,但绝对不算便宜。

于商业地产而言,评估一个资产的核心指标:一是位置,二是潜在的租金收入,三是变现度。

城市中心的土地不可复制,杭州这样的强二线城市,有非常多的竞争者。核心稀缺土地,买一块少一块。就像恒隆曾错失北京,现在在北京要找到黄金宝地,几乎不可能。

作为个体企业,可以坚持自己的策略,但在一个相对均衡而充分竞争的市场里,恒隆品牌的溢价会打折扣的。

上海两大项目的难以复制,也在降低潜在的租金收入的预期。此外,即使恒隆一直自持,但持有本身的机会成本也应该考虑在内。

这种胶着的状态,是恒隆作为香港old money的坚持。而第三代接班的时代很快会到来,恒隆同样需要回答以上几个问题。它,又会走向何处?