商管毛利率远超物管:后来者的“商管故事”资本还青睐吗?

随着存量房时代的不断强化,物企公司在市场上扮演的角色越来越重要。

不过,行业高光之后,物企也面临发展同质化的难题。多家物企做出多元化探索,布局商业、写字楼、公建、城市服务等领域,为企业的发展寻找新的赛道。从资本市场的反馈来看,物管+商管的双“管”型企业能够获得资本市场的认可。

结合2020年年报来看,商管型物业毛利率更高,吸引着众多物企布局商管,且随着重点城市商业地产的稀缺性越来越强,商业物管行业发展空间较大。不过,商管在运营管理上比普通住宅物业管理更加复杂化,进入门槛更高,对于抢占商管新赛道的企业来说,如何提升服务管理水平是一门重要的课程。

商管PK物管市盈率?

第一名和最后一名相差7倍

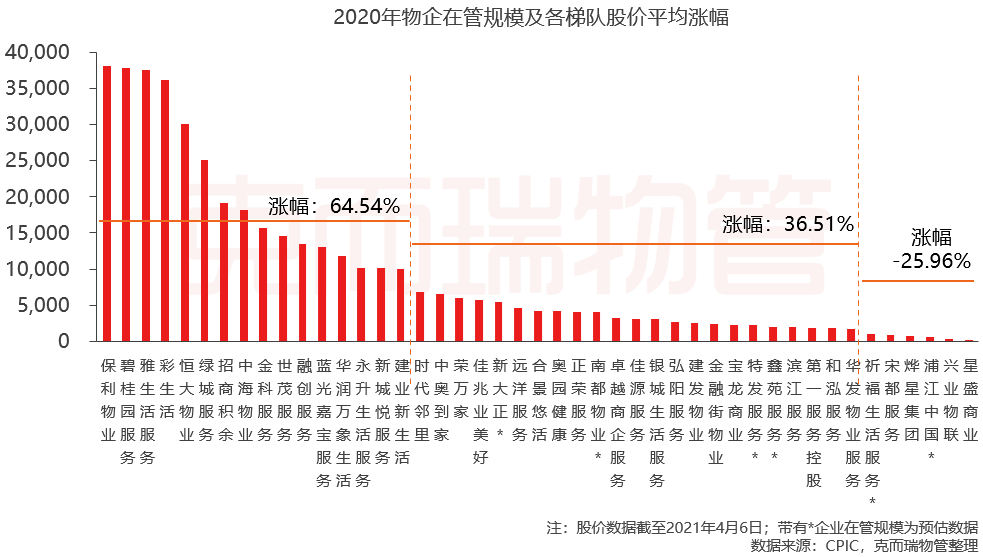

通过比较2020年物企在管规模及各梯队股价平均涨幅可以发现,规模之外,多元业态、社区增值服务、品质服务正成为拉动物企股价上涨的重要特征。例如,永升生活服务以增值服务为卖点,受到资本青睐;银城生活服务与宝龙商业虽然体量不大,但商管表现出色,资本市场表现也较好。

从近期表现来看,资本市场尤为偏爱具备商业、写字楼及城市综合服务等多元业态服务能力的企业。在多元业态上有所建树的华润万象生活、融创服务、华发物业、宝龙商业等,自2020年下半年以来市盈率居前列。

时间:截至5月11日收盘 制图:和讯房产

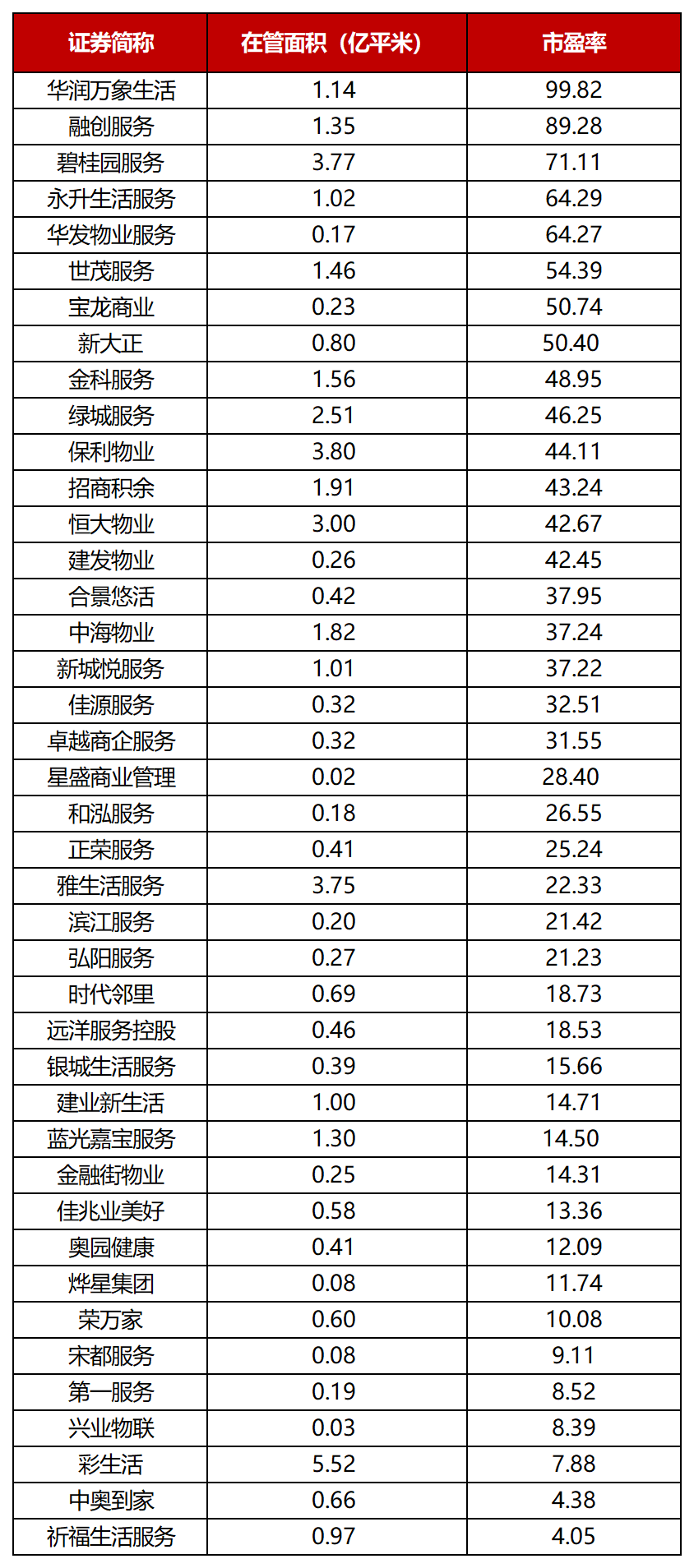

截至2021年5月11日,在45家上市物企中,对于包含商管业务的华润万象生活,市盈率高达99.82,高于无论是在管面积还是合约面积,都属于“巨无霸”型企业的碧桂园服务和且具备服务高端品质社区的服务能力的融创服务。

比华润万象生活在管面积还要多的蓝光嘉宝服务,市盈率仅有14.5,与前者相差约7倍。虽然收并购在一定程度上影响了市盈率,但业务单一,商管收入萎缩也是蓝光嘉宝不被市场看好的原因之一。根据其发布的年报显示,2020年,在其增值服务的收入组成中,商业物业管理及经营服务收入由2019年的1540.6万元下降至2020年的248.3万元,同比下降83.9%。

如果说华润万象生活还有国企背景的特殊因素,那同样以商管为重要组成部分的宝龙商业、合景悠活估值也显著高于行业均值。这些商管型物企的规模在物业板块内并不拔尖,但如今单一的物管型企业或许已越来越无法满足投资者挑剔的眼光,多元服务为物企在资本市场的发展提供突围的机会。

易居研究院智库中心研究总监严跃进表示,从市盈率的角度看,其和企业的业绩成长等有较大的关系。对于商管企业来说,其租金收益成长性很高,且很稳定,所以资本市场会认可其经营状况,市盈率等表现会比较好。

商管板块毛利率高于行业均值

具备抗通胀、稀缺性、收费优势

中信建投证券房地产兼建筑行业首席分析师竺劲在总结上市物企2020年业绩时表示,受益于毛利率和管理效率持续提升,重点物企业绩加速增长。

具体来看,26家重点物企(A+H)2020年全年合计实现营业收入1203.8亿元,同比增长41.1%,较2019年增速提升2.1个百分点;实现归母净利润170.0亿元,同比增长68.8%,较2019年增速提升约19.8个百分点。归母净利润率由2019年的12.5%提升至2020年的14.6%:一方面由于重点物企整体毛利率由2019年的27.2%提升至28.8%,另一方面管理费用率仍有小幅下降:从2019年的9.3%下降至2020年的8.7%。

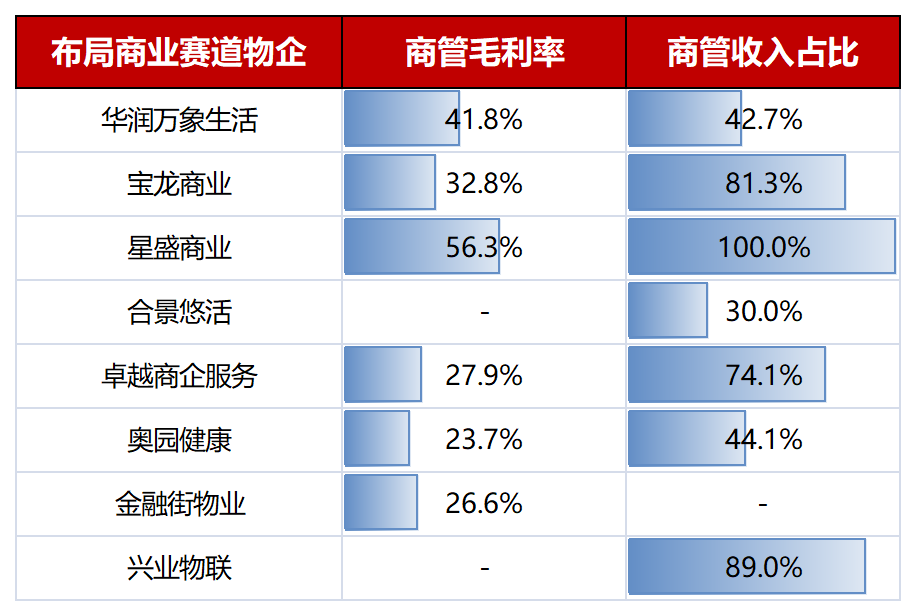

但值得一提的是,商管类物企尤其出彩。数据显示,商管类物企整体毛利率高于同等条件下的住宅物企,远高于上市物企2020年平均毛利率29%的水平。而这也成为众多物企抢滩商管业务的原因之一。??

数据来源:贝壳研究院 根据财报及公开资料整理

比如,2020年,星盛商业商管收入占比超八成的宝龙商业毛利率为30.9%,其中商业运营服务毛利率为32.8%,同比增加3.5个百分点,住宅物业管理服务毛利率为23.1%,同比增加10.2个百分点。而纯商管企业星盛商管,2020年毛利率则高达56.3%。

再以华润万象生活为例,数据显示,截至2020年上半年,华润万象生活提供物业管理服务总建筑面积约1.07亿平方米,其中,住宅物业的建筑面积达94.46%,商管物业的建筑面积仅占到8.53%。而利润方面,在2020年,住宅物业毛利润6.17亿元,年增长46.9%,综合毛利率15.9%,比2019年提升了3.8%;商业运营物业服务板块毛利润12.1亿元,年增长131.7%,毛利率提升20个百分点至41.8%。由此可见,商管板块是公司增收、盈利的重要动力。

除毛利率方面表现优秀之外,商管所服务的物业是核心资产,能够跑赢通胀也是商管行业被看好的重要原因。?

竺劲表示,在2020年以后,市场更加关注偏商业运营类的企业,给了他们很高的估值和很大的期待,其中,跑赢通胀是很关键的原因。像宝龙商业规模也不大,但高于同等规模的物业企业估值,是因为可以抗通胀,核心资产就是抗通胀的资产。

诸葛找房数据研究中心分析师陈霄也认为,商业物管公司管理的难度通常要大于普通住宅管理板块,并且一线城市商业地产的稀缺性较强,管理收费标准也高于住宅板块,同时,商业地产的发展空间较大,一定程度上也拉动了商业物管行业的发展。?

不过,物企需要谨防的是“并购综合症”所带来的毛利下滑致使收入下降的问题。以蓝光嘉宝服务为例,其大举收并购,规模急速增拓中营收增速放缓,毛利率下滑,商业物业管理收入骤降八成。?

新上市物业继续加码商管

后来者的“商管故事”还奏效吗

有风口就有抢食身影,众多物企一致抢占物管+商管的新赛道。

严跃进表示,对于部分物业企业来说,其目前面临的困惑在于,传统的物业管理的模式似乎走入了死胡同,这个时候虽然管理的物业项目多,但是是否因此增利有不确定性。而相对来说,商管更加多姿多彩,其背后是庞大和稳定的现金流,这是此类企业关注的内容。

例如,某家即将上市的物企,为了获取资本市场的认可,表示将要把商管注入上市平台,对标华润万象生活,将商管作为重要部分,讲好商管故事。?

然而,尽管有不少物企都将商管注入上市平台,但他们在资本市场上的表现却成色各异。从“物管+商管”型物企的股价表现来看,宝龙商业和华润万象生活股价涨幅最高,其商业物业的管理规模也是同类型物企中最大的。而星盛商业虽然布局商业物业,但其规模相对较小,无法支撑股价的持续上涨。由此可见,商管服务是加分项,规模仍是支撑股价的“底子”,商管规模的成长性也至关重要。

陈霄指出,随着越来越多的企业加入商业管理赛道,商管或者将为下一个风口,未来发展空间巨大。同时也面临着或将会对商管股带来一定挤压作用。?

此外,物企需要注意的是,与住宅物业管理相比,商业物业运营管理难度大等特点也意味着企业面临着增强品牌与管理服务输出的挑战。?

陈霄认为,商管在运营管理上比普通住宅物业管理更加复杂化,进入门槛更高,难度相对更大,同时客户要求也更高,面临的经营压力也更大。另外,商管面对黑天鹅事件时受到影响更大。对于抢占商管新赛道的企业来说,要注意把握好扩张节奏,不断提升服务管理水平,通过发展高端优质项目提高市场占有率。