K11正式进军轻资产!

K11也开始做轻资产了!

今天(3月16日), K11集团宣布,集团旗下全资子公司深圳新艺思成功投得由上海浦发上城置业有限公司公开招标的上海金桥地铁上盖项目商业部分管理服务的项目。

据了解,该项目地块总占地面积约42万平方米,K11将透过轻资产管理的合作模式,把K11旗下专为新世代打造的“文化沙盒”——K11 Select首次引入上海。

而此次中标项目也标志着K11集团正式进军轻资产管理市场。K11创始人郑志刚表示,集团将以此项目为起点,把轻资产业务延伸至全国各个城市。预计2023年底,其商业管理轻资产项目将增至10个。

K11进军轻资产,为何选择上海浦东作为首个据点?作为中高端物业轻资产的少数代表之一,K11的优势在哪里?此次K11杀入内地轻资产市场,又将会为行业格局带来哪些变化与影响?

K11首个轻资产项目落地上海浦东,与嘉里、印力、三井等“火拼”

浦东这片商业热土,连续几年都是上海新增商业最多的区域。放眼至整个区域,除了陆家嘴、世博、前滩等热门商圈,其他区域的商业潜力同样处于爆发边缘。

尤其是近两年来,除K11集团外,嘉里、印力、三井不动产、大悦城等知名房企纷纷将目光瞄向浦东,以抢占商业先机。

此次,K11集团投得上海金桥地铁上盖项目商业部分管理服务项目——上海金桥K11 Select,位于风头正热的金桥区域。前不久公示的《上海市商业空间布局专项规划(2021-2035年)》草案中,金桥被列为地区级商业中心,商业地位进一步提升。

◎图片来源:赢商数智化产品- 城市商业地图

早在K11进入之前,嘉里建设便联合GIC拿下了金桥区域的另一幅商办地块,耗资超60亿。该项目已于前段时间正式开工,将打造成为公共交通导向型发展项目(上海轨道交通巨峰路站,6号线与12号线交汇站)。同处金桥范围、正在开发的项目,还有华润万象生活打造的万象天地。

赢商大数据显示,金桥商圈为成熟的区域商圈,无论是交通便利性、商业成熟度,还是聚客能力、客群消费力、人口规模等商圈指数,均在7分以上,区域内已开业的购物中心包括上海金桥国际商业广场、上海久金广场、上海金桥大拇指广场、LaLaport上海金桥等。

从地图上来看,上海金桥K11 Select项目东至赣桥路(外环运河), 南至桂桥路,西至金穗路,北至金海路,西北侧紧邻华为研发中心,与金桥商圈目前开业的项目、嘉里新竞得地块均存在一定距离。其到来,或将进一步扩大金桥商圈的覆盖范围,为区域商业带来更多可能。

反观K11,在上海市场不仅拥有已经运营9年之久的上海首座K11,还于2020年竞得黄浦区淮海中路地块,打造上海第二座K11,且该地块已于2021年正式动工。如今,金桥K11 Select的到来,不仅壮大了企业的商业版图,形成“浦西两子、浦东一子”的格局,还将与另外两座K11发挥协同效应,打造全新的文化零售新地标。

目前,包括香港在内,K11品牌已落户国内6个城市,且均凭借着独特的地位,取得不错的业绩表现。2022财年上半年(截至2021年12月31日),K11中国内地销售额同比上升39%。

项目扩张方面,预计至2026财年,K11将落地大中华地区的10个重点城市,合计38个项目,总楼面面积达279.4万㎡。

以中高端物业“杀入”轻资产,K11的优势在哪里?

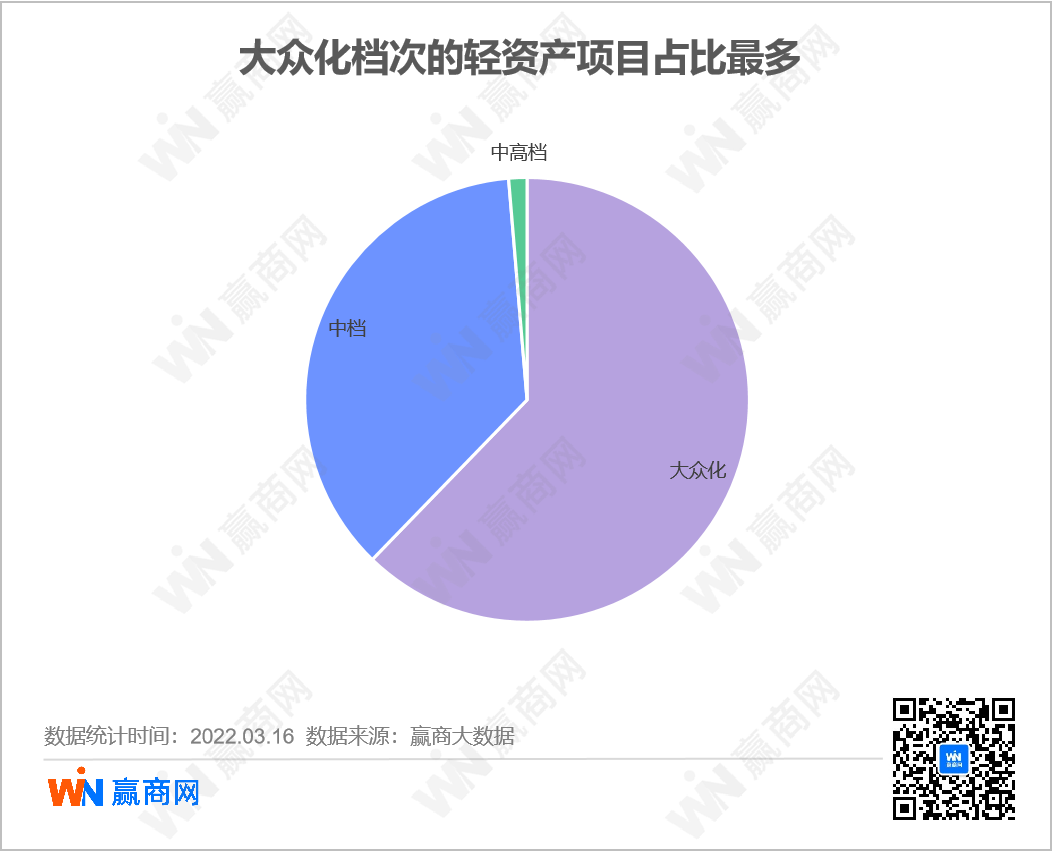

K11进军轻资产备受业界关注,是因为中高端物业轻资产的数量占比极少。从全国轻资产项目的档次来看,以K11为代表的中高档项目只占2%左右。

一是能做中高端项目,对运营商的要求极高,门槛限制了数量;

二是中高端的项目的项目多在高线城市,且多数是为企业的核心资产,因此轻资产的获取机会不多。

因此,在数量上,中高端项目的轻资产市场,虽然毛利率可能较高,但市场容量较小,规模效应较弱,需要在每个项目上深耕细作。

从业务逻辑来看,轻资产模式是足够多的行业经验和知识、相当强的运营管理能力能,够在不同的项目间实现标准化的拓展与复制,将品牌溢价最大化。

就中国商业地产的现实而言,头部轻资产公司的进入门槛是必须拥有大量优质的固定资产,只有打造过优质的标杆项目,才能拥有管理经验,向外输出品牌溢价。

所以轻资产的进入门槛是:打造过标杆项目、拥有成熟的产品线、能够将管理能力规模化。是在原重资产项目上扩大管理半径的能力。

从全国的K11项目来看,主要显现了三大特点:定位成功差异化、选址合理、核心城市。这几个特点也为K11发展轻资产提供了更有力的支撑。

定位成功差异化

K11的产品标签是艺术购物中心,在品牌的选择上相当小众。

依城市不同,业态入驻面积占比上各有侧重。上海K11儿童亲子业态面积占比达46.3%,广州K11零售业态面积的占比41.8%,武汉K11则加大了生活服务业态面积占比。

选址契合

上海K11距离新天地仅有0.5公里,新天地作为上海的文化地标之一,是上海最文艺气质的地方。同时该区域也是上海白领阶层与高消费阶层最为集中的区域之一。以上的这些因素恰好契合K11的定位,给上海K11奠定了文化和消费能力的基础,让上海K11的出现不至于太突兀。

K11的艺术,餐饮和轻奢路线,正好填补了区域内以奢侈品零售为主的留下的商务宴请、社交聚会的空白。

核心城市

越是定位差异化,越是产品小众,越需要城市本身消费力作为依托。目前K11所在的城市,要么是上海这样的城市,文化的辐射力强,能在全国范围内形成示范效应,要么是武汉等消费能力增长后劲充足的城市。

这种产品上的特点,也会相应地延伸在轻资产的项目选择上。虽然K11产品有非常好的竞争优势,但也会限制在核心城市、核心区位上。

拥有核心城市中高端物业且乐意与K11合作的业主方可能是两大类型:一是相当有实力但较低调的开发商,如央企国企等;二是当地的国企联合K11打造城市名片。

就行业而言,轻资产项目推进及持续管理,真正难度在于轻资产管理公司与业主方的充分沟通与磨合,K11的差异化定位,会给市场带来怎样的火花,值得行业持续关注。

K11一改港资重资产的背后,轻资产是行业发展核心趋势

一改以往港资企业只自持的重资产风格,K11此次进军轻资产,也印证了轻资产发展是行业的核心趋势。

轻资产的核心驱动因素是区位价值与运营价值的不匹配:庞大存量市场中,大部分购物中心存在区位价值与运营价值不匹配的情况,为轻资产业务提供了巨大的市场空间。

这种驱动因素在时间、选址、体量、项目特点上都体现出其逻辑的一致性。

轻资产项目自2016年后实现快速的增长,轻重分离将加速进行

中国轻资产元年,定格在2015年。这年,零星项目现身,但行业大潮未起。声浪倍增,始于2016年,万达的示范效应是关键变量。

时机的选择,背后是行业盈利模式之变。

2015年之前,房企的高利润率主要来自土地升值收益,资产升值速度超越了资本成本,重资产模式为理性选择。

行至2015年,中国楼市突现“慢牛”行情,去库存成主调。房价遇挫,房企持有资产的回报率不足以弥补资本成本,转向轻资产是顺势而为。

拐点过后的下半场,开发商们需从“产销模式”变为“资管模式”,以提高回报率。以购物中心为标的资产的商业地产圈,亦不例外。万达紧扣轻资产策略之选择,具备独到的前瞻性。

值得注意的是,轻资产的实质,是将切分了持有方的财产性收入,运营商提供运管服务的服务性收入。

在宝龙商业、华润万象生活等,将商管业务单独拆分上市,并在资产市场上获得比其重资产的开发母公司更高的估值后,商管成为一个独立的行业,大家纷纷意识到,运管服务的服务性收入的重要性。

在这种激励之下,行业的轻重分离将会加速进行。

地域分布:华东区为重点布局区域,广东省最活跃

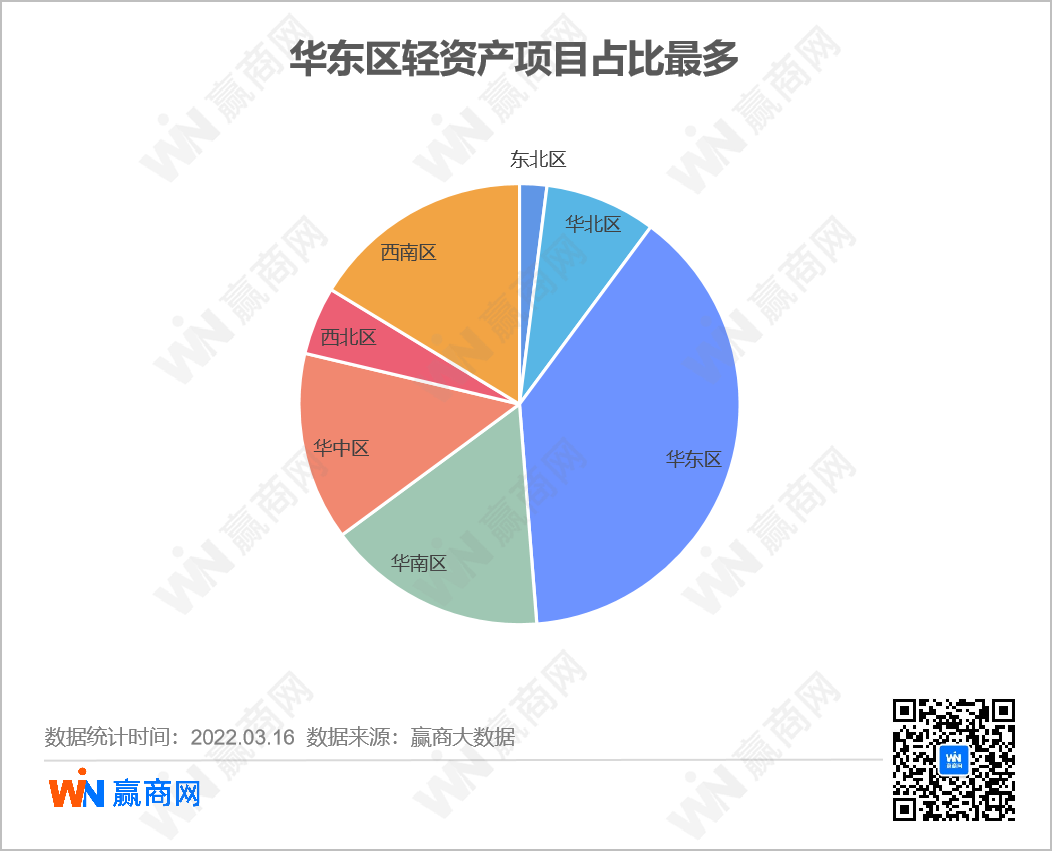

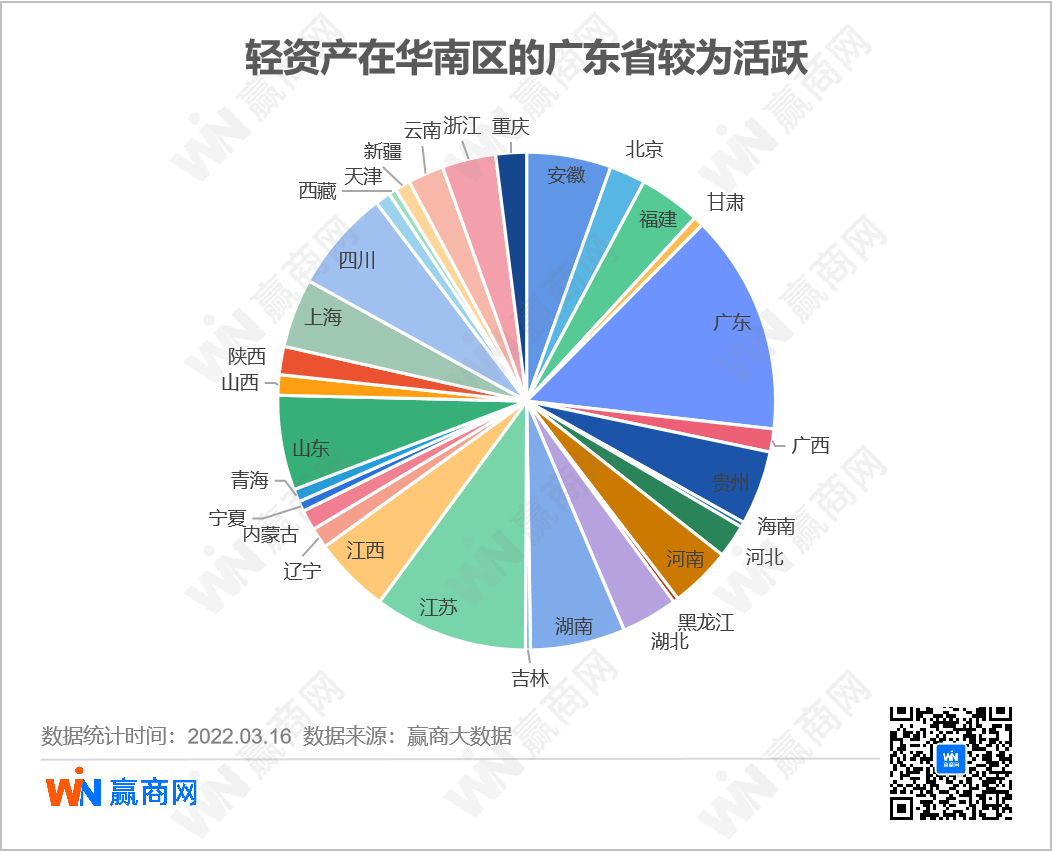

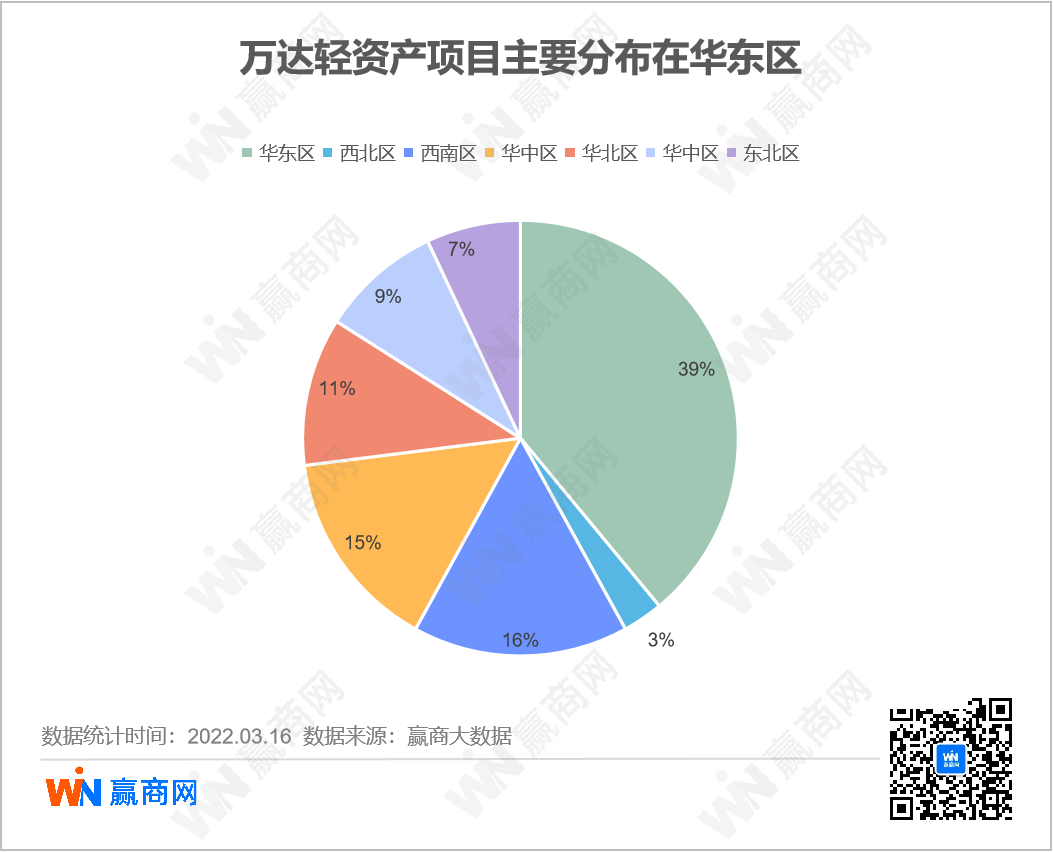

从区域分布来看,华东区为轻资产项目的重点布局区域,其次是西南与华南。

以省份来看,广东最活跃,是唯一一个数量占比超10%的省份。其次为浙江、四川、安徽、江苏、山东。

这与存量项目的数量、不同区域商业地产市场的成熟度高度相关。

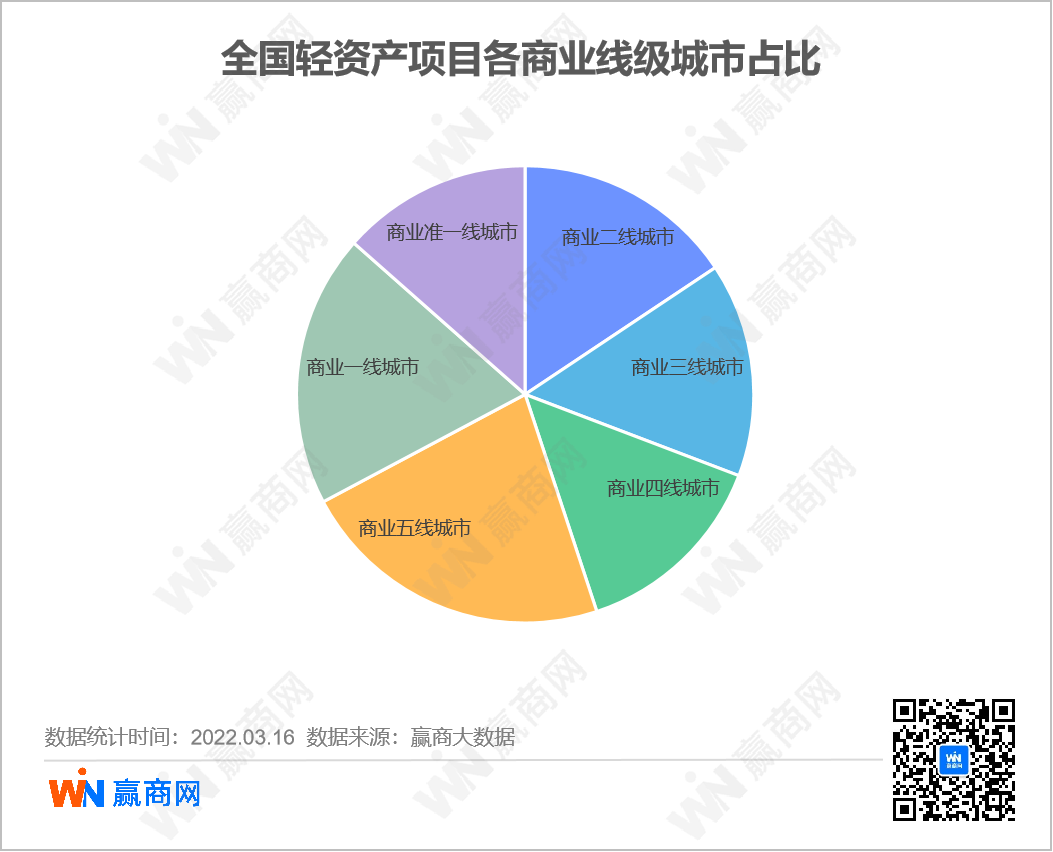

若以赢商大数据的城市商业线级分级体系(非传统的经济线级)计算,各城市商业线级的占比相近,而商业六线城市后无轻资产项目。这是因为不同城市商业线级的划分,体现了其线下商业的发展成熟程度,而不同程度间的城市,都有相近比例的轻资产需求。而在六线城市以下,线下商业的发展程度太低,未发展到需要轻资产的阶段。

项目特点:体量中等,综合型为主

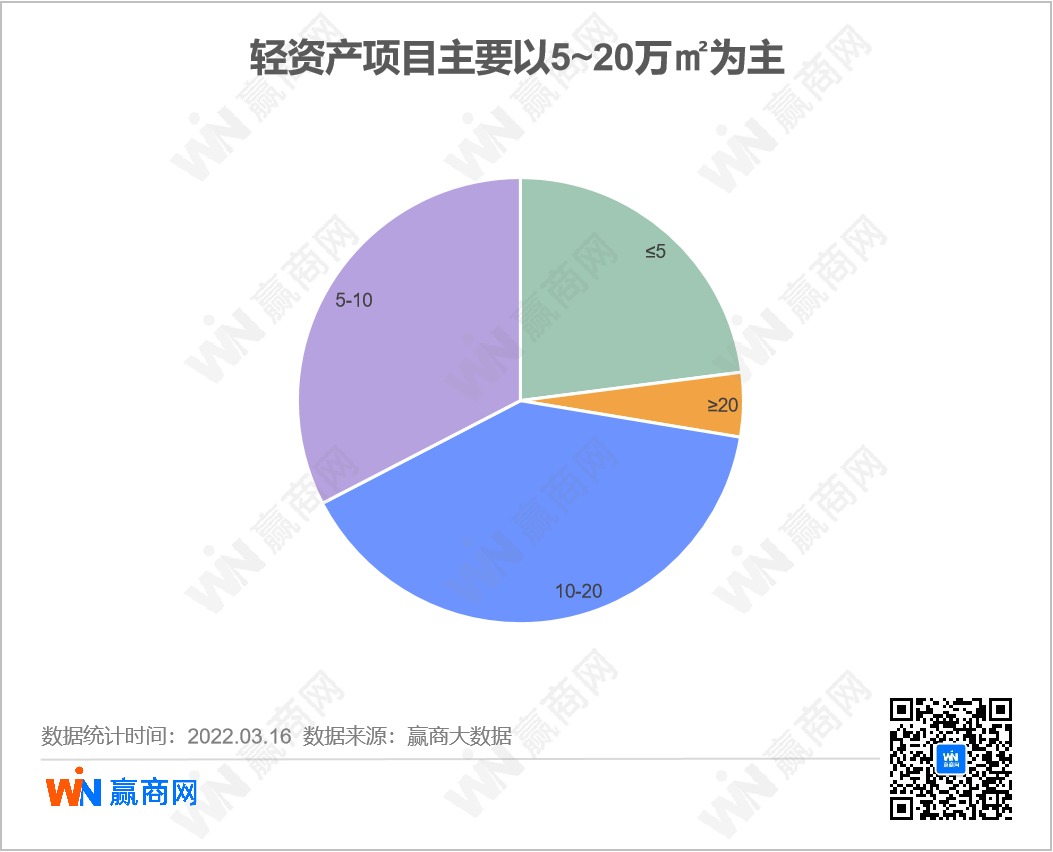

从体量区间来看,5万~20万㎡为主,少见小型社区mall、巨型综合体。

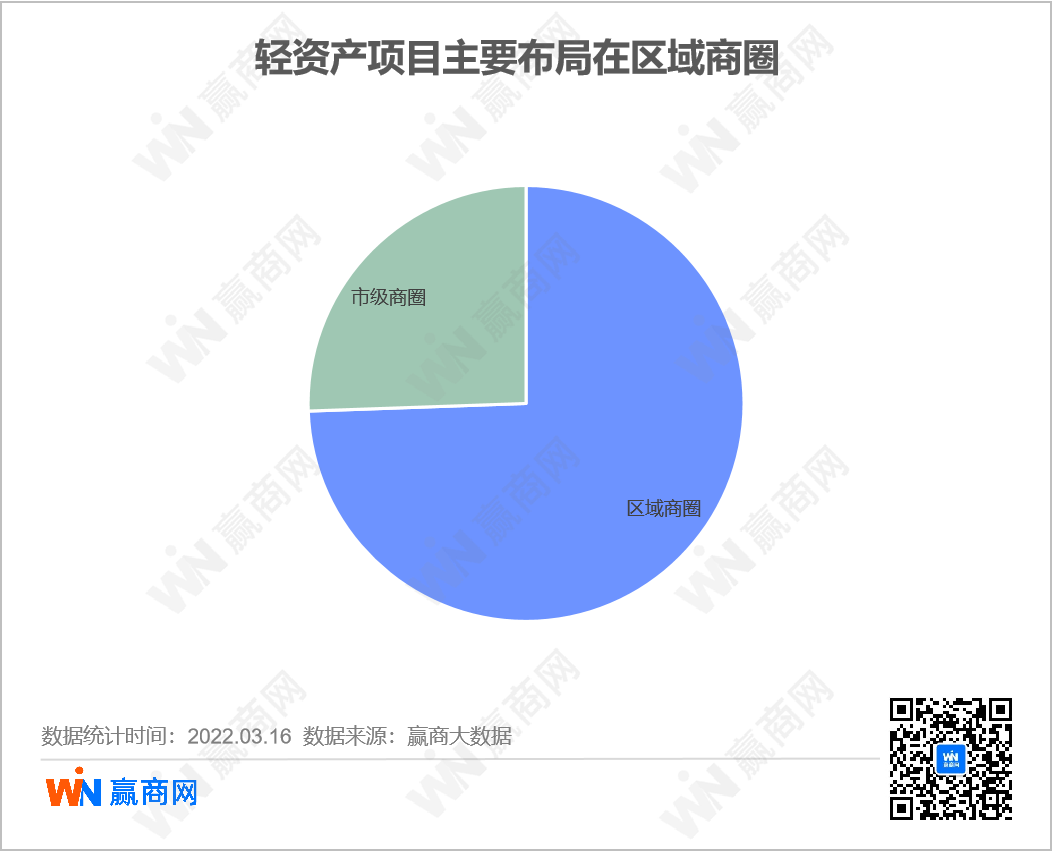

从商圈能级来看,轻资产项目主要布局在区域级商圈,社区商圈没有轻资产项目。

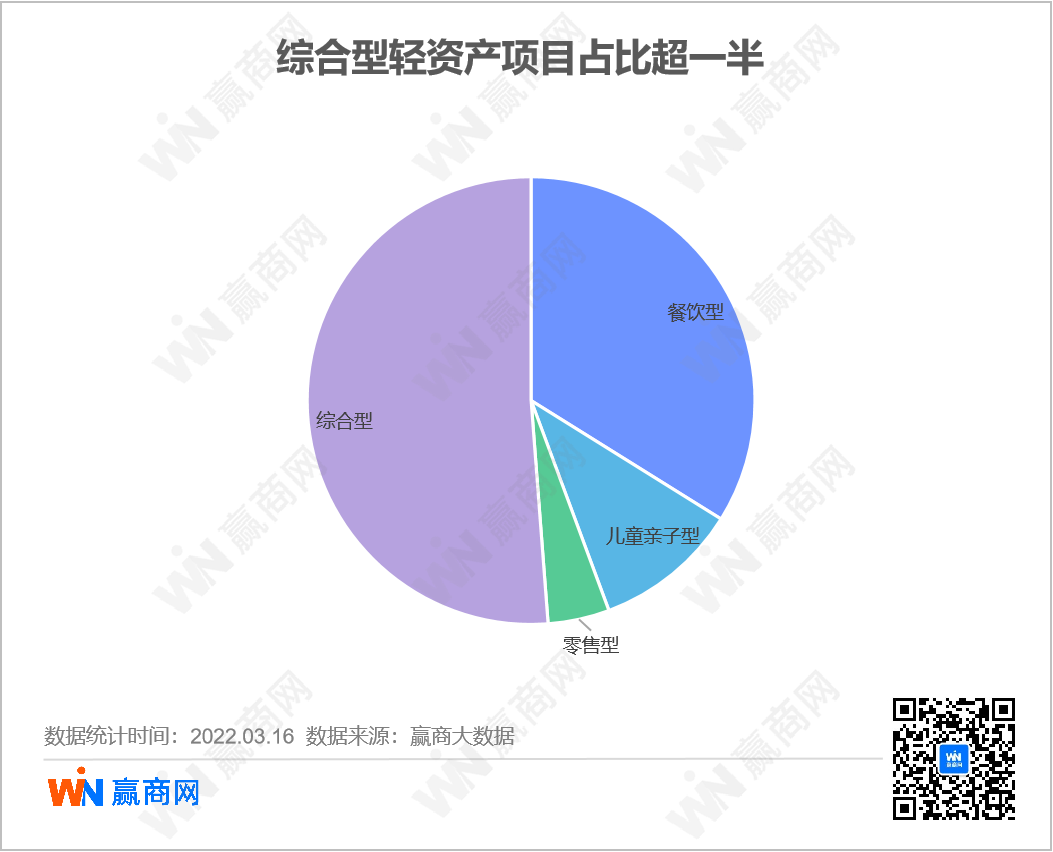

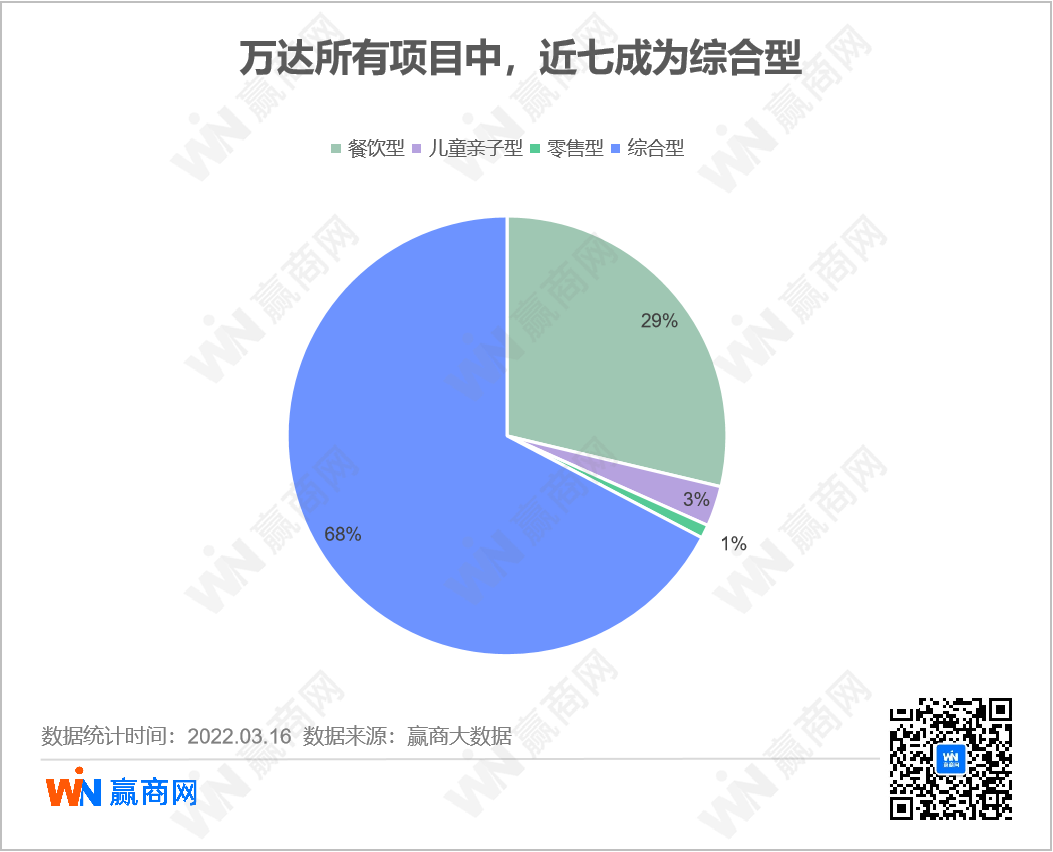

从项目类型来看,综合型的轻资产项目占比超一半,餐饮型次之,而零售型轻资产项目不超5%,儿童亲子型项目占比不超10%。

从项目的选择来看,综合型的项目最容易标准化,因此最容易成为轻资产。

各企业均推进轻资产,万达最为强势

轻资产强调以租赁或托管等轻资产模式来实现规模化运营,降低经营成本的同时利用经营杠杆来替代财务杠杆放大投资回报率。

目前各个企业都在推进轻资产业务。

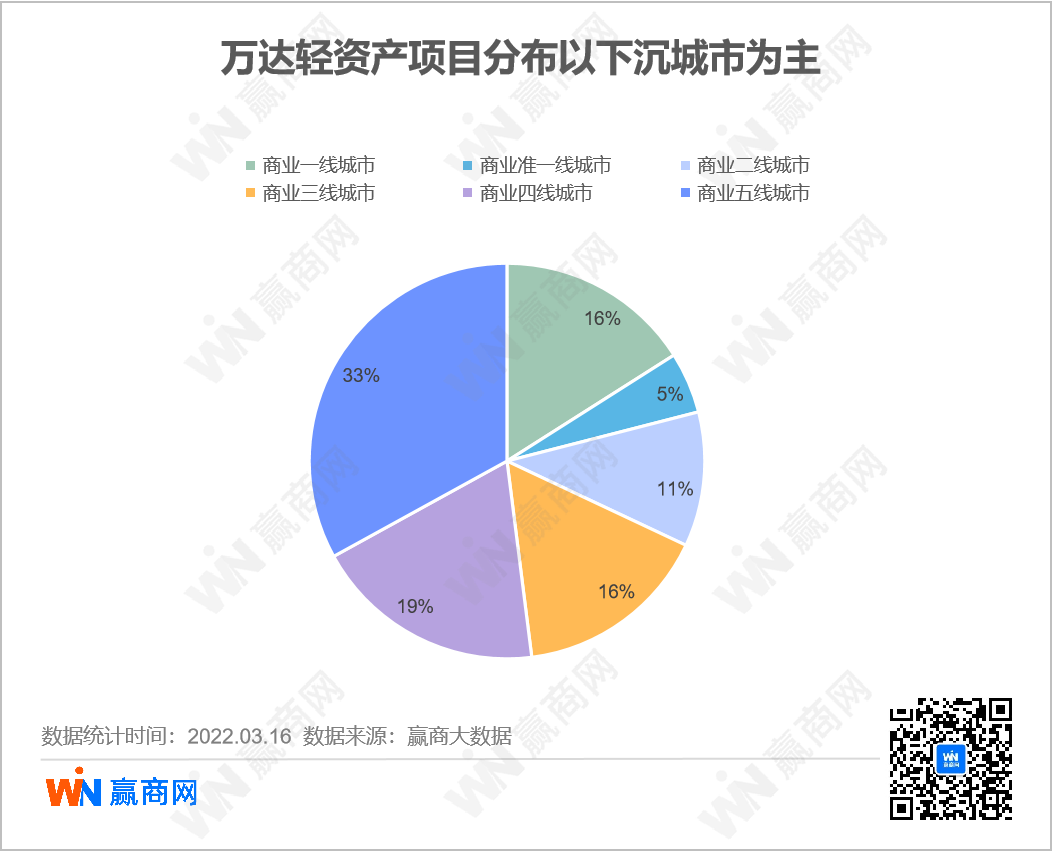

不管从数量还是运营模式来看,都是万达最为强势。目前万达第三方项目以租赁运营模式为主。截至2021年中期,万达商管在管的380个项目中,来自第三方、母公司的项目分别占28%、72%。

万达商管的租赁运营模式主要应用于独立第三方项目,有以下2点考虑:

确保对第三方项目经营权的稳定性,可专注提升在管项目的经营效益,利于公司未来收入和业绩的增长。万达商管所持有的项目经营权不因物业买卖而受到影响,且租赁合约期限通常为20年;

商业运营服务提供商与业主间利益一致,增强双方优化项目运营的动力。截至2021年6月30日,万达商管在管的106个第三方项目中,72个为租赁运营模式。母公司项目方面,经2020年及2021年1月两次调整,其中35个转为租赁模式,至2021年3月后母公司拥有的274个项目全部统一为委托管理模式。

这也意味着,不同于目前上市的商管公司,在第三方项目上,万达是行业内的“强势”提供方,享受了二房东般的待遇,又不用支付固定租金,利益分成随行就市,这本身也证明了万达品牌外拓实力。

从外拓的数据来看,万达的轻资产项目平均1.2个项目/城市,呈现出实验性布局特征。小步试错,及时反馈,灵活调整策略。

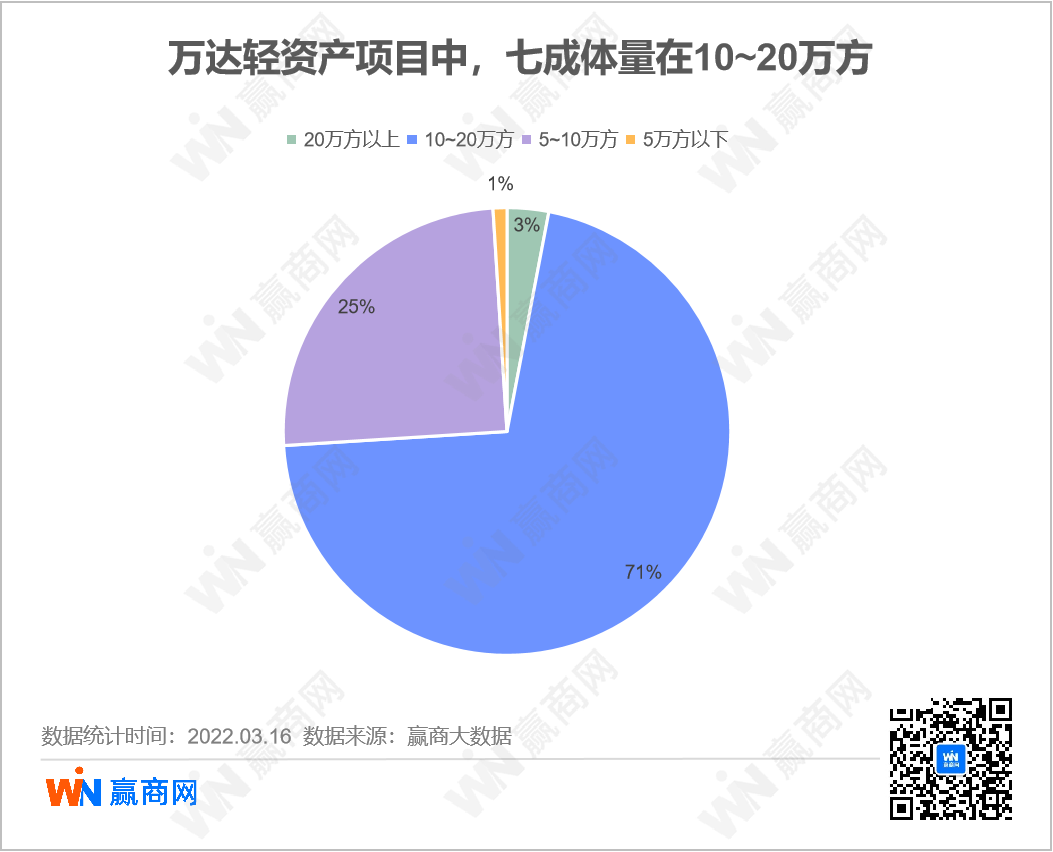

而在体量上,万达在管项目多为10万~20万㎡,数量占比超七成。体量偏好,严格契合万达广场定位标准;反过来,亦促进了其规模化快跑。

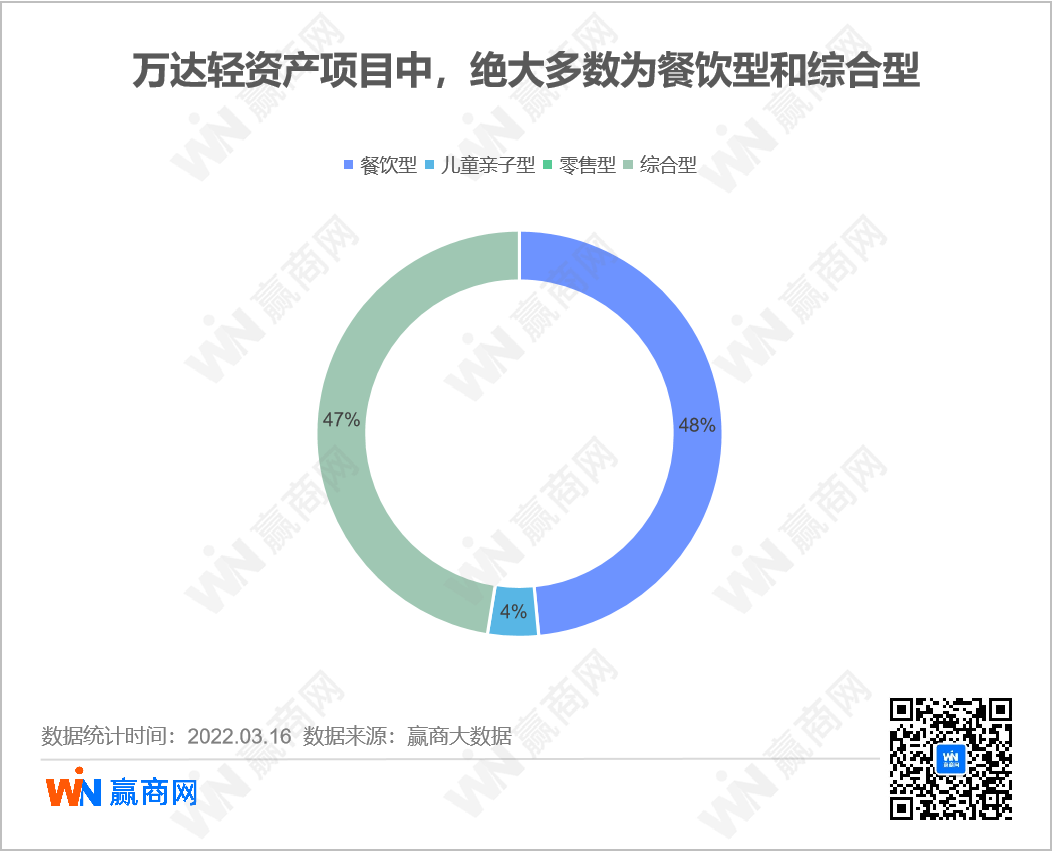

目前按项目业态占比:万达的综合型项目占比最多,餐饮型次之,零售型以及儿童亲子型项目最少。

对比全国的项目分类看,万达擅长的类型非常集中,由此在商户间树立了强品牌力。于品牌方而言,大多数城市的大多数项目同质性强,可做可不做,其进驻与否的核心在于对商管公司和团队的信任感,而信任形成于过往合作项目的业绩积淀。同样的,业主方选择适合己方的商管公司,很大程度上也依靠其对商管公司标杆项目的认知。