绿地与花样年12.6亿“婚约”彻底取消了

作者:徐酒眠

去年7月,地产圈曾被一则“联姻婚书”刷屏。

订亲双方,一个是张玉良旗下的绿地控股(600606.HK),另一个是曾宝宝旗下的花样年控股(01777.HK)。

彼时,它们都还是地产圈风光无限的明星房企,婚书上罗列的礼单自然也是无比丰厚。

花样年拿出12.55亿的彩礼,绿地控股送出旗下商管物业——上海绿闵物业管理有限公司(简称“绿闵物业”),同时许下未来五年,总计不低于2500万方的商办物业面积输送等承诺。

公告交易不过两个多月,花样年就传出暴雷的消息,甚至彩生活都走到了出售核心资产为其“回血”的地步。彼时,外界猜测,这桩“婚事”大概率不会继续履约了。传闻甚嚣尘上,当事双方却都迟迟没有站出来表态。

直到两个月前,今年4月30日,绿地控股刊发2021年年报,用了简短的245个字对这笔交易给出了一个官方说明——由于花样年方未按约定履行相应义务,交易未实施完成。

未实施完成,但也没有明确终止,绿地似乎还是想为这笔交易留一个回旋的余地。

如今,张玉良似乎终于放弃了等待曾宝宝。7月1日,绿闵物业发生股东变更,张玉良将其安排进了绿地的三级子公司——绿地金创科技集团有限公司(简称“绿地金创”)。

绿闵物业的直接控股股东,不再是当时与花样年签署股权转让协议的公司——绿地控股和绿地金融。此举实际上也宣告了当初这笔12.55亿的股权转让协议彻底黄了。

绿闵物业股权腾挪

成立于2019年8月的绿闵物业,注册资本50亿。其最初的定位,是国内一流的商业物业管理公司,成为绿地集团在商业物业项目的指定物业管家。

最初,绿闵物业由绿地旗下的上海绿安物业管理发展有限公司(简称“绿安物业”)100%持股。

与花样年签署的股权转让协议之前,去年6月28日,绿安物业退出,绿闵物业由孙公司提升为子公司,由绿地控股集团有限公司(简称“绿地集团”)与绿地金融投资控股集团有限公司(简称“绿地金融”)分别持有51%、49%的股权。

此次股东变更,绿地控股与绿地金融退出,绿地金创进入全资持股;同时,新增了一位名为徐琼的成员进入绿闵物业。

事实上,绿地金创并不是外人,而是绿地控股的三级全资子公司,主营业务为投资与资产管理。而退出的绿地金融,从股权从属角度来说,也正是在绿地金创旗下,由绿地金创间接持有89.62%股权。

此番辗转腾挪,实际上意味着绿闵物业成为了绿地控股的全资子公司。

资料显示,绿地金创成立于2020年12月16日,注册资本200.559亿元,实缴资本199亿元,所属软件和信息技术服务业。

绿地金创法定代表人为耿靖,现任绿地控股执行总裁,此前曾历任绿地金融董事长、总裁等职务。

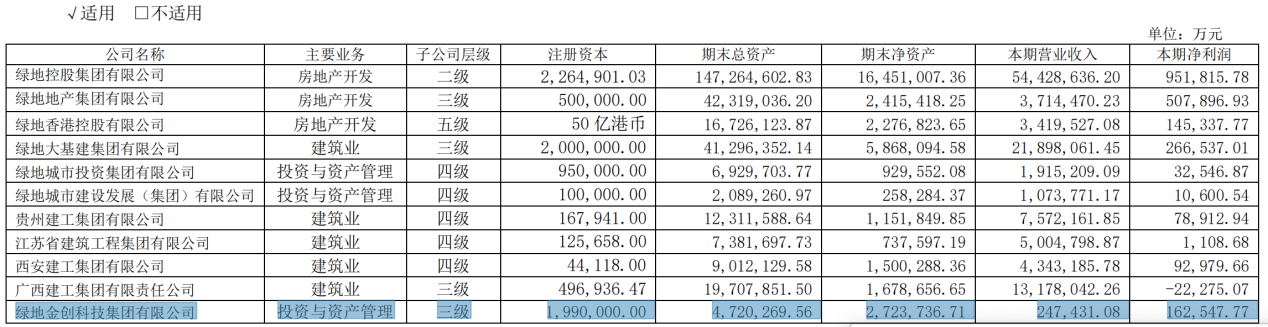

绿地控股2021年财报显示,过去一年,绿地金创实现营收24.74亿元,净利润16.25亿元。截至2021年12月31日,绿地金创总资产约为472.03亿元,净资产272.37亿元。

紧随绿闵物业注入,无疑能进一步增厚绿地金创的资产和营收。

数据显示,截至2021年5月31日,绿闵物业总资产为532.45万元,净资产为452.08万元。2021年1-5月,绿闵物业实现营业收入494.39万元,实现净利润164.6万元,净利率高达33%,远超上市物企平均水平。

眼下,绿地控股也并不安稳,近期已加入到寻求债务展期的行列。今年以来,绿地第一大股东上海格林兰投资,多次质押其持有的绿地股份,以用于支持公司的生产经营。

有业内人士分析,绿地控股此番对绿闵物业股东的腾挪,不排除是为后续的资产质押或出售铺路。

花样年“折翼”

“就像一架飞机一样,花样年是机身,美易家和彩生活就是两只机翼。”

追溯花样年的物业发展历史,2014年6月,分拆旗下物业品牌“彩生活”赴港IPO,并成为中国内地住宅物业第一股;2015年11月底,定位于写字楼和高端商务公寓服务为主的品牌——美易家也获批挂牌新三板,成为国内度假物业运营第一股。

一手彩生活,一手美易家,成了当时花样年的“高配”。彼时,潘军还是志得意满的模样,对花样年旗下的这两个物业未来充满信心和想象。

2017年,美易家从新三板退市后,潘军曾说,希望未来能把它放到更大的平台上。自那时起,潘军就在等待一个推动美易家主板上市机会。

去年3月,他宣布回归彩生活一线。此后几个月,彩生活对旗下十余家商业管理服务企业进行了腾挪;7月初,花样年发起对绿闵物业的收购,将再造一个估值更合理、更高的商管物业股的计划,正式提上日程。

事实上,为了拿下绿闵物业,花样年其实是开出了“天价”。按照当时披露的财务数据计算,这笔交易溢价超200倍,对应的PE高达530倍。

如此高的溢价,很大一部分是押注了未来的增长性。

按照约定,交易达成后5年间,绿地控股承诺交付不少于2500万平方米商业相关物业建筑面积;且在3年内,将额外提供不少于60万平方米的多个一二线城市商管项目;同时,在1年内,花样年还将再额外获得郑州绿地全球商品贸易港项目的管理,总面积约33万平方米。

股权转让协议签订不到三个月,2021年10月,花样年一笔2.06亿美元的票据被爆逾期兑付,其流动危机浮出水面。同月,彩生活将核心资产邻里乐卖给碧桂园服务,获得33亿元。

“机身”花样年出事,断臂彩生活求生,也折断了美易家的主板上市梦。

停摆的交易

花样年与绿地控股就绿闵物业的收购,历时近一年,始终没有进一步交割的进展。如今,绿闵物业的直接控股股东还发生了变更,而与花样年的距离似乎也渐行渐远。

按照当时的协议,自股权转让协议签署生效后,花样年在股权交易完成前,需支付对价的30%,剩余款项预计在交割条件满足后12个月内,由双方协商分阶段支付。

据此而言,花样年按理应该已经向卖方绿地集团、绿地金融支付了3.8亿元定金。如今交易停摆,不知道花样年是否已经收到了这笔定金的退款。

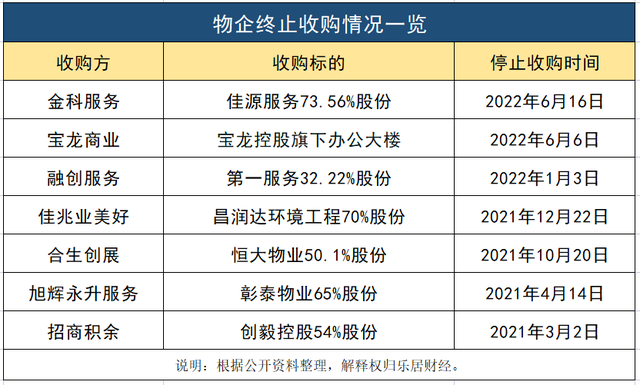

事实上,收购交易终止,在物管行业已经屡见不鲜。仅在刚过去的6月份,就先后有两笔物企并购案停摆。

6月6日晚间,宝龙商业刊发公告称,已终止收购母公司宝龙控股位于上海的一处办公大楼。十天后,6月16日,金科服务宣布,终止收购佳源服务的框架协议。

上述这两笔交易,从发起到终止,持续的时间都不到一个月。

而时间线进一步拉长,据乐居财经《物业K线》不完全统计,去年初至今,上市物企中至少有7笔收购已经告吹。其中,最大一笔是合生创展拟200亿港元收购恒大物业50.1%股权。

梳理上述交易,停摆的原因有很多,而财务状况是主要原因之一,买家和卖家的流动性问题都能够左右交易的走向和结果。

事实上,近两年,物企频频被摆上货架出售,问题大多不是出在物业本身,而是看关联地产方的眼色行事。

物企分拆上市,但实控权往往还掌握在地产公司手中。尽管物业公司有着不错的流动性,但受到交易所监管,这些钱不能直接流进地产的账户,索性把物业公司打包卖了换钱。

“头两年物业成香饽饽、成了未来,现在地产不行,就把‘未来’给卖了。”去年10月底万科业务交流会上,万物云CEO朱保全发言中的这句话,道出了物企被卖的无耐。