倒闭!亏损!关店!今年仅剩440个资本宠儿……

文丨郑雅

编辑丨石航千

2022年只剩最后一季,消费品行业融资数量却只有去年的40%

蕉下、认养一头牛、百果园、冰峰、 爱美客、Keep、Soul、五芳斋、慕思、阳光乳业……年轻的消费企业们今年仍在积极寻求上市。不一样的是,此前的“第一股”们已经交出了阶段性的答卷:泡泡玛特22个月市值缩水超80%,逸仙电商市值蒸发超千亿元,奈雪的茶市值较高点腰斩……

资本市场传递出了难以掩盖的“寒意”。

事实上今年以来,消费领域的融资情况也并不理想。前8个月,零售消费相关领域企业的融资数只有去年同期的62%,其中更是有80%徘徊在C轮以下。

本文通过数据分析、走访调查,主要探讨以下几个消费品行业的大问题:

在当下的环境下,哪些大赛道还保持着资本热度?

哪些细分类目仍是资本宠儿?

当旧故事不再精彩,怎样的消费品牌才能保持生命力?

01

融资总数锐减 80%停滞在B轮

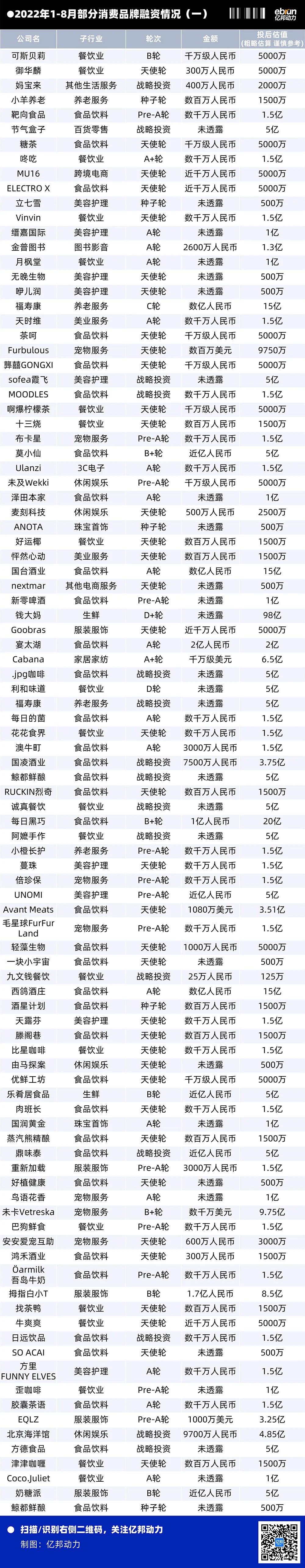

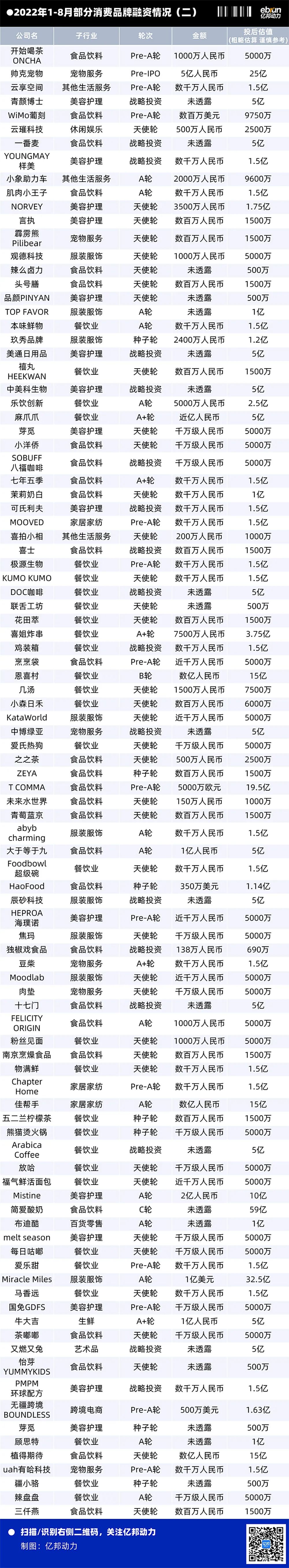

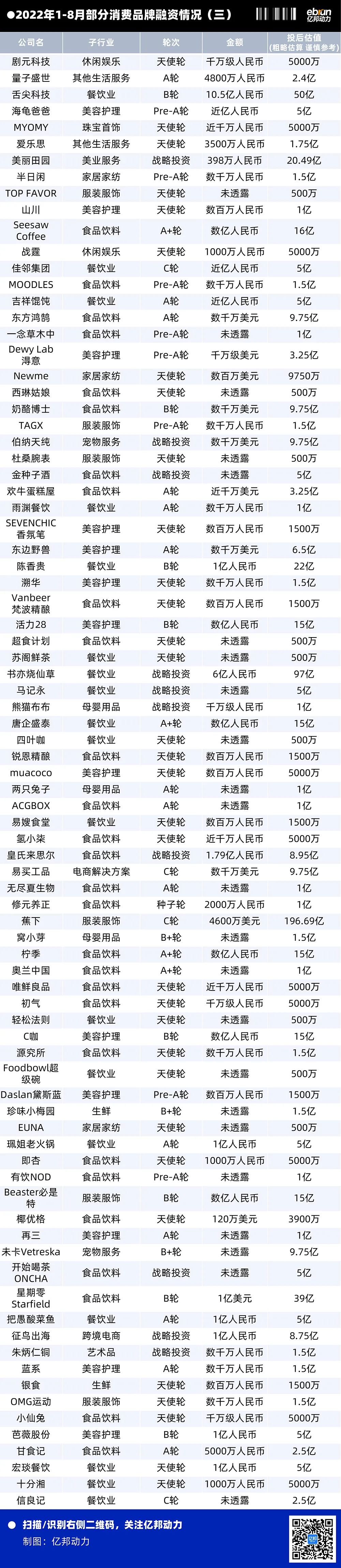

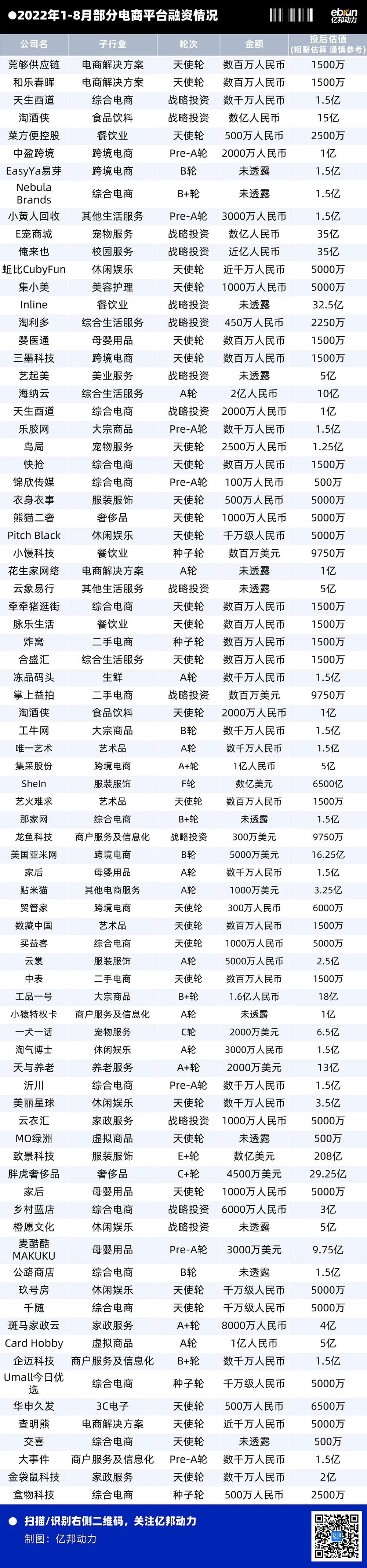

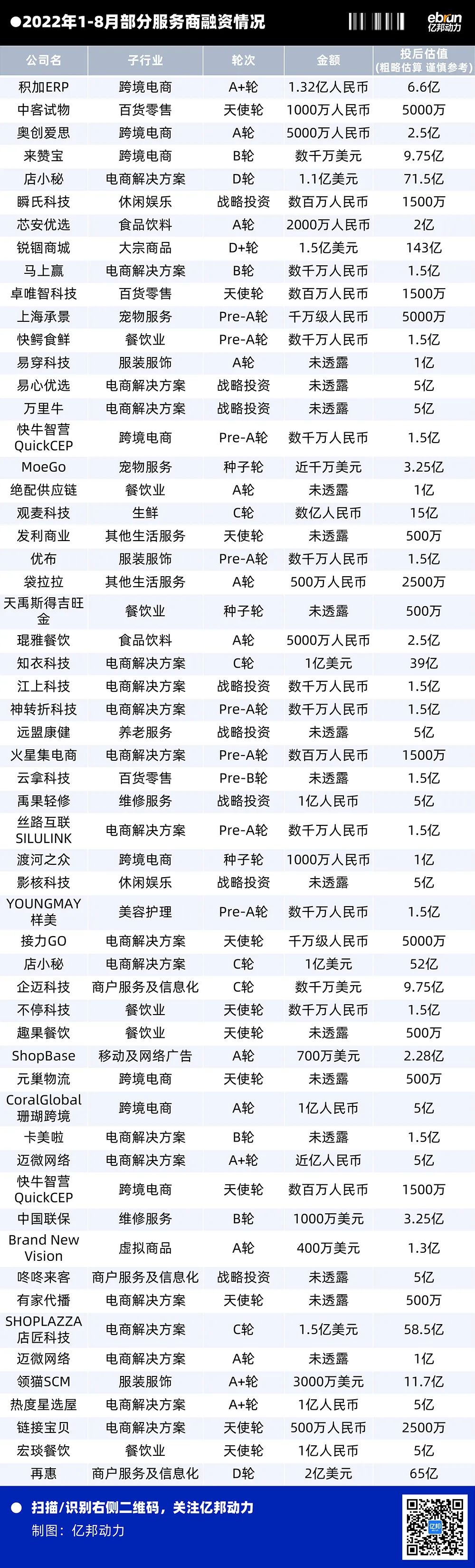

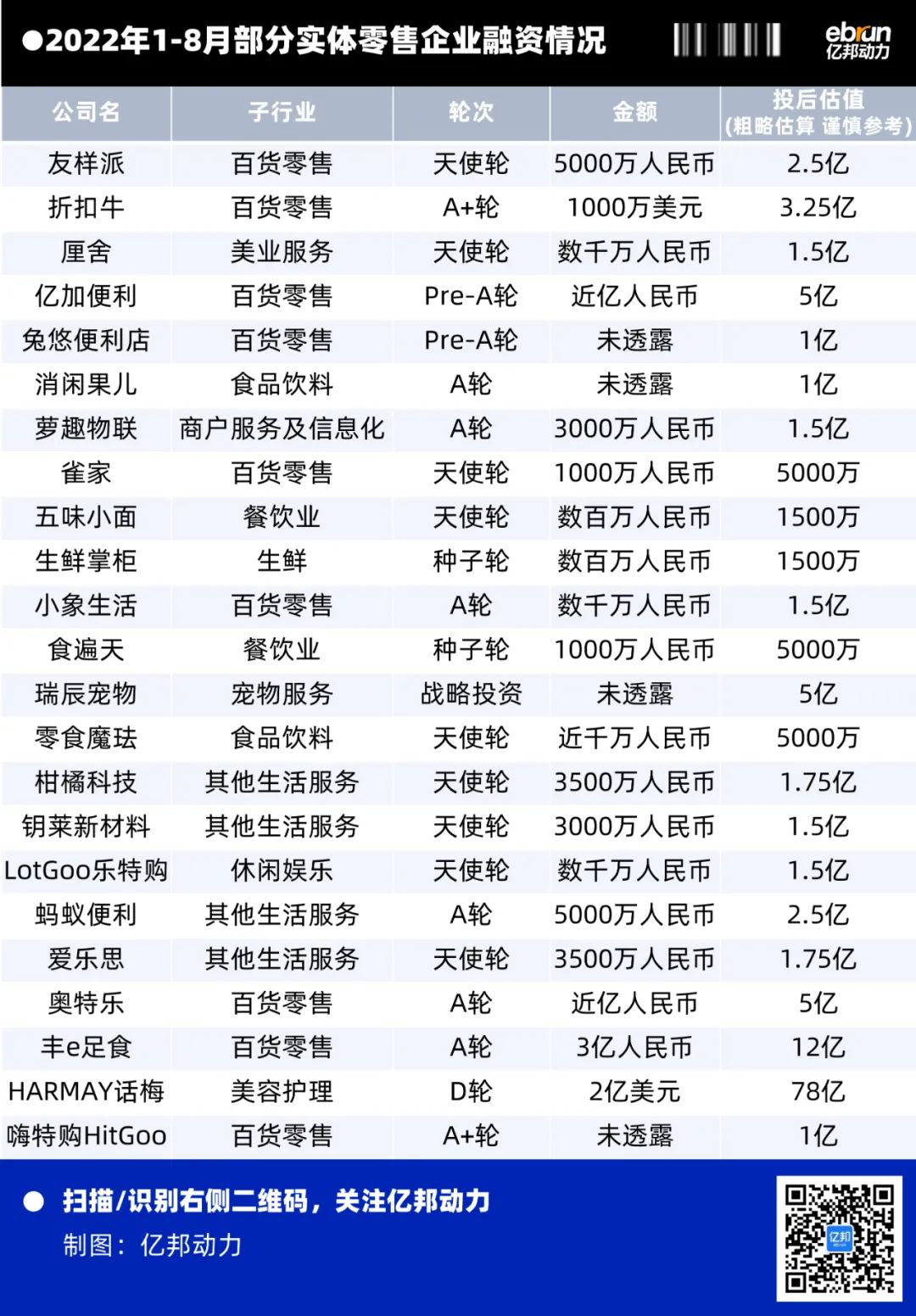

亿邦动力通过IT桔子数据查询显示,在今年7月、8月两个月中,零售消费行业共发生融资94起。

按照企业性质来看,其中品牌融资64起、电商平台融资12起、实体零售融资7起,而服务商领域共发生11起融资。从整体的行业分类来看,这94次融资事件中,食品饮料类企业融资次数最多,达25起;餐饮业发生14起融资,百货零售、美容护理、宠物服务行业分别完成7起融资。

融资轮次方面,C轮以下的融资事件占到所有融资事件的76.6%,约72起。C轮以上(包括C轮,不含战略融资)的只有6起。

亿邦动力曾统计过今年上半年上述领域的融资情况,6个月共发生345起融资。从数量上看,7、8月两个月发生的融资并不及上半年的速度。

从今年前8个月整体情况来看,零售消费领域共发生440起融资,同比去年减少了38%。其中零售品牌融资280起、电商平台相关融资80起、服务商融资57起,实体零售领域共23笔。

按照行业看,食品饮料依然是融资事件最多的行业,共获得融资98起,但同比去年减少了45.2%。其次为餐饮业,共79起融资,同比去年增长31.7%。美容护理化妆品行业共完成40起融资,与去年相比略有减少。

按前8个月看,440起融资依然集中在C轮以下(不包含C轮),占比达80%。其中天使轮居多达122起,占比约为34.7%。

也有部分头部新消费品牌和传统品牌走过了融资阶段,开启IPO之路。如蕉下、认养一头牛、百果园、冰峰、 爱美客、Keep、Soul等均提交了招股书,还有五芳斋、慕思、百合股份、三元生物、汇通达、青木科技、阳光乳业、有和集团等企业上市。

02

消费新宠上位 第一股们发出“预警”

从去年至今,食品饮料、餐饮业都一直是融资数量TOP2的领域。亿邦动力观察到,两个大领域中酒、咖啡、预制菜等细分领域尤其受到资本关注。

数据显示,今年年初至8月底,约有30个酒类企业获得投资。除了传统白酒、葡萄酒等,也包括无醇精酿啤酒新零、轻卡起泡酒大于等于九、定位于“Z世代线下社交第三空间”的酒星计划等迎合新需求的品牌获得资本青睐。轮次均为C轮以下。

而且值得关注的是,酒业今年上半年的出新不止出现在了新品牌。今年3月,茅台凭借新电商平台“i茅台”获得了高度关注。数据显示,“i茅台”试运行的第1个小时就有622万人次参与了预约申购。正式上线后,“i茅台”直接冲到了App store免费榜的榜首。

在咖啡子行业,获得投资的近20家企业也均处在C轮以下的融资进度,除去未披露融资金额的事件外,获投金额最高的是国内咖啡连锁品牌Seesaw咖啡。企查查显示,自2012年成立至今,Seesaw已经陆续完成A轮、A+轮和A++轮3次融资。到今年8月初,Seesaw在全国已经拥有100家门店。

8月,“中国新零售咖啡第一股”瑞幸咖啡公布了2022年二季度财报。瑞幸咖啡二季度的总净收入为32.987亿元人民币,同比增长了72.4%。第二季度GAAP营业收入为2.416亿元人民币,GAAP营业收入利润率为7.3%。此外,第二季度月均交易客户数为2070万,同比增长68.6%。截至二季度末,瑞幸咖啡拥有7195家门店。

瑞幸咖啡董事长兼CEO郭谨一将业绩增长的原因归结于持续推出爆款产品、门店持续高速扩张以及交易客户稳步提升。

另一边,预制菜成为今年消费行业的一个风口,在近10个获得投资的预制菜企业中,有融资金额高达10.5亿的舌尖科技,也有融资到D轮的食品产业公司和利味道。

曾经的瑞幸咖啡董事长陆正耀在2020年创立了舌尖科技,先是以“趣小面”(后改名为趣巴渝)品牌切入了面食赛道,今年1月又凭借“舌尖英雄”(前身为舌尖工坊)品牌进军预制菜。舌尖科技方面曾对外表示,将在今年落成3000家门店。据第三方数据,到7月22日,舌尖英雄在全国内的门店数为400多家。不过就在8月上旬,舌尖英雄的北京首店已经关店。

已经上市的趣店在今年也将业务从消费贷转型成了预制菜。在趣店717吃货狂欢节期间,“趣店罗老板”抖音直播间的观看人数达到了9587万人次,单日累计销量为956万份,直播期间账号总共涨粉397万。然而,随着创始人罗敏创业历史的曝光,直播间的名称由“趣店罗老板”改为“趣店预制菜”,目前直播间已停播多日。趣店的二季度财报中,官方表示拟精简预制菜项目,削减对预制菜项目的投入。

值得关注的是,曾经的资本宠儿们在成为“第一股”后,在今年陆续给行业发出了“危险警示”。

“新式茶饮第一股”奈雪的茶半年报呈现了营收下降、由盈转亏的成绩。2022年上半年,奈雪的茶营收为20.45亿元,同比下降了3.8%;归属于上市公司股东的净亏损为2.54亿元,净利润为亏损2.49亿元,而去年同期盈利4816.8万元。

完美日记母公司逸仙电商二季度总净收入达9.518亿元人民币,同比下降37.6%;非公认会计原则净亏损率达到了21.8%,去年同期为12.8%。此外,逸仙电商二季度毛利润同比去年下降了40.3%,毛利率也小幅下降。

03

利润:品牌的新故事 资本的新下注标准

资本放缓、市场巨变,品牌们所意识到的是,当下最好的策略是“降本增效”。

财报数据显示,逸仙电商(完美日记母公司)二季度销售和营销费用同比减少了35.7%;小米集团二季度宣传与广告开支同比减少14%。QuestMobile的数据披露,王饱饱上半年的广告投放规模大幅减少了93.6%。整体来看,今年上半年互联网广告投放品牌数量同比下降了38.3%。

而阿里巴巴、京东、腾讯、Meta、Google和亚马逊等国内外互联网平台的广告收入集体放缓,也是品牌减少营销投放的直接表现之一。

除了营销投入,经营效率也被提上了日程。

以奈雪的茶为例,其今年新开门店的类型也以利润率更高的PRO店为主。与标准门店相比,PRO店面积和人员配置更灵活,同时还不需要专门的排烟管道。人力成本控制上,除了原则上将不再增加单个门店的人员编制外,还利用自动排班系统、自动奶茶机等替代了部分人力,提高门店运作效率的同时降低对员工培训的依赖。财报显示,奈雪的茶单店人力成本占比为18.9%。此前,截至2018年及2019年12月31日止年度,以及2019年前九个月和2020年前九个月,其员工成本分别占总收益的31.3%、30.0%、29.0%、28.6%。

“从去年开始,环境发生了一些变化,优秀的消费企业需要从融资驱动转向业务驱动。”挑战者创投管理合伙人&CEO周华曾公开表示,创始人应该增加战略思考,减少战术动作。

以现制茶饮为主营业务的奈雪的茶在财报中提到,瓶装饮料产品从长期来看有希望成为奈雪的茶持续增长的驱动力。从财报数据看,包括瓶装饮料、伴手礼等在内的其他产品业务营收同比增长175.6%,在总营收中占比9.4%,去年同期为3.3%。参照农夫山泉59.3%的毛利率、东鹏饮料42.68%的毛利率,瓶装饮料的确有望可以为奈雪的茶带来更大的利润空间。

除了控制营销成本,提升经营效率和调整业务结构,出海和DTC也成了最新关键词。

经过2年DTC战略调整的安踏,效果已经初现。亿邦动力此前拆解过安踏2022年上半年财报,集团2022年上半年营业收入达259.65亿元,毛利同比增长11.8%,毛利率保持在62%左右;平均应收账款周转天数为22日,同比减少了6日,资金流动速度加快。在战略调整期间,根据欧睿数据,安踏集团2021年的中国市场占有率超越阿迪达斯排名第二,以16.2%的份额仅次于耐克的25.2%。

泡泡玛特在今年半年报中重点强调了要全面提速海外业务,通过加速推进海外DTC战略,布局线下门店、机器人商店、跨境电商平台等渠道。今年上半年,泡泡玛特在港澳台地区及海外区域的线下收入增长超过了1000%,线上渠道收入的增长超过190%。截至上半年止,包括加盟形式在内,泡泡玛特在上述地区的零售门店数已达到24家,机器人商店有98台,跨境电商平台站点数达11个,包括泡泡玛特官方网站、亚马逊和其他线上渠道。

处在不同发展阶段的消费企业,都在持续探索着适合自己的新故事。而投资人也会更加客观的站在更长的周期,不断更新观察企业的标准。

“是否处在大赛道、是否从做好产品出发、能否满足年轻人的需求和市场、是否坚信中国的消费品市场会越来越好”,这四个关键点,是挑战者创投判断一家好公司的标准。

“对于企业的长远发展,内部建设远比外部环境重要得多。”周华认为,穿越周期是每个优秀企业必备的技能。而只有具备持续稳定的收入和利润支撑,才能成为一个可以长久发展的企业。

弘章资本创始人翁怡诺在2022亿邦未来零售大会·新消费峰会上则指出,消费投资应该重视生意的本质,看它是不是能够长期存在,是不是可以穿越周期的生意模式。

而面对新消费融资热度的冷却和二级市场上新消费企业的表现,峰瑞资本创始人李丰曾在去年年底给行业抛出一颗“定心丸”。他预测,“非常差的阶段以后,配合刺激政策和经济的恢复,2022年年底,一二级市场都会迎来增长。”