新世界发展商业融投转变:从资产出售到“永续”融资

观点指数研究院

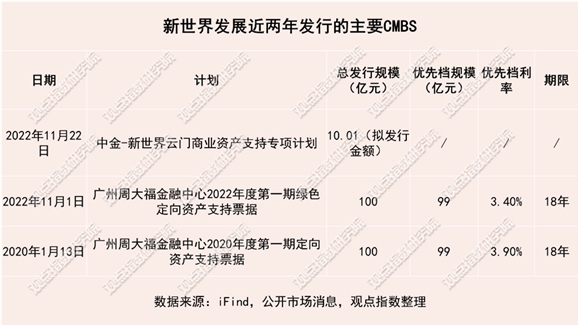

近期,新世界发展以新世界云门商业作为底层资产的CMBS获得监管层受理,加上月初成功发行的广州周大福金融中心CMBS,这个月其已有两起商业地产资产证券化的动作。

实际上,资产证券化并非新世界发展在商业地产上的主要退出途径,资产的出售才是。不过,目前大宗交易市场较为低迷,不少资金正在观望,所以发行CMBS不失为另一种较好的变现渠道。

在2021财年主要融资渠道受阻时,新世界发展的永续债发行规模出现小幅度的下滑,该融资产品是为其持有型物业提供“兜底”的“长钱”。但规模不断扩大的利息成本也值得警惕,已经占据了经营现金流的一大部分。就在12月5日,新世界发展的子公司新创建集团拟以现金收购其发行的13亿美元的5.75%有担保优先永续资本证券,这将减少一定的利息成本。

2022财年,经营性现金流随着住宅销售收入下滑而下滑,负债成本迅速上升,持有型物业的投资资金来源面临着较大的挑战。对于新世界发展来说,最好的方式是利用自身的品牌和管理能力,将手头的拳头产品K11对外进行轻资产输出,这将减少大量的资本投入,同时又可赚取对应的利润。

商业地产变现,另一种“永续”融资

11月22日,中金-新世界云门商业资产支持专项计划获深交所受理,拟发行金额10.01亿元,发行人为新世界(中国)地产投资有限公司,底层资产为新世界发展旗下的商业综合体项目。

这不是孤立事件。11月初,广州周大福金融中心ABN成功发行并上市流通,期限为18年。该ABN利率远低于新世界发展于2022年所发行的永续债和公司债的成本(平均利率为6.01%)。

这也并非是广州周大福金融中心的首次变现。早在2020年,新世界发展也发过一只以该物业为底层的ABN,今年发行的ABN为该产品的续发。

就其成本而言,广州周大福金融中心CMBS总融资200亿,平均利率为3.65%,略高于新世界发展2022财年的人民币银行贷款平均融资成本3.5%。但低于其4.9%的港元债券和4.5%的美元债券成本。另外,发行人民币债券也有利于规避境外加息带来的利率风险,目前3个月HIBOR已创2005年以来新高,达5.22%。最重要的一点是,CMBS的期限较长,比如周大福的CMBS,期限长达18年,类似于“永续”。

之前,资产证券化不是新世界发展商业地产变现的主要渠道,其主要通过出售资产来变现。

今年7月份,有消息称,新世界发展正在寻求买家并处于洽谈中,计划以60亿港元及25亿港元的价格出售荃湾愉景新城以及九龙贝尔特酒店。在出售合营公司方面,新世界发展于今年9月将以30.79亿港元的价格出售香港长沙湾项目51%的权益。

新世界发展行政总裁郑志钢表示,于2023/2024财年,中国内地和香港卖楼目标分别为170亿元人民币、170亿港元,另外将出售90亿至100亿港元的非核心资产,包括亏损的酒店等。就2022年财年来说,新世界发展出售待售资产已回收60.22亿港元现金,出售合营公司回收27.88亿港元现金。

但今年的商业地产交易市场较为低迷,资产证券化不失为另一个良好的变现渠道。另外,CMBS较低的发行利率和较长的期限也比较具有吸引力。

投资性房地产和永续债规模持续增长,CMBS发行潜力高

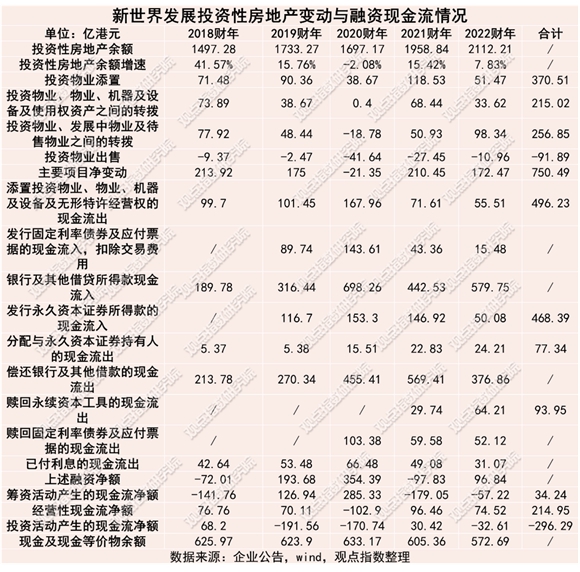

目前其投资性房地产规模已达2112.21亿港元,同比增长7.83%。除了2020财年出现负增长外,近7年来均保持正增长,总规模较2018财年增长近614.93亿港元。

其中,对该增长贡献最大的是投资物业添置和投资物业、物业、机器及设备及使用权资产之间的转拨,5年来增加规模分别为370.51亿港元和256.85亿港元,总计585.53亿港元。对应的添置投资物业、物业、机器及设备及无形特许经营权的现金流出5年总规模约496.23亿港元,与近5年来发行的永续债规模基本吻合,为468.39亿港元。

新世界发展的投资性房地产需要有常态化的“长钱”来支持发展。

永续债并无固定到期时限,只需每年偿还利息即可,比较符合投资性房地产的现金流特征。而且新世界发展的永续债利率只在4%-6.25%之间,整体利率约4.79%。而在2021财年大环境融资受阻时,固定利率债券和银行借款发行规模大幅度下滑,但永续债发行规模并没有出现上述情况。对新世界发展来说,永续债是可以“兜底”的融资工具。 不过,永续债也给新世界发展带来了巨大的压力。截至2022财年,其永续债的规模为476.14亿港元,同比下滑2.7%。但报告期内分配给永续债持有人的现金流出就高达24.21亿港元,占当期经营性现金流净额的32.48%。

永续债虽然对新世界发展有较大好处,但需要警惕的是,不断上升的规模也会使得利息侵吞大量的利润。目前,新世界所发行的永续债利率已经上升至6.15%。2021财年开始,新世界发展赎回永续债所支出的现金流已有93.95亿港元。

可以看到,相对于发行永续债来说,CMBS的成本更低,同时也更具前景。目前,新世界发展的抵押物中,投资物业的价值为553.18亿港元,所以其约7成的投资性房地产未处于抵押状态,未来持续发行CMBS的潜力较高。而且,于2022财年,新世界发展在内地的租金收入为20.27亿元,同比增长9%,资产内在价值较为稳定。

轻资产输出:重资产投资下的“融资”新式

目前内地的消费景气在逐渐复苏,新世界发展也在抓住机遇,布局其商业地产项目。截止6月末,新世界发展在香港跟内地合共营运17个K11项目,未来会新增21个,合共38个项目,达到280万平方米。

报告期内,中国内地的物业投资分部业绩增长8%,其中K11上升29%,主要是新世界发展位于中国内地的K11项目逐步成熟运营,其中武汉汉口K11及武汉光谷K11 Select增长强劲。

虽然自持项目的投资能带来较高的现金流,但是也需要大量的资本投入。近5年,其投资活动产生的现金流净额累计为-296.29亿港元。而筹资活动产生的现金流净额累计总额为34.24亿港元,经营性现金流净额累计总额214.95亿港元,两者累计249.19亿港元。这意味着,新世界发展的投资性活动完全靠经营性活动和筹资活动来支撑。

再看2022财年,筹资活动产生的现金流净额和投资活动产生的现金流净额均为负,均靠74.52亿港元的经营性现金流净额来支撑。但楼市的不景气,也影响到了经营性现金流净额。

2022财年,归属于香港的合同销售额下滑了80.57%,归属于内地的下滑15.35%,而经营性现金流净额同比下滑了22.75%。所以在短时间内,新世界无法大规模削减负债来支撑未来新的投资。但增加负债规模也面临着利息成本攀升的问题,所以新世界需要找到一条新的出路。

相较于自持项目而言,轻资产输出可节约大量资本,同时凭借自身的品牌优势和管理能力,为项目带来流量以及管理输出,并获得管理服务收入。

K11作为新世界拿得出手的标杆项目,自然就成为轻资产输出的拳头产品。于财报中新世界表示,K11将进军内地轻资产管理市场,2022年3月,首个K11商业部份管理服务项目正式落地上海,而第二个项目也在今年5月落地厦门,预计2023年底,商业管理轻资产项目将增至10个。