5月消费行业投融资观察:投融资事件46起,融资数量和融资金额小幅齐升

特邀作者| 张丹华

编辑 | 卢旭成

核心要点:

1. 融资事件 46 起,环比增长 12.2% ,披露的投融资金额约 150.43 亿人民币,融资金额暴涨得益于 SHEIN 的 20 亿美元融资,排除 SHEIN 的影响,融资金额环比上涨 41.1%。

2.吃喝赛道稳坐第一,相关投融资事件23起,占据半壁江山,其中,咖啡、果汁茶饮、休闲零食最受资本关注。

3.跨境出海赛道SHEIN完成20亿美元新一轮融资,投后估值660亿美元,估值低于市场预期。

4.本月共有14起IPO相关事件,其中有2家公司上市,4家公司向深交所递交招股书注册稿,拟创业板上市。

5.地域分布上,包括江浙沪皖的长三角地区依然是消费投融资主力,投融资数量占比41.3%。

6. 休闲零食渠道变革,量贩零食店崛起,品牌零食业绩受冲击。

01

投融资数量与上月持平,14起IPO相关事件

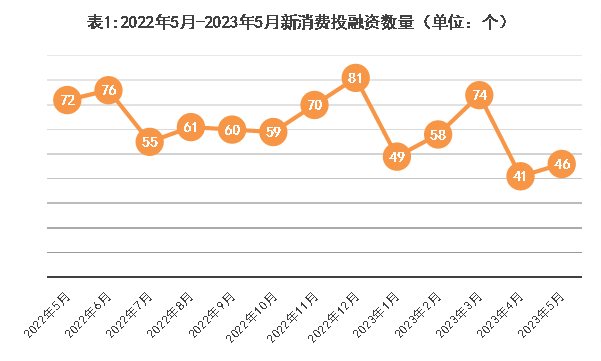

来源:企查查、IT桔子等,蓝鲨消费整理并制图

据蓝鲨消费不完全统计,2023年5月1日至5月31日,新消费领域共公布了46起投融资事件,环比增加12.2%,相比去年同期下跌36.1%。

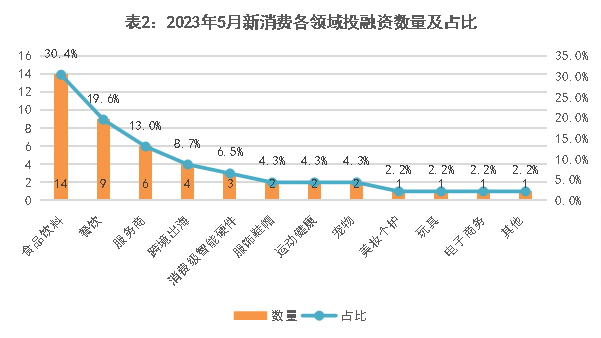

来源:企查查、IT桔子等,蓝鲨消费整理并制图

从细分领域来看,5月新消费产业投融资有以下3个特点:

一是吃喝相关稳坐第一,咖啡赛道现亿元级融资。 5 月,食品饮料和餐饮领域分别有投融资事件 14 起和 9 起,占据消费赛道半壁江山。 相对而言,咖啡、果汁茶饮、休闲零食更受关注,其中,孵化于 2022 年的星茵咖啡获得亿元级融资; 咖啡赛道不仅在国内如火如荼,还有 ofo 创始人赴美创业用“瑞幸模式”开咖啡馆,不过,据最新报道,目前该项目陷入困境。

二是出海赛道,有4个出海项目获融资,其中SHEIN投后估值约660亿美元,另有三态股份提交注册稿。

5月,先后有出海SaaS研发提供数据工具供应商“EchoTik(铱氪科技)”、跨境电商品牌出海平台“Qpendo”、快时尚跨境电商网站“SHEIN”和跨境电商解决方案服务商“ToBox”获得融资。

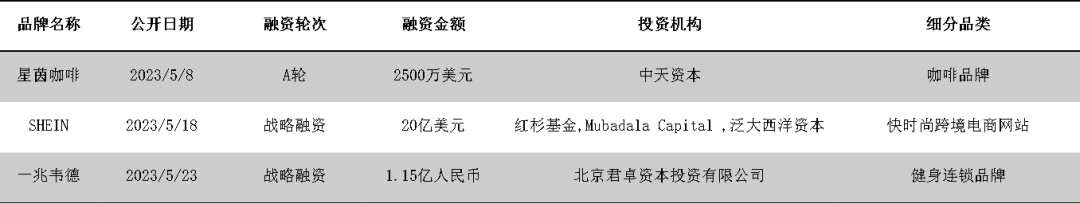

其中,据《华尔街日报》,SHEIN完成20亿美元的新一轮融资,投资方包括红杉资本、泛大西洋资本和阿拉伯联合酋长国的主权财富基金Mubadala,投后估值约660亿美元,低于此前市场预计的千亿美金估值。

另外,出口跨境电商零售和第三方出口跨境电商物流“三态股份”向深交所提交招股书注册稿,拟创业板上市。

三是宠物赛道有2起天使轮次融资,“麦富迪”母公司乖宝宠物提交招股书注册稿。 智能宠物用品品牌 “小宠科技”和宠物食品品牌“泡咔”先后获得千万级别天使轮次融资。 宠物食品品牌“麦富迪”母公司“乖宝宠物”向深交所提交招股书注册稿,拟创业板上市。

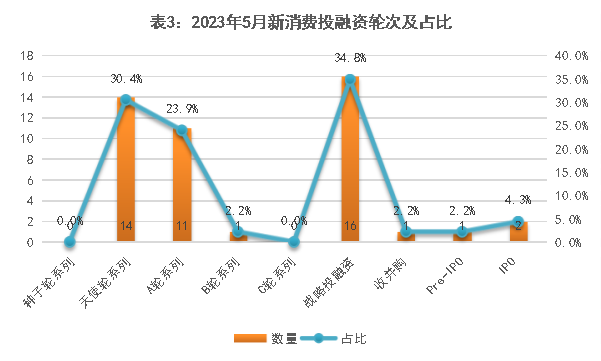

来源:企查查、IT桔子等,蓝鲨消费整理并制图

从融资轮次看,依然是早期投融资和战略投融资占主导。 半数以上投融资发生在 B 轮之前,天使轮和 A 轮系列融资分别占比 30.4% 和 23.9% ,超 1/3 的投融资事件为战略性投融资。

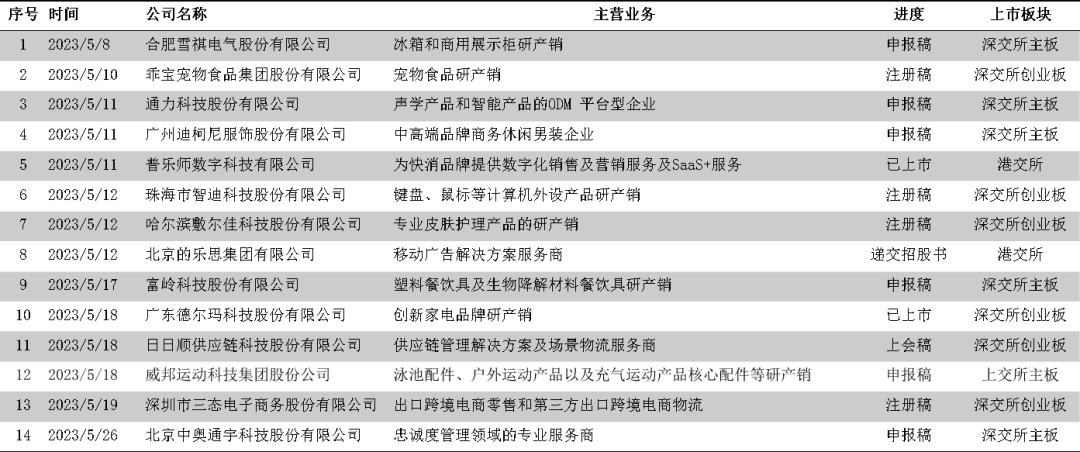

表4:2023年5月新消费领域IPO相关事件

来源:企查查、IT桔子等,蓝鲨消费整理并制图

2023年5月,新消费领域共有14起IPO相关事件,比上月多6起。 其中,有2家公司上市; 4家公司向深交所提交招股书注册稿,拟创业板上市; 1家提交招股书上会稿; 7家公司递交招股书申报稿。 相比4月8起IPO相关事件,本月IPO相关事件增加了6起。

来源:企查查、IT桔子等,蓝鲨消费整理并制图

融资金额上,据蓝鲨消费估算,不考虑公开上市的话,得益于 SHEIN 的 20 亿美元巨额融资, 5 月份新消费领域公开的投融资金额由 4 月的 6.11 亿人民币暴涨至 150.43 亿人民币; 除了 SHEIN 外,其他公开融资金额的 27 起投融资事件的融资金额约 8.63 亿元。

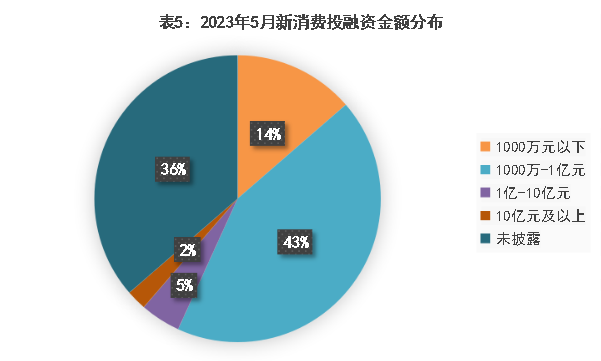

公开融资金额的投融资项目仍以千万级为主,占比达 43% ,其次则是百万级别的,占比约 14% ; 相比 4月份,千万级别投融资事件小幅增加,百万级别投融资有所减少。

不考虑公开发行的话,亿元级投融资事件投融事件 3 起,与 4 月份基本持平。

表6:2023年5月获得亿元级融资的新消费项目

来源:企查查、IT桔子等,蓝鲨消费整理并制图,不含IPO轮次的项目

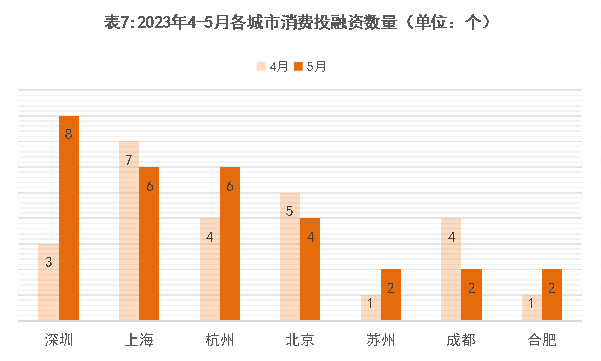

地域上,分城市来看,深圳、上海、杭州、北京这4个城市的投融资事件数量最多,分别有8个、6个、6个、4个项目获得投资。 相比 4 月份,本月深圳的投融资数量明显增加,由 3 起增加至 8 起。 分省级行政单位来看,新消费投融资集中于广东、浙江、上海、北京、江苏这 5 个地区,合计有 30 个相关项目获得投融资。 分城市带来看,包括江浙沪皖在内的长三角依然是最吸金地区,本月共有 19 起新消费相关投融资事件,占比 41.3% 。

来源:企查查、IT桔子等,蓝鲨消费整理并制图

02

休闲零食的风刮不动了?

图1:零食有鸣门店图

来源:零食有鸣官网

得益于巨大的市场和渠道变革,休闲零食受到资本关注。

2023年以来,“赵一鸣零食”、“小新很忙”、“回味一梦”、“老金磨坊”先后获得融资;而5月份,量贩零食品牌“零食有鸣”完成了由新希望集团领投、嘉御基金跟投的B+轮融资,“袋鼠妈妈健康零食”也在本月获得资本加持;其中,不乏级别的融资。

尽管赛道火热,但有的玩家似乎要掉队了。

据《第三只眼看零售》报道,“a1零食研究所”已关闭80%的线下门店,仅剩十余家门店;华东最大零食连锁品牌“老婆大人”则出现股东纠纷相关传闻。此外,据最新财报,三只松鼠两年闭店300+,营收和净利润暴跌。

是休闲零食的风刮不动了?还是格局要变?

艾媒咨询数据显示, 2011-2021 年,我国休闲食品规模持续增长,从 4100 亿元增至 11562 亿元,复合增长率约 9.9% 。 而据弗若斯特沙利文数据,早在 2018 年,我国休闲食品市场规模已突破万亿。 显然,休闲零食是个万亿级别的巨大市场,问题不是休闲零食的风是否刮得动,而是风往哪吹的问题。

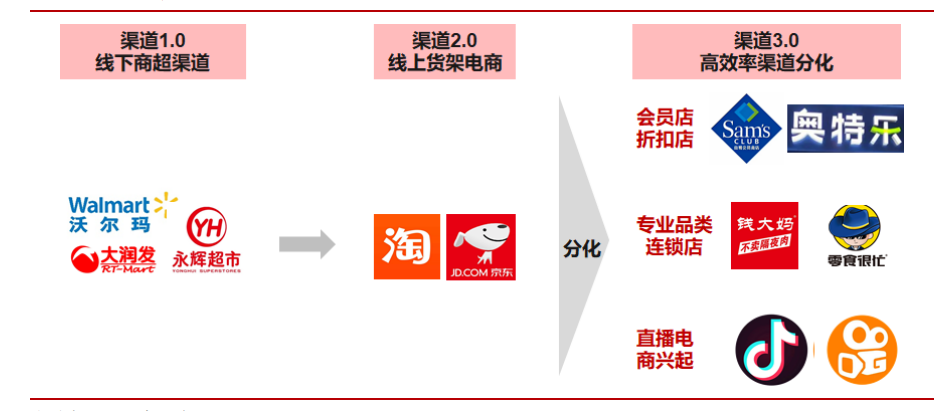

图2:渠道变革的三个阶段

来源:浙商证券研究所

从行业属性来讲,休闲零食是大众快消品,客群广、品类多,是门追求高渗透率的生意,渠道在行业发展中扮演着非常关键的角色。

纵观我国休闲零食的发展历史,其渠道发展分为三个阶段:第一阶段主要依赖于商超和夫妻杂货店,洽洽等快速发展;第二阶段是线上货架电商迎来爆发式增长,三只松鼠、良品铺子乘线上红利出圈;第三阶段则是渠道分化阶段,2020年以来,线上红利消失,线下商超业态疲软,主打高性价比的量贩零食店脱颖而出。

不同于休闲零食品牌,量贩零食店的底层逻辑是高周转低毛利,一方面,用刚需水饮品和品牌零食折扣价引流,另一方面整合上游厂商,用白牌商品赚取利润。 性价比优势下,势必会对品牌零食形成冲击,这也就不难解释为何 “ a1 零食研究所”和三只松鼠们会受到冲击了。