蜜雪冰城、古茗开年激战IPO:看数据,谁更强?

2024年,新茶饮赛道的第一把火,由蜜雪冰城和古茗共同点燃。

1月2日,蜜雪冰城、古茗同时向港交所递交招股书,成为今年首批申请上市的新茶饮品牌。作为行业的“老大哥”,蜜雪冰城曾于2022年闯关A股,却以失败告终,如今转战港股,行业声音认为上市阻力相对较小。古茗则是门店数量仅次于蜜雪冰城的“茶饮老二”,过去两年数次传出计划上市的消息,如今“靴子”终于落地。

蜜雪冰城于1997年在郑州创立,只在2020年12月开放了一轮融资,但交易金额超过20亿元,估值超过200亿元,目前以3.6万家门店“称霸”新茶饮市场。古茗于2010诞生于浙江,曾在2020年至2021年获得两轮融资,目前以9000家门店“坐稳”新茶饮市场第二把交椅。

从创立时间以及门店等数据来看,蜜雪冰城是妥妥的“前辈”,作为“后辈”的古茗有什么资本可以抗衡?谁最终能抢跑上市,成为新茶饮第二股?

蜜雪冰城VS古茗,谁的底牌更硬?

//蜜雪冰城营收、利润“碾压”古茗

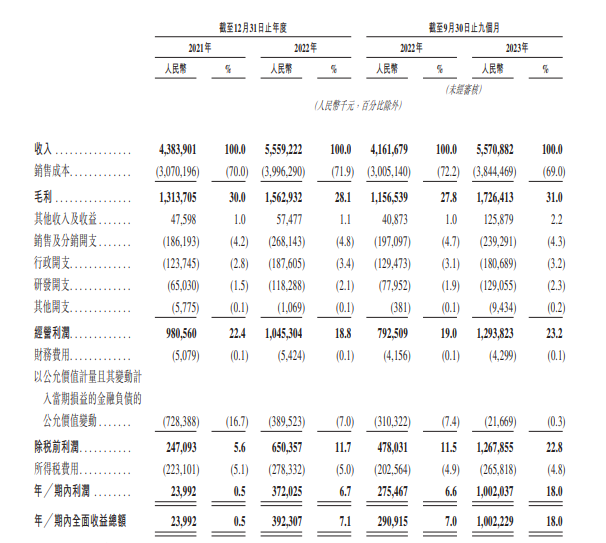

据招股书披露,蜜雪冰城2021全年、2022全年以及2023年前9个月分别实现收入103.5亿元、135.8亿元与153.9亿元,合计393.2亿元;利润分别为19.1亿元、20.1亿元、24.5亿元,合计63.7亿元。再看古茗,2021年、2022年、2023年前9个月收入分别是43.8亿元、55.6亿元、55.7亿元,合计155.1亿元;经调整利润(非国际财务报告准则计量)分别是7.7亿元、7.9亿元、10.4亿元,合计26亿元。

蜜雪冰城经营数据 来源:招股书

古茗经营数据 来源:招股书

从收入、利润两个核心数据来看,蜜雪冰城可谓“碾压”古茗,这是因为其在门店规模上以量取胜,但聚焦到挣钱能力,古茗有追赶蜜雪冰城的苗头。

2021年至2022年,蜜雪冰城的毛利率分别为31.3%、28.3%,古茗分别为30%、28.1%,“雪王”依然有领先优势,但进入2023年,形势就发生了微妙的变化。2023年前9个月,蜜雪冰城毛利率为29.7%,不及古茗的31%;而扣除销售、行政等开支、所得税等影响后,蜜雪冰城、古茗的利润率分别为16%、18%,古茗略胜一筹。

//靠向加盟商卖原材料,赚得盆满钵满

蜜雪冰城和古茗都是加盟快跑模式典型玩家:截至2023年9月,蜜雪冰城在中国及海外11个国家拥有3.6万家门店,其中超过99.8%的门店为加盟门店,其余为自营门店;古茗在2023年底将门店开到9000家,其中直接管理的直营门店仅6家。

加盟门店“占大头”,这也使得两家公司的收入几乎全部来自加盟商,其中销售商品的收入最多。以2023年前9个月为例来看,蜜雪冰城的商品销售收入是145亿元,占比高达94.3%;古茗的商品收入是42亿元,占比为75%。

值得注意的是,古茗加盟管理费用的比例远高于蜜雪冰城。2023年前9个月,蜜雪冰城加盟和相关服务收入约为2.8亿元,占比仅为1.8%;而古茗加盟管理服务收入约为10.8亿元,占比为19.5%,其中“持续支持服务费”超9亿元,“初始加盟费”仅为8079万元。

可以看到,蜜雪冰城和古茗虽然都是通过加盟方式实现快速扩张,但它们不依靠收取加盟费来增加收入,而是通过向加盟商卖原材料赚钱。

蜜雪冰城门店规模“称霸”,古茗不及其三分之一

//蜜雪冰城扩张到全球,古茗“缺席”上海、北京

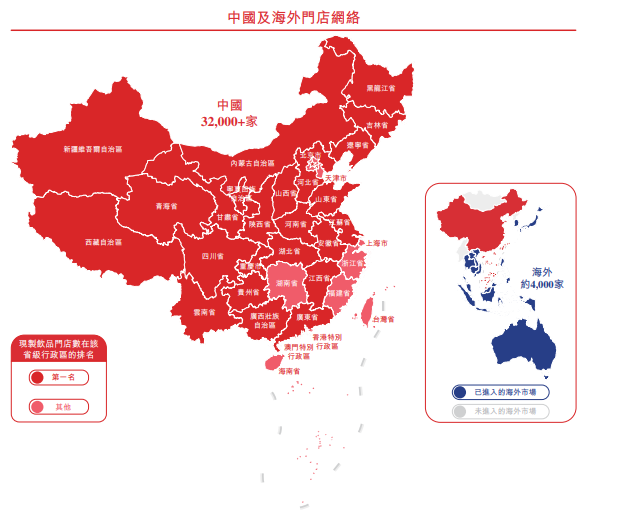

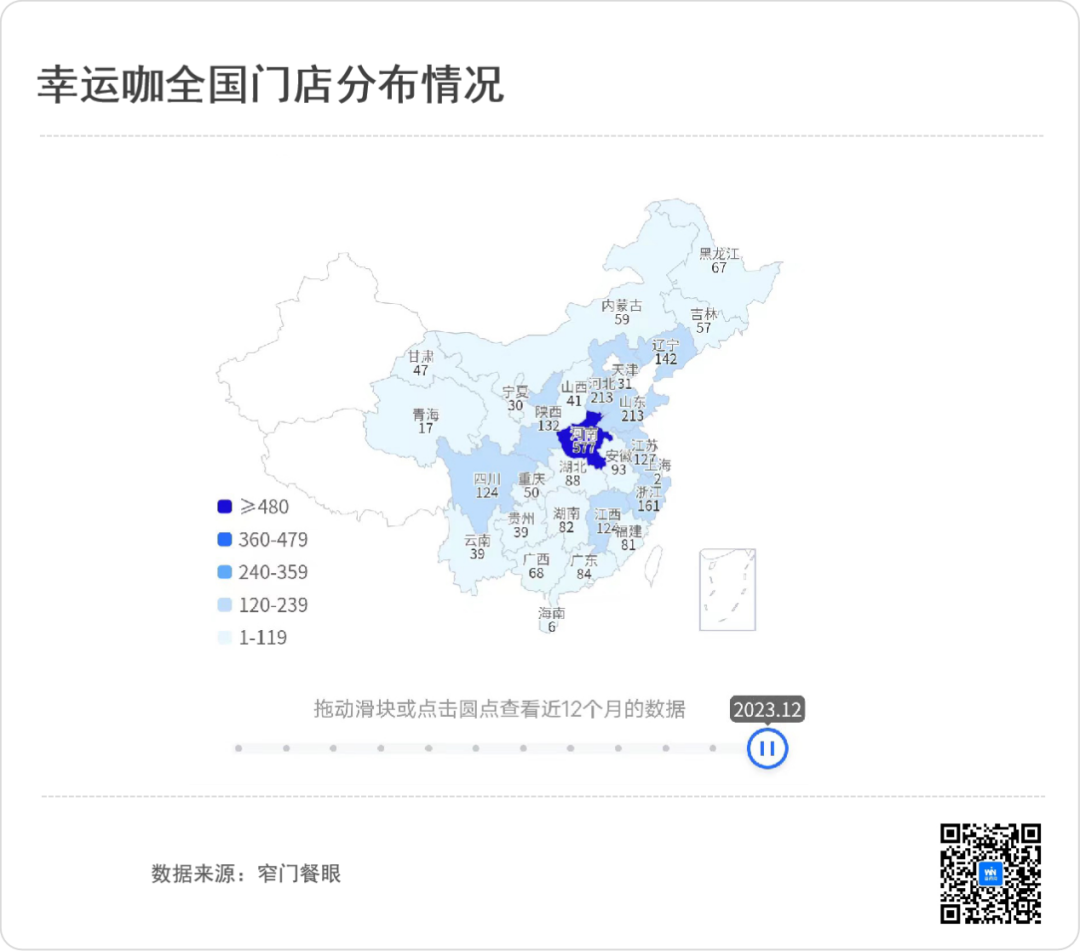

从门店规模来看,蜜雪冰城是毫无争议的行业老大——全球门店超过3.6万家,其中现制茶饮品牌「蜜雪冰城」门店约3.3万家,现磨咖啡品牌「幸运咖」门店约2900家。而古茗门店为9001家,整体规模不到蜜雪冰城的三分之一。

更进一步看,蜜雪冰城门店已经覆盖中国所有线级城市以及海外11个国家。在海外市场,蜜雪冰城开设了约4000家门店。根据灼识咨询的报告,按照截至2023年9月30日的门店数量计,蜜雪冰城是东南亚市场排名第一的现制茶饮品牌。

来源:蜜雪冰城招股书

聚集到中国市场,蜜雪冰城把经营重心放在下沉市场,二线及以下城市占比为74.6%,具体城市门店分布,蜜雪冰城未在披露。不过,从窄门餐眼数据来看,主品牌「蜜雪冰城」和咖啡品牌「幸运咖」均以河南为锚点,向山东、陕西等周边省市进行深入布局。

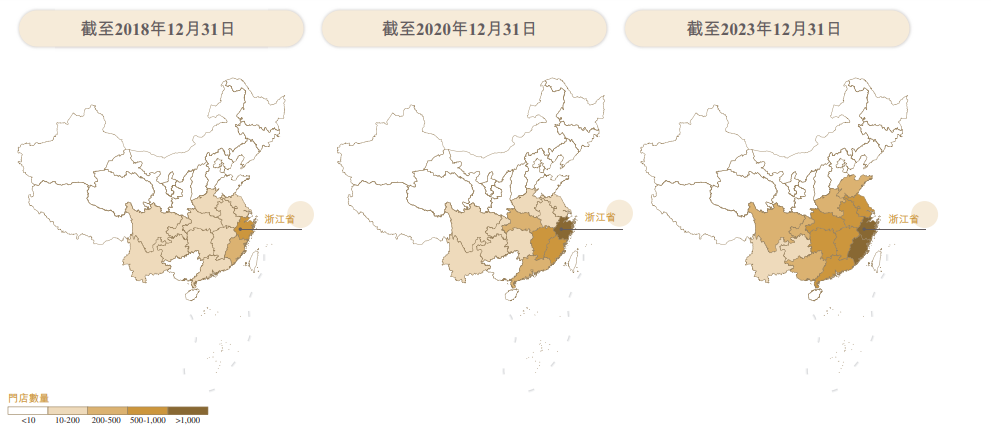

再看古茗,其也是走“小镇包围城市”的路线,在二线及以下城市的门店数量占总门店数量的79%,此外有38%的门店位于远离城市中心的乡、镇。据招股书披露的门店扩张轨迹来看,古茗前期扎根浙江大本营,开出500家店达成关键规模后,再策略性地进入邻近省份,整体发展轨迹呈现为从浙江扩展到华东,再深入华南和华中。

截至2023年底,古茗已进入中国15个省份、约200个城市,核心主力是浙江、福建和江西,近一半的门店落在这三个省;同时,仍有19个省份尚未布局。值得注意的是,古茗至今未进入北京、上海开店。

来源:古茗招股书

//蜜雪冰城、古茗酣战中低档Mall,万达广场是主战场

在蜜雪冰城和古茗庞大的门店网络里,购物中心门店虽然不是核心主力,但也能从中窥探到两者在门店布局的一些小算盘。

据赢商大数据监测,蜜雪冰城(这里仅指茶饮品牌,不含幸运咖)全国购物中心在营门店为835 家。有意思的是,在布局商场门店时,蜜雪冰城不再专注于大本营,而是押注山东市场,该省份门店占比接近10%,河南、江苏紧随其后,门店占比均约为8%。古茗购物中心全国购物中心在营门店为691 家,其中浙江大本营最多,有158家,占比约为22.87%;广东门店亦超100家,占比约为10%;其余省份门店占比均不足10%。

从门店选址来看,蜜雪冰城和古茗颇有“贴身肉搏”的味道。

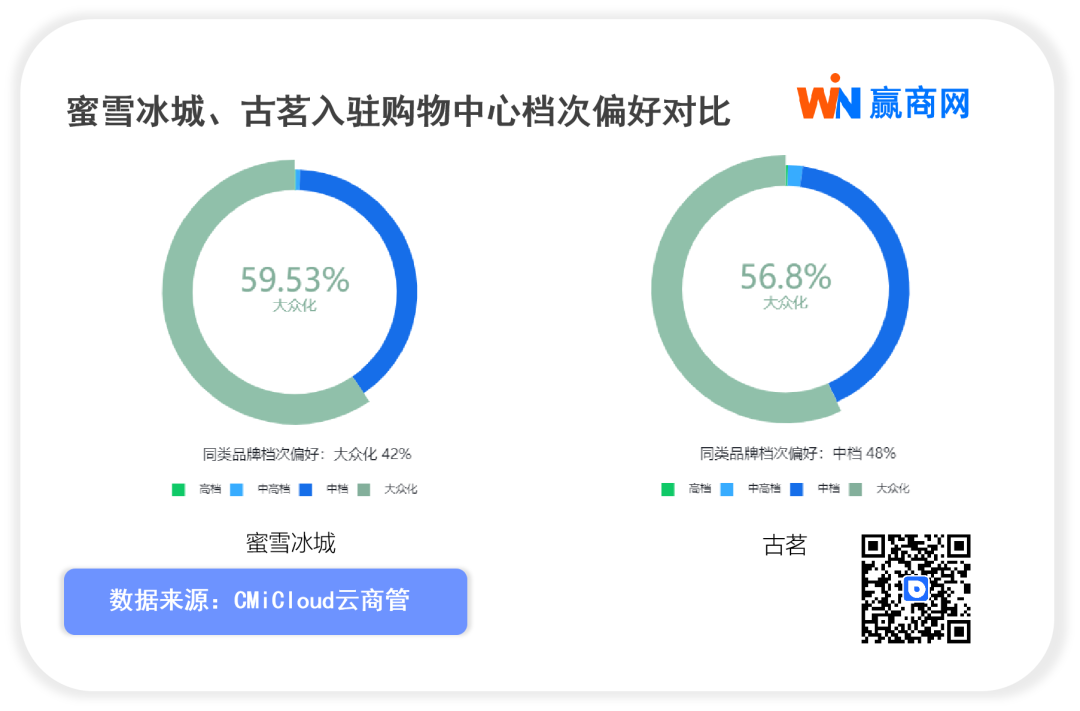

首先,两者均青睐入驻中低端购物中心:蜜雪冰城大众化Mall门店占比为59.53%,中档Mall门店占比为39.73%,合计达到99.26%;古茗大众化Mall门店占比为56.8%,中档Mall门店占比为40.96%,合计达到97.76%。此外,蜜雪冰城有零星几家门店开在中高档或高档Mall,古茗这一门店数量较蜜雪冰城翻一倍。

蜜雪冰城核心产品价格为2元至8元,古茗产品加价格通常在10元至18元之間,两者虽然处于不同的价位,但均主要面向大众化市场,这也是它们布局中低端商场的重要原因,因为消费客群与品牌调性十分“合拍”。

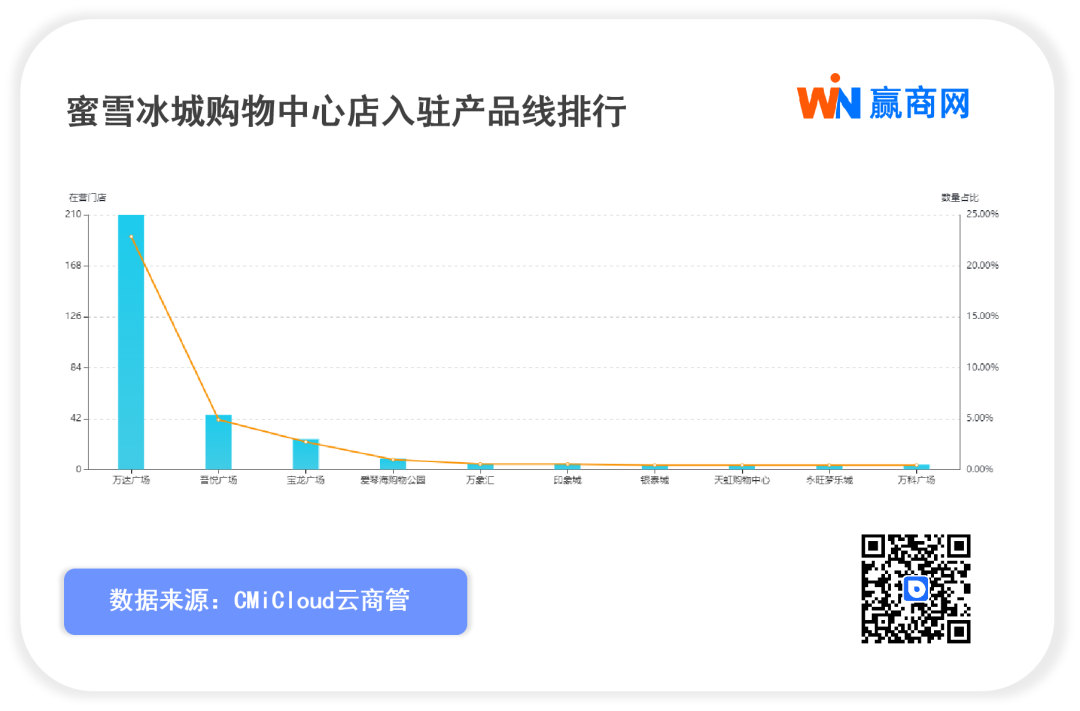

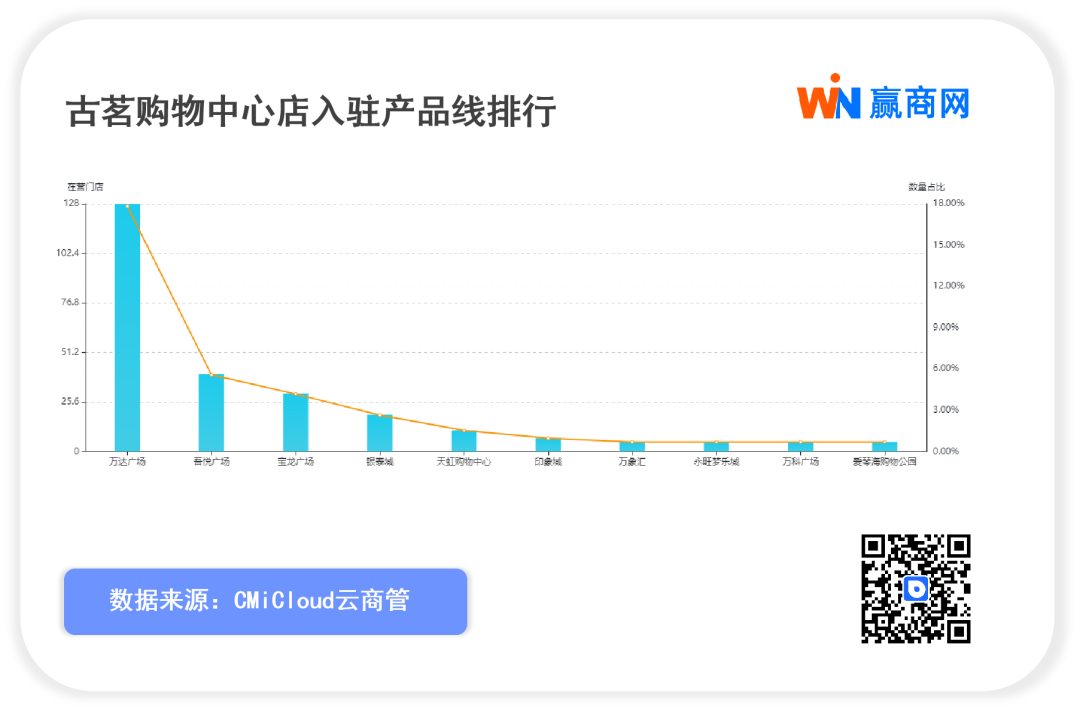

从门店入驻的购物中心产品线排行榜来看,蜜雪冰城和古茗也体现出惊人的一致,万达广场、吾悦广场和宝龙广场三大产品线购物中心均是它们的“心头好”。具体到购物中心楼层偏好,蜜雪冰城和古茗均青睐商场1层,均有约一半门店落在此;再看临近品牌,TOP3品牌中均有瑞幸咖啡。

不难看出,蜜雪冰城和古茗在购物中心的门店选址十分相近,经常面临“贴身肉搏”的局面。

产品主打“高性价比”

一个“爆款单品制造机”、一个“上新狂魔”

产品方面,同样主打“高性价比”的蜜雪冰城和古茗,前者主攻“高销量爆款单品”,后者则靠“疯狂上新”吸引消费者,且两者所聚焦的产品价格带也略有差异。此外,两个品牌都拥有“短期内无法被超越”的强大供应链。

//蜜雪冰城:旗下品牌把“平价”进行到底,主攻10元以下价格带

蜜雪冰城旗下拥有茶饮品牌「蜜雪冰城」和现磨咖啡品牌「幸运咖」两大品牌,主要聚焦单价约6元的平价现制饮品。

蜜雪冰城:主打现制果饮、茶饮和冰淇淋,核心产品的价格为2元至8元人民币,打造了冰鲜柠檬水(2023年前9个月国内总销量约9.13亿杯)、新鲜冰淇淋(2023年前9个月国内售出约4.42亿支)等爆款单品;

幸运咖:主打平价现磨咖啡,包括经典款、流行款、创新款,其核心产品的价格为5元 至10元人民币。

据招股书显示,2023年前九个月,蜜雪冰城门店网络共实现出杯量约58亿杯。

茶饮业务之外,蜜雪冰城还进军“炸串界”。去年年初开始,品牌陆续在北京通州万达店及三里屯SOHO店上线炸串业务,打造平价炸串店“雪王炸货铺”,菜单上的产品大多在10元以下。

图片来源:大众点评@美式不加糖

值得一提的是,蜜雪冰城还打造了中国现制饮品行业内最大和最完整的端到端供应体系,拥有覆盖全球六大洲、35个国家的采购网络,建成占地共67万平方米的五大生产基地,覆盖糖、奶、茶、咖、果、粮、料全品类食材,且拥有自主运营的仓储体系和专属的配送网络。这也为蜜雪冰城建立了更高的壁垒,扩大了品牌的竞争优势。

//古茗:“产品创新力”爆棚,9个月推出107款新品

古茗旗下并无子品牌,在产品上主打“价格亲民”与“富有创新”。品牌以三类饮品为主,包括果茶、奶茶、咖啡及其他(酸奶奶昔、纯茶、烘焙产品及品牌衍生产品等),产品价格在10元到18元之间。

为了保持产品的吸引力,古茗打造了超110人的产品研发团队,定期推出新品。据招股书显示,截至2023年9月30日止九个月,古茗推出了107款新品,并产品快速迭代出新的同时,万家门店同步提供质量稳定、口味一致的产品。

此外,古茗的一体化供应链管理也十分完善,构建了业内最大规模的冷链仓储和物流,可向97%以上的门店提供两日一配的冷链配送服务,并建立了中国现制茶饮行业最大的信息技术团队,打造强大的平台能力。

蜜雪冰城“雪王”IP魔性出圈

古茗靠爆款IP联名和反向营销杀出重围

//蜜雪冰城:把“雪王”IP玩到极致,成茶饮界内容营销“显眼包”

蜜雪冰城于2018年打造了品牌超级IP和终身代言人 ——雪王,如今已经成为了超越饮品、融入生活的超级文化符号,目前围绕“雪王”IP已衍生出雪王文创、冰淇淋音乐、雪王动画、蜜雪冰城主题曲、雪王特装店和雪王公仔气模。

截自蜜雪冰城招股书

《蜜雪冰城主题曲》魔性洗脑、动画片《雪王驾到》话题口碑双丰收、199元整顿天价音乐节……蜜雪冰城在内容营销上所作的创新,绝对是一众新茶饮品牌的“显眼包”。

截至招股书最后实际可行日期,“雪王”及“蜜雪冰城”主题曲的相关话题在主要社交平台上的累计曝光量分别超过87亿次及84亿次。

“顶流”雪王当起了男主角,蜜雪冰城自制的动画片《雪王驾到》于2023年8月25日上线当晚,抖音#雪王驾到#话题热度近亿,在B站还收获9.9分的高分评价。

“雪王冲啊,给我把音乐节价格打下来”,蜜雪冰城冰淇凌音乐节保持一贯的“低价”策略,199元的价格被广泛接受的同时,实质上更是品牌形象的进一步加深和品牌理念的输出。

“雪王成功入编”、“雪王给雪妹建城堡啦”……蜜雪冰城2023年来的一系列门店动作也是相当“炸裂”。

选址成都青白江的雪王IP主题形象门店“雪王城堡”于去年7月对外开放,这是集产品售卖、打卡、互动于一体,专属于“蜜粉们”的第三空间,高度还原《蜜雪冰城主题曲》 MV中的场景,打造饮品售卖区及休闲区、出售雪王全套周边的“雪王魔法铺”和供“蜜粉们“打卡的空中花园。

图源:成都青白江公众号

紧接着8月,全国首家蜜雪冰城×中国邮政的联名饮品店——蜜雪冰城小寨邮局店落户西安,门店装修以中国邮政经典的绿色为主色调,店内布满雪王、邮筒等元素,还推出两款限定产品,彼时“雪王变绿”“雪王入编”等话题的热烈讨论再次拉近了品牌与消费者的距离。还要关注的是,蜜雪冰城这场联名的的长远意义在于“图谋”中国邮政庞大网点体系价值。

图片来源:蜜雪冰城官方微博

//古茗集结爆款IP和反向营销拿捏年轻人

至于古茗的营销动作,则主要围绕联名合作和节日宣传在线上线下展开,具体表现在抖音直播活动、节日节点营销活动、联名周边产品、主题快闪店等。

截自古茗招股书

尽管无法匹敌蜜雪冰城所打造的超级IP“雪王”,但新茶饮联名常规化、竞争白热化之下,古茗紧抓爆款剧集推出富有创意和多元化的营销活动,还利用反向营销狠狠拿捏住了年轻人:

古茗X热播武侠悬疑剧《莲花楼》,推出莲子新品“一念清心莲”和定制款莲花楼联名周边,2023年12月29日上线当天上午10点订单瞬间爆发;更在杭州武林银泰搭建“莲花楼重现江湖”快闪店,还原剧集莲花楼和马车场景,为剧迷们带来沉浸式互动体验。

古茗X超级国创 IP 《天官赐福》推出新饮品和丰富周边的同时,在全国12城选择12家门店打造成《天官赐福》联名活动主题店、并在12城地标大屏广告位宣传,另有100多家氛围店及上千家盖章店。该联名活动推出即登上微博热搜榜首,三天内即销售约670万杯。

古茗X天官赐福 地标大屏 截自古茗官方微博视频号

“七夕的笋都被古茗夺完了”,古茗X青蛙王子大胆“整蛊”,准备了“七选二双杯送青蛙王子打包袋”、“七选一送寡王杯套”活动,气得广大单身青年直呼“真的栓Q了”。

两年半前,奈雪的茶登陆港交所,成为“新茶饮第一股”,挑动了不少同行的神经,多家公司传出IPO消息,除了上述的蜜雪冰城、古茗,茶百道港股上市已获中国证监会备案,甜啦啦传言2024年将制定港股上市计划......

有业内人士表示,“如果说此前IPO还是一种选择,那现在上市就是一种必然。”如今,资本对新茶饮的热度早已减弱,奈雪的市值至少蒸发了四成。在一级市场,资本对新茶饮投资也趋向理性,《中国餐饮投融资发展报告2023》数据显示,2023年1-8月茶饮融资事件数较去年同期上涨18.8%,但是披露融资金额同比下降64.7%。资本“逃离”,新茶饮玩家需要为自己找出路。