华安百联消费REIT更新招募书,上海又一城最新估值为23.32亿元

6月20日,华安百联消费封闭式基础设施证券投资基金(下称“华安百联消费REIT”,基金代码为508002)发布最新招募说明书。

基础设施项目为坐落于上海市杨浦区淞沪路8号上海又一城购物中心(下称“上海又一城”),于2007年1月开业,商业建筑面积为12.498万平方米,包括地上9层与地下3层,是一座集购物、餐饮、休闲、娱乐、健身等功能业态于一体的购物中心。截至2023年12月31日,项目评估值为23.32亿元,出租率为92.14%;而截至2023年6月30日项目评估值为24.86亿元,出租率为88.12%。

开业17年,上海又一城经营情况成熟稳定,2018-2022年平均出租率在95%以上,平均运营收入为2.55亿元,平均NOI为1.55亿元。2023年项目经营业绩恢复良好,其中运营收入为2.26亿元,NOI为1.40亿元。

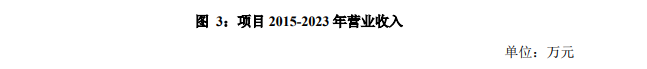

2015-2019年,项目营收稳步提升,2020年起受疫情影响,营收开始下滑,但2023年Q1短暂触底后呈现恢复上升态势,2023年实现营业收入2.53亿元,为2021年同期水平的86%,实现净利润8656.06万元,为2021年同期水平的93%,目前项目整体处于恢复提升期。

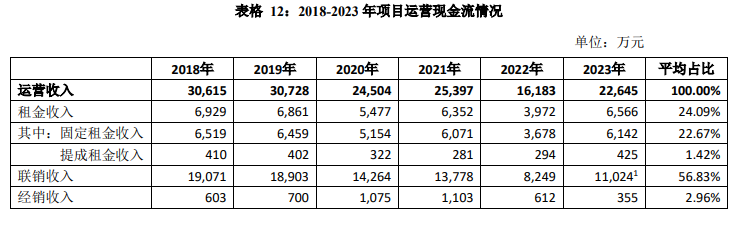

从收入成本构成上看,项目收入以租金收入、联销收入为主,2018-2023年平均收入占比分别为24.09%、56.83%;项目成本以人员及行政管理费、税金及附加、物业管理费为主,上述三项历史6年平均占收入比重分别为16.20%、7.90%、6.81%;项目历史6年平均NOImargin为61%,符合行业水平。

整体来看,本基础设施项目以租赁、联销模式为主(租赁收入占比超过30%,联销收入占比超过50%),其中租赁收入中来源于固定部分约95%,联销收入中来源于固定部分约60%。综上,项目营业收入中固定收入占比超过70%。

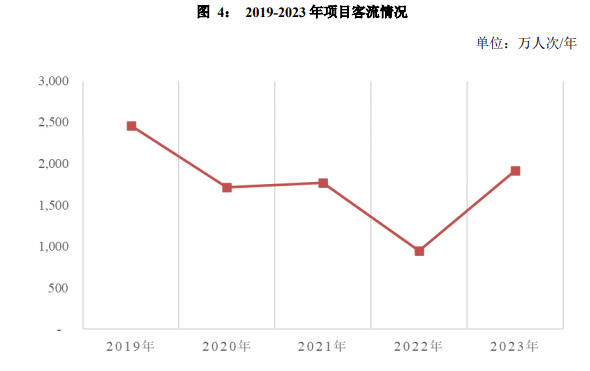

再看历史整体运营情况,项目2019年客流量约为2,500万人次,2020-2022年客流量有所下降,2022年客流量约为950万人次,2023年客流量回升至约为1,900万人次,恢复至2021年水平。

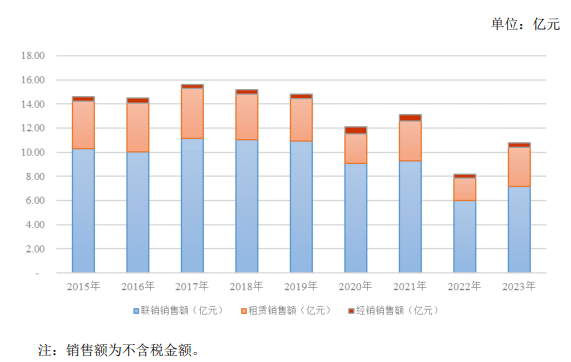

2015-2019年,项目整体销售额在14亿元左右,2020-2022年受疫情影响销售额有所下滑,2023年销售额在11亿元左右,处于恢复提升中。2020-2023年,项目整体租售比分别为19.58%、18.52%、18.88%和20.12%;月销售坪效分别为1,830元/㎡、2,043元/㎡、1,221元/㎡和1,600元/㎡。

截至2023年12月末,上海又一城已租赁面积中以零售业态为主,占比48%,娱乐业态占比25%,餐饮业态占比20%,配套服务业态占比7%。未来,项目将适当降低零售业态比重,并引入宠物、亲子儿童、综合运动体验、区域餐饮首店等强引流业态,规划布局拟由零售(40%)、餐饮(25%)、娱乐配套(35%)组成。

据了解,华安百联消费REIT于2023年12月29日正式申报,并于今年5月24日获得通过,原始权益人为上海百联集团股份有限公司,基金管理人为华安基金管理有限公司,工商银行为基金托管人。

该基金类型为契约型封闭式,基金合同期限为21年,募集份额总额为10亿份,初始战略配售基金份额数量为7.3277亿份,将于2024年6月25日的9:00-15:00进行询价,本次询价区间为2.332元/份-2.449元/份。