小菜园赴港IPO的潜在危机:对赌压身、分红质疑、食安多发

作者:金诺 编辑:吕鑫燚

出品:零售商业财经 ID:Retail-Finance

冲刺上市,小菜园亟需资金解“燃眉之急”。

前不久,小菜园国际控股有限公司在港交所官网更新了招股书,这是小菜园第二次向港股主板发起冲刺,其联席保荐人仍为华泰国际及瑞银集团。

图源:小菜园最新招股书

半年前的1月16日,小菜园首次向港交所递交招股书,6个月后刚到失效节点,小菜园便立刻更新了招股书,一则小菜园想借助资本力量“再造一个小菜园”;二则处于被对赌协议“裹挟”的压力下,其亟需通过资本运作解现金流压力。

当上市从“锦上添花”变成“雪中送炭”时,小菜园比在IPO大门前排队的绿茶餐厅、乡村基等餐饮企业更有几分紧迫感。

不过,资本市场会给小菜园机会吗?

对内,小菜园招股书中埋藏着上市的不确定性,其披露了长达11页关乎不合规事件等影响上市的因素;对外,无论是资本市场还是经营情况,小菜园都面临着激烈的竞争,强敌环伺下,小菜园的底牌略显薄弱。

/01/

规模换业绩,打法埋隐患

表面上,连续三年的业绩增长中,藏着小菜园的“单店焦虑”。

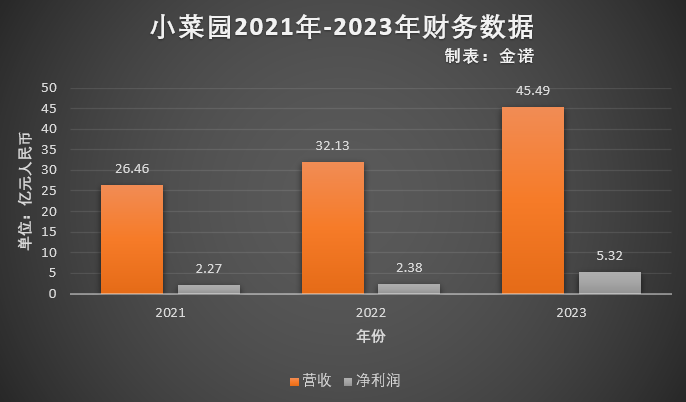

据小菜园最新披露的招股书数据显示,2021年至2023年,全年营收分别为人民币26.46亿元、32.13亿元、45.49亿元,净利润分别约为人民币2.27亿元、2.38亿元、5.32亿元。

数据来源:小菜园最新招股书 制表:零售商业财经金诺

整体增长的态势下,小菜园的单店营收并未跟上节奏,甚至出现了“反调”。

据招股书,2023年前四月,小菜园的单店日均销售额为28880.4元。而到2024年前4月为24446.6元,同期减少了15.4%;同店销售额从2023年前4个月的13.55亿元,减少11.7%至11.96亿元;同店日均销售额方面,2023年前4月为28945元。而2024年前4月同比减少12.5%至25322.5元。

单店业绩下滑、整体业绩却呈上升态势,这或要归功于小菜园的新店扩张策略。

2021-2023年,小菜园分别新开107家、48家、132 家门店。2024年1-4月,小菜园扩张势头不减,开出62家新店,门店数增长至599家。截至2024年7月8日,小菜园共拥有623家直营门店,包括618家小菜园门店及5家子品牌门店(观邸、复兴楼等)。

图源:小菜园最新招股书

可见,小菜园通过门店扩张来“打平”单店下滑的业绩,上演了一场规模换业绩的扩张游戏。或是尝到了扩张的甜头,小菜园选择继续加码门店数量。

招股书显示,公司预计在2024-2026年的开店数量分别为160家、190家和230家,实现到2026年底总门店数量预计将会超过1100家的目标。

这三年共计预计新开门店数量580家门店,也就是说,小菜园正在试图用未来3年,去达成过去11年来才累积做到的门店数量总和。

图源:小菜园最新招股书

这一打法虽能帮助眼下小菜园实现整体业绩增长,但从长远来看其埋藏着许多不安因素。

一方面,小菜园为直营模式,其董事长汪书高也曾表示“我们永远不会搞加盟”,但快速扩张下的高资产投入自然会对现金流产生冲击。

具体来看,小菜园招股书显示,新门店的前期支出大约在130万元至170万元之间。换算后,小菜园未来三年的开店成本预估分别约为2.08亿元至2.72亿元、2.47亿元至3.23亿元及2.99亿元至3.91亿元。

另一方面,随着门店数量愈发密集,势必会进一步摊薄单店营收,进而使其陷入“单店下滑-开店-进一步下滑”的恶性循环。

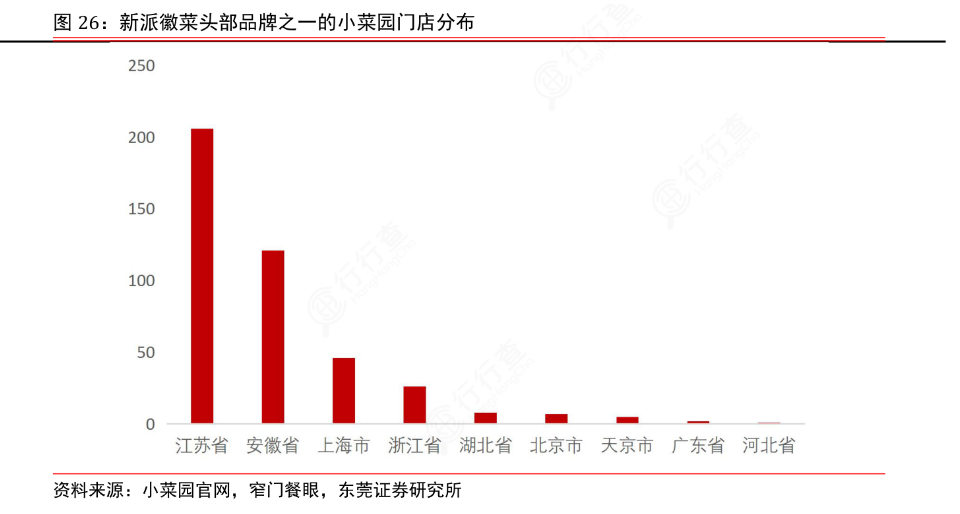

图源:东莞证券研报

当前小菜园的门店分布呈现出强烈的地域集中性,主要集中在江苏、安徽两个省份,所涉及的省份数量较少。

图源:小菜园公众号

以上两点,单店下滑且地域分布集中、直营模式的高投入,都在为小菜园后续更为激进的拓店策略埋下更多不确定的隐患。

实际上自2023年后,小菜园的经营隐患便已显露。

数据来源:小菜园最新招股书 制表:零售商业财经金诺

根据最新招股书披露,2024年截至4月底,小菜园亏损门店为66家,共计经营亏损额为1110万元。

图源:小菜园最新招股书

这意味着,小菜园2023年新开门店有132家,但其中一半的门店都未实现盈利,更值得注意的是,这还是剔除掉该年度已经关闭门店后的数据,若加上后则达到了近百家,占到了目前小菜园总门店数量的六分之一。

诚然,门店规模的提速为小菜园描绘了一份漂亮的“成绩单”,但隐藏在“增长成绩单”下的单店表现,才是决定小菜园能走多远的内核。餐饮企业向来讲究“单店模型”理论,数量是“树叶”,单店模型为枝干,枝干“千疮百孔”下何来“枝繁叶茂”?

/02/

从“徽菜”中走出,向何处走去?

“徽菜正餐”是小菜园的“身份证”,而这一定位正在逐步模糊。

相较绿茶餐厅、西贝莜面村这两个有力的竞争对手,小菜园最大的差异点除了“徽菜”菜系的小众身份外,还有它正在模糊的品牌定位,即正餐“快餐化”。

这点在诸多方面有所体现,比如小菜园正在尝试多种类似“快餐”的业态,以求更好更快地“下沉”。如在2023年底推出「菜手」品牌,定位为社区食堂,选址集中在居民住宅附近,SKU也精简到36种,客单价更是下沉到30元左右。

当然,这两项改变并非单纯意义上“精简”或“下沉”尝试,而是直观体现在了小菜园财务表现上的优化。

图源:小菜园最新招股书

最显著的就是小菜园在成本控制上的优势,整体净利润率稳步走高,达到了2023年的11.7%,高于不少同业竞争品牌,而对比绿茶,最高也不过8.23%。

图源:餐观局

此外,不断下沉的定价与定位也能降低单个新门店的开业成本,让小菜园高歌猛进的拓店计划变得更具可行性。

但硬币总有两面,为了尽可能优化财务结构实现上市目的的小菜园也逐渐开始脱离最初清晰的定位。

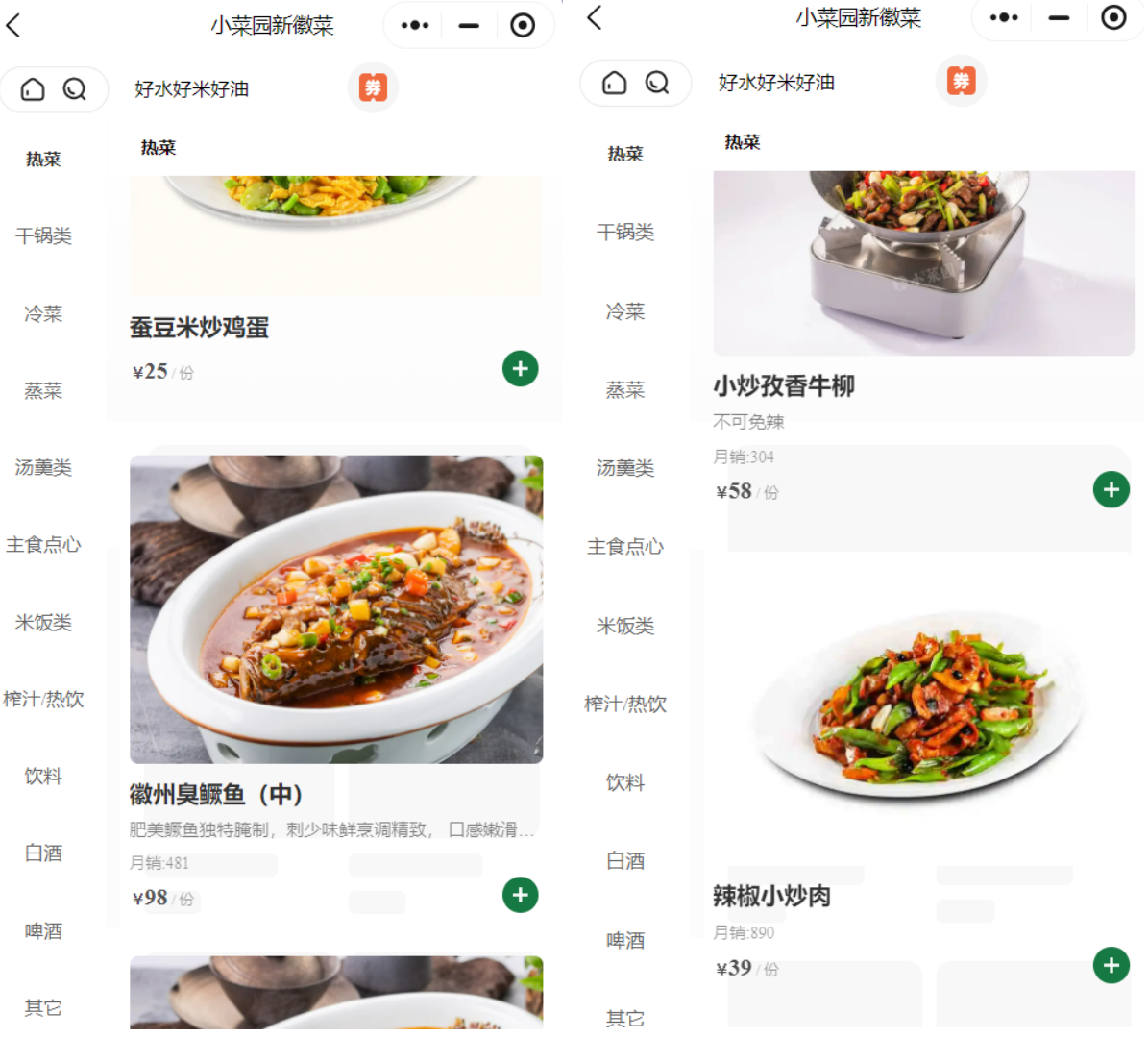

图源:小菜园小程序

虽然无论是背后创始人汪书高的安徽厨师出身,还是小菜园自身官网的各种宣传,都在时刻提醒着“新徽菜”的定位。然而翻开实际菜单,符合真正徽菜定义的菜品少之又少,除了臭鳜鱼这道知名菜品,很多榜单热销的竟是“辣椒炒肉”“京酱肉丝”等湘菜、鲁菜的著名菜品。

徽菜作为八大菜系,本就不具备较强的知名度,重油重盐的特色也限制其未能广泛传播。以“新徽菜”为标签的小菜园不仅不能做到强化记忆点,还在添加非徽菜新菜品时,让其定位更加模糊。

反观绿茶、西贝,各自身上的“江浙菜”与“西北菜”标签一直很清晰,植入大众消费者的印象也更深。

定位模糊下,小菜园门店财务指标也出现了部分下滑的趋势。

以餐饮企业核心指标“翻台率”为例,无论是一线还是二线等其他城市,截至2024年4月底,小菜园的最新翻台率均降至了3次左右。而在小菜园半数营收贡献的三线及以下城市,翻台率的表现更在所有城市层级中垫底。

图源:小菜园最新招股书

雪上加霜的是,小菜园的堂食人均消费额也开始逐年下滑,从2021年到2024年前4个月的人均消费额分别为66.1元、65.8元、65.2元、61.0元,并且堂食业务在小菜园总营收中的占比最大,在七成左右,剩余三成则是外卖业务和其他业务。

营收增速放缓、门店持续亏损、翻台率和消费额双下滑这些关键指标的表现,都在侧面反映小菜园对于消费者的吸引度下滑。

对此,在招股书中,小菜园也有逐个解释,称从2023年起的一些数据波动主要是由于当时中餐市场消费者支出迅速激增导致的基数效应,以及公司对菜品价格也进行了调整,来迎合消费者的喜好。

在竞争激烈内卷极致的国内中餐市场上,为了业绩,小菜园并未强化以“徽菜”这一细分赛道突围的差异化竞争力。

那么,如何抛开菜系限制让更多消费者接受实现门店增长的同时又保留自身“新徽菜”的独特定位,对于小菜园来说是一道两难的抉择。

/03/

褒贬不一的合伙人模式,分红与对赌风险重重

相比在门店运营侧埋下的“远忧”,小菜园还有着诸多“近虑”。

小菜园推崇“家文化”,同为厨师出身的汪书高,怀揣着彼此惺惺相惜的态度大力推行“门店合伙人模式”,即与厨师长合伙开店且门店店长由厨师长担任,该厨师长扩张到第7家门店后,就晋升为区域总。

小菜园还鼓励店长培养徒弟,当徒弟符合一定标准后即可承担该店的管理,而原先的店长去负责下一个新店,并拿走50%的股权分红。

“门店合伙人模式”的利益绑定加上师徒传承,使得小菜园初期的拓店之旅变得更为坦荡。

图源:小菜园最新招股书

然而,合伙人模式在遇上后续激进的拓店计划时,以基层晋升的厨师长们暴露了可能面临人才储备不足的隐忧,也会间接造成后续新店的管理水平无法跟进,导致影响小菜园整体的管理进度。

小菜园也在招股书中明确表示,这一问题可能会影响后续新店盈利的能力,继而影响整体业绩。

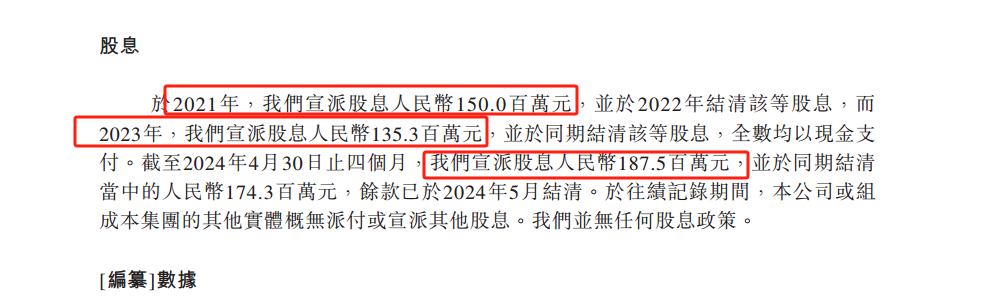

更近的焦虑,体现在招股书的“股息”和“对赌”中。

图源:小菜园最新招股书

小菜园曾在冲刺IPO前多次分红,一次是2021年宣派股息1.5亿元,以及2023年宣派股息1.35亿元,两次均为现金分红。甚至在首次递表后的2024年前4个月,小菜园再度宣派股息1.88亿元,其中已结清1.74亿元。

招股书显示,截至2024年1月11日,小菜园创始人、董事长、执行董事兼总经理汪书高通过七个持股平台控制,最终实际控制小菜园约92.99%的投票权,这也就意味着这几次大额现金分红大部分都涌入了董事长和高管的口袋。

一边是上市前突击的大额多笔分红,一边是急切地上市募集资金,如此举动无疑是大多数企业冲刺IPO被诟病“上市圈钱”的惯有操作,这为小菜园如愿上市埋下了未知风险,也让汪书高曾经的发言“我个人对钱没什么追求”显得多少有些讽刺。

相比汪书高拿走大部分钱,小菜园则处在金钱压力下。

数据显示,小菜园累计进行了2轮可转股债券融资及2轮优先股融资,累计获得Harvest Delicacy(加华资本旗下的投资机构)5亿元的融资。融资附加着诸多条款,若第一笔1.5亿元债券未在自发行日期起48个月内转换成股票,则小菜园需偿还本金及利息。Harvest Delicacy还享有提前赎回权与分红权,以及将可换股债券转换为优先股的权利。

招股书披露,若小菜园撤回上市申请、或18个月内未能在证监会完成备案、或未能在通过聆讯后12个月内完成上市,都有可能触发回购。

这也是小菜园急促上市的核心原因。

但小菜园招股书中列举的诸多食品安全风险,也是决定上市成功与否的关键,食安问题一旦爆发将给品牌带来巨大的信任危机。

图源:黑猫投诉平台

2021年至2023年,小菜园旗下门店爆出7次行政处罚,其中涉及食品安全、餐具不合格、违规经营等问题。在黑猫投诉平台,也有不少消费者表示在小菜园吃出异物、食物中毒等食安问题。前不久,小菜园还爆发了健康证危机。

若不加强对人员管理培训及食品安全的重要意识,激进的门店扩张策略只会成为潜伏在小菜园上市前的一颗大雷。处于内忧外患的境况下,小菜园冲击港股IPO的前途依旧迷雾重重。