万达电影三改重组宣布复牌 重组对价再降至106.51亿

当IG在韩国取得《英雄联盟》冠军,再一次为中国电竞正名之后,俱乐部老板王思聪的名字又一次火遍全网。这一次,王思聪被塑造成了慧眼识聪的中国电竞“英雄”。

就在IG依然霸占着各大媒体主要版面的时候,11月4日,王思聪之父王健林掌管的上市公司万达电影也发布了一则公告,迅速成为财经版的“头条新闻”。

在停牌已经长达16个月之后,万达电影宣布从11月5日开始复牌,并公布了调整之后的重组方案。

和6月公布的重组方案相比,万达电影主动调降了标的资产万达影视的交易价格。

重组对价:从372亿降至106亿

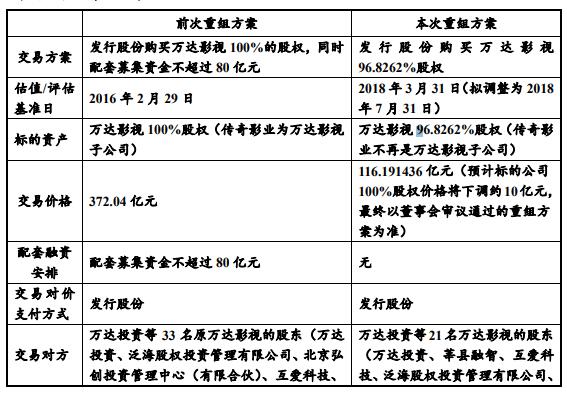

据观点地产新媒体查阅公告,交易价格方面,万达电影6月份公布的重组草案为,根据2018年3月31日为评估基准日出具的资产评估报告,协商确定万达影视92.8262%股权交易价格为116.19亿元。

最新的公告则显示,本次交易标的资产的交易价格将以2018年7月31日为评估基准日出具的评估结果为基础协商确定,经初步预估确定交易价格约为106.51亿元,较此前的作价再度调减。

在更早之前的2016年5月,彼时万达电影的前身“万达院线”就曾披露重组预案,拟以372亿元收购万达影视100%股权。但3个月后,因交易各方认为重组时机尚不成熟,宣布中止此重组方案。

此次重组方案调整的另一大亮点在对价支付方面,万达电影此前曾表示,因停牌期间引入战略投资者,为避免触发《证券法》规定的短线交易,重组方案中对万达投资所持万达影视这部分股份采取现金支付的方式。此次调整后,公司将对全部交易对方以发行股份的方式支付标的资产全部对价。

具体是依据发行价33.2元/股计算,此次公司预计将向万达影视21名股东发行约3.21亿股,其中向万达投资发行约0.52亿股。

2016年公布的第一次重组方案中,万达电影预计发行股份的对象多达33名,这一次缩减了12名。

从2016年5月首次公布公告到最新的调整方案,万达电影的重组方案已经经历了三个版本。

万达电影方面认为,这意味着上市公司将以更优的价格入手万达影视这块优质资产,更符合股东利益。

但市场人士认为,在万达影视长达16个月的停牌期间,国内影视环境、国家对行业的监管力度都发生了很大变化,因此已经出现多家影视传媒股股价连续下跌,影视传媒上市公司的估值普遍缩水,各方也都下调了对影视产业的预期,万达影视的收购价下调也符合目前市场状况。

调整原因:传奇影业与股权变动

和万达电影复牌公告一并发布的,还有一份回复深交所对此次重组交易问询函的公告。

对于万达电影的重组,深交所方面也是颇为重视,在问询函中一共提出了37个问题,从交易方案调整的内容、调整的原因、资金来源、财务准备、万达电影的股东架构、交易背景、公司收益、运营模式等方方面面进行了全方位的提问。

在这份长达165页的公告中,万达也仔细回复了深交所的每一个提问。

万达电影首先解释了交易金额出现大幅调整的原因,一是标的资产及资产的范围不同,之前交易的标的资产为万达影视100%的股权,且资产范围包含传奇影业,而本次交易的标的资产为万达影视96.8262%股权,且资产范围不包含传奇影业、新增了新媒诚品,二是估值的基准日不同,前次方案的估值基准日为2016年2月29日,而本次的估值基准日拟调整为2018年7月31日。

可以看出,交易价格出现266亿的巨大变化,最重要的一个因素就是传奇影业不再列入交易范围。

万达电影表示,剔除传奇影业的考虑因素是,本次交易旨在巩固上市公司在国内的电影市场的龙头地位,完成全产业链布局,建成集院线终端平台、传媒营销平台、影视IP平台、线上业务平台、影游互动平台为一体的业务体系,充分发挥上市公司娱乐生态圈内的协同 效应,传奇影业作为海外资产,与本次交易目的的关联度不高;同时传奇影业 作为美国独立电影制作公司,经营管理模式与万达影视有所不同,需要一定时间进一步整合。

然而事实上,让外界更容易产生关联的是近段时间关于万达欲出售传奇影业的传闻。

2016年1月,万达宣布以不超过35亿美元现金收购美国传奇影业公司,但今年10月,就有外媒报道称,万达正考虑出售部分传奇影业股权。虽然万达随后对此说法进行了否认,但依然有部分人士认为消息具有一定的可信度。

在昨日发布的这份问询函中,一个细节或许透露了些许端倪。

在公告中,万达电影披露,从2015年12月29日到2016年3月8日,万达影视的全资子公司Wanda American Entertainment, Inc通过6次交易,取得了传奇影业100%的股权,但在另一份表格中,在对比前后两次重组方案的不同之处时,清楚写明于本次重组方案中,传奇影业已不再是万达影视的子公司。

来源:万达电影公告

万达电影业绩与重组后模式

在这份详细的回复深交所问询函公告中,对于万达电影的业绩、模式也得以更全面的介绍和披露。

公告显示,万达影视业务覆盖电影和电视剧的投资、制作和发行,以及网络游戏运营和发行等,其2017年所投影片票房总计 158.44 亿元,约占国内总票房的 28.34%,在电影投资制作领域占据重要地位。

从财务数据来看,最近两年及一期,万达影视分别实现营业收入9.95亿元、20.2亿元和8.84亿元,实现净利润3.36亿元、5.96亿元和4.07亿元,经营活动产生的现金流量净额分别为13.8亿元和1,164万元和1.5亿元。

报告期内,万达影视综合毛利率分别为53.86%、51.36%和67.88%,其中电影及相关业务毛利率2018年1-3月大幅增长25.33%,电视剧及相关业务毛利率2018年1-3月大幅增长45.67%。

而新增的交易标的新媒诚品,其主营电视剧的制作和发行,2016年和2017年报告期内分别实现净利润7037.12万元和13561.24万元。

在此次交易之后,万达影视将覆盖电影和电视剧的投资、制作和发行,以及网络游戏运营和发行三大内容领域。

其中万达电影将以影院投资建设、院线电影发行等为主,而万达影视主要运营电影和电视剧投资、制作和发行,以及网络游戏发行和运营业务,其中电影由万达影视运营,电视剧由万达影视子公司新媒诚品运营,网络游戏由互爱互动运营。另外,万达影视将不设董事会,设执行董事一人。

此次重组后亦承诺万达影视2018年度-2020年度合并报表中扣除非经常性损益的净利润分别不低于8.88亿元、10.69亿元、12.71亿元的业绩承诺,如果万达影视无法完成业绩承诺,万达投资将需用自身资金来弥补。