新城控股资管路径:下沉三四线城市、从各类资产证券化到经营性物业贷

观点指数研究院

近期,新城控股内部发文宣布对集团及各事业部总部进行组织升级,透过此次组织架构升级,尤其是设置的战略规划中心、投资发展与资本中心、资产管理中心的设立,传递了一种信号,即新城控股正在加速大资管战略的落地。

实际上,新城控股并非初尝资管滋味,投资布局从一二线城市下沉至三四线城市,融资方面从各类资产证券化产品到经营性物业贷,管理方面从吾悦1.0到吾悦5.0的产品升级进化,退出方面从旗下“东证资管-青浦吾悦广场资产支持专项计划”到正在新交所推行上市的REITs,新城控股一直在资管的路上不断摸索。

不过,吾悦广场的下沉式布局虽能迅速占领三四线城市购物中心高地,带来快速扩张,但也是一把“双刃剑”,给新城控股带来了二级市场的“偏见”,导致其资产在二级市场估值不甚理想。

或许暂缓脚步,改变战略才能实现更高的预期。

资产运营里的融资蓄力

2022年6月15日,据上交所披露,华西-新城吾悦绿色建筑资产支持专项计划状态更新为已反馈,拟发行金额为13.16亿元,底层资产是吾悦绿色建筑项目。

数据来源:公开市场消息,观点指数整理

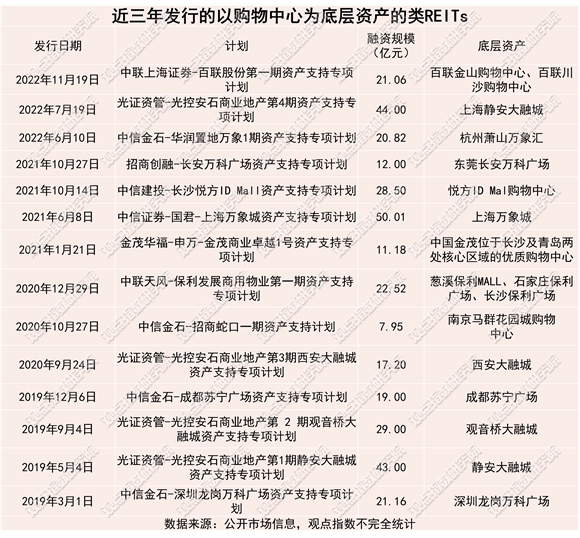

这并非是吾悦系商业项目首次上市流通融资,据观点指数不完全统计,近两年共计4笔ABS以吾悦广场作为底层资产进行变现。

除了资产证券化,新城控股还通过经营性物业贷进行融资。

此前新城控股管理层在线上业绩会中曾表示,可以进行抵押融资、已开业的吾悦广场约60座左右,对应估值约450亿元。截至2022年9月30日,以经营性物业为底层资产的融资近200亿元,其中经营性物业贷款约140亿元。

经营性物业贷以开业的项目为资产基础进行融资,理论上新城已经开业的自持吾悦广场都是可以进行经营性物业贷融资的,而且融资期限较长,约8-10年。2022年前8个月,共计有20座吾悦广场经营性物业贷落地,共计获得融资62亿元。

截止同年10月中旬,新城控股董事长王晓松就表示,新城控股尚有近80座吾悦广场未进行经营性物业贷和资产证券化融资,因此以吾悦广场作为底层资产进行融资的空间十分广阔。

观点指数认为,此种经营性物业贷不仅能获得稳定的融资,而且通过对商业项目的持续轻资产化运营管理,可以更好地打通“投融管退”全流程,但是从成本方面来说,经营性物业贷的融资成本约6%-8%,高于ABS融资成本。

商管爆发与REITs通道

新城控股表示,在2022年下半年,吾悦广场将迎来集中开业期,尽管经历疫情等诸多挑战,仍有信心完成“全年计划新开业吾悦广场25座、实现商业运营总收入105亿元”的年度目标。

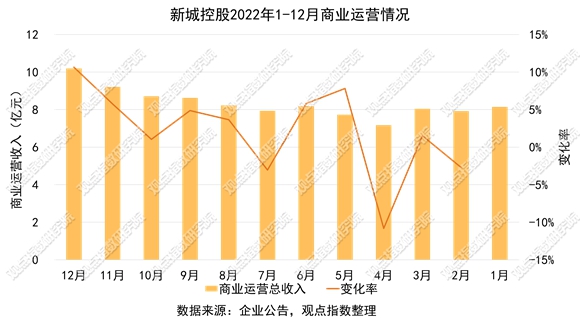

截止到2022年12月末,新城控股商业运营总收入(即含税租金收入)为100.06亿元,同比增长15.82%,距离年度目标尚差4.94亿元。

纵观2022年全年商业运营收入,12月份位列全年最高,为10.19亿元。随着防疫政策的全面放开,增长率达到新高。

另据观点指数不完全统计,2022年吾悦广场已开业12座,另有两个吾悦广场周边商业街项目:淄博吾悦广场嘉悦里金街、延安吾悦广场璀璨天街。

由此,2022开业25座吾悦广场的KPI未能达成,且相距甚远。

2022年12月8日,证监会副主席在首届长三角REITs论坛上表示,要研究推动试点范围拓展到市场化的商业不动产领域。

从资产退出方面来分析,将商业不动产纳入基础设施公募REITs扩容试点对于新城控股来说是重大利好,在已开业的135座吾悦广场中,一二线城市布局数量占约32%。如果这项政策能够落地,将会促使新城控股将一二线城市的吾悦广场盘活,通过打包进行上市,实现资金的良好循环。

此前的2016年,新城控股发行的“东证资管-青浦吾悦广场资产支持专项计划”是我国商业地产行业首个以大型商业综合体为目标资产的不动产资产证券化项目,但这并不算是真正的REITs,只能算作是类REITs。

目前我国类REITs产品中,无论是偏股型、偏债型抑或是混合型,主流退出方式大多还是原始权益人回购,是一种非市场化方式,而REITs的退出可以通过二级市场交易实现。

例如“东证资管-青浦吾悦广场资产支持专项计划”中,新城控股就与东证资管签订了优先购买权协议,协议中表示新城控股在资产专项计划成立满三年之日,可优先购买该笔资产支持证券,购买价格总计11亿元。协议中还表示,全体资产支持证券持有人应当在资产专项计划设立满三年之日,将所持有的资产支持证券转让给公司或指定的第三方。

目前,此项类REITs项目已经到期摘牌。经观点指数查证,归属权由东证资管变更为新城控股,意味着新城控股行使了优先购买权,重新回购了该项资产,同时也意味着新城控股并未实现对上海青浦吾悦广场的完全退出。

吾悦广场下沉式布局

2021年7月31日,新城控股发布公告称,正筹划将通过境外控股子公司间接持有的、主要位于长三角区域和部分二线省会城市的9个商业物业作为底层资产,在新加坡设立信托基金REIT。

截至目前,仍未收到新城控股在新交所成功发行REITs的消息,其也表示一直在推进此项REITs。

凯德商用中国信托(CRCT),或许可以成为新城控股的参考,这是新加坡市场中第一个围绕中国内地资产发出的REITs。

数据来源:公开市场消息,观点指数整理

上述购物中心组合位于中国八个不同城市,一线城市资产占了一半以上。而且2021财年这些购物中心的平均出租率为96.3%,销售总额同比提升16.1%,客流同比提升9.3%。

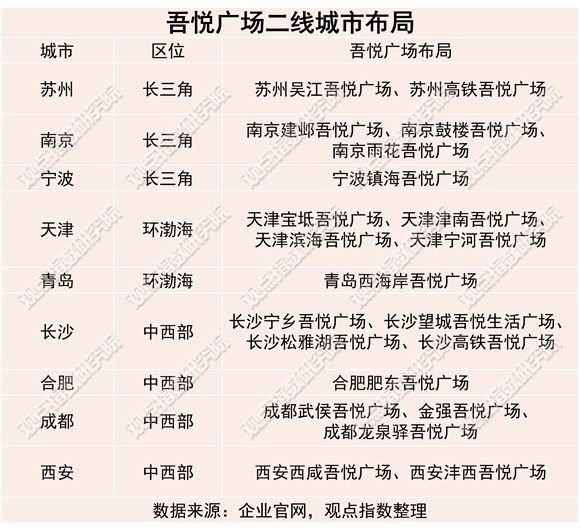

从城市布局上来看,新城控股一线城市项目只有上海青浦吾悦广场一个,北京、广州、深圳均无布局。

具体来说,截至2022年10月末,一二线城市布局占比为32%,三四线城市布局占比68%。

由此也可看出,新城控股正在推进的REITs底层资产与CRCT底层资产相比更为下沉,也因为这一城市布局战略,导致资产在二级市场的价值被“低估”。

管理策略应变而变

实际上,这也显现了一个问题:下沉式布局的吾悦广场可能难以进行资产证券化,如何才能实现退出?

从项目运营管理来看,凯德惯用的方法是通过资产升级改造(AEI)带来有效增长,2021年,凯德广场·雨花亭围绕“吸引更多年轻消费者”的思路,完成了第一阶段AEI,商场重新改造后,新增铺位出租率为100%,月租金收入增长超40%。

同样是在2021年,凯德乐峰广场顺利完成了AEI改造,客流同比增长8%、日均最高客流达13万人次。财报中也表示,望京凯德Mall正在进行AEI改造,预计改造后租金收益将翻一番。

AEI通常是指对物业进行改进或翻新,大多数资产增值计划都致力于使物业保持更新更好的设计,或改造物业用于其他类型的商业用途。

吾悦广场更多的是产品升级,而非AEI,通过不同商业产品的更新换代,打造不一样的吾悦广场,比如说从“住宅+Mall”的形式到各种带有城市风格吾悦广场的转变。

观点指数认为,这样虽然可以在刚开业的时候吸引很多关注,带来客流量的新高,但是长此以往,存在顾客“审美疲劳”的问题,后期运营管理收入会随着时间而有所下降。

而AEI优势在于物业改造翻新可以吸引到更多不一样的租户,从不同市场定位去吸引顾客,从而提升运营管理能力和运营管理收入。

此外,近几年来凯德一直通过处置资产再投资,不断进行资产优化,新城控股在出售资产方面则颇为谨慎。

而且吾悦广场存在成本大、回报周期长的问题,一昧快速扩张可能会让新城面临较大压力。

新城控股董事长王晓松曾表示,一座吾悦广场平均成本为7亿元,可售物业覆盖自持部分80%成本,即约5.6亿元现金流要继续投入到综合体,沉淀成本为1.4亿元。即是吾悦广场需培育3-4年后,方能实现单个现金流的回正。

吾悦广场扩张速度虽快,但是投资回报期长,一直着眼于快速发展可能无法实现更高的盈利。

新城控股或可选择暂缓在三四线城市的扩张,出售部分资产,转而投入资产改造升级的方向,使二级市场估值重新回到资产的内在价值,并以这部分吾悦广场作为底层资产发行更多的资产证券化产品。且利用内外部增信手段,对发行产品提供增信,从根源上解决问题。