越秀房产基金,靠广州IFC支棱起来了

自去年商业不动产REITs“破冰”以来,国内一批优质购物中心、奥莱项目先后鸣枪起步。

在REITs赛道摸爬滚打长达18年的越秀房地产投资信托基金(以下简称“越秀房产基金”),愈加成为业内关注焦点,其在抗风险、稳现金流、提升资产价值等方面的实践,堪称“中国式”REITs样本。

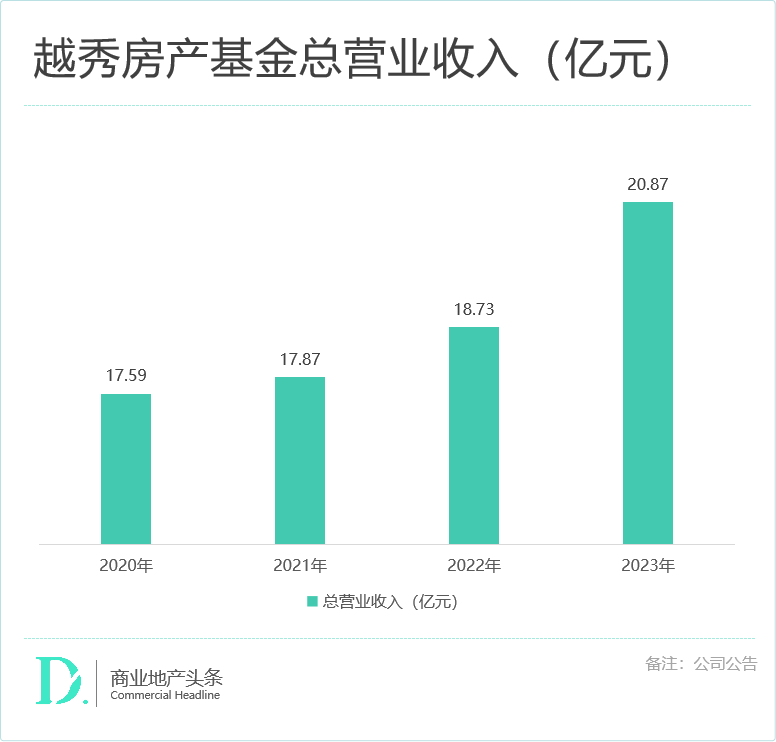

昨日,越秀房产基金2023年度业绩出炉:经营收入20.87亿元,同比上涨11.4%;物业收入净额14.75亿元,同比上升8.8%。

发布会现场,越秀房产基金董事长及行政总裁林德良强调,去年酒店公寓强势回升,是“实现现金流保值的最好业态”。

01

四大业态稳住经营基本盘

核心资产组合可持续增长

写字楼、购物中心、酒店,是承载实体经济的主体,观察经济动态的重要窗口,反映着B端企业的活跃度和C端居民的消费能力。

作为香港及新加坡上市房产基金中持有中国资产组合规模最大的REIT,越秀房产基金有4大类业态、10个物业:酒店公寓收入5.36亿元,占比25%;专业市场收入1.84亿元,占比9%;零售商场收入1.63亿元,占比8%;写字楼业态依然保持压舱石地位,整体经营收入超12亿元,占比58%。

在各业态复苏不一致的情况下,再一次稳住经营基本盘,充分证明了中国核心资产组合的可持续增长能力。

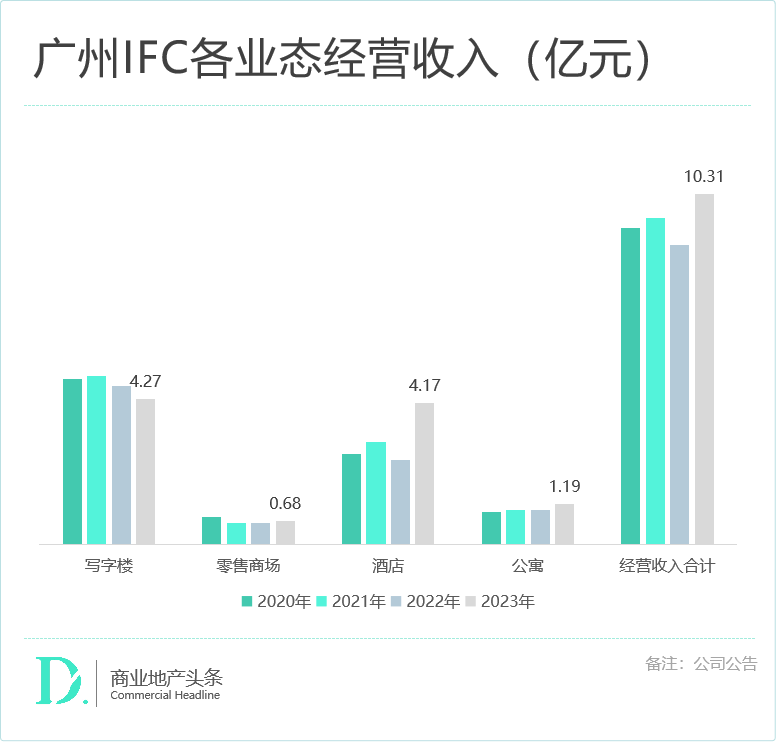

从经营收入贡献占比来说,位于核心区位且综合了写字楼、酒店、零售商场、公寓4大业态的广州IFC占比高达49.4%,经营收入同比增长17.16%,很好地发挥了核心资产作为收入的压舱石的功能。

·广州IFC写字楼重点租户续租率87%

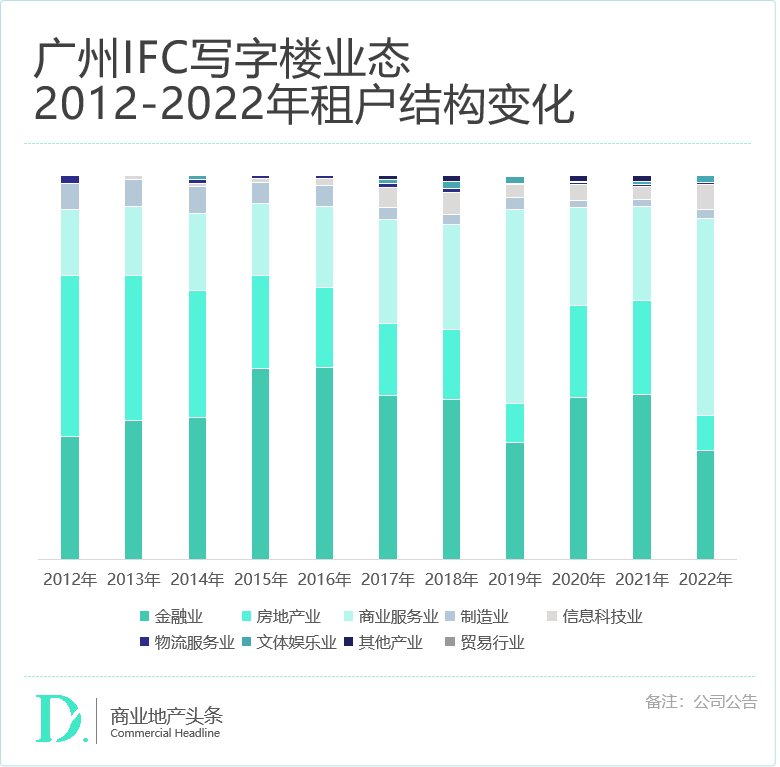

从底层商业逻辑来说,写字楼的收入、出租率与各城市的产业发展程度、区域供求关系高度相关。

虽然当前写字楼市场仍然面临较大的挑战,但在城市产业规划方面,广州提出打造六张智造新名片,重点覆盖数字经济、智能网联、新能源汽车、绿色产业、生物医药及现代高端装备等产业。对商办市场而言,关注产业发展动态,把握产业风口,产业型客户是突破口。

在这样的环境下,核心资产持有者主动调整租户结构,引入更多优质租户,可增强未来稳定性以穿越市场周期。从以往年报数据分析可知,广州IFC一直在主动调整写字楼租户构成。

据业绩公告,2023年,广州IFC写字楼顺利完成建信金科、法兴银行等多家重点租户续约,全年续租面积达2.6万㎡,整体续租率78%,其中重点租户续租率87%。透过实施「一客一策」策略,成功引入「交银施罗德」、「中国人寿」等行业领军企业,以及两家承租全层的律师事务所,全年新签面积约2.5万㎡,其中优质客户占50%,租户结构持续优化向好。

·广州IFC酒店、公寓业绩强势回升

2023年,广州IFC酒店业态收入同比增长达68.15%。全国旅游业复苏,2023年初以来,广州已成为吸引国内其它地区流动人口的热点城市之一,也吸引了越来越多国内其它地区的游客,四季酒店把握消费反弹的红利,牢抓国际性贸易盛会和假日经济市场需求,在平均房价的积极拉升下,酒店客房收入突破2019年疫情前水平。2023年平均入住率为79.9%,同比增长23.5%;平均房价为人民币2,238元/间/晚,同比增长32.6%。

广州四季酒店

而高端服务式公寓有长住客群与短租客群,长住客群与上下游产业链高度相关,短期客群则需要深度运营。与酒店业态的景气类似,广州IFC雅诗阁服务公寓2023年平均入住率达90.2%,同比提升3.1%;平均房价为人民币1,117元/间/晚,同比提升11.3%。面对外资企业长住客退房的短周期波动挑战,公寓主动发挥大户型公寓在短租市场的产品差异化优势,丰富「客房+」多样化产品,在深化官网自流量及主流在线渠道的基础上,继续扩大对新兴社群渠道合作,短住收入较同比增长119%,公寓整体营收高于2019年水平。

广州IFC雅诗阁服务公寓

从本质上来说,虽然市场环境有不确定性,但管理人必须坚持长期主义战略,采用新思维,构建办公生态平台以及商场、酒店及服务式公寓的休闲消费场景,增强资产的内容力、产品力及影响力,才能逆市增长。

广州IFC之外,广州白马服装市场等都是当地乃至全国同业态竞争群内的龙头项目,这为越秀房产基金提供了良好的业绩基础。自2005年起,越秀房产基金已连续18年将可分派收入进行100%全额分派。

02

零售商场收入稳步增长

销售额、租金与客流向好

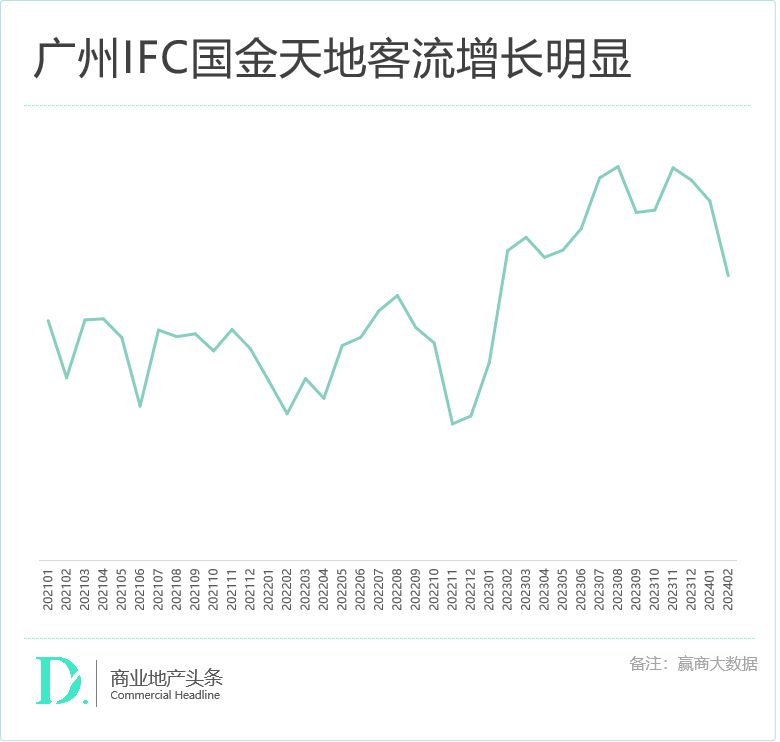

聚焦零售业态,越秀房产基金2023年零售商场收入1.63亿元,同比提升5.9%,占比稳健保持8%。三大商场销售额均实现双位数上涨,客流与租金亦实现不同程度的爬升。

具体来看,广州IFC国金天地出租率98.2%,租金单价同比增长3.5%。年内主动开展定位及品牌调整,全年新签9个品牌,包括3家广州首店、6家珠江新城首店,平均新签有效租金增幅超14%,进一步提升商场租值及配套服务能力,商场全年销售额同比增长21%。

广州VT101维多利广场出租率93.5%,租金单价同比增长19.8%。与主力店优衣库顺利预约,引入吴系粤菜馆,优化餐饮品牌丰富度,商场全年销售额同比提升28%。

武汉星汇维港购物中心出租率逆势攀升至90.2%,全年新签面积达1.1万㎡,顺利引进霸王茶姬、屈臣氏等20家代表性商户,有效提升A馆首层经营形象,同时,A馆聚焦滨江运动公园主题,B馆引入云锦街市,整体打造精致生活中心,推动商场全年销售额同比增长18%。

从客流来看,据赢商大数据监测,三大零售项目客流均呈增长趋势,特别是国金天地,增长非常明显。

关于零售商场的经营策略,越秀房产基金表示将不断夯实生态资源平台,今年继续借力零售商业战略品牌发布会3.0,做精战略客户群,提升品牌价值。同时拓宽招商渠道,以精细化运营促进销售和客流提升。

作为全球首只投资于中国内地物业的上市房地产投资信托基金,越秀房产基金现已成为香港及新加坡上市房产基金中持有中国资产组合规模最大的REIT,总资产规模较上市时翻了10倍,为国内企业勾勒一个难以复制、可模仿的“中国式”资管样本。

稳定的现金回笼,是公募REITs产品与私募基金在投资原则上的不同之处,后者更加关注未来的资产增值。

“资本能够解决重资产的问题,但运营才是根本出路。”早前林德良接受赢商网采访时称,推一个REIT上市,每一步都得研究怎么做到价值最大化。

租金是REITs最重要的收益来源,提高租金的方法就是提高单位租金和出租率,这考验的是 REITs管理团队的研判、议价能力。

对此,越秀房产基金采取了内部管理模式,既可减少管理方与REITs之间的利益冲突,又节省了外部聘用专业基金管理机构的成本。

这种“三位一体“的管理模式,即资产管理与基金管理一体化、商业经营与物业管理一体化、资本提升与资产改造一体化,通过“经营+资产+财务”的三大提升,可使资产价值持续提升,为投资者创造了丰厚、稳定的收益回报。

2023年,面对波动的市场环境,其风险抵御术再次得以施展——除税后亏损大幅收窄99.2%,基金年化分派收益率从2022年的6.63%进一步升至7.33%。

“回报也不算差吧。”

在林德良看来,2024年基金经营环境依然复杂严峻,“坚守资产价值最大化的初心”,至关重要。

因此,在谈及是否关注不良资产市场机会时,林德良强调,关键要看不良资产市场与公司的匹配度,越秀房产基金需要成熟的、可以稳定现金流的物业。