被偏爱的新鸿基 再获230亿港元银团贷款背后

撰文/龚丽欣

尽管2024年以来,房企融资政策迎来转向,利好政策持续出台,但行业融资现状仍较为严峻。

市场低迷之下,港资企业新鸿基地产依然获得了大笔的资金支持。

最新消息显示,5月21日,新鸿基地产于官网发布消息称,该公司与23家内地、国际及本地金融机构签订一笔230亿港元的五年期银团贷款协议。

新地主席兼董事总经理郭炳联表示:“新地计划将部分款项用作债项再融资,其余则作日常营运资金,这做法贯彻集团审慎的财务管理原则。”

对新鸿基地产而言,大额资金“输血”之下,有利于缓解企业债务压力,优化资金水平。

毕竟,当下行业销售及回款大幅削减已成常态,房企对融资的依赖度明显提升,不仅如此,2024年仍是房企偿债的高峰期,大部分企业债务偿还压力以及债务置换需求均较大。

以新鸿基地产为例,根据此前披露的财报,由于派发上一个财政年度的末期股息,以及大部分透过出售香港住宅物业所得的款额在回顾期内尚未收取,所以截至2023年12月31日,新鸿基地产的净借贷比率上升至21.2%。

具体来看,该公司的净债务达到1277.86亿港元,较2023年6月30日增长16.41%。其中,公司一年内需偿还的债务占比达到15%,共计202.9亿港元,而两年内偿还的债务约为145.96亿港元,占比约为11%,五年内偿还的债务占比55%至750.33亿港元,五年后偿还的债务共有257.98亿港元,占比19%。

截至报告期末,该公司的现金与现金等价物仅有79.31亿港元,较期初下降48.1%。

几组数据对比之下可以发现,新鸿基地产仍需获得更多的资金,以满足短期偿债需求、改善债务结构。

实际上,这并非新鸿基地产首次获得银团贷款。

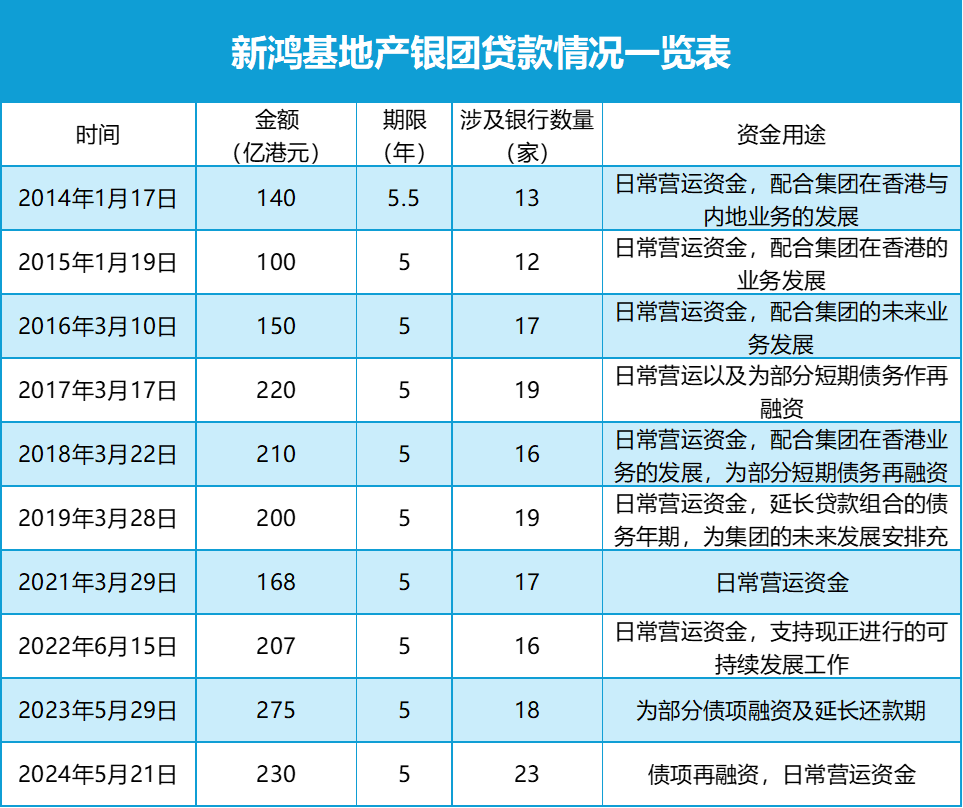

观点新媒体查阅发现,除本次230亿元融资以外,2023年5月29日,该公司获得了一笔275亿港元五年期的贷款,这是新鸿基历年来最大额的银团贷。

更早之前,2021年、2022年,该公司分别获得168亿港元、207亿港元的银团贷款。计算下来,从2014年至今,该公司共计获得银团贷款1900亿港元。

数据来源:企业官网、观点指数整理

为什么新鸿基偏爱银团贷?

据了解,银团贷款是指由多家银行组成贷款团体,共同向企业或个人提供贷款并分摊风险的一种融资方式。

相较于普通的融资,银团贷款能够提供的额度较高,且贷款成本更加便宜,这或许是新鸿基地产多年来“偏爱”此类融资方式的最重要原因。

不过,银团贷款同样存在弊端,一方面,不同于发债融资的一次性还款,大部分银团贷需提前偿还本金;另一方面,银团贷款的利息不固定,受政策、市场影响较大;第三方面,银团贷款对企业的财务指标要求更高更严格。

“当下行业融资情况仍较为严峻,新鸿基地产能够一次性获得大额的银团贷款,说明资本市场对这家企业还是比较认可的”,业内人士表示。

回到本次230亿港元融资上,本次新鸿基地产获得的银团贷款共计录得近五倍超额认购,涉及内地、国际及本地金融机构共计23家,包括中国银行、华侨银行、农业银行香港分行、星展银行、汇丰银行、恒生银行、南洋商行有、The Korea Development Bank、渣打银行等。

那么,新鸿基又是靠什么吸引23家银行的?这一点,或许能够从新鸿基的业绩以及过往表现拆解一二。

数据显示,截至2023年12月31日止6个月,新鸿基地产收入275.42亿港元,同比微增0.42%;股东应占期内溢利91.45亿港元,同比增长8.74%。

从地区来看,中国香港为业绩贡献绝对比重,收入达到243.69亿港元,占比达到88.48%;内地和新加坡收入均有所缩减,分别减少31.42%和80.61%。

分业务来看,期内,新鸿基地产实现物业销售收入52.06亿港元,同比减少24.73%;实现物业租赁收入124.54亿港元,按年上升4%。

从基础盈利指标来看,新鸿基地产的表现仍属稳健。

值得注意的是,报告期内,新鸿基地产录得的合约销售总额约129亿港元,而2022年同期为163亿港元,同比下跌两成。

不过,紧随项目的加推,新鸿基在2024年上半年仍旧获得了不俗的成绩。市场报道显示,,4月18日,新鸿基地产旗下上海凯旋滨江园三期开盘售罄,共推出212套房源,销售均价为17.28万元/平方米,项目单日收金70.27亿元。

随后,5月16日,香港元朗新盘The YOHO Hub II次轮销售登记结束,共收到逾9000张认购票,超额认购约41倍。

显然,新鸿基整体业绩走势良好,得益于此,前不久,惠誉确认新鸿基地产“A”长期发行人评级,展望“稳定”。

对新鸿基地产而言,此次获得230亿港元银团贷款,显然在很大程度上改善了其资金现状。更重要的是,在行业融资仍属困难的当下,这家企业依旧能够获得大额的资金“输血”,无疑为行业提供了更多的信心。