武商:守住武汉,异地进击

65岁的武商,是武汉乃至湖北最大的商业地头蛇。

自1959年的中苏友好商场(后更名武汉商场)穿越而来,赶上改革开放大潮,活成“中国商业第一股”、“湖北第一股”。手握百余家超市、多个标杆项目——华中最大购物中心组合群武商MALL、全球最大纯商业综合体武商梦时代、“超市+街区”新形态武商里、江西首座奢侈品购物中心南昌武商MALL……

武商的商业牌面不断进阶,日趋丰富。可这些沉甸甸的筹码,随着时间、空间的展开,以及行业竞争的不断加剧,对于武商业绩的撬动作用出现波动。

瞅准时机,武商主动出击。因为转型势在必行,到了需要更多改变的时候。

01

65岁武商,活成地头蛇的秘密

作为中国商业第一股,武商集团改革开放的时代潮流中,先发制人,勇立潮头。

复盘这段成名史,可以看出武商活成地头蛇的几大关键因素:

模式转型:从百货转为购物中心,顺应时代消费趋势之变

零售最本真的定位是一切行为都以消费者需求为导向,打破技术和渠道等壁垒,创造最好的体验。

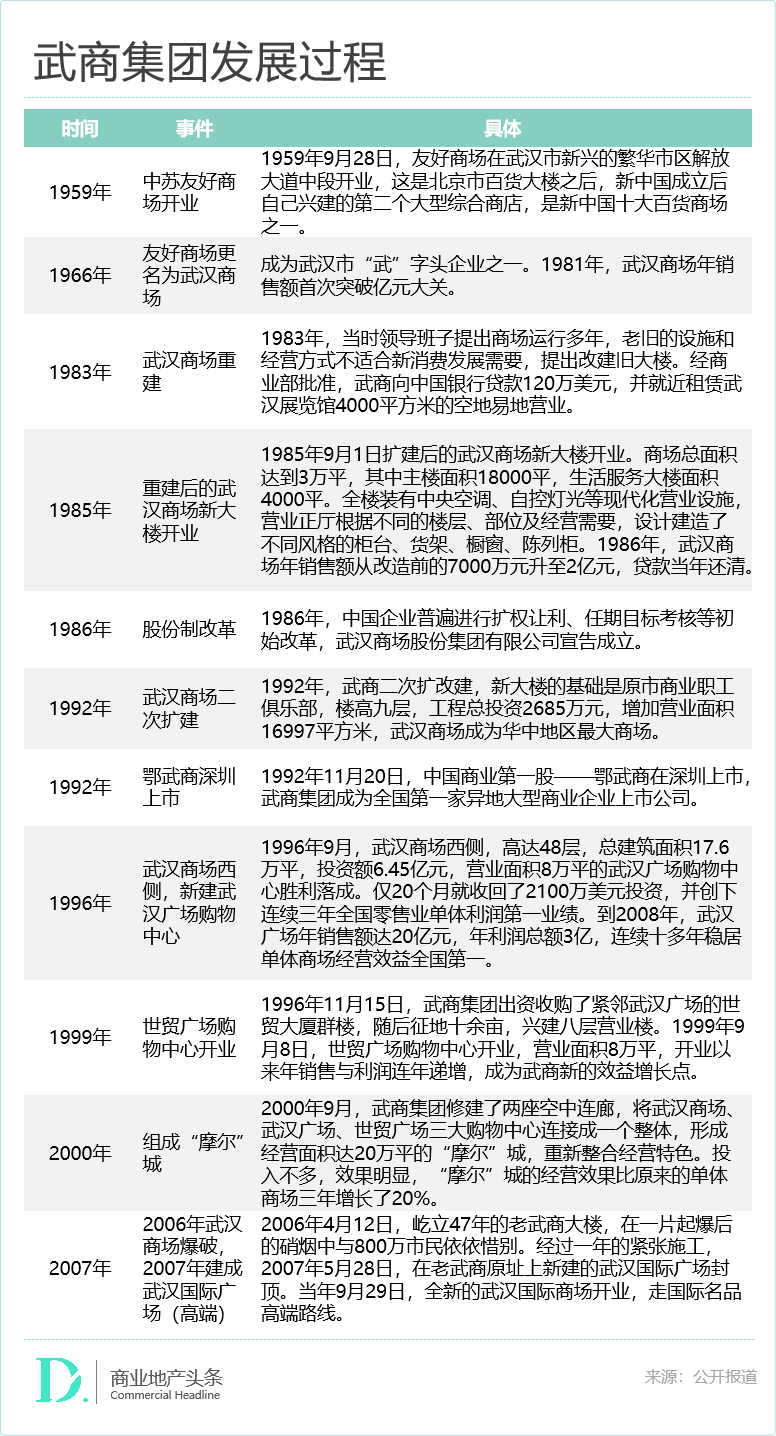

武商集团拥有的核心项目群,经历了如下变化:中苏友好商场→改名武汉商场→武汉商场两次扩建→武汉商场旁,新建武汉广场购物中心、世贸广场→连接成“摩尔”城→2006年武汉商场爆破,2007年建成武汉国际广场(高端)。

这是一个从百货企业到购物中心专业运营商的进化过程,顺应甚至可以说领先了消费的变迁。

区位占优:称霸航空路商圈,项目集群形成强竞争护城河

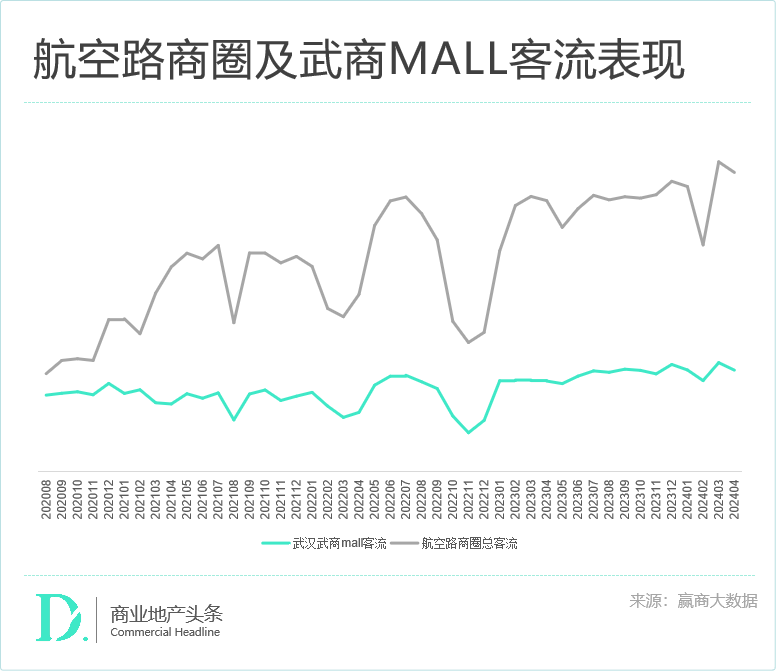

武商基于先发优势在武汉航空路商圈(包含传统认知中的武广商圈)多项目组团集聚,形成独有的竞争壁垒,是其称霸武汉乃至湖北的关键一环。据2023年8月赢商tech发布的《中国商圈商业力指数TOP30》,武汉航空路商圈排名全国第7,超过广州由天河城、太古汇等组成的天河路商圈,足见该商业能级之高。

●来源:赢商大数据

商圈是一座城市文化、经济、活力的缩影,是城市商业的重要载体,是激发城市活力的关键引擎。和其他经营性不动产类似,购物中心的位置决定其价值,但城市能级本身并不是购物中心区域价值的决定因素,所属商圈的能级才是。一些二线城市核心商圈商场的租金坪效表现,要远好于一线城市非核心商圈的购物中心。

城市布局:立足武汉造标杆,高端商场虹吸全湖北客群

武汉作为区域性门户城市,商业可辐射周边城市,潜在消费市场巨大。同时,武汉是个“商业围城”。围城之内,武商、中百、汉商、中商四大本土零售商业巨头,均于上世纪90年代上市。它们触角甚广,涉足百货、购物中心、超市、便利店和电器行等多业态,织就了一件“防弹外衣”,一段时间之内外来商业力量很难进入或深入武汉腹地。

在2006年银泰系掀起武商股权之争前,上述四大本土巨头已经在业务布局及业绩表现上呈现出一定分化,其中武商的“造MALL”生意,明显要强于其他三家。据官方数据,购物中心业态是武商集团业绩贡献主力军,占总营业收入比重超四成。

其中,由国广、武广整合、而成新武商MALL,无疑是最亮眼的存在。项目分为A座(原国广A座)、A1座(原武广)、B座(原国广B座)、C座(原国广C座),集顶奢、高化、时尚零售、亲子家庭、生活美学、餐饮、武商里等全业态,成武汉最能打的本土高端商场,虹吸效应辐射整个湖北。

湖北作为中部经济强省,各项经济指标均居于中部六省领先地位。2023年,湖北全省生产总值55803.63亿元,居全国第七;全省居民人均可支配收入32914元,同比增长6.8%;城镇化率达到65.47%。较高GDP水平和城镇化率意味着庞大、稳定的城市人口规模和旺盛的消费潜力。

在自身前瞻的经营策略和先发优势之下,武商集团度过了一段高光岁月,成为改革开放时代下的武汉商业的一段风云叙事。但这一切都在改变,中国购物中心行业巨变——头部企业全国性扩张,产品线成熟程度不断提高;形成了不同的产品市场,高端、大众化明显分化;一些企业通过现金流滚资产、资产证券化等多种方式,获得了金融与现金流上的助力,发展势能愈发突出。

这样的趋势,渗透着全中国所有城市,武汉也不例外。2010年起,以永旺梦乐城、荟聚、万达广场、香港瑞安集团开发的武汉天地为代表的明星项目先后入市,脚跟渐稳。

而最直接威胁武商王者之位的是,全新高端MALL的到来。恒隆、新世界发展分别在2013年、2014年重金拿地闯入航空路商圈,与武广、国广贴身而立;2016年华润置地在汉口建设大道拿地。特别武汉恒隆广场,就开在了武商MALL的对面。

于是乎,武商再也无法绝对称霸武汉商业圈,随之而来业绩也出现一定波动。

02

守住深耕壁垒,才能应对激烈竞争

囿于多重因素影响,近几年武商集团的业绩和股价出现一定波动。

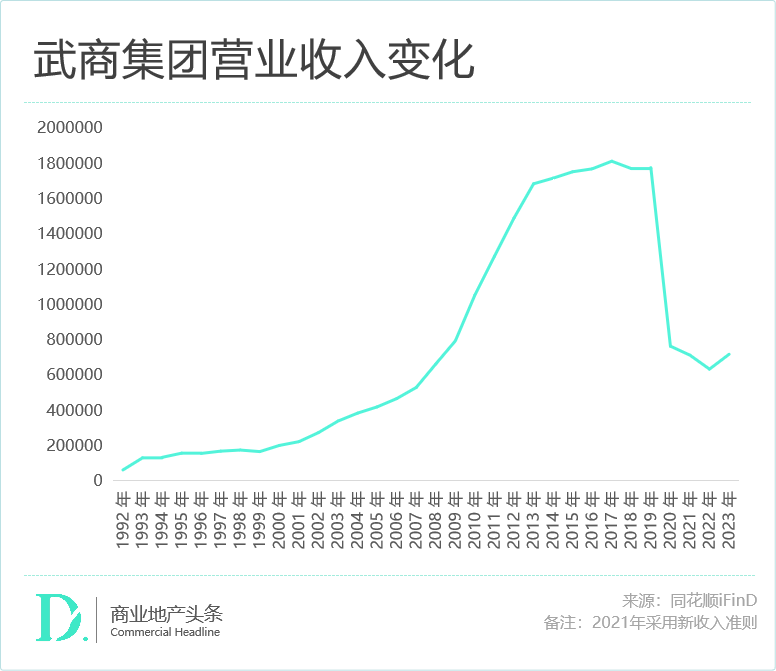

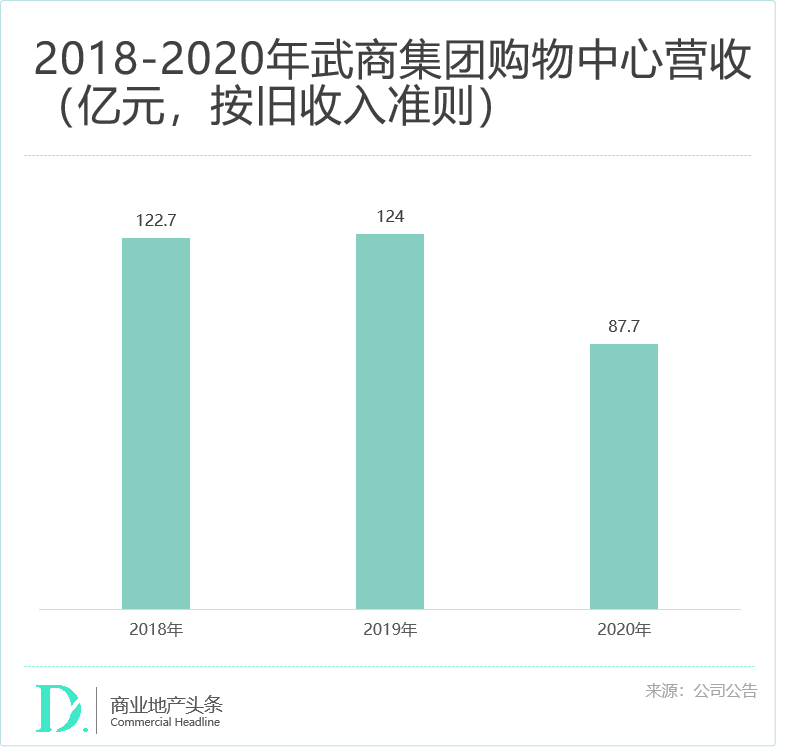

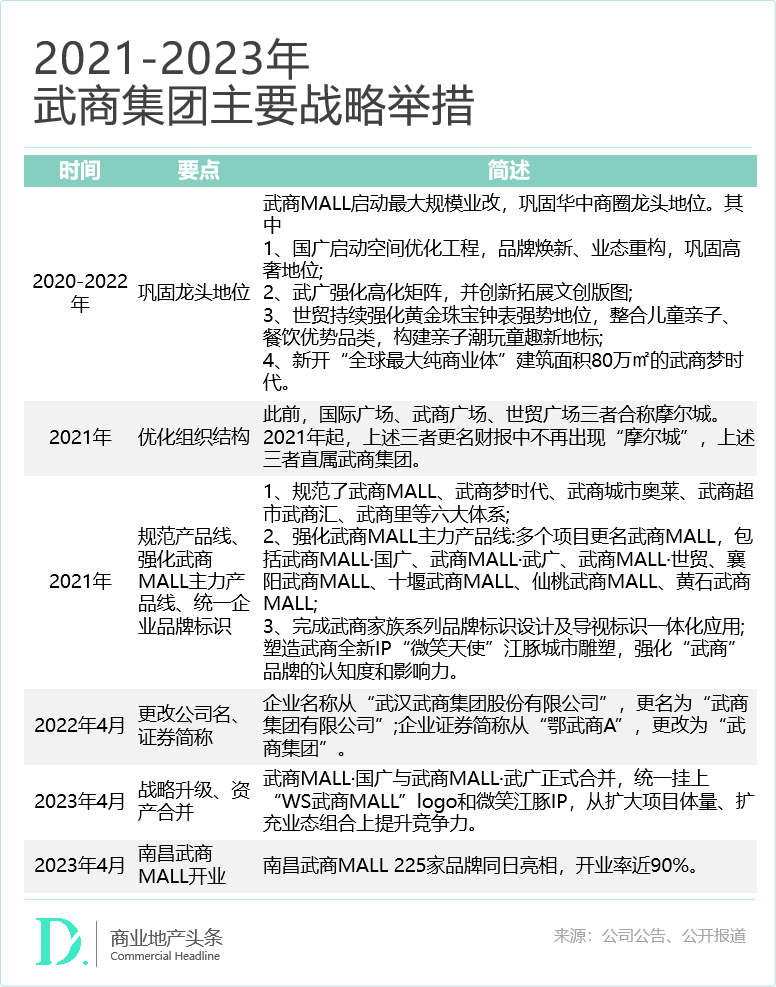

2017-2019年,武商集团营收徘徊在180亿元,呈小幅微降之势。在新增项目上,疫情前,武商集团最后一个入市的项目是2015年9月开业的老河口武商汇,至2020年无新子落地。

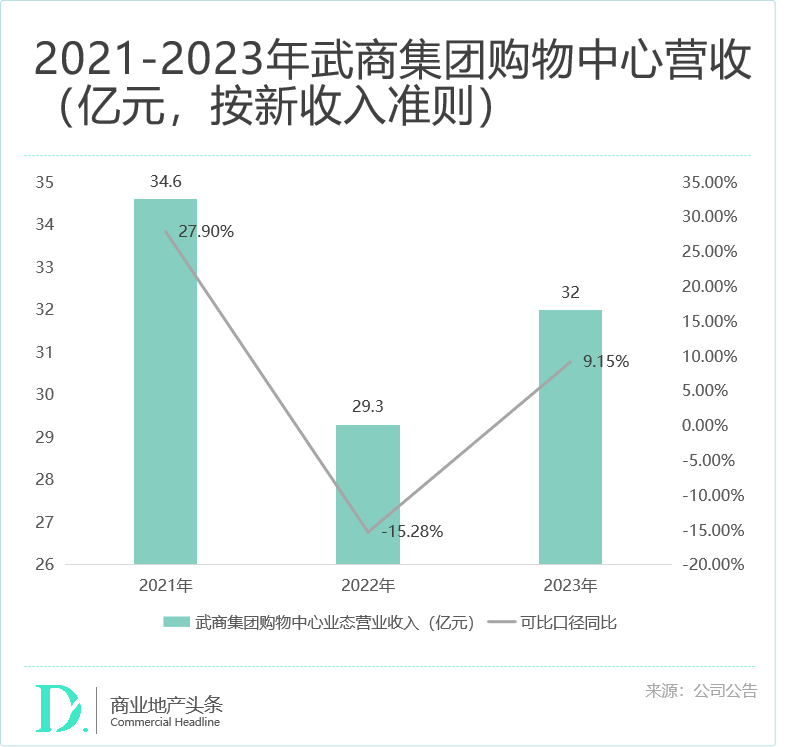

由于疫情影响,2020年,武商集团营收腰斩跌至76.4亿元,相比2019年锐减57%。2021年起武商集团执行新收入准则,当年购物中心营收仅为34.6亿元,2022年按可比口径跌破30亿元。

至2023年,武商集团营收71.78亿元,同比增长13.26%;但归属于上市公司股东的净利润2.09亿元,同比下降30.72%;扣非净利润则为8274万元,同比下降70.51%。这年,集团购物中心业务收入因有新项目开业增9.15%至32亿元。

对于下降的利润,武商集团回复称,2023年净利润下滑主要是因为梦时代、南昌武商MALL新项目开业带来折旧摊销等费用增加,这对公司盈利形成了压力。而根据最新财务报告,武商集团2024年第一季度营业收入为19.56亿元,同比下降4.79%。

波动的财务数据背后,首先是武商面临的激烈外部竞争。

国内连锁型高端mall自2005年起展开了市场抢夺战。像恒隆这样的高能级玩家,充分利用项目连锁所形成的辐射效应,逐步地扩大着品牌影响力,在项目获取和经营方面更具优势。与此同时,随着下辖高端项目数量增多,恒隆们与头部奢侈品品牌绑定关系逐渐加深,为其下一阶段的市场深耕备足了养料。

至2016年之后,随着市场竞争程度不断提升,城市居民收入分化还在持续,高端商场不能再像以前一样,粗放式扩张。能真正存活到这一阶段的运营商,基本都在卯足力气追逐着实现从“10”到“100”的王者转身。据赢商大数据显示,2016年至今,国内开业高端商场24家,平均每年3家。在新增数量趋势上,可感知到野蛮生长时代大幕落下,市场逐渐回归理性风向,基本形成寡头竞争格局。

此背景下,武商MALL迎来最强劲对手武汉恒隆广场。2021年3月25日,17.7万㎡的武汉恒隆广场开业,运营不满10个月(且有一部分奢侈品牌未开业),出租率84%,销售额近10亿元。2022年,Cartier、LV、DIOR、GUCCI等重奢品牌门店开业,Hermès撤出武商MALL,在恒隆广场开出高规格双层大店。2021年至2023年,武汉恒隆广场租金收入分别为1.53亿元、2.32亿元、2.51亿元,逐年稳步上升;租户销售额亦年年高位数增长。陈启宗对此曾给予了高度评价:昆明恒隆广场和武汉恒隆广场从一开始即成为所在市内首屈一指的高端购物商场。

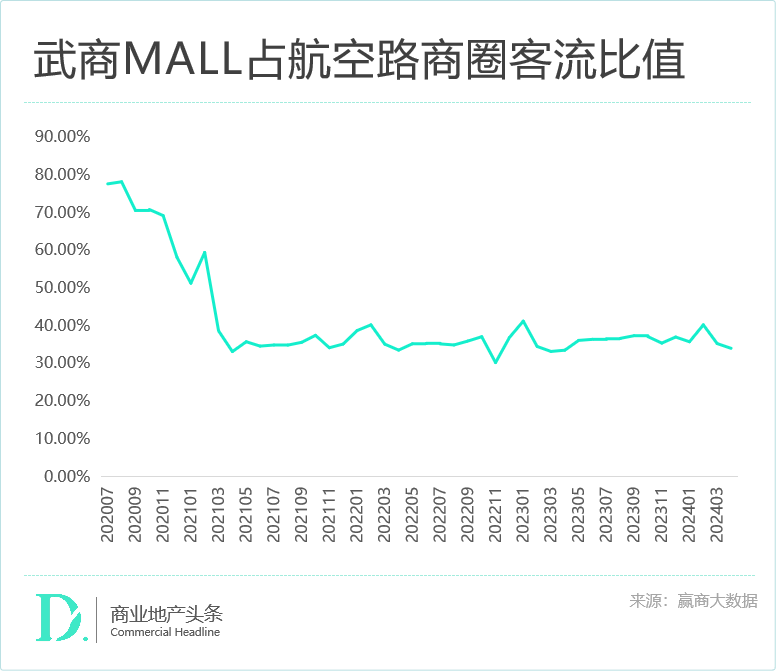

此期间,武商MALL在航空路商圈的客流占比在2023年3月达到一个新地点后,长期徘徊在40%以下,约为高峰期的一半。

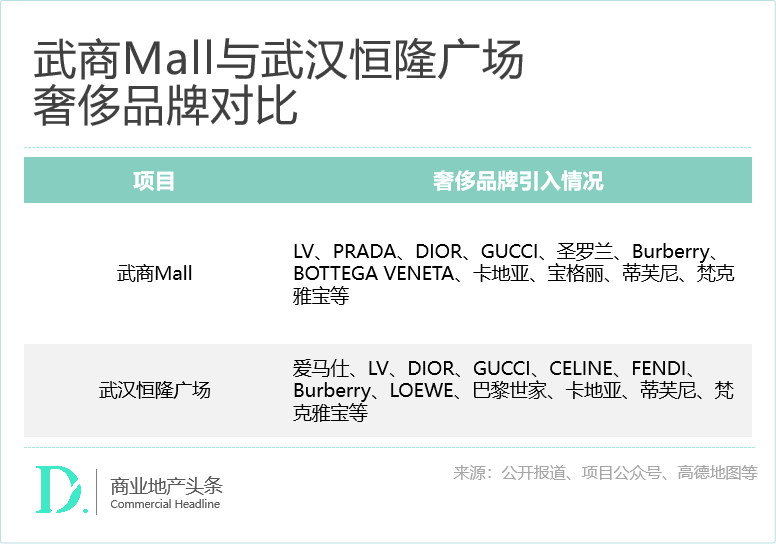

同为高端商业运营者,武商Mall与武汉恒隆广场的高端品牌组合有一定的重合。不过若加上其他业态,武商Mall能提供的品牌数量类型更多,但武汉恒隆广场硬件设计更新更前卫。

2021-2023年,武汉恒隆广场的出租率分别为84%、86%、82%,可见其与武商MALL之间的竞争还在胶着。

但武汉MALL的对手,显然不止恒隆广场,还有已开业的武汉K11艺术购物中心I馆、武汉万象城,以及筹开的武汉SKP、武汉光环们,它们从顶奢、艺术、新锐调性等方面“蚕食”武汉高端消费市场,原来由武商MALL独霸的奢侈品消费市场,会继续被分流。

外部竞争之外,武商内部亦存在发展战略深层问题。

王牌产品线,是商业地产企业恣意行走在商业地产圈的广告牌。一如,万象城之于华润置地、恒隆广场之于恒隆、K11之于新世界展集团。相较之下,武商集团略显尴尬——商业项目除了最新梳理的武商MALL产品线外,多为单打独斗,体系杂乱。

最新入市的巨无霸武商梦时代,体量高达80万方,相当于112个足球场,地上9层,地下4层,纯商业面积全球最大。如果看场日均客流,武商梦时代在全武汉市排名第二,但客流密度则排在85名左右。

据赢商研究中心5月探盘,地上9层+屋顶花园的设计,涵盖600+不同定位、品类的品牌,但由于体量过大,对目的性购物的消费者不友好,不容易找到目标品牌。人流主要集中在餐饮区域,尤其是负一层的小吃业态客流最多,6-7层的大餐饮客流次之。越往上走越冷清,以零售业态为主的2-5层人流较少。项目设置了较多休闲区域,填补空余空间,供消费者休息,提升消费体验。但空间太大,中庭空调不足,尤其是5楼及以上的高楼层,中庭几乎没空调。

●武汉武商梦时代,图源:赢商研究中心

●武汉武商梦时代 图源:赢商研究中心

整体来看,存在争议的武商梦时代,还处在培育期,对业绩的贡献还需要时间体现出来。而南昌武商MALL同样属于未来待观望的状态。

2023年4月28日,南昌武商MALL 225家品牌同日亮相,开业率近90%。不过,LV、GUCCI、CATIER、BURBERRY、BVLGARI、ETRO、BALMAIN、JIMMY CHOO、TOD'S、ROLEX等多家重奢品牌没有同步开业。媒体今年2月实探发现,工作日晚上七点至九点时间段现场实地考察,B1和F6楼层的客流相对较多。

今年4月,南昌武商MALL的LV终于卸下神秘围挡,正式开业。其他重奢品牌也已陆续开业。但重奢场的培育期要更长于普通购物中心,与武商梦时代类似,其对武商业绩的明显贡献还有较长一段路要走。另外,武商集团提出以轻资产运营方式加快项目建设,积极寻找符合武商未来发展方向的商业项目,持续扩大购物中心商业版图。

综上,不难看出,作为区域王者们,当下最好的发展策略可能是,在自己熟悉的领域里深耕耘再发展。

一如武商目前改变的路径,整合优势商场以应对竞争(整合新武商MALL),在具备核心优势的区域里加开新项目(武商梦时代),在熟悉的市场里做熟悉的产品(南昌同属华中地区,高端购物中心是武商最有运营优势的产品)。

从全国市场来看,这样的动作并不耀眼。但它们在深耕的区域有着深刻的壁垒,走好自己的节奏,不过分扩张,不过度使用杠杆,存量更新,细水长流。

购物中心行业的快变量是时代的红利,慢变量则是运营管理的成熟度、对消费者的真正理解。区域性企业不可避免地要面对越来越激烈的竞争,而能够应对的,只有抓住那些慢变量,不断精进自身。