印力商用置业20亿元小公募更新至“通过”,拟用于偿还到期债务等

乐居财经 严明会

7月26日,深交所显示,“印力商用置业有限公司2023年面向专业投资者公开发行公司债券”项目状态更新为“通过”。

项目类别为小公募,拟发行金额20亿元,发行人为印力商用置业有限公司,承销商/管理人为中信证券股份有限公司。该项目于6月12日在深交所受理。

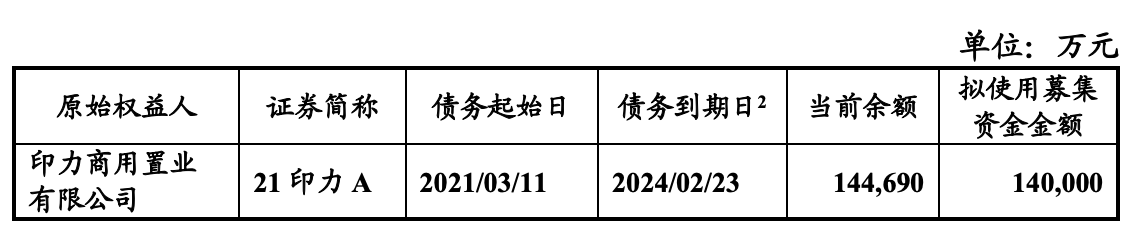

募集说明书显示,本次债券募集资金扣除发行费用后,拟将14亿元用于偿还到期债务,全部为发行人作为原始权益人的资产支持证券;6亿元用于补充发行人及子公司开展业务等日常生产经营所需流动资金。

发行人为万科旗下专业商业管理平台印力集团的境内主体,万科对印力集团从经营管理、资产运营等方面进行全方位的支持。自2017年开始,万科将旗下部分商业项目委托至印力运营,截至2023年一季度末,万科已委托印力运营的商业项目总数超过70个,商业体量超过400万平方米。同时,万科与印力集团通过合作并购等形式来支持印力集团发展,合计建筑面积约130万平方米。

截至2023年一季度末,印力集团在管项目160个,对应在管面积超过1,200万平方米,全国排名第三。发行人并表范围内自持物业共8个,对应在管面积133万平方米,自持物业主要位于深圳、天津、杭州、宁波等城市。

近三年发行人营业收入为153,543.71万元、166,994.63万元和173,371.12万元;实现净利润58,976.91万元、55,161.33万元和48,172.56万元;归属于母公司所有者的净利润58,364.31万元、50,043.18万元和30,271.26万元。

2020年-2022年末,发行人负债总额分别为2,415,625.12万元、2,397,458.34万元和2,248,558.14万元;资产负债率分别为77.14%、75.65%和72.22%;有息负债总额分别为1,396,246.52万元、1,501,125.07万元和1,418,307.09万元。

2020年-2022年末,发行人流动比率分别为0.91、0.62和0.42,速动比率分别为0.90、0.62和0.42。